Премия за валютный риск

Что такое премия за риск и как ее определить

Вложение денег всегда несет в себе элемент риска. Но в одних проектах этого риска мало, в других значительно больше. Принимая решение инвестировать деньги, бизнесмен стремится учитывать риск, и, естественно, хочет в какой-то мере его компенсировать: получить дополнительную прибыль.

Рассмотрим, что собой представляет премия за инвесторский риск, по какой формуле и с какими нюансами она рассчитывается, можно ли достоверно определить ее минимум или максимум.

Понятие премии за риск

Представим себе инвестиционный проект, практически лишенный риска. Он принесет инвестору определенный доход, но он не будет особенно высоким. Зато вкладывать в него деньги можно безопасно и с высокой степенью надежности.

СПРАВКА! В нашей стране инвестиций с нулевым риском практически нет. Приближены к ним государственные облигации и депозиты крупных отечественных банков, например, Сбербанка РФ. Именно они берутся за основу расчетов как наиболее безрисковые.

Если сравнить доход, который можно получить от рискованной инвестиции, с доходом от безрискового вложения, разница составит как раз ту самую премию за риск.

Когда есть выбор из двух инвестиций с примерно одинаковой ожидаемой прибылью, но с разной степенью рисковости, какую из них выберет инвестор? Понятно, что он предпочтет меньше рисковать. Чтобы заинтересовать инвестора во вложении денег в потенциально более «опасные» активы, нужно предложить ему больший доход.

ОПРЕДЕЛЕНИЕ. Премия за риск (английский термин Risk Premium) – это прибыль, которую инвестор требует помимо уровня дохода от инвестиций с нулевым риском, или оценка уровня риска инвестиции, выраженная в деньгах.

Чем выше ожидаемая прибыль, тем более рискованной является инвестиция.

Зачем вычислять премию за риск

Величина премии за риск часто становится решающим условием самой возможности инвестирования. Предприниматель должен знать, на какой доход он может рассчитывать и сколько потеряет в случае неудачи. Оперирование размером премии за риск дает преимущество в оценке соотношения «сыра» и «мышеловки»: насколько оправданно включение того или иного актива в инвестиционный портфель.

Понятно, если премия за риск достаточно низкая, а сам риск значителен, денег вкладывать в этот проект не стоит. Точно так же стоит задуматься, если предлагается высокая доходность с низким или близким к нулевому риском – это бывает только у мошенников.

Виды рисков

Премия за риск не зависит от какого-либо единого параметра. Инвестиционные риски представляют собой целую систему разнородных факторов и могут быть учтены лишь относительно.

Их делят на две большие группы:

- систематические риски – действующие постоянно и в той или иной мере на все активы;

- несистематические риски – зависящие от конкретной рыночной ситуации, влияющие на каждый актив по отдельности.

Систематические инвестиционные риски

Это события, которые наступают из-за определенных факторов извне. Оценивать эти риски можно лишь в совокупности. Их влияние распространяется сразу на весь инвестиционный портфель, а не каждый отдельный актив. Снизить такие риски практически невозможно, их можно лишь более или менее точно учесть.

Инвестиционные проекты подвержены следующим типам систематических рисков:

- Инфляционный риск – если инфляция неожиданно вырастет, доход естественным образом упадет.

- Валютный риск – курс валют по отношению к отечественной денежной единицей может вырасти или упасть вследствие экономических или политических причин, а значит, «внутренняя» ценность активов также изменится.

- Риск перемены процентной ставки – Центральный банк РФ может принять решение о ее повышении или понижении. При повышенной процентной ставке ценные бумаги потеряют в стоимости, так как компаниям будет сложнее привлекать заемные средства. При понижении же ставки прибыль по таким активам возрастет.

- Политический риск – рынок напрямую зависит от политической ситуации в стране, перемен внутри-и внешнеполитического курса, социальных катаклизмов – переворотов, смены власти, войн и т.п.

Несистематические инвестиционные риски

Такие риски можно уменьшать путем диверсификации инвестиционного портфеля – то есть выбором, какие активы включать в него, а какие нет. Естественно, чем меньше количество инвестиционных проектов, тем ниже несистематический риск. Эту часть премии за риск можно регулировать.

При оценке учитывают следующие риски такого типа:

- Деловой риск – насколько надежна компания, как организовано у нее производство и управление.

- Кредитный риск – актуален, если компания в основном использует не собственные, а заемные средства.

- Отраслевой риск – свой в каждой сфере деятельности.

Методы расчета премии за риск

Величина премии за риск – потенциальная, она не может быть определена точно, поскольку факторы риска не могут быть предсказаны с точностью 100%. Самый лучший прогноз не в состоянии предвидеть возможные случайности и рыночные колебания. Однако приблизительный расчет размера премии за риск выполняется, и это можно делать по-разному.

К СВЕДЕНИЮ! Разные методики вычисления премии за риск отражаются в разнообразных финансовых индексах, таких как NIKKEY, FTSE, DJIA и др.

- Метод экспертной оценки основан на аналитических исследованиях рынка на основе имеющейся информации. Данный метод обычно дает погрешность в сторону завышения, то есть показывает более «радужные» перспективы, чем обычно оказывается на деле.

- Метод ретроспективного анализа доходности активов. Изучается динамика прошлой стоимости данного актива в течение определенного периода. Метод неточный, так как не учитывает многие факторы риска, полученная цифра является не реальной, а номинальной стоимостью.

- Метод моделирования аспекта предложения. Применяется для вычисления доходности ценных бумаг, считается методикой, имеющей наибольшую точность. Исследуется не ретроспектива цены активов, а история самого эмитента (в области финансовых данных), затем делается поправка на текущий уровень инфляции. За основу расчетов можно взять как дивиденды, так и чистую прибыль, или прирост капитала (более точный способ).

- Вычисление P/E ratio (соотношения цены и прибыли). Простой расчет, позволяющий определить, как текущая стоимость актива соотносится с прибылью, которую он может принести. Чем ниже полученный коэффициент, тем лучше.

- Метод сравнения с безрисковой инвестицией. Наиболее простой и распространенный способ. Вычисляется как разница нормы доходности по данной ценной бумаге и потенциальной прибыли.

Вычисление размера премии за риск по формуле

Формализовать можно лишь факторы систематического риска, поскольку несистематические в большей мере субъективны и изменчивы. Премия за риск будет расти пропорционально возрастанию рыночного, то есть систематического уровня риска – его еще называют бета-коэффициентом.

Прр = (Nср – Др0) х ẞ, где:

- Прр – премия за инвестиционный риск;

- Nср – средняя норма доходности в данной отрасли финансового рынка;

- Др0 – доходность актива с нулевым риском;

- ẞ – бета-коэффициент (совокупность систематических рисков).

Можно подсчитать и общий уровень дохода по данной инвестиции, суммировав премию за риск и уровень прибыли по безрисковой инвестиции.

Принимая решение о включении актива в инвестиционный портфель, предприниматель должен сопоставить потенциально возможный доход и ожидаемый риск: компенсирует ли одно другое. На чашу весов ложатся, кроме объективных, еще и субъективные факторы, например, склонность к рискам самого бизнесмена, его жизненные обстоятельства, мотивы и др.

Премия за риск в инвестициях – что это и как рассчитать

Фондовый рынок предлагает большое разнообразие ценных бумаг. Все они имеют разную доходность и степень риска. За риск полагается платить, иначе не найдётся желающих разделить его с бизнесом. Сегодня поговорим о том, что такое премия за риск, и как определить, стоит ли потенциальная прибыль возможных убытков от вложения.

Коротко о понятии

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать свои сбережения в десятки активов. Рекомендую каждому читателю пройти, как минимум, первую неделю обучения (это бесплатно).

Премией за риск называют разницу между доходностью инвестиционного инструмента и прибылью, которую приносит вложение в так называемый безрисковый актив. Нужно понимать, что термин «безрисковый» весьма условен. Ближе всего к ним по значению надёжные долговые обязательства государства. В России это ОФЗ, в Америке – казначейские облигации или трежерис.

Вкладываясь даже в такие бумаги, инвестор всё равно принимает на себя некоторые виды риска:

- Инфляционный. Если темпы инфляции в стране резко возрастут, реальная доходность облигации может стать отрицательной. При этом упадет цена бумаг и продать их на бирже без потерь не получится.

- Валютный. Связан с вероятностью девальвации валюты, в которой номинирована облигация. Россиянам этот риск хорошо понятен.

- Политический. Включает в себя вероятность войн, смены правительства и т. д.

Все остальные инструменты инвестирования также предполагают принятие на себя этих рисков. Однако им сопутствуют и другие, дополнительные виды:

- Кредитный. В первую очередь, характерен для облигаций. Отражает вероятность дефолта эмитента и неисполнение им своих обязательств.

- Деловой. Заключается в ухудшении состояния бизнеса компании и связанным с ним падением котировок акций. Облигации также могут терять в цене, поскольку снижение прибыли приведет к невозможности обслуживать долг.

- Отраслевой. Определяется сферой деятельности компании. Пример – стоимость нефти для добывающих её компаний.

Что такое количественное смягчение QE

Политика количественного смягчения в экономике

Таким образом, премия за риск – важный показатель всех инвестиционных активов, кроме государственных долговых обязательств. Она характерна, в первую очередь, для корпоративных и некоторых муниципальных облигаций. В случае с акциями, паями ETF и БПИФ это разница между ожидаемой доходностью портфеля и доходностью от вложений в безрисковые ценные бумаги.

Зачем нужно считать премию за риск

Определять премию за риск для каждого инструмента перед его покупкой необходимо для того, чтобы соотнести ее величину с оптимальной. Принято считать, что чем меньше предлагаемая рынком премия за риск, тем менее целесообразна покупка активов с невысокой надежностью. При этом на рынках может наблюдаться тенденция как к увеличению этого показателя, так и к его уменьшению. Во втором случае говорят о снижении стандартов инвестирования в погоне за прибылью.

Ниже на рисунке представлены соотношения котировок фондов, следующих за индексами S&P 500 и S&P 500 Low volatility. Второй из них традиционно считается более надежным инструментом, что следует из названия – «Низковолатильный». Однако временами его доходность превышает показатели первого.

Особенность понятия «премия за риск» в том, что рассчитать ожидаемую доходность облигации к погашению довольно просто. Определить величину дополнительной прибыли от владения акцией гораздо сложнее. Заранее предсказать, насколько изменится ее цена к определенной дате, невозможно. Поэтому используют различные методики, по которым делают приблизительный расчет. Среди них способы, перечисленные ниже.

- Экспертная оценка. Главный недостаток – часто завышенные, оптимистичные показатели.

- Анализ мультипликатора P/E – чем быстрее окупится вложение, тем ниже его риск.

- Моделирование аспектов предложения. Оценивается финансовая история эмитента, в том числе темпы увеличения его чистой прибыли, прирост капитала, дивидендная политика.

- Анализ доходности за предыдущий период. Является крайне неточным, поскольку не учитывает многие факторы риска. Хорошо известна цитата, ставшая среди инвесторов важным правилом: высокая доходность в прошлом не гарантирует такой же прибыли в будущем.

Что такое показатель ROE и как он рассчитывается

ROE – отдача от капитала: зачем это знать инвестору

Разберём на реальных примерах. По состоянию на конец февраля 2020 г. наибольшая доходность к погашению среди «мусорных» облигаций составляла 13,6%. ОФЗ с примерно равным сроком обращения давали возможность получить 5,67%. Премия за риск – около 8%. При этом российский рынок уже знает примеры дефолта эмитентов третьего эшелона. Купив облигацию компании с высоким кредитным рейтингом, можно было рассчитывать на доходность максимум 8,06%. То есть, в этом случае инвесторы соглашаются на премию в 3,5 раза меньше, так как вероятность потери вложений многократно снижается. Индекс MOEX Blue Chips за 2019 г. вырос на 32%. Соответственно, вложившийся в него инвестор получил «годовую» премию 26,33%.

Что касается американского рынка, то на момент написания статьи ставка эталонного безрискового актива – десятилетних казначейских облигаций – составила 1,163%. Это связано с глубокой коррекцией рынка, вызванной распространением коронавируса. Еще в начале февраля 2020 г. этот показатель составлял 1,653%. Доходность же S&P500 составила порядка 20%. То есть, американский инвестор, отдающий предпочтение акциям вместо гособлигаций, требует меньшую премию за риск, чем российский биржевой игрок.

Как рассчитать премию за риск

Первый вопрос, который встает перед начинающим инвестором, – как определить уровень премии за риск, которую должен давать актив. Не зная этого показателя, нельзя точно сказать, является ли соотношение риск/доходность приемлемым. А без этого сложно оценить целесообразность открытия позиции. Разные источники приводят различные формулы расчета. Приведу в пример такую:

При взгляде на нее может возникнуть два вопроса. Первый из них: какое значение должно быть использовано в качестве Rn – средней нормы доходности? Приведу несколько цифр, каждый инвестор сам решит, на какую ему ориентироваться.

Отзывы о бинарных опционах: развод или способ заработать?

Бинарные опционы: честный разбор и отзывы реальных трейдеров

Согласно данным по индексу MSCI World, среднегодовая доходность мирового рынка за последние 15 лет составила 5,8 %. Аналогичный показатель для российского рынка – индекс MSCI Russia. За 15 лет, с 2005-го по 2020-й он вырос с 494,34 до 711,72 пунктов, т. е. на 3% в год. Индекс Московской биржи за аналогичный отрезок времени показывает средний рост 29% в год. Динамика индекса корпоративных облигаций RUCBITR – 15,78% в год.

Выводы

Прежде чем вложить деньги в тот или иной инструмент, инвестор должен оценить не только уровень риска, но и ожидаемую премию за него. Лишь научившись правильно соотносить эти параметры, можно задумываться о покупках бумаг эмитентов второго и третьего эшелона. Высокая премия позволяет получить доходность выше рынка, однако риск подобных позиций бьёт по портфелю в периоды глубоких коррекций.

Расскажите в комментариях: как вы оцениваете достаточность премии за риск перед покупкой актива?

Что такое премия за риск в инвестировании?

Не так давно в чате инвесторов был задан вопрос о том, что такое премия за риск инвестирования в акции и как она определяется? Сегодня я расскажу о теории риск премий, почему премия за риск должна быть и почему иногда её не бывает.

2 основных риска в инвестировании

У любого инвестора есть 2 основных риска:

1. Потерять вложенные средства

Здесь все предельно понятно. Обычно именно об этом риске и говорят при инвестировании. Любые инвестиции за исключением вложений в государственные облигации надежного государства в его национальной валюте считаются носителем данного риска, который принято называть кредитный . При этом, при кредитном риске потеря средств ожидается в следствии неплатежеспособности объекта инвестирования.

2. Не получить ожидаемую доходность

Из-за изменения рыночной конъюнктуры инвестор может получить доходность ниже ожидаемой. Риск получения доходности отличной от ожидаемой называют рыночным .

Безрисковые и рискованные инвестиции

Условно безрисковой инвестицией может считаться покупка государственных облигаций в национальной валюте .

Почему? — Потому что даже в случае отсутствия необходимых для выплат инвесторам денежных средств центральный банк их может напечатать.

Все остальные инвестиции, включая заимствования государства в валюте отличной от национальной являются носителем кредитного риска . Поэтому разумные инвесторы будут вкладывать свои деньги в такие инвестиции только с условием большей ожидаемой доходности, чем инвестиции в безрисковый инструмент.

Премия за кредитный риск

Разница между доходностью к погашению идентичных государственных и корпоративных/муниципальных облигаций является премией за кредитный риск и отражает требуемую инвесторами доходность за возможность неплатежей по данной корпоративной/муниципальной облигации. Чем выше риск неплатежей, тем выше и премия, а значит и требуемая доходность к погашению.

Рейтинговые агентства оценивают кредитный риск ценных бумаг компаний, стран и других образований и присваивают им рейтинги, которые отображают меру кредитного риска. Ниже приведены риск премии для стран в зависимости от рейтингов кредитных агентств Moody’s и S&P.

В идеальном мире, премия за кредитный риск отражает вероятность дефолта и величину потери вложенных средств в случае данного события. Однако, иногда рыночные премии бывают слишком большие или слишком маленькие чтобы компенсировать возможные убытки. Это и представляет возможности для сверхрыночного дохода для разумного инвестора.

При прочих равных, уменьшение премий за кредитный риск означает снижение стандартов инвесторами и их большую рискованность вплоть до неразумного вложения средств с отсутствием риск премии, увеличение риск премий означает повышение стандартов и осторожности инвесторов, вплоть до полного отрицания рискованных вложений, что создает отличные возможности для покупки облигаций разумным инвестором.

Премия за риск инвестирования в акции

Облигации являются инструментом с фиксированной доходностью. Таким образом, в большинстве случаев инвестор в облигации знает свой будущий доход уже в момент вложения.

Инвестор в акции свой будущий доход заранее не знает и имеет лишь какие-то ожидания. В связи с этой неопределенностью разумный инвестор в акции вправе требовать премию за неопределенность будущей доходности относительно облигации. Существует множество моделей расчета риск-премии вложения в акции для конкретной компании, однако для рынка в целом это обычно одна, средняя величина. Для российского рынка премия за риск вложения в акции составляет около 5%.

Чем больше неопределенность в доходности акций, тем большую премию за риск инвестирования в них должен требовать разумный инвестор.

Требуемая ставка доходности для акций и облигаций

Итак, мы уже упомянули наиболее распространенные премии за риск. Теперь приведем расчет требуемой ставки доходности для облигации и акции.

Требуемая ставка (для облигации) = безрисковая доходность (доходность идентичной государственной облигации в национальной валюте) + Премия за кредитный риск

Требуемая ставка (для акции) = Требуемая ставка (для облигации) + Премия за риск инвестирования в акции = Безрисковая доходность + Премия за кредитный риск + Премия за риск инвестирования в акции

А где же инфляция?

Инфляционные ожидания закладываются в безрисковую ставку. При инвестировании доходность, которую вы получаете — номинальная , то есть не уменьшена на инфляцию.

Реальная доходность может быть рассчитана как:

(1 + Номинальная доходность) / (1 + Инфляция) — 1, или упрощенно:

Номинальная доходность — Инфляция

Центральные банки стараются создать положительные реальные ставки доходности чтобы привлечь инвесторов в национальную валюту. Однако, слишком большие положительные реальные ставки могут привести к резкому притоку инвесторов, что слишком укрепит валюту и снизит завышенные реальные процентные ставки.

Всегда ли есть премия за риск, всегда ли её размер оправдан?

Недавно CFA Institute проводил лекцию о наблюдаемых премиях за риск, а точнее об их отсутствии. В последнее время часто на рынках наблюдается отсутствие премии за риск, что значит более рискованные активы не приносят ожидаемой большей доходности.

Что это значит? Это значит снижение стандартов инвестирования в поисках более высокой доходности. Также, это означает что в среднем безрисковые и низкорискованные инструменты приносят большую доходность с поправкой на риск, чем высокорискованные.

В такой ситуации разумному инвестору стоит быть оcобо осторожным и не снижать свои инвестиционные стандарты.

Премия за валютный риск

Если вы инвестируете свои деньги, вам приходится иметь дело с многочисленными рисками.

Например, если вы покупаете облигации, вы рискуете столкнуться с невыполнением заемщиком обязательств или получением выплат девальвированными деньгами. Как фондовый инвестор, вы рискуете, что бизнес-модель компании не оправдает ожиданий или что она обанкротится. На свободном финансовом рынке цены формируются на фоне этих и других факторов риска.

Например, облигации с высоким риском дефолта обычно имеют высокую доходность. То же самое касается долга, номинированного в нестабильной валюте. Акции компаний, которые считаются рискованными, имеют тенденцию торговаться на более низком уровне, чем акции компаний с низким риском. И премии за риск, если они определены на свободном рынке, являются частью цены актива, будь то облигация или акция. Они играют жизненно важную роль в распределении капитала в экономике.

Премии за риск являются компенсацией инвесторам риска потерь, вызванных неблагоприятными изменениями. Если вы покупаете акции по сниженной цене относительно прибыли фирмы, есть тенденция к снижению негативных аспектов (причем это дает возможность получить большие прибыли). В то же время премии за риск увеличивают стоимость капитала инвесторов. Это в свою очередь мешает им уходить в чрезмерно рискованные инвестиции.

Другими словами, премии за риск, определенные на свободном рынке, уравновешивают интересы вкладчиков и инвесторов. Конечно, нельзя быть уверенным в том, что премии за риск всегда верны. Иногда оказывается, что риски были завышены, иногда — недооценены. Тем не менее свободный рынок по-прежнему является лучшим и наиболее эффективным средством определения цены риска.

Однако центробанки вмешиваются и искажают наилучшую практику формирования цены риска. В последнем финансово-экономическом кризисе центробанки снизили процентные ставки до беспрецедентно низких уровней и увеличили количество денег, чтобы удержать финансово больные правительства, банки и экономику на плаву.

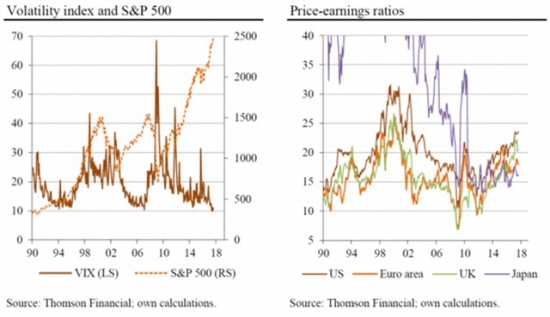

Таким образом, центробанки усыпили бегство инвесторов от риска: под их руководством финансовые рынки теперь имеют высокую степень уверенности в том, что денежно-кредитные политики успешно отказываются от любых новых проблем в экономической и финансовой системах. Это, по-видимому, и есть та идея, которую сообщает нам ценовое движение на финансовых рынках. Например, колебания котировок акций вернулись к очень низким уровням, что сопровождалось сильным ростом фондового рынка и высокой ценой.

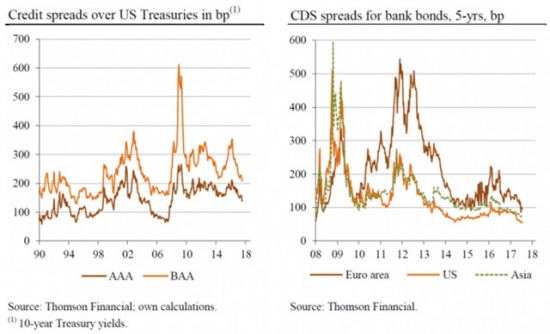

Спред доходности между рискованными корпоративными облигациями и казначейскими облигациями США вернулся к уровням, которые были отмечены в начале 2008 г. Или взгляните на цены страхования кредитного дефолта банковских облигаций. Они также вернулись к докризисным уровням, что дает понять, что проблемы с кредиторами в отношении инвесторов заметно снизились. Иными словами, инвесторы снова возвращаются, охотно беря на себя дополнительный кредитный риск, и охотно финансируют корпоративные инвестиции при снижении затрат на капитал.

Таким образом, центробанки не только искусственно снижают процентные ставки за счет снижения стоимости кредитов, но и искусственно уменьшают премии за риск, давая понять финансовым рынкам, что они готовы «делать все, что требуется», чтобы предотвратить еще один кризис 2008-2009 гг. Следствием этого является то, что финансовые рынки и экономика зависят от действий центрального банка больше, чем когда-либо.

Из этой ситуации нет простого выхода. Если процентные ставки повысятся, текущее восстановление, скорее всего, остановится: с более высокими процентными ставками экономическая структура, выстроенная на искусственно низких процентных ставках, столкнется с серьезными проблемами. Идея нормализации «процентных ставок» центробанками без рецессии представляется иллюзорной.

На этом фоне интересно отметить, что, например, ФРС и ЕЦБ могут захотеть вернуть краткосрочные процентные ставки. В то же время нет никаких доказательств того, что у разработчиков денежно-кредитной политики есть какие-то планы по отмене «сети страхования», которая так успешно снизила премии за риск на рынках активов и, следовательно, стоимость капитала.

При этом даже увеличение краткосрочного финансирования центробанков не приведет к нормализации стоимости капитала, поскольку премии за риск, скорее всего, будут искусственно подавлены. Неправильное распределение капитала продолжится, и искусственный бум будет сохранен. Таким образом, инвесторы сталкиваются с довольно сложной задачей: неэффективное инвестирование продолжается, а риски снижения стоимости повышаются, в то время как, возможно, слишком рано бежать с корабля.