Заемный капитал в балансе

Как отразить в балансе заемный капитал

Определение и классификация

Заемные капиталы — это денежные средства, полученные в распоряжение компании от третьих лиц на определенных условиях. Строка заемного капитала в балансе показывает размер принятых обязательств по кредитам, займам и ссудам. Показатель часто используется для оценки финансового положения экономического субъекта. Например, при сравнении объема полученных займов с собственными финансовыми активами. Такое соотношение отражает финансовую устойчивость и платежеспособность предприятия.

Заемные обязательства можно классифицировать по таким ключевым факторам:

- по временным рамкам различают краткосрочные (до 1 года) и долгосрочные (более года);

- по источнику привлечения финансов выделяют внешние (полученные от банковских организаций, финансовых компаний, третьих лиц) и внутренние (кредиторка, отложенные налоговые обязательства);

- по основной форме привлечения отличают полученные в денежной форме и в натуральной форме, например в виде материалов, оборудования;

- по методам привлечения выделяют: кредиты и ссуды от банка, займы от сторонних фирм, лизинг, факторинг, эмиссия;

- по формам обеспечения предусматривают: с обеспечением и без обеспечения;

- по ключевым целям привлечения различают увеличение оборотных активов, инвестирование во внеоборотные активы компании, устранение кассового разрыва.

Обратите внимание, что все виды активов компании, которые приобретены за счет позаимствованных средств, не могут считаться частью заемного капитала. Активы в таком случае признаются собственным имуществом компании, но источник их финансирования в балансе — займы, ссуды или иное.

В составе отчетности

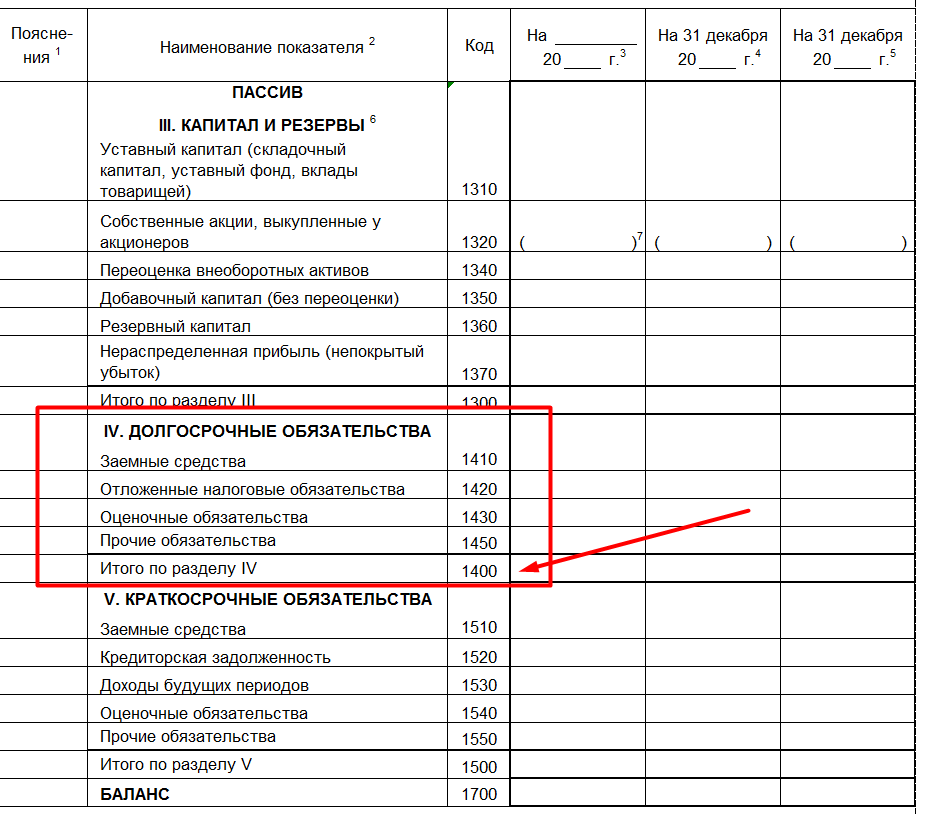

Основная форма финансовой отчетности — это бухгалтерский баланс. Этот отчет заполняют все экономические субъекты, обязанные вести бухучет. Формы и структура бланка могут отличаться в зависимости от типа организации (коммерция, бюджетники, СМП, НКО). Для отражения информации о заимствованных финансах в бухгалтерском балансе выделено два раздела, в зависимости от их классификации по временному признаку.

Долгосрочные обязательства раскрываются в бухгалтерском балансе в разделе № 4. Итоговый показатель — это сумма строк бухбаланса с 1410 по 1450. Суммарное значение отражается в специальной строке 1400 — долгосрочные обязательства. Распределите между допустимыми строками отчета все виды денежных обязательств по кредитам и займам, срок обращения которых превышает 1 год.

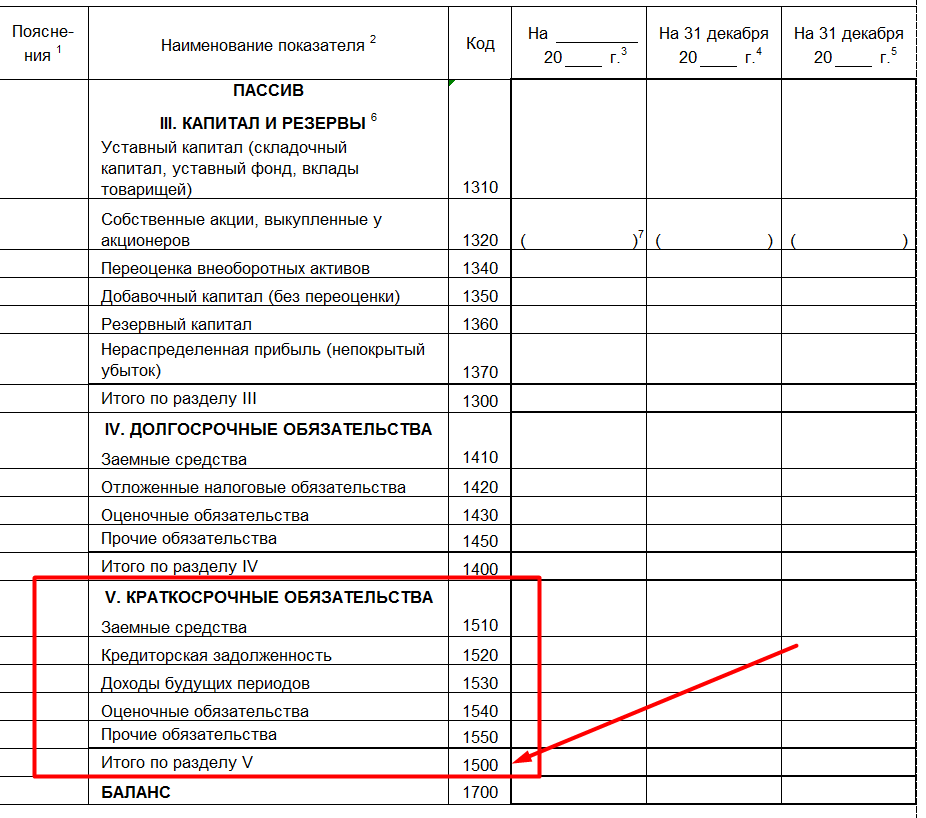

Раздел № 5 отражает краткосрочные заемные средства, в балансе это совокупность займов, ссуд и кредитов, полученных экономическим субъектом на срок до одного года включительно. Если срок возврата кредита не превышает 12 месяцев, то его отражают в строках с 1510 по 1550, в зависимости от категории источника финансирования.

Итоговая, 1500 строка — краткосрочные кредиты и займы в балансе — отражает суммарное значение за отчетный период.

Формула расчета заемного капитала по балансу

Рассчитать общую сумму заемных капиталов экономического субъекта просто. Достаточно сложить значения строк 4 и 5 разделов бухгалтерского баланса за соответствующий отчетный период. Следовательно, формула:

Оценочные значения

Показатель ЗК используется в анализе и оценке эффективности ведения экономической деятельности предприятия. Например, определив соотношение собственных средств к заемным, получим коэффициент покрытия долгов: какой объем компания в силах оплатить собственными средствами. Исчислив обратное соотношение займов к собственным активам, узнаем коэффициент платежеспособности и финансовой устойчивости фирмы.

Рентабельность заемного капитала (формула по балансу) отражает доходность обращения заимствованных финансов в деятельности. Показатель исчисляется по отношению к одному рублю заемных средств.

Коэффициент концентрации заемного капитала (формула по балансу) определяет соотношение заимствованных финансов к объему общих капиталов экономического субъекта. Фактически это степень долговой нагрузки, обременения предприятия.

Анализируются показатели бухгалтерской финансовой отчетности за один календарный год.

Строка заемного капитала в бухгалтерском балансе

Заемный капитал включает в себя различные материальные и денежные ценности, которые были привлечены с внешней стороны и от применения которых организация получает доход.

Объем капитала компании указывает на сумму финансовых обязательств, которые в свою очередь, на основании гл. 42 ГК РФ, могут быть сформированы в форме:

- соглашений о займе;

- кредитных соглашений;

- соглашений относительно предоставления коммерческих либо товарных займов.

Классификация капитала может осуществляться по огромному числу признаков, поскольку в зависимости от периода привлечения заемных средств, может быть:

Долговременный заем может быть получен на период свыше 1 календарного года, а кратковременный – не больше 12 месяцев.

Если брать во внимание каналы получения кредитного капитала, то условно можно разделить:

- на ссуды, которые были получены извне;

- на привлеченные из каких-либо внутренних ресурсов (к примеру, долговые обязательства перед кредиторами).

За счет капитала, который был получен из внешних каналов, компания нередко может удовлетворить персональные потребности в капиталовложениях на покупку активов, закупки продукции для дальнейшей реализации, приобретение материалов и иных комплектующих.

Долговые обязательства перед кредиторами способны отображать предоставленную непосредственным поставщиком отсрочку по платежам.

В зависимости от того, в каком виде принимается капитал, его можно разделять на капиталовложения, которые привлекают:

В зависимости от того, в каком виде принимается капитал, его можно разделять на капиталовложения, которые привлекают:

- в денежном эквиваленте (банковские займы и прочие кредиты);

- в виде различного оборудования, предназначенного непосредственно под выкуп;

- в товарном виде.

В зависимости от того, какой именно способ заимствования капитала используется, разделяют на:

Каналы

К каналам заемного капитала относятся средства, которые были привлечены:

- по лизинговым соглашениям;

- по кредитным соглашениям с финансовыми учреждениями;

- непосредственно у физических либо юридических лиц в форме займа;

- в виде кредиторских долговых обязательств.

К долговременным каналам нередко относят небанковские инструменты, среди которых предоставленные акции из муниципального либо же федерального бюджета. Дополнительно сюда могут входить долговременные кредиты от иных юридических лиц.

К каналам кратковременного кредитования можно отнести:

- Торговые займы, которые подразумевают под собой обычный вексель. Благодаря этому компания, выступающая в роли потребителя, имеет право покупать ТМЦ с возможностью отсрочки по платежам.

- Вексель, оформленный в период на несколько лет, предоставляет отсрочку: по векселю он будет обязан совершать оплату приобретенных торгово-материальных ценностей к соответствующей

- Кратковременные ссуды банковских учреждений.

Основные типы предоставляемых финансовыми учреждениями займов имеют вид:

- Бланковые – предоставляются банками на период до 12 месяцев. К ним относятся необеспеченные займы, однако нередко главным условием получения является наличие банковского обслуживания и сведений относительно наличия необходимого числа активов.

- Контокоррентные – может быть предоставлено исключительно с целью обеспечения чего-либо. Особенность заключается в том, что компании формируется особый счет, на котором во внимание берутся расчетные и кредитные операции. Нередко подобный заем именуется овердрафтом.

- Кредитные линии. Сегодня они могут быть нескольких видов – возобновляемые либо же нет. Наиболее актуальными считаются возобновляемые кредитные линии, поскольку в таком случае клиент вправе своими силами регулировать состояние своих долговых обязательств в рамках определенного лимита.

- Ломбардные.

- Ипотечные и так далее.

На самом деле видов займов может быть огромное число.

Согласно правилам бухгалтерского учета, отображение заемного капитала осуществляется в пассиве баланса по категориям 4 и 5 отчетной документации. В 4 категории отображается долговременное заемное обязательство (период исполнения свыше 12 месяцев), а в 5 – кратковременные.

Рассмотрим категории из 4 и 5 раздела баланса:

- По строке 1410 (пассив) осуществляется учет долговременных долговых обязательств. Здесь отображаются непогашенные на завершение отчетного периода займы, до периода возвращения которых есть более 12 месяцев (данные сведения подлежат переносу с кредитового сальдо по счету

- В 1420 необходимо отображать отложенные долговые обязательства по НДС (размер обязательно должен привести к повышению налога к оплате в последующих сроках). Сведения в дальнейшем подлежат переводу по 77 счету.

- В 1430 осуществляется учет оценочных обязательств, которые берутся во внимание по 96 строке, период закрытия которых составляет больше 12 месяцев.

- В 1450 осуществляется учет иных долговременных обязательств, которые не учитывались в 510 строчке.

- В 1510 (пассив) осуществляется учет кратковременных заемных денежных средств. По сути, это размер долговых обязательств в завершении отчетного периода относительно кратковременных приобретенных займов. В суммарном размере отображается не только тело займа, но и насчитанные проценты, которые в обязательном порядке нужно оплатить в конце оговоренного периода. Сведения в обязательном порядке переносятся из кредитового сальдо по 66 счету. Причем в эту же строчку нужно относить и долговременные обязательства с процентами, при условии погашения в течении 12 месяцев по завершению отчетной даты.

- По 1520 строчке осуществляется учет кратковременной кредиторской задолженности.

- В 1530 указывается информация относительно долговых обязательств, сформированных перед участниками либо же акционерами общества.

- В 1540 следует обязательно указать оценочные обязательств, период исполнения которых составляет не меньше 12 месяцев.

- В 1550 необходимо отобразить кратковременные кредиторские долговые обязательства, которые еще не указывались в строчках 1510-1540.

Исходя из всего вышесказанного, можно сделать вывод, что в процессе учета заемного капитала суммируется общая сумма показателей, непосредственно по 1410, 1420, 1430, 1450 строкам и 1510-1550 соответственно.

Проводки

В зависимости от периода привлечения денежного заемного капитала, для его непосредственного учета применяются разнообразные счета.

В зависимости от периода привлечения денежного заемного капитала, для его непосредственного учета применяются разнообразные счета.

С целью учета кратковременных вложений применяется счет 66, а для долговременных – исключительно 67 счет.

По причине того, что данные бухгалтерские счета относятся к пассивным, то с помощью проводки Дебет 50 (51) Кредит 66 (67) можно отобразить принятие организацией заемного капитала, а с помощью проводкой Дебет 66 (67) Кредит 51 (52) – закрытие не только основного тела займа, но и процентных начислений.

Проводка относительно начисления процентов по займу имеет вид:

В процессе принятия заемных денежных средств в форме так называемого аккредитива, необходимо обязательно производить проводку Дебет 55.1 Кредит 66, а в том случае, если:

- есть факт поступления на чековую книжку – Дебет 55.2 Кредит 66;

- подтверждается факт поступлений на депозит – Дебет 55.3 Кредит 66.

Долговые обязательства непосредственно по полученным средствам извне должны отображаться исключительно на конец отчетного периода совместно с насчитанными и подлежащими к уплате процентными начислениями.

В зависимости от поставленных целей, для достижения которых были получены заемные средства, порядок отображения осуществляется в четком соответствии с действующим законодательством РФ.

Варианты привлечения заемного капитала представлены в данном видео.

Заемный капитал в балансе: формула, строка

Современные условия хозяйствования характеризуются желанием многих фирм преодолеть кризисные явления и выработать удачные перспективы развития долговой политики, так как заимствование средств является частью хозяйствующей деятельности любой компании, позволяющей поддерживать структуру капитала, финансовое состояние и кредитоспособность. Необходимым элементом такой политики является обеспечение информационной базой по определению потребности в привлечении заемных источников с необходимостью поддерживать финансовую гибкость компании и диверсифицировать источники финансирования.

Выполнение таких задач возможно только при условии обеспечения предприятия учетно-аналитической базой, позволяющей фиксировать хозяйственную деятельность компании, связанную с долговыми обязательствами, отражающей расходы по привлечению долговых источников.

Сущность понятия

Заемный капитал представляет собой различные долговые обязательства компании, которые образуются за счет внешних источников финансирования.

Привлечение заемного капитала в разумных пределах выгодно, так как стоимость его обслуживания (уплаченных процентов) списывается на расходы, то есть уменьшает налогооблагаемый доход.

Увеличение доли заемного капитала в структуре источников финансирования влечет за собой увеличение финансового риска, персонифицированного этой компанией, уменьшение резервного заемного капитала и увеличение средневзвешенной стоимости капитала компании.

Классификация

Основные признаки для выделения видов заемного капитала отражены в таблице ниже.

- долгосрочные (более 1 года);

- краткосрочные (менее 1 года)

- пополнение оборотного капитала;

- инвестирование в основные средства;

- пополнение денежных средств;

- покрытие кассовых расходов

- внешние (банки, лизинг);

- внутренние (кредиторка)

- денежная;

- товарная

- кредиты банка;

- займы других фирм;

- лизинг;

- франчайзинг;

- факторинг

- с залогом;

- без залога

Как отражен в балансе?

Заемный капитал в балансе отражен с применением 4 и 5 разделов баланса. Раздел 4 предназначен для отображения долгосрочных, а 5 — для краткосрочных обязательств.

Отдельная строка, которая раскрывает значение материальных ценностей, привлекаемых со стороны для получения прибыли, не предоставляется в виде баланса. Однако исходя из данных отчета вы можете рассчитать общую сумму заемного капитала.

Поскольку заемный капитал является суммарным выражением 4-го и 5-го разделов баланса, формула для его расчета может быть представлена следующим образом. Заемный капитал и формула по балансу выглядит так:

ЗК = стр. 1400 + стр. 1500

- ЗК – заемный капитал, т. р.;

- стр. 1400 – долгосрочные обязательства, т. р.;

- стр. 1500- краткосрочные обязательства, т. р..

Таким образом, под заемным капиталом понимается денежная форма долговых обязательств, которая может быть рассчитана как сумма 4 и 5 разделов баланса. Данный показатель отражен в балансе в разрезе статей по источникам финансирования.

Объем заемного капитала в балансе в строках 1400 и 1500 представляет сумму финансовых обязательств, которые могут быть сформированы в следующем виде:

- соглашения о займах;

- кредитные договора;

- договоры о товарных займах.

Данный вид капитала представляет собой мощный ресурс, который может оказаться необходимым компании в любой ситуации.

Заемный капитал в бухгалтерском балансе разбит по категориям и строкам:

- стр. 1410 отражает непогашенные займы долговременного характера;

- стр. 1420 отражает отложенные долговые обязательства по НДС;

- стр. 1430 ведет учет по оценочным обязательствам;

- стр. 1450 учитывает иные долговременные обязательства;

- стр. 1510 учитывает краткосрочные заемные денежные средства, в которых отражено тело займа и проценты;

- стр. 1520 ведет учет по кратковременной кредиторской задолженности;

- стр. 1530 ведет учет по долгам по обязательствам перед участниками фирмы;

- стр. 1540 ведет учет оценочных обязательств менее 12 месяцев;

- стр. 1550 отражает кратковременные кредиторские долговые обязательства, не учитываемые ранее в стр. 1510-1540.

Аналитические показатели

Среди информативных показателей, учитываемых при оценке заемного капитала в балансе, можно выделить:

- коэффициент долговой нагрузки. Расчет данного значения соответствует формуле:

- Д – сумма долговых обязательств, т. р.;

- EBTIDA – аналитический показатель, определяемый как разность между объемом прибыли фирмы до вычета расходов по процентам, налогам и амортизации, т. р.

Норматив данного коэффициента определен в рамках 2-2,5. В качестве долга можно рассматривать долгосрочные кредиты и займы (в международной практике), краткосрочные кредиты и займы (в российской практике).

- показатель финансового рычага (коэффициент заемного капитала по балансу), который определяется формулой:

- ДО – долгосрочные обязательства, т. р.;

- КО – краткосрочные обязательства, т. р.;

- СК – собственный капитал, т. р.

Рекомендуемый норматив составляет 0,25 – 1. При значении 0,25 можно делать вывод о благоприятной долговой нагрузке для фирмы, что говорит о положительной оценке ее кредитоспособности. При значении, близком к 1, нагрузка считается максимальной. Если значение коэффициента заемного капитала по формуле по балансу выходит за пределы 1, то кредитоспособность оценивается отрицательно.

- доля финансирования основных средств за счет «длинных» займов:

где ВА – внеоборотные активы, т. р.

Привлечение займов для финансирования основных средств является оправданным, так как эти суммы гасятся далее за счет потоков денег, создаваемых этими основными средствами.

- соотношение оборотных средств и краткосрочных займов определяется формулой:

где ОА – оборотные средства фирмы, т. р.

Норматив данного показателя варьирует от 1,5 до 2.

В результате анализа данных показателей относительно применения долговых обязательств фирмы, можно сделать вывод о ее кредитоспособности. Информационная база, полученная на базе расчета представленных показателей, также позволяет руководству разработать ряд мероприятий, направленных на рост кредитоспособности фирмы.

Взаимодействие собственного и заемного капитала

Соотношение между этими двумя структурными элементами представляют собой роль финансового рычага, который присутствует в компаниях, не имеющих нужного объема финансов для ведения деятельности, либо для ее расширения. В такой ситуации заемные средства обеспечивают потребности фирмы в текущем периоде и приносят прибыль. Но размер соотношения между собственным и заемным капиталом в балансе играет большую роль и влияет на финансовую устойчивость фирмы.

При существенном превышении суммы заемных средств над собственными средствами возможно банкротство. В то же время рискованная политика применения заемного капитала является наиболее прибыльной.

Возможны следующие варианты использования рычагов:

- положительное применение: в этом случае доход от заемных средств превышает плату за их использование, компания получает прибыль;

- нейтральное применение: доход от заемных средств равен стоимости их содержания;

- отрицательное применение: здесь компания несет убытки, использование кредита не окупается.

Направления оптимизации заемного капитала

С целью повышения кредитоспособности компании с применением информационной базы по долговым обязательствам предлагается совершенствование методических подходов к отражению и оценке деятельности компании с заемными средствами. С целью управления долговыми обязательствами и обеспечения кредитоспособности фирмы необходимо формировать данные разных степеней обобщенности: сводные и более детализированные.

Для роста информативности данных рекомендуется пересмотр организации аналитического учета долговых обязательств компании за счет изменения счетов второго порядка и отделения счетов третьего (и даже четвертого) порядка.

Предложения по оптимизации учета

Предлагаемая структура построения счетов по учету долговых средств фирмы с целью роста ее кредитоспособности следующая:

- счета первого порядка, которые объединяют все возможные данные о состоянии заемных средств фирмы (как долгосрочных, так и краткосрочных);

- счета второго порядка, которые способны отражать информацию учета по обобщенным видам долговых обязательств, таким как: кредиты и займы;

- счета третьего порядка способны детализировать информацию по более конкретному виду обязательства, например, коммерческий кредит, кредитный договор и т. д.;

- счета четвертого порядка, которые способны фиксировать информацию по различным видам расчетов, например, долг, проценты, штрафы и т. д.

Подобная группировка счетов для фирмы позволит более углубленно исследовать аналитический учет по всем видам долговых обязательств компании. Она также способна усовершенствовать контроль в данной сфере, повысить эффективность управления долгами фирмы, усилить кредитоспособность. Рекомендуется совершенствование системы контроля путем внедрения внутренних отчетов в компании, а также динамике и структуре заемных средств. Такие отчеты можно составлять каждый месяц и представлять руководству до 25 числа. Они позволят руководству отслеживать своевременные негативные тенденции в структуре заемных средств и капитала фирмы, вовремя их устранять, тем самым повышать эффективность управления долговыми средствами и показатели кредитоспособности фирмы.

Повышение эффективности управления

Для повышения эффективности управления долговыми обязательствами возможно внедрение графика документооборота, введение должности счетного работника по долговым обязательствам. В обязанности такого счетного работника могут быть включены:

- контроль правильности обработки первичных документов по долгам фирмы;

- проверка правильности исчисления процентов;

- проверка правильности отражения операций по учету долгов компании.

Внедрение данных процедур способствует снижению процентов ошибок и неточностей в учете.

Заключение

Реализация всех предложенных мероприятий позволит фирме проводить четкое отслеживание структуры и состава долговых обязательств, контролировать негативные тенденции и уменьшать их в сторону повышения кредитоспособности компании, выработке положительной динамике развития.

Управление заемным капиталом, отражение в балансе

Трудно представить современную, быстро развивающуюся фирму, не использующую в текущей деятельности кредитных ресурсов.

Потребность в привлеченных денежных средствах может обуславливаться временным дефицитом ликвидности сырья, материалов, производственных мощностей.

Удовлетворять потребности фирмы в заемных средствах принято несколькими путями. Самым популярным источником заемного капитала считается банковский кредит.

Тем не менее, компании, которые решили привлечь заемные средства вряд ли будут руководствоваться одной лишь популярностью финансового инструмента.

Существенными факторами для выбора источника заемных средств также являются проценты за пользование, иные расходы на обслуживание долга.

В связи с этим, помимо банковского кредита, компании привлекают средства путем эмиссии именных ценных бумаг, осуществляют займы у сторонних организаций.

Учет кредитов и займов часто вызывает некоторые трудности. Некоторую сложность составляет отражение расходов в составе затрат организации.

Но при должном подходе к делу и знании основных правил отражения данных операций можно без ошибок составлять необходимые проводки.

Определение заемного капитала организации, его состав

Заемный капитал, по сути, представляет собой разного рода активы сторонних лиц, предоставленные на условиях срочности и платности.

Необходимость привлечения дополнительного капитала должна заранее быть обоснована посредством расчета потребности в дополнительных средствах.

Структура заемного капитала (заемных активов) включает:

- финансовое кредитование,

- коммерческое кредитование,

- кредиторскую задолженность,

- долг по эмиссии облигаций.

В бухучете кредиторская задолженность должна отражаться отдельно от заемных средств.

Какие документы нужны для получения СНИЛС?

Что такое себестоимость, как ее рассчитать?

Заемный капитал предприятия с экономической точки зрения характеризуется некоторыми положительными особенностями:

- обширные возможности привлечения (имеет место, когда предприятие классифицируется по высокому рейтингу);

- обеспечение финансовых возможностей при необходимости увеличения объемов активов;

- невысокая стоимость в сравнении с методом “налогового щита”;

- высокая вероятность генерирования прироста рентабельности капитала.

Вместе с тем, привлечение заемных средств может стать причиной и определенных неудобств:

- генерирование наиболее опасных рисков хоздеятельности (к примеру, снижение класса платежеспособности);

- средства, полученные за счет займа, подразумевают более низкую норму прибыльности;

- повышенная зависимость от колебаний рынка;

- непрозрачность процедуры привлечения.

Правильное управление заемным капиталом дает возможность быстрому росту финансовой рентабельности, однако компания может быть сильно подвержена угрозе банкротства и прочим рискам финансовой деятельности.

Методы привлечения заемных средств

Заемные средства чаще всего привлекаются для воспроизводства оборотных активов.

Основными кредиторами компании являются:

- банковские и другие финансово-кредитные учреждения;

- потребители продукции и фирмы-поставщики (коммерческое кредитование);

- фондовый рынок (размещение ценных бумаг).

Каким бы путем не привлекались средства, их необходимо обеспечить соответствующими активами.

Особое значение обеспеченность приобретает при привлечении средств непосредственно в денежной форме.

Выделяют различные методы привлечения заемных средств. Они привлекается с целью обеспечения хозяйственной деятельности фирмы в следующих формах:

- средства в нацвалюте;

- средства в инвалюте;

- товарная форма (поставки с отсрочкой платежей);

- получение основных фондов на условиях лизинга или аренды;

- иные формы (получение нематериальных активов с определенной отсрочкой).

В зависимости от степени обеспечения привлекаемых средств принято выделять:

- необеспеченные кредиты. Они выдаются, как правило, компаниям, которые хорошо зарекомендовала себя тщательным выполнением договорных условий;

- обеспеченные кредиты. Подразумевают следующие формы обеспечения: поручительства перед кредитором, гарантии, материальное обеспечение.

Нормативной базой учета заемного капитала выступают:

- Гражданский кодекс,

- Налоговый кодекс, Положения №34н, 43н, 60н,

- Положения бухучета «Учет займов и кредитов», «Расходы организации», «Принципы учета основных средств».

Отражение заемного капитала в балансе

Фактическое поступление средств заемного капитала в бухгалтерском учете отражается следующей проводкой:

Дебет счета учета имущества (зависимо от формы внесения),

Кредит «Расчеты с учредителями» (счет 75).

Учет заемного капитала отражается на счетах 66 и 67 (Расчеты по краткосрочным и долгосрочным кредитам).

Счет 66 предназначен для отражения информации о состоянии кредитов и займов сроком до 12 месяцев.

Сумма , полученных фирмой краткосрочных кредитов в бухучете отражается так:

Дебет счетов 50, 51,52 (учет денежных средств),

Кредит счета 66.

Показатели оборачиваемости оборотных средств, для чего служат?

Какие факторы роста производительности труда бывают?

Как найти значение коэффициента платежеспособности: https://buhguru.com/buhgalteria/analiz-koehfficienta-vosstanovleniya.html

Краткосрочные займы, полученные путем выпуска облигаций, учитываются обособленно. Когда облигации реализуются по цене, выше номинальной, делаются проводки:

- Дебет «Расчетные счета»,

- Кредит 66;

- Дебет «Расчетные счета»,

- Кредит «Доходы будущих периодов»

Если облигации реализуются ниже номинала, то разница начисляется в течение периода обращения облигаций. Причитающиеся проценты по полученным кредитам отражаются записью:

Дебет «Прочие доходы»,

Кредит «Расчеты по кредитам и займам».

По видам займов, кредитов, кредитным компаниям, предоставившим их, ведется аналитический учет.

Привлечение заемного капитала предусматривает повышение скорости оборачиваемости капитала.

С помощью анализа использования заемного капитала можно сделать выводы по эффективности процессов:

- сокращение продолжительности цикла производства за счет интенсификации (использование новейших технологий, повышение производительности труда, механизация и автоматизация процессов, полное использование мощностей);

- улучшение организации технического снабжения для обеспечения бесперебойного производства и сокращения времени пребывания капитала в запасах;

- повышение скорости процесса отгрузки и оформления сопроводительных документов;

- повышение уровня исследований рынка, направленных на продвижения товаров (включая изучение рынка, формирование ценовой политики, совершенствование товара, организацию эффективной рекламы).

Таким образом, компания, привлекающая заемные средства для конкретных целей, обязана в соответствии с нормами законодательства организовать бухучет кредитов и займов.

Правильность и порядок отражения хозяйственных операций контролирует сама организация.

При этом фирма, применяющая заемные средства, должна отразить в учетной политике счета и субсчета, консолидирующие информацию о состоянии кредитов и займов, информацию об изменении срока задолженности, способ отражения затрат по получению и использованию заемных средств.

Эффективная финансовая деятельность компании невозможна без рационального управления капиталом, привлечения заемных средств.

- расширять объемы хозяйственной деятельности,

- обеспечивать более эффективное распределение собственных средств,

- ускорять формирование целевых финансовых фондов, то есть повышать рыночную стоимость предприятия.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.