Коэффициент капитализации ставка

Что такое ставка капитализации? Определение, методы расчета

Ставка капитализации имеет большое значение при планировании финансовой или инвестиционной деятельности. В то же время в России ставку капитализации не всегда можно определить с достоверной точностью. Это связано с тем, что информация с различных рынков поступает неполная. Кроме того, зачастую она не совсем соответствует действительности. Что же такое ставка капитализации?

Что такое ставка капитализации?

Этот показатель представляет собой соотношение стоимости имущества и дохода, который оно может принести в течение года. Ставка капитализации позволяет инвестору оценить перспективность вложения денежных средств в тот или иной актив. Существует несколько видов такого показателя. Проанализировав каждый из них, можно лучше понять характерные особенности ставок капитализации.

Характеристика показателя

Например, ставка капитализации без риска предусматривает направление инвестиций в те активы, по которым гарантирован хотя бы возврат вложенных средств. Насколько известно, инвестирования без рисков вообще практически не существует. В этом случае имеются в виду такие вложения, по которым вероятность неприятных случайностей сведена к нулю.

В качестве примера таких инвестиций можно привести капиталовложения, поручителем по которым является государство или надёжный банк из Швейцарии. В то же время рыночные риски неразрывно связаны с финансовыми инструментами вроде акций, облигаций и других ценных бумаг. Доход от подобных вложений напрямую зависит от успешности деятельности эмитирующей их компании.

Инвесторы первыми ощущают низкую доходность бизнеса на вложение в ценные бумаги собственных денежных средств. Но не только этот вид финансирования сопровождают риски. Например, недвижимость является традиционным и одним из самых надёжных способов инвестирования. Тем не менее этот актив также предрасположен к таким рискам, как низкая ликвидность, износ в процессе эксплуатации, а также изменения в законодательстве, в том числе и налоговом.

Методы расчёта ставки капитализации

Какие существуют для ставки капитализации методы расчёта? Их несколько:

- кумулятивного построения;

- связанных инвестиций;

- метод рыночной выжимки;

- метод Инвуда и другие.

На практике наиболее распространённым является метод кумулятивного построения. Какие составляющие ставки капитализации? В этом методе используется принцип суммирования показателя ставки без риска, рыночной премии за риск, а также премии за риск, связанный с капиталовложением в определённый актив. Что это значит? Другими словами, чтобы спрогнозировать вероятную прибыль, необходимо учесть такие показатели, как безрисковая ставка, совокупный уровень рыночных рисков и степень риска относительно определённого актива.

Ставка капитализации недвижимости

В процессе анализа вероятной доходности от вложения средств в недвижимость инвесторы просчитывают прибыль, которую они смогут получить в процессе её эксплуатации. Такой способ позволяет спрогнозировать эффект от инвестиций и сопоставить стоимость покупки объекта с выручкой.

Ставка капитализации для недвижимости рассчитывается с помощью формулы, которая является производной из следующего уравнения:

- V — стоимость объекта недвижимого имущества;

- I — предполагаемая доходность от эксплуатации объекта;

- R — ставка капитализации недвижимости.

Соответственно, ставка капитализации: R = I/V.

Необходимо отметить, что ставка капитализации дохода ещё иногда называется коэффициентом капитализации, нормой капитализации или мультипликатором чистой ренты. Эти термины являются синонимами. Расчёт этого показателя достаточно эффективен и объективен. Это обусловлено фиксированной стоимостью недвижимости, которую задаёт рынок и которую можно выяснить из открытых источников. Кроме того, цена аренды объектов недвижимого имущества также регулируется рынком, что упрощает задачу.

Принципы расчёта ставки капитализации для объектов недвижимости

Необходимо подчеркнуть, что при просчёте доходности объекта из общей суммы выручки следует вычесть обязательные расходы. К ним относятся:

- оплата электроэнергии;

- оплата охраны объекта;

- заработная плата различных служащих;

- другие издержки, связанные с процессом эксплуатации недвижимости.

Кроме того, из параметра I следует вычесть недополученную прибыль по причине сдачи в аренду не всех 100% площадей здания. Также к расходам, которые уменьшают общую доходность, необходимо отнести налоги, проценты по кредитам и другие фиксированные затраты. И только после вычета всех издержек мы получаем чистый операционный доход, который используется в формуле расчёта ставки капитализации недвижимости.

Получив все необходимые данные, мы можем высчитать необходимый показатель по уже приведённой формуле. Рассмотрим пример. Допустим, инвестируются средства в такой тип недвижимого имущества, как складские помещения. Стоимость объекта составляет 50 млн рублей. После вычета всех издержек инвестор определяет, что чистый операционный доход составит 13 млн рублей в год. Чтобы определить ставку капитализации на недвижимость, необходимо воспользоваться формулой: 13 млн /50 млн = 0,26. Это значение показывает, что каждый год от сдачи складских помещений в аренду инвестор будет получать 26% от своих инвестиций.

Выбор объекта недвижимости с наибольшей ставкой капитализации

При выборе объекта недвижимого имущества для вложения денежных средств следует отдавать предпочтение тем, которые имеют наивысшую ставку капитализации. Кроме того, необходимо отметить, что без учёта подобного коэффициента невозможно спрогнозировать эффективность инвестиций и осуществить оценку объекта перед его приобретением. Также требуется проводить анализ рынка и отслеживание важных экономических показателей на основании имеющихся данных по вложениям в недвижимость.

В процессе полного мониторинга следует обобщать получаемую информацию. При этом оценивать необходимо различные сегменты рынка недвижимости. Впоследствии эта информация послужит ориентиром и позволит провести корректную оценку объекта. Кроме того, она дает возможность осуществить качественный сравнительный анализ имеющихся расчётных показателей и средних цифр по рынку.

Метод связанных инвестиций

Зачастую для приобретения объектов недвижимости используется сумма собственного и заёмного капитала. Поэтому для корректного вычисления нормы капитализации необходимо учитывать оба источника инвестиций. Как расчитать показатель? Для определения коэффициента капитализации в таком случае используется метод прямых инвестиций, или, как его ещё называют, техника инвестиционной группы. При этом формула ставки капитализации для кредитных средств выглядит следующим образом:

- Рм — коэффициент капитализации заёмных средств, или ипотечная постоянная;

- ДО — ежегодные платежи по заёмным средствам;

- ИК — основная сумма ипотечного кредита.

При этом норма капитализации для собственных денежных средств рассчитывается по формуле следующего вида:

- Ре — норма доходности собственного капитала;

- ДП — денежный поток за год до уплаты всех налогов;

- К — величина собственного капитала.

Общая ставка капитализации при использовании метода прямых инвестиций определяется с помощью расчёта средневзвешенного значения первых двух показателей: Р = M x Рм + (1 — M) x Ре, где M — часть взятых в кредит средств в общей стоимости объекта.

Метод рыночной выжимки

Этот метод предусматривает использование в расчёте ставки капитализации показателя чистого операционного дохода от деятельности аналогичной компании или от её объектов недвижимости, а также от стоимости продажи её активов. Для определения коэффициента капитализации методом рыночной выжимки необходимо чистый операционный доход разделить на стоимость аналогичного объекта или компании.

Как это понимать? Другими словами, для определения ставки капитализации искомой компании используются показатели базовой формулы коэффициента капитализации, но для другого аналогичного предприятия, которое занимает тот же сегмент рынка и сопоставимо по размерам. Характерной чертой этого способа расчёта является отсутствие учёта прибыли на инвестиции и возвращение капиталовложений.

У этой методики есть как достоинства, так и очевидные минусы. К положительным характеристикам можно отнести относительную простоту определения коэффициента капитализации. Ставка, рассчитанная таким способом, имеет и свои минусы. Например, к недостаткам можно отнести отсутствие необходимых данных относительно чистого операционного дохода и стоимости продаж компании, которая взята за основу для анализа. Поэтому подобрать корректные и подходящие примеры не всегда представляется возможным.

Метод Инвуда

Это метод используется в тех случаях, когда, согласно прогнозу, на протяжении всего инвестиционного цикла доход от вложений будет составлять равновеликие величины. При этом часть дохода представляет собой выручку от инвестиций, а другая — возврат вложенного капитала. Сумма возмещения капитала реинвестируется. При этом учитывается коэффициент дохода на инвестиции. Определить ставку капитализации при условии получения равновеликой выручки можно, получив сумму ставки дохода на вложения и фактора фонда возврата для того же процента.

Понятие и способы расчета ставки капитализации.

Ставка (коэффициент) капитализации – процентная ставка, используемая для пересчета годового дохода, получаемого от объекта недвижимости, в его рыночную стоимость. Рассчитывается как отношение чистого операционного дохода от объекта недвижимости к цене продажи объекта.

R — Ставка капитализации; ЧОД – чистый операционный доход (чистый доход, генерируемый объектом недвижимости за период); Cт – стоимость объекта недвижимости.

Расчет коэффициента капитализации. Существует несколько методов ее определения:

— метод кумулятивного построения;

— метод определения ставки капитализации с учетом возмещения капитальных затрат;

— метод связанных инвестиций, или техника инвестиционной группы:

— метод прямой капитализации.

Метод кумулятивного построения. Ставка капитализации в оценке недвижимости вычисляется как сумма элементов:

— ставки дохода на инвестиции (ставки дохода на капитал). Это компенсация, которая должна быть выплачена инвестору за ценность денег c учетом фактора времени, риска и других факторов, связанных с конкретными инвестициями;

— нормы возврата (возмещения) капитала. Под возвратом капитала понимается погашение суммы первоначальных вложений. Причем этот элемент ставки капитализации применяется только к изнашиваемой, т.е. теряющей стоимость, части активов.

Ставка дохода на инвестиции (на капитал) строится на базе:

— безрисковой ставки дохода;

— премии за низкую ликвидность недвижимости;

— премии за инвестиционный менеджмент.

Безрисковая ставка дохода. Она используется в качестве базовой, к которой добавляются остальные (ранее перечисленные) составляющие. Для определения безрисковой ставки можно пользоваться как среднеевропейскими показателями по безрисковым операциям, так и российскими. В случае использования среднеевропейских показателей к безрисковой ставке прибавляется премия за риск инвестирования в данную страну – страновой риск. Российские показатели берутся исходя из ставки дохода на государственные облигации или, что предпочтительнее, из ставок по валютным депозитам (сравнимой длительности и размеров суммы) банков высшей категории надежности. Безрисковая ставка определяет минимальную компенсацию за инвестирование в данный объект.

Премия за риск. Все инвестиции, за исключением ранее перечисленных, имеют более высокую степень риска, зависящую от особенностей оцениваемого вида недвижимости. Чем большим является риск, тем выше должна быть величина процентной ставки для компенсации данного риска.

Премия за низкую ликвидность недвижимости. Ликвидность показывает насколько быстро недвижимость может быть превращена в наличные деньги. Недвижимость относительно низколиквидна. Особенно высока эта премия в странах, где слабо развита ипотека.

Премия за инвестиционный менеджмент. Чем более рискованны и сложны инвестиции, тем более компетентного управления они требуют.

Метод определения ставки капитализации с учетом возмещения капитальных затрат. Как отмечалось ранее, ставка капитализации применительно к недвижимости включает ставку дохода на инвестиции и норму возврата капитала. Если прогнозируется изменение стоимости актива (уменьшение или рост), то возникает необходимость учета в ставке капитализации возмещения капитала.

Существуют три метода возмещения инвестированного капитала :

— прямолинейный возврат капитала (метод Ринга);

— возврат капитала по фонду возмещения и ставке дохода на инвестиций (метод Инвуда). Его иногда называют «аннуитетный метод»;

— возврат капитала по фонду возмещения и безрисковой ставке процента (метод Хоскальда).

Метод связанных инвестиций, или техника инвестиционной группы. Применяется при разделении инвестиций на здание и землю. При условии, что можно отдельно получить ставки капитализации на землю и здание.

Где R – ставка капитализации, L – доля стоимости земли в общей стоимости объекта недвижимости, Rl – ставка капитализации земли, B – доля стоимости здания в общей стоимости объекта недвижимости, Rb – ставка капитализации для здания.

Большинство объектов недвижимости покупается с помощью заемного и собственного капиталов, поэтому ставка капитализации должна удовлетворять требованиям доходности на обе части капитала (инвестиций). Величина ставки определяется методом связанных инвестиций, или техникой инвестиционной группы. Ставка капитализации для заемных средств называется «ипотечная постоянная» и рассчитывается по формуле:

Коэффициент капитализации ставка

Ставка (коэффициент) капитализации – процентная ставка, используемая для пересчета годового дохода, получаемого от объекта недвижимости, в его рыночную стоимость. Рассчитывается как отношение чистого операционного дохода от объекта недвижимости к цене продажи объекта.

Ставка дисконтирования – процентная ставка, используемая для приведения будущих денежных сумм (доходов или расходов) к текущей стоимости на дату оценки.

При расчете ставки дисконтирования необходимо учитывать:

· безрисковую ставку отдачи на капитал, как ставку отдачи при наименее рискованном вложении капитала;

· величину премии за риск, связанную с инвестированием капитала в оцениваемый ОС.

Расчет коэффициента капитализации . Существует несколько методов определения коэф. капитализации:

· С учетом возмещения капитальных затрат (с корректировкой на изменение стоимости актива);

· Метод связанных инвестиций, или техника инвестиционной группы;

· Метод прямой капитализации.

Определение коэффициента капитализации с учетом возмещения капитальных затрат (с корректировкой на изменение стоимости актива).

Коэффициент капитализации состоит из двух частей:

1) ставки доходности инвестиции (капитала), являющиеся компенсацией, которая должна быть выплачена инвестору за использование денежных средств с учетом риска и других факторов, связанных с конкретными инвестициями;

2) нормы возврата капитала, т.е. погашение суммы первоначальных вложений. Причем этот элемент коэффициента капитализации применяется только к изнашиваемой части активов.

Rкап=Rдох.кап+ Δ Rнорм.возвр.

Где Rкап — коэф.капитализации; Rдох.кап — ставка дохода на капитал; Rнорм.возвр. — норма возврата капитала

Ставка дохода на капитал (Rдох.кап) строится методом кумулятивного построения:

Безрисковая ставка дохода+Премии за риск+Вложения в недвижимость+Премии за низкую ликвидность недвижимости+Премии за инвестиционный менеджмент

Безрисковая ставка доходности – ставка процента в высоколиквидные активы, т.е. это ставка, которая отражает фактические рыночные возможности вложения денежных средств фирм и частных лиц без какого то бы ни было риска не возврата. Безрисковая ставка используется в качестве базовой, к которой добавляются остальные (ранее перечисленные) составляющие – поправки на различные виды риска, связанные с особенностями оцениваемой недвижимости.

Требования к безрисковой ставке:

· доходность на наиболее ликвидные активы, для которых харак терна относительно низкая ставка доходности, но с гарантией возврата капитала;

· доступные для инвестора в качестве альтернативного варианта вложений.

Коэффициент капитализации включает ставку дохода на инвестиции и норму возврата капитала. Если сумма капитала, вложенного в недвижимость, останется неизменной и будет возвращаема при ее перепродаже, нет необходимости в расчете нормы возврата.

Если прогнозируется изменение в стоимости актива, то возникает необходимость учета в коэффициенте капитализации возврата основной суммы капитала. Норма возврата капитала показывает годовую величину возмещения средств, вложенных в объект недвижимости в том случае, если прогнозируется потеря этих средств (полностью или частично) в период владения недвижимостью. Для возврата первоначальных инвестиций часть чистого операционного дохода откладывается в фонд возмещения для рекапитализации .

Существуют три способа расчета нормы возврата капитала (R норм возвр ) :

•прямолинейный возврат капитала (метод Ринга);

• возврат капитала по фонду возмещения и ставке дохода ни инвестиции (метод Инвуда )-метод аннуитета;

•возврат капитала по фонду возмещения и безрисковой ставке процента (метод Хоскольда ).

Ставка дисконтирования и ставка капитализации – аналогичны по своей экономической сути и взаимосвязаны (математически формула капитализации является модифицированной формулой дисконтирования, при количестве прогнозных периодов стремящихся к бесконечности). Взаимосвязь ставки дисконтирования и ставки капитализации можно легко выразить формулой:

где: R – ставка капитализации;, i – ставка дисконтирования; g – ожидаемые темпы роста (снижения).

Метод капитализации доходов для оценки бизнеса + пример расчета в Excel

Метод капитализации доходов – подход оценки стоимости бизнеса или инвестиционного проекта на основе приведения доходов к единой стоимости. Метод применяется для экспресс оценки стоимости бизнеса, инвестиционных проектов и недвижимости, а также для проведения сравнения о определения более инвестиционно привлекательных объектов. В данной статье мы сделаем акцент на разбор метода капитализации доходов для оценки бизнеса или уже существующего инвестиционного проекта.

Преимущества и недостатки метода капитализации доходов

Рассмотрим преимущества и недостатки метода оценки бизнеса на основе капитализации его доходов в таблице ниже ↓.

Простота проведения расчета

Применяется для развитых, крупных компаний, которые имеют достаточное количество финансовых данных для точного прогнозирования будущих доходов и темпа роста

Не подходит для оценки венчурных проектов и стартапов, которые не имеют денежных потоков совсем, еще не создали устойчивую сбытовую сеть и равномерные поступления доходов

Объекты оценки находятся на модернизации и реконструкции

Не походит для оценки бизнеса с убытками

Не подходит для оценки бизнеса с активным реинвестированием и изменчивым темпом роста

Из-за того что на практике сложно получить постоянные финансовые данные, поэтому в оценке чаще применяют метод дисконтирования денежных потоков.

Следует заметить, что метод капитализации доходов для оценки бизнеса является разновидностью метода дисконтирования денежных потоков с условием того, что темп роста доходов постоянный.

Формула расчета стоимости компании методом капитализации

Формула расчета капитализации доходов имеет следующий вид:

V (англ. value) – стоимость бизнеса (проекта);

R – ставка капитализации.

В таблице ниже более подробно описано как рассчитать показатели модели ↓.

· Выручка от реализации продукции / услуг

· Чистая прибыль компании (стр. 2400)

· Прибыль до уплаты налогов (стр. 2300)

· Размер дивидендных выплат

Данные показатели берутся на текущую дату оценки, если они сильно менялись за последние года, то усредняют за несколько лет (3-5 лет)

Как видно из таблицы, для проведения оценки необходимо определить какой будет выбран доход для капитализации: чистая прибыль, прибыль до уплаты налогов или прибыль от дивидендных выплат. На следующем этапе необходимо выбрать метод расчета ставки капитализации и получить ее оценку.

Какой вид дохода выбрать для оценки?

Выбор того или иного вида дохода зависит от того с каким другим бизнесом проводится сравнение и какая финансовая отчетность имеется. Если предприятия располагают только

выручкой от продаж, то данный показатель берется за капитализируемую базу. Можно выделить, что в оценке может использоваться различные виды данных ↓.

Используются исторические значения дохода (чистой прибыли) предприятия за прошедшие периоды (3-7 лет). Данные усредняются и корректируются с учетом инфляции на текущий момент.

Используются ретроспективные данные для прогнозирования будущих значений прибыли. Глубина прогноза, как правило, составляет 1-3 года.

Используются и как ретроспективные данные, так и прогнозные.

Какой показатель дохода использовать в модели для расчета базы?

Рассмотрим, какие показатели дохода выбираются для оценки бизнеса.

Выручка применяется, как правило, для оценки предприятий в сфере услуг.

Чистая прибыль используется для оценки крупных компаний.

Прибыль до уплаты налогов применяется для небольших предприятий, чтобы исключить влияние федеральных и региональных льгот и субсидий в формирование дохода.

Доходы в виде дивидендных выплат применяются для оценки компании с обыкновенными акциями на фондовом рынке.

Денежные потоки используются для расчета капитализированной базы для компаний, у которых преобладают основные средства. При этом может быть использован поток только от собственного капитала или инвестиционного (собственный + заемный).

После выбора дохода необходимо его скорректировать – на текущие цены, для этого может использовать изменения значения потребительских цен из статистики Росстат, и также необходимо исключить доходы и расходы от активов, которые имели разовый характер и в будущем не будут повторяться.

- Доходы / расходы полученные от продажи / покупки основного актива.

- Внереализационные доходы / расходы: страховые выплаты , потери от заморозки производства, штрафы и пени по судебным искам и т.д.

- Доходы от активов не относящиеся к основной деятельности компании.

Методы расчета ставки капитализации

Ставка капитализации – текущая норма доходности капитала бизнеса. Ставка капитализации представляет собой стоимость капитала (имущества) на момент оценки.

Расчет по методу рыночной экстракции

Данный метод применяется для расчета стоимости бизнеса на основе существующих сделок на рынке по продаже / покупке таких же видов бизнеса. При этом необходимо знать показатели дохода у продаваемых бизнесов или проектов. Способ применяется для тиражируемого бизнеса, например для франшизы.

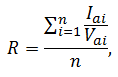

Коэффициент капитализации рассчитывается по следующей формуле:

R – ставка капитализации;

V – стоимость компании;

Iai – размер дохода созданный i-й компанией аналогом;

Vai – стоимость продажи на рынке i-й компании;

n – количество аналогичных компаний.

Расчет коэффициента как среднерыночная цена проданных компаний довольно трудоемкий процесс и часто может быть нехватка финансовых данных по доходам или объему сделок аналогичных предприятий. Второй способ расчета на основе ставки дисконтирования более распространен на практике.

Расчетный метод определения коэффициента капитализации

При использовании данного метода необходимо рассчитать ставку дисконтирования. Коэффициент капитализации будет равен разнице между нормой прибыли и средними темпами роста доходов (чистой прибыли). Более подробно про способы расчета ставки дисконтирования читайте в статье: → «10 современных способов расчета ставки дисконтирования». Формулы расчета следующие: