Коэффициент капитализации нормативное значение

Коэффициент капитализации. Как рассчитать коэффициент капитализации

Для гармоничной организации деятельности компании применяют множество методик. Устойчивость финансово-экономической деятельности предприятия позволяет всесторонне оценить правильность решений руководства в этой области. Коэффициент капитализации является одним из составных элементов этой методики. Его расчет позволяет оценить привлекательность предприятия для инвесторов. При помощи коэффициента капитализации модно оценить структуру баланса, оптимизировать ее для увеличения прибыли в плановом периоде. Поэтому данный показатель так важен для анализа.

Сущность показателя

Коэффициент капитализации представляет собой соотношение заемного капитала к общей сумме валюты баланса.

Это позволяет оценить гармоничность соотношения заемного и собственного капитала. Самая известная формула определения коэффициента капитализации рассматривает структуру источников финансирования деятельности компании с точки зрения именно заемного капитала. Устойчивость будет тем выше, чем ниже рассматриваемый показатель.

Для всестороннего анализа и возможности сделать адекватные выводы о правильности соотношения собственного и долгового капитала, определять коэффициент капитализации необходимо вместе с рядом других показателей. Например, с финансовым рычагом. Ведь отказавшись от привлечения заемных средств, компания получает и минимальную прибыль. Увеличить свои доходы возможно лишь при грамотной организации кредитных источников.

Поэтому для всесторонней оценки структуры баланса применяют коэффициент расчета капитализации предприятия.

Формула расчета

Расчет представленного показателя рассматривается в аспекте деятельности определенной компании.  Ее не оценивают в этом случае с позиции капитализации на рынке. Это позволяет рассмотреть именно структуру баланса. Коэффициент капитализации, формула которого представлена ниже, рассчитывается при помощи Формы 1 бухгалтерского отчета. Математически она имеет вид:

Ее не оценивают в этом случае с позиции капитализации на рынке. Это позволяет рассмотреть именно структуру баланса. Коэффициент капитализации, формула которого представлена ниже, рассчитывается при помощи Формы 1 бухгалтерского отчета. Математически она имеет вид:

КК = ДЗК/(ЗК+СК), где:

- ДЗК — долгосрочный заемный капитал;

- ЗК — заемный капитал;

- СК — собственный капитал.

Рассчитывая коэффициент капитализации, необходимо делать вывод о его динамике.

Значение показателя

После проведения расчетов аналитик может сделать определенные выводы. Коэффициент капитализации, формула которого была рассмотрена выше, показывает влияние заемного капитала на балансовую прибыль.  Однако количественный показатель можно оценить при помощи других методик. Здесь же видно лишь как платные источники финансирования распределились в структуре баланса. Если общий расчет коэффициента капитализации определил его рост, это значит, что большую прибыль компания получила за счет таких источников финансирования. Хорошо это или плохо подскажут последующие исследования.

Однако количественный показатель можно оценить при помощи других методик. Здесь же видно лишь как платные источники финансирования распределились в структуре баланса. Если общий расчет коэффициента капитализации определил его рост, это значит, что большую прибыль компания получила за счет таких источников финансирования. Хорошо это или плохо подскажут последующие исследования.

Снижение показателя капитализации свидетельствует об обеспечении предприятием своей деятельности за свет увеличения доли своего капитала. Можно сделать вывод, что организация благодаря таким изменениям заплатит кредиторам меньшее количество процентов за пользование их капиталом, чем в предыдущем периоде. Больше чистой прибыли будет направлено на резервный фонд, на операционную деятельность в будущем периоде, а также распределено между собственниками.

Норматив

Коэффициент капитализации обычно соотносится с нормативным значением. В большинстве экономических источников он определен как 1. То есть в пассиве баланса должно быть 50 %

Собственных источников и 50% заемных средств.

Однако опыт экономически развитых стран говорит о довольно успешном функционировании компаний с этим показателем 1,5. Платных источников финансирования у них определяется 60% в общей структуре баланса.

Все зависит от сферы деятельности компании, ее основных конкурентов, а также оценки рисков. Имеют значение такие показатели, как рентабельность производства, фондоемкость и размеры компании, ее срок существования и репутация на рынке продукции.

Кому интересен показатель

Определение коэффициента капитализации необходимо знать инвесторам, кредиторам и управляющим органам предприятия.

Инвесторы, которые являются создателями компании и чей капитал называется в балансе собственным, заинтересованы в росте этого показателя, так как увеличение капитализации дает возможность количественно и качественно улучшить производственную деятельность. Однако финансовые аналитики должны рассчитать, до какой степени целесообразно наращивать средства путем привлечения заемных средств.

Кредиторы также рассматривают представленный показатель в процессе принятия решения о предоставлении своих средств. Чем ниже общий коэффициент капитализации, тем выше финансовая устойчивость предприятия. Это является сигналом целесообразности для кредиторов предоставить в долг свои средства.

Капитализация дохода

Чтобы соотнести зависимость чистой прибыли от привлечения заемных и собственных средств, следует рассматривать в анализе представленный показатель с позиции капитализации дохода.  Это позволяют выяснить такие методики, как коэффициент финансового рычага, риска, привлечения, самофинансирования и т. д. Это все синонимы. В зависимости от точки зрения, с которой оценивается компания, общий ее доход может быть рассчитан с учетом денежного потока. Балансовую или чистую прибыль предприятия определяют при помощи нормы доходности. Она позволит оценить активность роста объема ее поступлений на баланс или чистой прибыли.

Это позволяют выяснить такие методики, как коэффициент финансового рычага, риска, привлечения, самофинансирования и т. д. Это все синонимы. В зависимости от точки зрения, с которой оценивается компания, общий ее доход может быть рассчитан с учетом денежного потока. Балансовую или чистую прибыль предприятия определяют при помощи нормы доходности. Она позволит оценить активность роста объема ее поступлений на баланс или чистой прибыли.

Расчет капитализации дохода

Коэффициент капитализации дохода при отсутствии изменений в объемах производства в динамике также остается в этом случае неизменным. Он будет равен ставке доходности.

Для расчета представленного показателя используется следующая формула:

Оценка стоимости предприятия = Скорректированный поток прибыли/Коэффициент капитализации.

Корректировки проводятся в области налогообложения. Местные или федеральные сборы устраняются из прибыли. Если доход компании имеет отрицательное (близкое к нулю) значение, этот показатель не используют для расчетов. Такой подход дает возможность оценить норму доходности инвесторов и соотнести правильно количество собственного и заемного капитала. Причем не с позиции балансовых поступлений, а в разрезе чистой прибыли компании.

Достоинства и недостатки метода

Расчет коэффициента капитализации дохода имеет ряд достоинств и недостатков. К отрицательным его сторонам следует отнести трудоемкость процесса подготовки и сбора информации. Также этот метод не подходит предприятиям новым или нуждающимся в санации.

К преимуществам же относят доступность и простоту расчетов, которые позволяют четко оценить деятельность компании и конъюнктуру рынка. Это наиболее подходящий метод оценки структуры капитала предприятий, имеющих стабильные показатели чистой прибыли или небольшие темпы ее увеличения.

Однако если деятельность предприятия или сфера его деятельности не отличается стабильностью, этот метод применять не следует.

Ознакомившись с таким понятием, как коэффициент капитализации, каждый финансовый аналитик может применять его для оценки деятельности компании. Это позволит оптимизировать структуру источников обеспечения деятельности с позиции балансовых поступлений. Используя метод капитализации дохода, это соотношение определяется с позиций изменения показателя чистой прибыли организации.

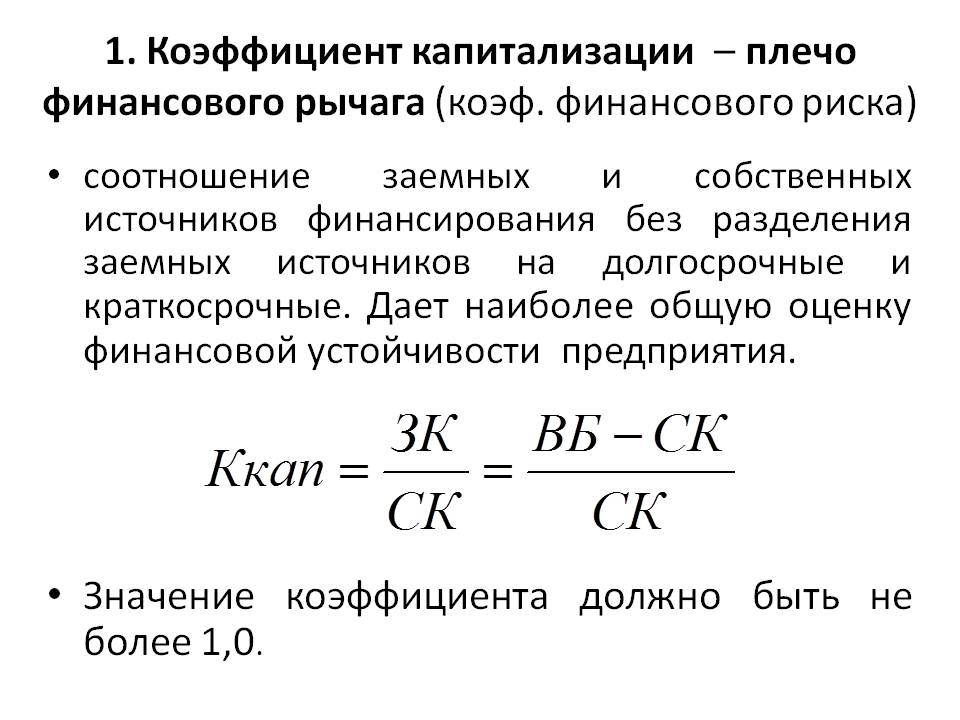

Коэффициент капитализации

Коэффициент капитализации, или коэффициент соотношения привлеченных (заемных) и собственных средств (источников).

Он представляет собой отношение всего привлеченного капитала к собственному и определяется по следующей формуле:

Привлеченный капитал (сумма итогов второго и третьего разделов пассива баланса «Долгосрочные обязательства» и «Краткосрочные обязательства») / cобственный капитал (итог первого раздела пассива «Капитал и резервы»).

Этот коэффициент дает представление о том, каких источников средств у организации больше — привлеченных (заемных) или собственных. Чем больше данный коэффициент превышает единицу, тем больше зависимость организации от заемных источников средств. Критическое значение данного показателя составляет 0,7, Если коэффициент превышает эту величину, то финансовая устойчивость организации представляется сомнительной.

Коэффициент маневренности (мобильности) собственного капитала (собственных средств) исчисляют по следующей формуле:

Собственные оборотные средства (итог первого раздела пассива баланса «Капитал и резервы» минус итог первого раздела актива «Внеоборотные активы») делить на cобственный капитал (итог первого раздела пассива баланса «Капитал и резервы»).

Этот коэффициент показывает, какая часть собственных средств организации находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Нормативное значение коэффициента маневренности составляет 0,2- 0,5.

Коэффициент финансовой устойчивости выражает удельный вес тех источников финансирования, которые данная организация может использовать в своей деятельности длительное время, привлеченных для финансирования активов данной организации наряду с собственными средствами.

Коэффициент финансовой устойчивости исчисляется по следующей формуле:

Собственный капитал прибавить долгосрочные кредиты и займы делить на валюту (итог) баланса.

Если у данной организации отсутствуют долгосрочные заемные источники средств, то величина коэффициента финансовой устойчивости будет совпадать с коэффициентом автономии (финансовой независимости).

Коэффициент финансирования показывает, какая часть деятельности организации финансируется за счет собственных источников средств, а какая — за счет заемных. Этот показатель исчисляется по следующей формуле:

Собственный капитал делить на заемный капитал.

Значительное уменьшение величины этого показателя свидетельствует о возможной неплатежеспособности организации, так как большая часть ее имущества сформирована за счет заемных источников средств.

Коэффициент заемных средств (коэффициент концентрации привлеченного капитала) показывает удельный вес кредитов, займов и кредиторской задолженности в общей сумме источников имущества организации. Величина этого показателя не должна быть более 0,3.

Коэффициент структуры долгосрочных вложений показывает соотношение между долгосрочными пассивами (обязательствами) и долгосрочными (внеоборотными) активами:

Долгосрочные обязательства (второй раздел пассива баланса) Внеоборотные активы (первый раздел актива баланса)

Следующий показатель — коэффициент долгосрочного привлечения заемных средств — определяется так:

Долгосрочные обязательства (итог второго раздела пассива баланса) делить на Долгосрочные обязательства + собственный капитал (сумма итогов первого и второго разделов пассива баланса).

Этот коэффициент характеризует удельный вес долгосрочных источников средств в общей сумме постоянных пассивов организации.

Коэффициент структуры привлеченного капитала выражает долю долгосрочных пассивов в общей сумме привлеченных (заемных) источников средств:

Долгосрочные обязательства (итог второго раздела пассива баланса) делить на привлеченный капитал (сумма итогов второго и третьего разделов пассива баланса).

Коэффициент покрытия инвестиций характеризует долю собственного капитала и долгосрочных обязательств в общей сумме активов организации:

Долгосрочные обязательства (второй раздел пассива) прибавить собственный капитал (первый раздел пассива) делить на валюту (итог) баланса.

В западной практике принято считать, что нормативное значение этого коэффициента составляет 0,9, критическим признается его снижение до 0,75.

В финансовом анализе часто находит применение уже рассмотренный коэффициент обеспеченности оборотных активов собственными оборотными средствами, показывающий, какая часть оборотных активов организации была сформирована за счет собственных источников средств.

Нормативное значение этого показателя должно составлять не менее 0,1.

Коэффициент обеспеченности материальных запасов собственными оборотными средствами показывает, в какой степени запасы товарно-материальных ценностей сформированы за счет собственных источников и не нуждаются в привлечении заемных. Этот показатель определяется по следующей формуле:

Собственные источники средств минус внеоборотные активы делить на материально-производственные запасы(из второго раздела актива).

Нормативное значение этого показателя должно составлять не менее 0,5. Другим показателем, характеризующим состояние оборотных активов, является коэффициент соотношения материально-производственных запасов и собственных оборотных средств. Он, по существу, является обратным по отношению к предыдущему показателю:

Нормативное значение этого коэффициента — больше единицы, а с учетом нормативного значения предыдущего показателя не должно превышать двух.

Важным показателем является коэффициент маневренности функционального капитала (собственных оборотных средств). Он может быть определен по следующей формуле:

Денежные средства прибавить краткосрочные финансовые вложения делить на собственные источники средств минус внеоборотные активы.

Этот показатель характеризует ту часть собственных оборотных средств, которая находится в форме денежных средств и быстрореализуемых ценных бумаг, то есть в форме оборотных активов, обладающих максимальной ликвидностью. У нормально работающей организации данный показатель варьируется в пределах от нуля до единицы.

Индекс постоянного актива (коэффициент соотношения внеоборотных и собственных средств) — это коэффициент, выражающий долю внеоборотных активов, покрываемых источниками собственных средств. Он определяется по формуле:

Внеоборотные активы делить на собственные источники средств.

Примерное значение этого показателя составляет 0,5-0,8. Важным показателем финансовой устойчивости является коэффициент реальной стоимости имущества. Этот показатель определяет, какую долю в стоимости имущества организации составляют средства производства.

Он исчисляется по следующей формуле:

Суммарная стоимость основных средств, сырья, материалов, полуфабрикатов, незавершенного производства делить на общую стоимость имущества организации (валюта баланса).

Все компоненты, включенные в числитель данной формулы, представляют собой средства производства, необходимые для осуществления основной деятельности организации, т.е. ее производственный потенциал. Поэтому данный коэффициент отражает долю в составе активов того имущества, которое обеспечивает основную деятельность организации (т.е. выпуск продукции, производство работ, оказание услуг).

Нормальным считается такое значение данного показателя, когда реальная стоимость имущества составляет более половины общей стоимости активов.

Показателем, выражающим финансовую устойчивость организации, является также коэффициент соотношения оборотных (текущих) активов и недвижимого имущества.

Он исчисляется по следующей формуле:

Оборотные активы (второй раздел актива баланса) делить на недвижимое имущество (из первого раздела актива баланса).

В качестве минимального нормативного значения этого показателя может быть взята величина 0,5. Более высокое его значение свидетельствует о повышении производственных возможностей данной организации.

Показателем финансовой устойчивости является также коэффициент устойчивости экономического роста, исчисляемый по следующей формуле:

Чистая прибыль минус дивиденды, выплаченные акционерам делить на cобственный капитал.

Этот показатель характеризует стабильность получения прибыли, остающейся в организации на ее развитие и создание резервов.

Кроме того, определяется коэффициент чистой выручки по следующей формуле:

Чистая прибыль плюс амортизационные отчисления делить на выручка от реализации продукции, работ, услуг.

Этот показатель выражает удельный вес той части выручки, которая остается в распоряжении данной организации (т.е. чистой прибыли и амортизационных отчислений).

Важным этапом анализа финансовой устойчивости организации является оценка ее кредитоспособности. Под кредитоспособностью понимают имеющиеся у организации возможности своевременного погашения (возврата) полученных кредитов и займов, а также уплаты процентов за пользование ими в установленные сроки.

Кредитоспособность организаций-ссудозаемщиков определяется по ряду показателей: ликвидность организации, удельный вес собственного капитала (собственных источников средств), рентабельность.

В зависимости от значений этих показателей и отрасли, к которой относится данная организация, последняя может быть отнесена к одному из следующих типов:

- Тип кредитоспособных организаций, у которых высокий уровень ликвидности и обеспеченности собственными средствами;

- Тип организаций, у которых имеет место достаточная степень надежности;

- Тип некредитоспособных организаций, имеющих неликвидные балансы или низкую обеспеченность собственными средствами.

Для оценки кредитоспособности организации-ссудозаемщика вначале следует провести анализ ее финансового состояния. После этого и принятия решения о возможности предоставления организации кредита рассчитывается коэффициент чистой выручки, выражающий долю прибыли и амортизационных отчислений в каждом рубле выручки от реализации продукции, работ, услуг (без налога на добавленную стоимость).

Полученное значение этого показателя можно распространить на предполагаемое поступление выручки в будущем. Это позволит определить возможный срок погашения кредитов и займов, так как числитель этого коэффициента, то есть прибыль и амортизация, представляет собой величину потенциального источника погашения кредитов и займов.

При заключении между банком и организацией кредитного договора определяется наращенная сумма долга, включающая в себя сумму выдаваемого кредита и проценты за пользование им.

Наращенная сумма долга определяется по следующей формуле:

Где S — наращенная сумма долга;

Р — сумма кредита;

(1 + n· i) — множитель наращения;

n — срок, на который выдается кредит;

i — ставка процента за кредит.

Наращенная сумма долга (S) должна быть обеспечена величиной источника погашения кредита (Rn) за тот срок, на который выдается кредит. Следовательно, если Rn>S, то организация-ссудозаемщик является кредитоспособной. Если же величина Rn недостаточна для погашения наращенной суммы долга, то есть Rn

Формула коэффициента капитализации по балансу

Понятие коэффициента капитализации

Показатель капитализации относят к коэффициентам финансового рычага, то есть тем коэффициентам, с помощью которых отражается отношение собственных и заемных средств.

Чем больше значение коэффициента капитализации, тем более привлекательным будет считаться предприятие с точки зрения инвесторов и кредиторов. Если показатель будет слишком низким, это говорит о потере рентабельности, если же слишком высоким, то о потере финансовой устойчивости.

Показатель капитализации по балансу применяют вместе с показателями ликвидности и рентабельности для получения более точной картины деятельности предприятия.

Формула эффекта финансового рычага

Общая формула коэффициента капитализации по балансу имеет следующий вид:

К = Об / СК

Здесь Об – обязательства (как краткосрочные, так и краткосрочные),

СК – стоимость собственного капитала.

Если рассматривать формулу коэффициента капитализации по балансу с привязкой к строкам, то формула выглядит таким образом:

К = (строка 1400 + строка 1500) / строка 1300

Все данные для расчета формулы коэффициента капитализации по балансу можно взять в бухгалтерском балансе, при этом обязательства могут быть или только долгосрочные или и долгосрочные и краткосрочные в сумме.

Формула коэффициента капитализации по балансу, рассчитанная только по долгосрочным обязательствам, выглядит так:

К = строка 1400 / строка 1300

Норматив показателя капитализации

В нашей стране нормативным значением показателя капитализации является единица. Это говорит о том, что предприятие использует 50 % заемных средств и 50 % собственных средств (то есть в равных долях).

Экономически развитые государства признают нормой коэффициент равный 1,5 (60 % заемного капитала и 40 % собственного капитала).

Можно отметить, что норматив показателя также находится в зависимости от того, в какой отрасли работает предприятие, каковы его размеры, рентабельность и фондоемкость. Сравнение коэффициентов капитализации лучше всего проводить по аналогичным предприятиям одной отрасли.

Значение показателя капитализации

В результате расчетов по формуле капитализации могут получаться различные значения. Коэффициент капитализации может со временем увеличиваться, что говорит о следующих факторах:

- Больший размер чистой прибыли, остающейся в распоряжении у компании,

- Финансирование деятельности компании происходит в большей мере из собственных средств,

- Увеличение инвестиционной привлекательности компании и др.

Коэффициент капитализации может и снижаться, что будет свидетельствовать о следующих фактах:

- Увеличение рисков осуществления предпринимательской деятельности,

- Увеличение предприятием использования доли заемных средств, которые участвуют в осуществлении основной деятельности,

- Падение инвестиционной привлекательности компании.

Коэффициент капитализации (Capitalization Ratio). Формула. Расчет на примере ОАО «ММК»

Рассмотрим коэффициент капитализации. Он входит в группу показателей финансовой устойчивости предприятия и характеризует долгосрочную платежеспособность. Коэффициент капитализации относят к группе коэффициентов финансового рычага, в эту группу относят показатели характеризующие отношение собственных и заемных средств. В западных источниках коэффициент капитализации обозначают как Capitalization Ratio.

Будем рассматривать коэффициент капитализации по нашей привычной схеме разбора. Сначала раскроем экономическую сущность коэффициента, затем приведем формулу расчета, посчитаем коэффициент для отечественной компании и в заключение вспомним оптимальные значения показателя.

Коэффициент капитализации. Экономическая сущность

Как говорилось выше, коэффициент капитализации относится к коэффициентам финансового рычага, а они определяют эффективность использования заемного капитала предприятием. Он показывает, как наше предприятие зависит от заемных средств.

Как читается коэффициент капитализации?

Если значение коэффициента капитализации снижается, то это говорит о том, что:

- У предприятия остается больше чистой прибыли.

- Предприятие финансирует свою деятельность своими средствами.

- Увеличивается инвестиционная привлекательность.

Если значение коэффициента капитализации увеличивается, то это говорит нам о том, что:

- Увеличивается риск предпринимательской деятельности.

- Предприятие увеличивает долю заемных средств, участвующих в финансировании своей деятельности.

- Снижается инвестиционная привлекательность.

Кто использует коэффициент капитализации?

Данный коэффициент чрезвычайно важен для инвесторов, которые анализируют его для оценки инвестиций в ту или иную компанию. Более предпочтительной для инвестиций будет компания с большим коэффициентом капитализации. Объясняется это тем, что у нее будет больше собственных средств в структуре капитала. Тем не менее, слишком большое значение коэффициента не слишком хорошо для инвестора, так как снижается прибыльность предприятия и тем самым доход вкладчика.

Также данный коэффициент используется кредиторами. Ситуация с ними прямо противоположная к инвесторам. Чем ниже значение коэффициента капитализации, тем предпочтительнее предоставление кредита.

Какие есть синонимы у коэффициента капитализации?

Коэффициент капитализации имеет следующие синонимы:

- Коэффициент финансового левериджа,

- Коэффициент финансового риска,

- Коэффициент привлечения,

- Плечо финансового рычага,

- Коэффициент соотношения заемных и собственных средств,

- Коэффициент самофинансирования.

По сути, все перечисленные выше названия это один коэффициент капитализации, но зачастую в различной литературе он называется по-разному. Поэтому полезно знать его аналогичные названия.

Коэффициент капитализации. Формула расчета по балансу

Формула коэффициента капитализации имеет следующую форму:

Коэффициент капитализации =Обязательства/Собственный капитал=

(Долгосрочные обязательства + Краткосрочные обязательства)/Собственный капитал=

(стр.1400+стр.1500)/стр.1300

Все данные для расчета можно взять из формы «Баланс». Важно отметить, под «Обязательствами» в формуле различные авторы используют либо сумму краткосрочных и долгосрочных обязательств или только долгосрочные обязательства. Таким образом, также имеет место следующая формула:

Коэффициент капитализации = Долгосрочные обязательства/Собственный капитал = стр.1400./стр.1300

До 2011 года формула расчета коэффициента капитализации имела следующий вид:

Коэффициент капитализации = (стр.590+стр. 690)/стр.490

В иностранной литературе можно встретить следующую формулу расчета коэффициента: