Капитальные вложения в основные средства

Учет капитальных вложений в бухгалтерском и налоговом учете

Понятие капитальных вложений напрямую связано в учете с понятием основных средств. Капитальные вложения есть не что иное, как затраты на приобретение, изготовление, реконструкцию либо расширение, проектные, иные, подобные им, издержки, связанные с ОС. Другими словами можно сказать, что основные средства в учете есть результат капитальных вложений в них. Общее понятие капвложений содержит ФЗ-39 от 25/02/99 г., в ст. 1. Учет капвложений, вместе с тем, имеет особенности в зависимости от их характера. Требует серьезного подхода и налоговый учет таких инвестиций.

Структура капвложений

Исходя из положений ФЗ-39 можно рассматривать капитальные вложения как процесс воспроизводства основных средств, сопровождаемый затратами, которые подлежат учету. Для построения эффективного БУ при всем разнообразии вложений этого типа важна правильная их группировка, на основе которой строится аналитический учет капвложений.

Целесообразно строить классификацию, учитывая следующие признаки:

- способ воспроизводства (строительство, реконструкция, расширение, перевооружение, поддержание работы действующих мощностей и пр.);

- технология затрат (на строительство, на приобретение оборудования, изыскательские затраты, вложения в арендованное имущество и пр.);

- производственный и непроизводственный характер вложений (в зависимости от того, где используется объект).

Кроме того, капвложения делятся по отраслям хозяйства (бизнеса), способу производства затрат (своими силами или сторонней организации), готовности объекта к использованию (закончен или не закончен он строительством, реконструкцией).

Если капвложения делаются в приобретение ОС, их стоимость определяется сразу. Она равна затратам на покупку объекта. Если капвложения осуществляются в процессе (например, строительство), до окончания капвложения считаются незавершенными, стоимость актива может увеличиваться на стоимость производимых затрат.

Напомним, что актив, в который делаются инвестиции, должен использоваться в производстве не менее 1 года (ПБУ 6/01). Только в этом случае вложения признаются капитальными и не учитываются в текущих расходах фирмы. Они собираются на отдельном счете БУ и образуют затем первоначальную стоимость ОС.

Бухгалтерский учет

Счетом бухучета, используемым для накопления капитальных затрат, согласно плану счетов является активный счет 08. К нему открывают субсчета. 1, 2 – приобретение участков и природных объектов, 3, 4 – строительство ОС и приобретение, 8 – научные, исследовательские, конструкторские работы, 6, 7 – приобретение животных и перевод молодняка в основное стадо и др.

Субсчета, приведенные в плане счетов, носят рекомендательный характер. В учетной политике фирмы могут быть прописаны дополнительные субсчета.

Учет затрат ведут по каждому объекту вложений. При покупке активов, относимых к ОС, делают проводку Дт 08 Кт 60. Накопление затрат при изготовлении объекта отражают рядом проводок, соответствующих этим фактическим затратам (пр. Минфина 91н от 13/10/03 г.): Дт 08 Кт 10, 02, 23, 60, 70, 71, 26 и пр.

Если в ходе осуществления капвложений приобретается оборудование, требующее монтажных работ, до начала его функционирования используют счет 07. Затраты на монтаж собирают аналогично приведенной выше проводке: Дт 07 Кт счетов затрат. Затем передают в монтаж готовое оборудование записью Дт 08 Кт 07.

Как монтаж оборудования, так и капзатраты в целом могут осуществляться за счет заемных банковских и иных средств. По дебету счетов 07, 08 и кредиту счетов 66, 67, в зависимости от срока займа, отражают проценты, уплаченные фирмой. Все проценты учитываются в капвложениях до принятия актива к учету в БУ. Иные суммы, возникшие позднее, учитываются уже в текущих расходах (ПБУ 10/99 п. 11).

Кроме основных средств к объектам капвложений относятся НМА (счет 04 БУ, субсчет 5). Учет по нему строится аналогично учету капвложений в основные средства.

Пример: Осуществлены капвложения в покупку ОС стоимостью 300 000 руб., в т.ч. НДС 20%. Проводки:

- Приобретение: 08-60 — 250 000,00 руб., 19-60 — 50 000,00 руб.

- Ввод в эксплуатацию: 01-08 — 250 000,00 руб.

- Уменьшение задолженности по НДС: 68-19 — 50 000,00 руб.

Внимание! К капвложениям не относят долгосрочные вложения в ценные бумаги, капиталы (УК) сторонних организаций.

Организация бухгалтерского учета капвложений подчиняется ПБУ Минфина (документ № 160 от 30/12/93 г.).

Налоговый учет

В первоначальную стоимость активов, образующуюся за счет капвложений, не включают НДС, иные сходные по характеру возмещаемые налоги.

Расходы, отнесенные к амортизируемому имуществу, не включаются в расчет налога на прибыль (НК РФ, ст. 270-5), в том числе и безвозмездная передача капвложений (там же, п. 16). Аналогично, если имеется объект незавершенного строительства, который подлежит ликвидации, затраты на этот объект не учитываются в базе по налогу на прибыль (НК РФ ст. 265).

При продаже капвложений в виде имущества (это однозначно должно следовать из договора продажи), его стоимость учитывается в налоговой базе. Правила НУ изложены в ст. 268 НК РФ. Стоимость основных средств списывается по правилам ст. 258, 259, 272 НК РФ.

Капиталовложения в основные фонды

Капиталовложения в основные фонды – инвестирование в основные средства компании или расходы, направленные на воспроизводство или обновление основных фондов. Такие вложения капитала – главная составляющая инвестиций любой организации, способствующая нормальному развитию и существованию.

Капиталовложения в основные фонды – долгосрочное инвестирование в предприятие. Их особенность – в получении отдачи в виде прибыли уже через короткие промежутки времени или в будущем. Капитальные инвестиции не являются частью хозяйственного оборота компании, не расходуются и не подаются амортизации.

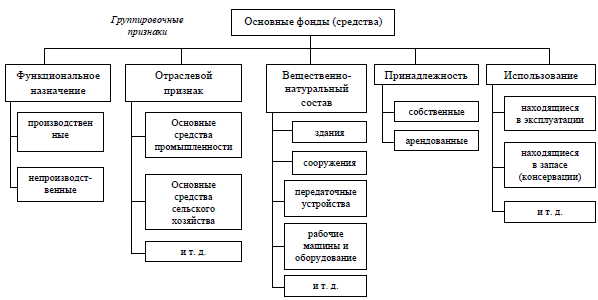

Сущность капиталовложений в основные фонды и их классификация

Каждое предприятие, которое ставит серьезные задачи в повышении собственной конкурентоспособности и увеличении прибыли, обязуется инвестировать средства в основные фонды. Только так можно обеспечить развитие, своевременное обновление технических и материальных ресурсов, производства, а также повышение качества продукции.

Основные фонды компании – это произведенные материально-технические ценности, которые могут применяться в неизменном виде на протяжении длительного промежутка времени, как правило, от одного года и более. В случае потери стоимости это всегда происходит по частям. Деньги, которые предназначены для вложения в основные фонды, носят название основного капитала организации. Именно этот параметр, как правило, находит отображение в финансовой отчетности.

К основным фондам предприятия можно отнести:

— здания. Сюда включены все объекты, которые создают определенные условия труда для людей – складские помещения, гаражи, корпуса, жилая недвижимость;

— сооружения – материальные ценности для реализации процесса производства, которые не имеют связи с изменением предметов труда – мосты, шахты, колодцы, дороги и так далее;

— техника и транспорт, инструменты;

— оборудование и машины, необходимые для производства;

— передаточные устройства – конструкции, необходимые для передачи газообразных и жидких веществ, а также разных видов энергии.

Все основные фонды можно разделить на два вида :

— производственные – тем или иным образом принимают участие в изготовлении продукции компании;

— непроизводственные. Как правило, такой вид фондов не имеет связи непосредственно с производством и уставной деятельностью. Сюда можно включить различные социальные объекты – клубы, жилые здания, детские садики, санатории для отдыха персонала и так далее.

Все основные фонды компании могут быть :

— активными, то есть теми, которые непосредственным образом участвуют в производственном процессе;

— пассивными. В данную категорию входят стационарные объекты, не принимающие участия в перемещении продукции или его переработке. Одновременно с этим пассивные основные фонды создают оптимальные условия для производства. Сюда можно отнести сооружения, объекты недвижимости.

Структура основных фондов находится в прямой зависимости от отрасли функционирования:

— в энергетической сфере – это передаточные системы и сооружения;

— в химической, металлургической и машиностроительной сфере – оборудование и машины;

— в легкой промышленности – объекты недвижимости;

— в сельскохозяйственной деятельности – скот, насаждения.

Капиталовложения в основные фонды: источники, анализ, структура

Объекты капиталовложения в основные фонды – материальные ценности, которые находятся в частной, муниципальной или федеральной собственности и представляют собой модернизируемые или создающиеся основные средства.

Субъекты капиталовложений в основные фонды – подрядные организации, заказчики, инвесторы, пользователи объектов и прочие лица. Инвесторы могут направлять свои или заемные средства. Заказчики – это лица, которые непосредственным образом реализуют проект. Функции инвестора и заказчика могут быть совмещены.

Капиталовложения в основные фонды представляют собой финансирование следующих направлений :

— возведение новых объектов на вновь осваиваемых территориях;

— расширение уже существующей компании за счет организации нового производства;

— проведение монтажно-строительных работ и реализация крупных проектных задач;

— модернизация в производственной сфере (покупка оборудования, новых машин и станков);

— выполнение капитального ремонта и реконструкция без строительства новых цеховых помещений или изменения принципов их работы;

— полное или частичное перевооружение предприятия, внедрение новых технологий, модернизация, автоматизация;

— вложение средств в трудовые ресурсы и так далее.

К источникам для капитальных вложений в основные фонды предприятия можно отнести :

— оборотный капитал. Собственник для развития предприятия может использовать амортизационные отчисления, чистую прибыль и прочие ресурсы структуры;

— заемный капитал. Для совершения капиталовложений в основные фонды могут привлекаться облигационные займы, бюджетные или банковские кредиты, кредиты частных лиц и так далее;

— дополнительные средства от реализации ценных бумаг, взносы других частных или юридических лиц;

— инвестиции из-за рубежа;

— государственная поддержка в виде бюджетного ассигнования и так далее.

Каждое предприятие самостоятельно выбирает направление для инвестирования, в зависимости от поставленных задач. При этом практический опыт показывает максимальную эффективность инвестиций, направляемых на техническое обновление уже работающего предприятия. В этом случае требуются много меньшие объемы капитального инвестирования, чем при существенном расширении предприятия или возведении новых объектов. Как правило, расходы окупаются много быстрее и в более сжатые сроки. Уменьшаются затраты времени и на сами работы.

Предприятие может направлять капиталовложения не только в материальные активы, но и в человеческий капитал. К примеру, средства идут на повышение производительности и квалификации персонала. Такие вложения в дальнейшем окупаются в форме повышения общих доходов предприятия.

Основной показатель уровня самофинансирования компании – это коэффициент самофинансирования. Параметр отображает реальные возможности предприятия и считается как отношение личного капитала организации к сумме привлеченных, заемных и бюджетных средств. Если уровень личных финансов превышает 60%, то такой показатель можно назвать высоким.

Существенное влияние на качество капиталовложений в основные фонды оказывают амортизационные отчисления. Так, для более скорого обновления устаревшей техники компании идут на досрочное списание старого и изношенного оборудования. И если ранее амортизация выступала исключительно в качестве оценки финансового износа, то сегодня – это инструмент для инвестирования.

Один из главных источников капитала – ценные бумаги. Возможности таких инвестиций в России пока реализованы до конца. Предприятия, как правило, больше внимания уделяют банковским займам и прочим видам кредитования. Важную роль в развитии играет и само государство, которое осуществляет регулирование посредством налоговой и денежно-кредитной политики.

Капитальные вложения в основные фонды всегда проводится в несколько этапов . При этом основная роль уделяется анализу эффективности тех или иных вливаний. Эксперты предприятия проводят оценку будущих инвестиций в проект с учетом экономических и технических перспектив. Для этих целей проводится технико-экономическое обоснование. В случае положительной оценки проект исследуется более глубоко.

Как правило, изучение структуры капиталовложения в основные фонды производится в следующих направлениях :

— финансовый анализ. Здесь делается упор на составлении прогнозов будущих результатов в случае реализации проекта;

— технико-экономический анализ. Сюда входит подробное исследование текущих и будущих мощностей производства, а также изучение роли новых разработок в сфере маркетинга;

— общеэкономический анализ. На данном этапе специалисты производят изучение общих результатов от проектной деятельности.

Эффективность капиталовложений в основные фонды всегда оценивается с нескольких сторон :

— коммерческая. Для оценки приводится целая система параметров, отображающих целесообразность проведения тех или иных мероприятий;

— общественная. Здесь анализируются параметры, которые показывают изменения в жизни общества;

— бюджетная. Если при совершении капиталовложений привлекались бюджетные средства, то оценивается целесообразность подобных инвестиций с позиции такого капитала.

По результатам проведенного анализа воздействия будущих капитальных инвестиций на инвестиционную, финансовую и основную деятельность компании принимается решение по вероятным будущим изменениям показателей:

— дополнительного выхода продукции на один рубль капиталовложений;

— уменьшения себестоимости товара на один рубль капиталовложений;

— уменьшение расходов труда на один рубль капиталовложений;

— повышение дохода на один рубль капиталовложений;

— период окупаемости.

Учет капитальных вложений в основные средства

Методология учета

Первое время компания ООО «Уралстроймонтаж» занималась исключительно оптовыми закупками-продажами металла, используя, при этом, чужие складские помещения.

На сегодняшний день компания сама стала собственником складских помещений. В связи с принятием к учету новых основных средств возникли вопросы по отражению в налоговом учете операций по списанию капитальных вложений в основные средства.

ООО «Уралстроймонтаж» на рынке услуг с 1995 года. На сегодняшний день основным видом деятельности является сдача в аренду складских помещений. За время работы на рынке услуг компания зарекомендовала себя, как надежный партнер, имеющий большой опыт в создании благоприятных условий для установления прочных связей с клиентами, и в развитии бизнеса в целом.

В июле 2005 года вышел Федеральный закон от 06.06.2005 № 58-ФЗ, который внес значительные изменения в главу 25 НК РФ относительно включения в состав расходов по капитальным вложениям в основные средства и в порядок начисления амортизации.

Согласно подпункту 1.1 пункта 1 статьи 259 НК РФ с 1 января 2006 года организации могут при приобретении основных средств единовременно списывать на расходы 10 % от его стоимости или расходов, понесенных в случае достройки, дооборудования, модернизации, технического вооружения или частичной ликвидации.

Важно отметить, что единовременное списание в расходы 10 % от стоимости капитальных вложений в основные средства является правом, а не обязанностью налогоплательщика, поэтому организациям, решившим воспользоваться предоставленной льготой, необходимо отразить это в своей учетной политике.

Руководство ООО «Уралстроймонтаж» решило воспользоваться льготой в виде амортизационной премии и пересмотрело учетную политику предприятия.

Кроме того, пунктом 23 статьи 1 Федерального закона от 06.06.2005 № 58-ФЗ пункт 3 статьи 272 НК РФ дополнен абзацем, на основании которого расходы в виде капитальных вложений, предусмотренные пунктом 1.1 статьи 259 НК РФ, признаются в качестве расходов того отчетного (налогового) периода, на который приходится дата начала амортизации (дата изменения первоначальной стоимости) основных средств, в отношении которых были осуществлены капитальные вложения.

Не стоит забывать о том, что в налоговом учете предусмотрено два способа начисления амортизации (ст. 250 НК РФ) — линейный и нелинейный. Если для бухгалтерского учета использовался линейный метод, организация имела возможность сблизить показатели начисленной амортизации в бухгалтерском и налоговом учете. С 2006 года при использовании амортизационной премии необходимо учитывать то, что в ПБУ 6/01 «Учет основных средств» данная методика не предусматривается, а, следовательно, применение амортизационной премии в налоговом учете и неприменение ее в бухгалтерском учете вызовет расхождения, выражающиеся в начислении постоянных налоговых обязательств согласно ПБУ 18/02 «Учет расчетов по налогу на прибыль». Таким образом, показатели начисленной амортизации в бухгалтерском учете и налоговом учете будут значительно отличаться даже при применении линейного метода.

Автоматизация учета

Методология налогового учета, определяемая требованиями действующего законодательства, детально проработана в программе «1С:Бухгалтерия 8.0».

Пример

В декабре 2005 года ООО «Уралстроймонтаж» приобрело новое складское помещение стоимостью 500 000 руб. Срок полезного использования — 120 месяцев. Помещение было введено в эксплуатацию в январе 2006 года.

Амортизационную премию ООО «Уралстроймонтаж» может списать на расходы в феврале 2006 года в размере 50 000 руб. (10 % от 500 000 руб.). В расчете ежемесячных амортизационных отчислений будет участвовать только сумма 450 000 руб., следовательно, амортизационные отчисления за месяц составят 3 750 руб. [(500 000 — 50 000) / 120]. Таким образом, предприятие спишет на расходы в феврале 2006 года 53 750 руб., а, начиная с марта 2006 года расходы на амортизацию складского помещения составят 3 750 руб. ежемесячно до истечения полезного срока использования складского помещения.

Поступление объекта основных средств оформляется в программе документом «Поступление товаров и услуг», после проведения которого формируются запись в регистре бухгалтерии «Налоговый учет» по поступлению имущества:

Дебет 08.4 «Приобретение объектов основных средств» Кредит ПВ «Поступление и выбытие имущества, работ, услуг, прав» — на сумму 500 000 руб.

Принятие к учету основного средства выполняется с помощью документа «Принятие к учету ОС». Для того чтобы автоматически была рассчитана амортизационная премия на закладке «Налоговый учет» установлен флажок в поле «Включить капитальные вложения в состав расходов по п. 1.1 ст. 259 НК РФ» и указан процент от первоначальной стоимости ОС (см. рис. 1).

Поскольку в учетной политике ООО «Уралстроймонтаж» была оговорена амортизационная премия в размере 10 % от первоначальной стоимости основного средства, то именно этот процент и был указан на закладке «Налоговый учет». В принципе, в данной графе может быть указан любой процент, определенный учетной политикой предприятия, но не более 10 %.

После проведения документа «Принятие к учету ОС» формируются учетные записи в регистре бухгалтерии «Налоговый учет», который используется для ведения налогового учета по налогу на прибыль.

Формируется две записи (см. рис. 2):

- первая -по учету первоначальной стоимости объекта основных средств (на сумму 500 000 руб.): Дебет 01.1 «Основные средства в организации» Кредит 08.4 «Приобретение объектов основных средств»

- вторая — отражает в налоговом учете сумму капитальных вложений, включаемых в состав расходов (на сумму 50 000 руб.).

Для отражения суммы капитальных вложений в типовой конфигурации «1С:Бухгалтерия 8.0» используется специальный счет плана счетов налогового учета КВ «Расходы на капитальные вложения по п. 1.1 ст. 259 НК РФ».

Списать 10 % от стоимости основного средства организация может в месяце начала начисления амортизации, т.е. следующем за месяцем ввода объекта в эксплуатацию. Как было отмечено выше, в нашем примере это будет февраль 2006 года.

Записи в регистре бухгалтерии «Налоговый учет» по включению капитальных вложений в состав расходов и по начислению амортизации формируются при проведении документа «Закрытие месяца» в феврале 2006 года. При расчете суммы ежемесячной амортизации 10 % от стоимости объекта основных средств, подлежащие единовременному списанию, в расчете не участвуют (п. 2 ст. 259 НК РФ).

Поэтому при проведении документа «Закрытие месяца» формируются следующие учетные записи в регистре бухгалтерии «Налоговый учет» (см. рис. 3):

- по включению капитальных вложений в состав расходов на сумму 50 000 руб.;

- по начислению амортизации на сумму 3 750 руб.;

- по кредиту счета КВ «Расходы на капитальные вложения по п. 1.1 ст. 259 НК РФ» для избежания повторного включения в состав расходов следующего периода амортизационной премии.

Таким образом, мы убедились, что при помощи средств типовой конфигурации «1С:Бухгалтерия 8.0» ООО «Уралстроймонтаж» смогло не нарушая методологии ведения налогового учета, установленной требованиями действующего законодательства, включить в состав расходов амортизационную премию по приобретению объекта основных средств.

С той же легкостью бухгалтер ООО «Уралстроймонтаж» отразила в налоговом учете сумму амортизационной премии в операции по отражению расходов, понесенных при дооборудовании основных средств. ООО «Уралстроймонтаж» пришлось самостоятельно делать электропроводку на своих складах, что повлекло за собой дополнительные расходы и увеличение стоимости основных средств.

Амортизационная премия в операциях по отражению расходов, понесенных в случае достройки или дооборудования складских помещений, отражается документом «Модернизация ОС».

Для отражения суммы капитальных вложений (амортизационной премии) в налоговом учете устанавливаем флажок в поле «Включить капитальные вложения в состав расходов по п. 1.1 ст. 259 НК РФ» и заполняем графу «Сумма капитальных вложений, вкл. в состав расходов (НУ)» табличной части документа (см. рис. 4). Сумма не должна превышать 10 % суммы модернизации в налоговом учете.

Учетные записи в регистре бухгалтерии «Налоговый учет» формируются аналогично как при проведении документа «Поступление ОС»:

1) по увеличению стоимости основного средства в налоговом учете на сумму модернизации:

Дебет 01.1 «Основные средства в организации» Кредит 08.3 «Строительство объектов основных средств»

2) по отражению в налоговом учете суммы капитальных вложений, включаемых в состав расходов по дебету счета КВ «Расходы на капитальные вложения по п. 1.1 ст. 259 НК РФ» на сумму амортизационной премии.

Из отзыва главного бухгалтера ООО «Уралстроймонтаж» Г.В. Демяшиной:

«Конфигурация «1С:Бухгалтерия 8.0″ помогла нам в автоматизации учета капитальных вложений по приобретению, достройке и дооборудованию объектов основных средств. Типовыми средствами без дорогостоящих настроек был решен вопрос автоматизации изменений в законодательстве».

Расходы в виде капитальных вложений, предусмотренные пунктом 1.1 статьи 259 НК РФ, были признаны в качестве расходов того отчетного (налогового) периода, на который приходится дата изменения первоначальной стоимости основных средств, в отношении которых были осуществлены капитальные вложения.

Капитальные вложения

Капитальные вложения – это инвестиции в основной капитал, в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение, а также приобретение основных средств (машин, оборудования, инструмента, инвентаря, проектно-изыскательский работы и другие затраты)

Бухгалтерский учет капитальных вложений ведется на счете 08 «Вложения во внеоборотные активы» по видам инвестиций. Порядок ведения бухгалтерского учета при строительстве объектов основных средств установлен Положением по бухгалтерскому учету «Учет договоров (контрактов) на капитальное строительство» (ПБУ 2/94), утвержденным приказом Минфина России от 20.12.1994 г. № 167, Положением по бухгалтерскому учету долгосрочных инвестиций, утвержденным письмом Минфина России от 30.12.1993 г. №160.

По дебету счета 08 «Вложения во внеоборотные активы» накапливаются фактические расходы в целом по строительству и по отдельным объектам, входящим в него, расходы на содержание аппарата подразделений капитального строительства, дирекции строящегося объекта заказчика-застройщика, включаемые в инвентарную стоимость вводимых в эксплуатацию объектов, по приобретаемым объектам основных средств, земельным участкам, объектам природопользования и нематериальным активам и т.п.

Основными принципами учета вложений во внеоборотные активы является:

? Полнота отражения в учете всех хозяйственных операций, связанных с вложениями во внеоборотные активы и их документальное подтверждение;

? Сделки, связанные с вложениями во внеоборотные активы должны быть оформлены договором, заключенными в соответствии с требованиями гражданского законодательства;

? Вложения во внеоборотные активы должны учитываться обособленно от текущих затрат предприятия.

Аналитический учет вложений во внеоборотные активы детализируется по следующим статьям затрат:

? строительные работы и реконструкция;

? инструменты и инвентарь, предусмотренные сметой;

? другие статьи капитальных вложений.

Пунктом 52 Методических указаний по ведению основных средств допускается при приобретении и создании объектов недвижимости до момента регистрации права собственности на них в случае его ввода в эксплуатацию переводить со счета 08 «Вложения во внеоборотные активы» на счет 01 «Основные средства» (если соблюдены следующие условия – закончены капитальные вложения, оформлены соответствующие первичные учетные документы по приемке-передаче, документы переданы на государственную регистрацию, имеются первичные документы о вводе объектов в эксплуатацию). Однако обязательность такого перевода из приведенной нормы не следует. С момента подачи документов на государственную регистрацию объект может продолжать учитываться на счете 08 «Вложения во внеоборотные активы» на отдельном субсчете. При этом до момента государственной регистрации застройщик по объектам, принятым в фактическую эксплуатацию начисляет амортизацию в установленном порядке.

Сформированная первоначальная стоимость объектов основных средств, нематериальных активов и др., введенных в эксплуатацию и оформлены в установленном порядке, списывается со счета 08 «Вложения во внеоборотные активы» в дебет счетов 01 «Основные средства», 03 «Доходные вложения в материальные ценности», 04 «Нематериальные активы» и др. При этом в состав объекта могут входить: отдельно стоящие здания, сооружения, встроенные и пристроенные помещения подсобного назначения (электростанции, котельные, компрессорные, насосные станции). По окончании строительства они отражаются в учете как введенные в эксплуатацию одновременно с вводом основного объекта, по смете которого они строились.

В соответствии с п. 5 ст. 270 НК РФ расходы налогоплательщика по приобретению и созданию амортизируемого имущества для целей налогообложения прибыли не учитываются.

При безвозмездной передаче вложений во внеоборотные активы расходы на их приобретение не уменьшают налоговую базу по налогу на прибыль (п. 16 ст. 270 НК РФ).

Стоимость ликвидированного объекта незавершенного строительства не может быть учтена в составе расходов (подп. 8 п. 1 ст. 265 НКРФ).

При продаже вложений во внеоборотные активы необходимо определить предмет договора. Если предметом договора является имущество, то его налоговая стоимость должна быть учтена при формировании налоговой базы по налогу на прибыль в режиме, установленном ст. 268 НК РФ.

С 1 января 2006 г. организации имеют право единовременно списать на расходы 10 процентов от стоимости нового основного средства. Такая норма появилась в ст. 259 Налогового кодекса РФ. А в обновленном п. 3 ст. 272 Налогового кодекса РФ уточнено, что 1/10 стоимости объекта списывается в первый месяц начисления амортизации. Фирма может применить данную льготу даже к тем основным средствам, которые введены в эксплуатацию в декабре 2005 г.

Если организация спишет сразу 10 процентов стоимости основного средства, амортизировать придется только 9/10 от первоначальной стоимости основных средств. Такое новшество распространяется на суммы, истраченные на достройку, дооборудование, модернизацию и техническое перевооружение основных средств. А вот стоимость объектов, полученных безвозмездно, амортизируется полностью. 10 процентов от их стоимости списать единовременно нельзя.

Пунктом 8 статьи 258 НКРФ определено, что основные средства, права на которые подлежат государственной регистрации подлежат включению в состав соответствующей амортизационной группы с момента документально подтвержденного факта подачи документов на регистрацию указанных прав.

Пунктом1 статьи 130 ГКРФ к недвижимому имуществу отнесены земельные участки, участки недр, обособленные водные объекты и все, что прочно связано с землей, то есть объекты перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе леса, многолетние насаждения, здания, сооружения.

Таким образом, организация может учитывать для целей налогообложения прибыли суммы начисленной амортизации по объектам недвижимости и переводить его из состава капитальных вложений в состав основных средств с момента подачи документов на государственную регистрацию права собственности на этот объект ,что закреплено в письме правления МНС по г. Москве от 31.03.2004 г № 26-12/22190 «О налоговом учете основных средств».

Данный текст является ознакомительным фрагментом.