Расчет инвестиционной привлекательности проекта

Расчет показателей инвестиционной привлекательности проекта

Ежегодная амортизация: 38000/15=2533,3 тыс.руб/год

Экономия за 1 год: 1,8*24*240=10368 МВт.ч. в год или (2073-800)*10368=13198,5 тыс.руб

2 год: (2073*1,05-800)*1,8*24*365=21707,0 тыс.руб.

3 год: (2176,7*1,05-800)*1,8*24*365=23423,9 тыс.руб.

Расчет дисконтированный денежный поток,тыс.руб.

PCFi-положительный денежный поток

NCFi -отрицательный денежный поток

CFi-денежный поток за i-период

Положительный денежный поток был рассчитан как экономия ресурсов от использования в качестве источника электроэнергии отходящего пара, что снизит затраты предприятия на оплату электричества, в силу значительно меньшей себестоимости получаемой энергии.

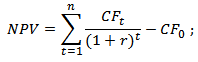

1) Чистый дисконтированный доход (ЧДД), или чистая сегодняшняя ценность (NPV). Рассчитывается как разность накопленного дисконтированного дохода от реализации проекта и дисконтированных затрат на его внедрение.

NPV=  (7)

(7)

NPV= 14826,97тыс.руб. >0

Так NPV>0 проект является эффективным;

2)PI(индекс доходности) -относительный показатель, характеризующий результаты по проекту.

PI=  =1,36>1 (8)

=1,36>1 (8)

На 1 вложенный рубль инвестиции будет получена 36 копейка (36%) прибыли.

3)IRR(Внутренняя норма доходности) это такое значение коэффициента дисконтирования, при котором NPV проекта равно нулю. IRR отражает ожидаемую доходность проекта.

Расчет внутренней нормы доходности,%

IRR=R1—  *(R1-R2)=15,22% (9)

*(R1-R2)=15,22% (9)

Запас прочности проекта составляет 31,82%.

Рисунок 3.5. зависимость NPV от ставки дисконта

DPP (дисконтированный срок окупаемости)=3,5 года

MIRR (модифицированная норма доходности) характеризует ставку дисконтирования, при которой суммарная приведенная стоимость доходов от осуществляемых инвестиций равна стоимости этих инвестиций.

=

=  , (10)

, (10)

Где n-срок проекта.

MIRR=32,67% >R, проект эффективен.

В целом по рассчитанным показателям можно говорить, что проект является целесообразным и эффективным. Прибыльность проекта составляет 36 % на каждый рубль инвестиции, проект окупится в течении 3,5 лет. При этом нужно учесть, что рассмотренное предприятие имеет финансовые проблемы ( низкая ликвидность и платежеспособность),т.е. рассматривая более успешные предприятия, показатели инвестиционного проекта будут выше. Кроме того, в силу финансовой неустойчивости предприятие было вынуждено использовать собственные источники финансирования, которые зачастую являются более дорогими.

Оценка рисков проекта

Анализ чувствительности — метод, показывающий на сколько измениться NPV проекта в ответ на изменение одной входной переменной при том что все остальные условия неизменны.

Стоимость получаемой электроэнергии: 800 руб/МВт.ч.

Планируемая загрузка: 1,8МВт.ч.

Стоимость капитала: 24,75%

Изменение NPV при изменении факторов,тыс.руб

Оценка привлекательности инвестиционного проекта

Основой принятия решений инвестором о том, куда и как вложить свои капиталы с тем, чтобы они наиболее рациональным способом могли принести ему ожидаемый или запланированный доход, является тщательный анализ объекта инвестирования. Такие решения, исходя из деловой и инвестиционной практики, принимаются на базе вполне конкретных показателей или индикаторов, оставляя на втором месте чисто субъективные желания инвестора в категориях компетенции или просто персональных предпочтений.

Эти индикаторы, или показатели, собственно и определяют понятие оценки инвестиционной привлекательности инвестиционного проекта или бизнеса, которые должны ответить инвестору на вопросы: стоит ли вкладывать в этот бизнес деньги, и если стоит, то когда, сколько и каким образом будет получена прибыль при том уровне риска, который приемлем самим инвестором.

В этой статье будет рассказано, что такое оценка привлекательности инвестиционных проектов, а также о том, какие методы оценки привлекательности инвестиционного проекта применяются на практике.

Общая методология и критерии оценки привлекательности инвестиционных проектов

Общая модель для изучения бизнеса или компании с целью определения ее привлекательности для инвестирования строится по двум главным направлениям:

- Первое — это сбор и анализ информации как о самом проекте, так и о его внешнем окружении, т.е. условий прямо или косвенно могущих повлиять на эффективность. Перечень факторов, которые должны быть приняты инвестором для анализа перед принятием решения, довольно широк и зависит от конкретного вида бизнеса, и может быть представлен следующими блоками исходной информации:

- Публичность компании, т.е. насколько бизнес прозрачен, а значит и основан на устойчивой бизнес — модели, которой не страшны проверки, аудиты и контроль со стороны общества

- Открытость компании – это степень открытости отношений с публичным пространством, работниками, инвесторами

- Наличие интеграционных связей и участия в профильных объединениях.

- Капитализация компании.

- Доля, сегмент, ниша и объем рынка, и темпы их роста (относительная динамика)

- Время функционирования предприятия на рынке (история бизнеса).

- Гудвилл компании или, проще говоря, ее репутация на рынке, как среди потребителей продукции (услуг), так и среди делового сообщества

- Бренд (торговая марка) — его привлекательность, стоимость торговой марки, развитость сети франчайзинга и т.п.

- Вторым направлением аналитической обработки информации, связанной с инвестиционным проектом, является исследование собственно самой бизнес — модели проекта. Сюда входит оценка экономической привлекательности инвестиционных проектов с точки зрения способности приносить заданную норму прибыли и в определенный период времени. Для этого можно использовать следующие блоки данных по проекту, которые формируют инвестиционный потенциал бизнеса:

- наличие сырьевых и ресурсных активов (обеспеченность запасами основных видов природных и производственных ресурсов);

- доступность трудовых и социальных активов (обеспеченность трудовыми ресурсами и их квалификационный уровень);

- показателями хозяйственной деятельности (конечный результат функционирования предприятия);

- показателями использования НТП, НИОКР и модернизации;

- институциональных (уровень развития основных институтов рынка);

- управленческих и инфраструктурных факторов (географическое положение предприятия и его инфраструктурная составляющая). Например, логистическая доступность к рынкам или сырью, наличие современных типов коммуникаций, доступ к мировым платежным системам.

- бюджетных и финансовых (объем налоговых отчислений и рентабельность предприятия)

- потребительских и сбытовых показателей (востребованность продукции предприятия на рынке).

В некоторых случаях, особенно когда инвестиционный проект имеет значимое влияние на природную среду или социальную общность (город, поселок), оценка инвестиционной привлекательности инвестиционных проектов производится по таким параметрам, как:

- уровень влияния на экологию

- создание новых рабочих мест

- формирование сопутствующей бизнес инфраструктуры в регионе

- способность создать условия для привлечения иностранного инвестиционного капитала и т.п.

Методы оценки инвестиционной привлекательности проектов

Методика оценки привлекательности инвестиционных проектов в большинстве случаев строится по алгоритмам и рекомендациями UNIDO (Международная торговая организация), принятыми для оценки привлекательности инвестиционных проектов практически во всех сферах бизнеса.

Согласно этим рекомендациям, предлагаются следующие виды методов:

- простые (статические);

- динамические (методы дисконтирования).

К методам оценки эффективности инвестиционного проекта относятся способы, которые не включают дисконтирование и имеющие определение как статические методы оценки. К ним относятся:

- метод, основанный на расчете сроков окупаемости инвестиций

- метод, основанный на определении нормы прибыли на капитал (норма прибыли на капитал);

- метод, основанный на расчете разности между суммой доходов и инвестиционными издержками (единовременными затратами) за весь срок использования инвестиционного проекта, который известен под названием «Cash – flow», или накопленное сальдо денежного потока;

- метод сравнительной эффективности приведенных затрат на производство продукции;

- метод выбора вариантов капитальных вложений на основе сравнения массы прибыли (метод сравнения прибыли)

В дополнение к статистическим методам оценка эффективности инвестиционной привлекательности проекта производится с помощью аналитических инструментов, учитывающих временной фактор в реализации инвестиций, или динамические методы.

Как правило, к ним относятся методы оценки эффективности инвестиций, основанные на дисконтировании денежных потоков:

- метод чистой приведенной стоимости, а также метод чистой дисконтированной стоимости, метод чистой текущей стоимости;

- метод внутренней нормы прибыли;

- дисконтированный срок окупаемости инвестиций;

- индекс доходности;

- метод аннуитета.

Для наглядности все характеристики перечисленных методов, на которых строится оценка инвестиционной привлекательности проектов, приведены в соответствующей таблице. В практическом применении для того, чтобы оценить привлекательность компании или бизнеса, только одних финансовых и аналитических показателей явно недостаточно, поскольку на инвестиционный проект часто влияют факторы, которые просто не только трудно спрогнозировать, но и даже формализовать в конкретных определениях.

Т.е., окружающая и внутренняя среда бизнеса постоянно находится в изменении, и не факт, что удастся все учесть в каких-то формальных бизнес — планах и инструкциях. Поэтому в большинстве случаев на практике используется такой метод оценки инвестиционной привлекательности как экспертный.

При таком виде «мозгового штурма» каждый эксперт выводит свою бальную оценку по некоторому числу критических параметров проекта, это, например, сроки реализации, степень кредитования, действия конкурентов и т.п.

В общем виде методология такого исследования может быть представлена алгоритмом, изображенным на диаграмме. Оценка инвестиционной привлекательности проекта на примере анализа двух компаний, занятых в агробизнесе, показывает (таблица 2), что наиболее привлекательным по состоянию на 20ХХ г. из всех анализируемых предприятий является ОАО «Пава», далее выступает ЗАО «Алейскзернопродукт», и менее привлекательным стало ОАО «Мельник».

Таким образом, на основании полученных результатов можно сказать, что все предприятия инвестиционно привлекательны, но наиболее выгодную позицию в этом случае занимает ОАО «Пава» по нескольким параметрам: более привлекательной продукцией, использованием современного оборудования с минимальным износом и хорошим финансовым состоянием, но оно уступает по инвестиционному потенциалу. Это объясняется значительным отвлечением денежных средств на реализацию крупного инвестиционного проекта, что расценивается положительно.

Заключение

В качестве заключения можно резюмировать, что представленные в этой статье основы оценки инвестиционной привлекательности проекта содержат лишь общие понятия о системе выработки данных для принятия решений. Тем не менее, практическое ее использование зависит от того, насколько сам инвестор ориентирован на детальный анализ бизнеса, в который он собирается вкладывать свои деньги.

6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI

Рассмотрим 6 методов оценки эффективности инвестиций, дам различные формулы расчета инвестиционных коэффициентов, методику (алгоритм) расчета их в Excel. Данные методы будут полезны инвесторам, финансовым аналитикам, бизнес-аналитикам и экономистам. Сразу следует отметить, что под инвестициями будем понимать различные инвестиционные проекты, объекты вложения и активы. То есть данные методы могут быть широко использованы в оценочной деятельности любого предприятия/компании.

Все методы оценки эффективности инвестиционных проектов можно разделить на две большие группы:

Статистические методы оценки эффективности инвестиций/инвестиционных проектов

Статистические методы оценки являются самым простым классом подходов к анализу инвестиций и инвестиционных проектов. Несмотря на свою кажущуюся простоту расчета и использования, они позволяют сделать выводы по качеству объектов инвестиций, сравнить их между собой и отсеять неэффективные.

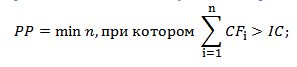

Срок окупаемости инвестиций (Payback Period)

Срок окупаемости инвестиций или инвестиционного проекта (англ. Payback Period, PP, период окупаемости) – данный коэффициент показывает период, за который окупятся первоначальные инвестиции (затраты) в инвестиционный проект. Экономический смысл данного показателя заключается в том, что бы показать срок, за который инвестор вернет обратно свои вложенные деньги (капитал).

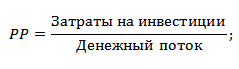

Формула расчета срока окупаемости инвестиций (инвестиционного проекта)

IC (Invest Capital) – инвестиционный капитал, первоначальные затраты инвестора в объект вложения. В формуле в иностранной практике иногда используют понятие не инвестиционный капитал, а затраты на капитал (Cost of Capital, CC), что по сути несет аналогичный смысл;

CF (Cash Flow) – денежный поток, который создается объектом инвестиций. Под денежным потоком иногда в формулах подразумевают чистую прибыль (NP, Net Profit).

Формулу расчета срока/период окупаемости можно расписать по-другому, такой вариант тоже часто встречается в отечественной литературе по финансам:

Следует отметить, что затраты на инвестиции представляют собой все издержки инвестора при вложении в инвестиционный проект. Денежный поток необходимо учитывать за определенные периоды (день, неделя, месяц, год). В результате период окупаемости инвестиций будет иметь аналогичную шкалу измерения.

Следует отметить, что затраты на инвестиции представляют собой все издержки инвестора при вложении в инвестиционный проект. Денежный поток необходимо учитывать за определенные периоды (день, неделя, месяц, год). В результате период окупаемости инвестиций будет иметь аналогичную шкалу измерения.

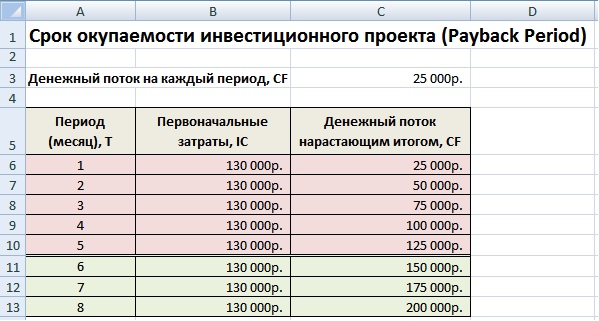

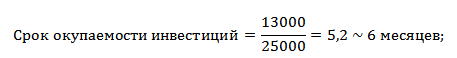

Пример расчета срока окупаемости инвестиционного проекта в Excel

На рисунке ниже показан пример расчета срока окупаемости инвестиционного проекта. У нас имеются исходные данные, что стоимость первоначальных затрат составили 130000 руб., ежемесячно денежный поток от инвестиций составлял 25000 руб. В начале необходимо рассчитать денежный поток нарастающим итогом, для этого использовалась следующая простая формула:

Денежный поток нарастающим итогом рассчитывается в колонке С, C7=C6+$C$3

Если рассчитать срок окупаемости по формуле, то получится следующее:

Так как мы у нас период дискретный, то необходимо округлить этот период до 6 месяцев.

Направления использования срока окупаемости инвестиций (инвестиционных проектов)

Показатель периода окупаемости инвестиций использует как сравнительный показатель для оценки эффективности альтернативных инвестиционных проектов. Тот проект, у которого быстрее период окупаемости тот эффективнее. Данный коэффициент используют, как правило, всегда в совокупности с другими показателям, которые мы разберем ниже.

Достоинства и недостатки показателя срока окупаемости инвестиций

Достоинства показателя его скорость и простота расчета. Недостаток данного коэффициента очевиден – в его расчете используется постоянный денежный поток. В реальных условиях достаточно сложно спрогнозировать устойчивые будущие денежные поступления, поэтому период окупаемости может существенно измениться. Для того чтобы снизить возможные отклонения от плана окупаемости следует обеспечить надежность источников поступления денежного потока инвестиционного проекта. К тому же показатель не учитывает влияние инфляции на изменение стоимости денег во времени. Срок окупаемости инвестиций как может быть использован как критерий отсева на первом этапе оценки и отбора “тяжелых” инвестиционных проектов.

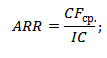

Коэффициент рентабельности инвестиций (Accounting Rate of Return)

Коэффициент рентабельности инвестиций или инвестиционного проекта (англ. Accounting Rate of Return, ARR, ROI, учетная норма прибыли, рентабельность инвестиций) – показатель отражающий прибыльность объекта инвестиций без учета дисконтирования.

Формула расчета коэффициента рентабельности инвестиций

где:

где:

CF ср – средний денежный поток (чистая прибыль) объекта инвестиций за рассматриваемый период (месяц, год);

IC (Invest Capital) – инвестиционный капитал, первоначальные затраты инвестора в объект вложения.

Существует также следующая разновидность формулы рентабельности инвестиций отражающая случай, когда в объект/проект в течение рассматриваемого периода вносят дополнительные инвестиционные вложения. Поэтому берется средняя стоимость капитала за период. Формула при этом имеет вид:

где:

где:

IC, IC1 – стоимость инвестиций (затраченного капитала) на начало и конец отчетного периода.

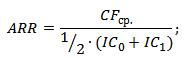

Пример расчета коэффициента рентабельности инвестиций (инвестиционного проекта) в Excel

Для того чтобы лучше понять экономический смысл и алгоритм расчета воспользуемся программой Excel. Затраты, которые понес инвестор были только в первом периоде и составили 130000 руб., денежные поступления от инвестиций изменялись ежемесячно, поэтому мы рассчитываем средние поступления по месяцам. За расчетный период может браться любой временной отрезок, квартал, год. В нашем случае мы получаем месячную рентабельность инвестиционного проекта. Формула расчета в Excel следующая:

Цели использования коэффициента рентабельности инвестиционного проекта

Данный показатель используется для сравнения различных альтернативных инвестиционных проектов. Чем выше ARR, тем выше привлекательность данного проекта для инвестора. Как правило, данный показатель используется для оценки уже существующих проектов, где можно проследить и статистически оценить эффективность создания денежного потока данной инвестиций.

Достоинства и недостатки коэффициента рентабельности инвестиций

Достоинства коэффициента в его простоте расчета и получения и на этом его достоинства заканчиваются. К недостаткам данного коэффициента можно отнести сложность прогнозирования будущих денежных поступлений/доходов от проекта. К тому же если проект венчурный, то данный показатель может сильно исказить картину восприятия проекта. ARR как правило используется для внешней демонстрации успешного того или иного проекта. Показатель в своей формуле не учитывает изменения стоимости денег во времени. Данный показатель может быть использован на первом этапе оценки и отбора инвестиционных проектов.

Динамические методы оценки эффективности инвестиций/инвестиционных проектов. Как рассчитать эффективность проекта

Рассмотрим ряд динамических методов оценки инвестиционных проектов, данные показатели используют дисконтирование, что является несомненным преимуществом по отношению к статистическим методам.

Чистый дисконтированный доход (Net Present Value)

Чистый дисконтированный доход (англ. Net Present Value, NPV, чистая текущая стоимость, чистый приведенный доход, текущая стоимость) – показатель, отражающий изменение денежных потоков и показывает разность между дисконтированными денежными доходами и расходами.

Чистый дисконтированный доход используют для того чтобы отобрать наиболее инвестиционно привлекательный проект.

Формула чистого дисконтированного дохода

NPV – чистый дисконтированный доход проекта;

CFt – денежный поток в период времени t;

CF – денежный поток в первоначальный момент. Первоначальный денежный поток равняется инвестиционному капиталу (CF = IC);

r – ставка дисконтирования (барьерная ставка).