Расчет эффективности инвестиционного проекта

Расчет эффективности инвестиционных проектов

Основным нормативным документом, регулирующим способы расчета эффективности инвестиционных проектов в Российской Федерации, являются Методические рекомендации по оценке эффективности инвестиционных проектов. Как правило, расчет эффективности инвестиционных проектов производится по стандартным методикам и включает расчет следующих ключевых показателей эффективности инвестиций:

Основным нормативным документом, регулирующим способы расчета эффективности инвестиционных проектов в Российской Федерации, являются Методические рекомендации по оценке эффективности инвестиционных проектов. Как правило, расчет эффективности инвестиционных проектов производится по стандартным методикам и включает расчет следующих ключевых показателей эффективности инвестиций:

- Чистая текущая стоимость проекта (англ., Net Present Value, NPV)

- Внутренняя норма рентабельности (англ., Internal Rate of Return, IRR)

- Индекс прибыльности инвестиций (англ., Profitability Index, PI)

- Индикатор скорости изменения цены (англ., Price Rate of Change, ROC)

- Дисконтированный период окупаемости (англ., Discounted Payback Period, DРР)

Ниже мы подробно рассмотрим особенности расчета перечисленных ключевых показателей эффективности инвестиционных проектов с примерами их вычисления.

Расчет NPV

NPV, Net Present Value, Чистая текущая стоимость проекта.

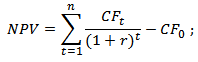

Показатель NPV определяется как разность между текущей стоимостью денежных поступлений по проекту или инвестиций и текущей стоимостью денежных выплат на получение инвестиций, либо на финансирование проекта, рассчитанная по фиксированной ставке дисконтирования. Значение NPV можно представить как результат, получаемый немедленно после принятия решения об осуществлении данного проекта, так как при расчете NPV исключается воздействие фактора времени, то есть если значение показателя:

- при NPV > 0 проект принесет прибыль инвесторам;

- при NPV = 0 увеличение объемов производства не повлияет на получение прибыли инвесторами;

- при NPV

IRR, Internal Rate of Return, Внутренняя норма рентабельности

Показатель внутренней нормы рентабельности или внутренняя норма прибыли рассчитывается на базе показателя NPV, данный коэффициент показывает максимальную стоимость инвестиций, указывает на максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом.

Например, если проект полностью финансируется за счет ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которой делает проект убыточным.

Экономический смысл этого показателя заключается в следующем: предприятие может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения цены источника средств для данного проекта (англ., Cost of Capital, CC). Именно с ним сравнивается показатель IRR, рассчитанный для конкретного проекта, при этом связь между ними такова:

- при IRR > СС проект следует принять;

- при IRR

PI, Profitability Index, Индекс прибыльности инвестиций

Показатель PI иллюстрирует отношение отдачи капитала к размеру вложенного капитала, показатель прибыльности инвестиций показывает относительную прибыльность проекта или дисконтируемую стоимость денежных поступлений от проекта в расчете на единицу вложений. Индекс прибыльности рассчитывается по формуле:

Рассматривая показатель PI, необходимо принять во внимание то, что данный показатель является относительным, описывающим не абсолютный размер чистого денежного потока, а его уровень по отношению к инвестиционных затратам. Это преимущество индекса прибыльности инвестиций позволяет использовать его в процессе сравнительной оценки эффективности инвестиционных проектов, различающихся по своим размерам (объему инвестиционных затрат).

Кроме того, PI может быть использован и для исключения неэффективных инвестиционных проектов на предварительной стадии их рассмотрения. Если значение PI меньше единицы или равно ей, инвестиционный проект должен быть отвергнут в связи с тем, что он не принесет дополнительный доход на инвестируемый капитал.

Критерий принятия решения такой же, как при принятии решения по показателю NPV, т.е. РI > 0.

При этом возможны три варианта:

- при РI > 1 инвестиции рентабельны и приемлемы в соответствии с выбранной ставкой дисконтирования;

- при РI

ROC, Price Rate of Change, Индикатор скорости изменения цены

Индикатор скорости изменения цены показывает разность между текущей ценой и ценой N периодов назад. Он может быть выражен или в пунктах, или в процентах. Индикатор ROC отражает зависимость между теми же величинами, но не в виде разности, а в виде отношения.

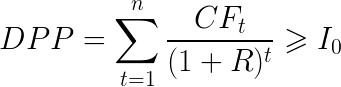

Расчет DPP

DPP, Discounted Payback Period, Дисконтированный период окупаемости

Дисконтированный период окупаемости является одним из наиболее распространенных и понятных показателей оценки эффективности инвестиционного проекта. DPP по сути, характеризует изменение покупательной способности денег, то есть их стоимости, с течением времени. На его основе производят сопоставление текущих цен и цен будущих лет.

Рассматривая механизм формирования показателя периода окупаемости, следует обратить внимание на ряд его особенностей, снижающих потенциал его использования в системе оценки эффективности инвестиционных проектов. DPP определяется по формуле:

где,

n — число периодов;

CFt — приток денежных средств в период t;

R — барьерная ставка (ставка дисконтирования);

I — величина исходных инвестиций в нулевой период.

Коэффициент дисконтирования или барьерная ставка это показатель, используемый для приведения величины денежного потока в n-периоде оценки эффективности инвестиционного проекта, другими словами ставка дисконтирования это процентная ставка, используемая для перерасчета будущих потоков доходов в единую величину текущей стоимости.

Коэффициент дисконтирования рассчитывается по следующей формуле:

где,

Е — норма дисконта, которая может быть как единой для всех шагов расчета, так и переменной;

(n-1) — промежуток между оцениваемым периодом и моментом приведения (в годах).

При использовании критерия дисконтированный период окупаемости, в оценке инвестиционных проектов решения могут приниматься исходя из следующих условий:

- Проект принимается, если окупаемость имеет место;

- Проект принимается только в том случае, если срок окупаемости не превышает установленного для конкретной компании предельного срока.

Рассматривая механизм формирования показателя периода окупаемости, следует обратить внимание на ряд его особенностей, снижающих потенциал его использования в системе оценки эффективности инвестиционных проектов.

Первой особенностью показателя периода окупаемости является то, что он не учитывает те суммы чистого денежного потока, которые формируются после периода окупаемости инвестиционных затрат:

График формирования чистого денежного потока по реальному инвестиционному проекту в течение его полного жизненного цикла

Так, по инвестиционным проектам с длительным сроком эксплуатации после периода их окупаемости может быть получена гораздо большая сумма чистого денежного потока, чем по инвестиционным проектам с коротким сроком эксплуатации (при аналогичном и даже более быстром периоде окупаемости последних).

Второй особенностью показателя периода окупаемости, снижающей его оценочный потенциал, является то, что на его формирование существенно влияет (при прочих равных условиях) период времени между началом проектного цикла и началом фазы эксплуатации проекта. Чем большим является этот период, тем соответственно выше и размер показателя периода окупаемости проекта.

Третьей особенностью периода окупаемости, определяющей механизм его формирования, является значительный диапазон его колебания под влиянием изменения уровня принимаемой дисконтной ставки. Чем выше уровень дисконтной ставки, принятый в расчете настоящей стоимости исходных показателей периода окупаемости. тем в большей степени возрастает его значение и наоборот. Он может быть использован как один из вспомогательных показателей на стадии отбора инвестиционных проектов в инвестиционную программу предприятия (в этом случае инвестиционные проекты с более высоким периодом окупаемости при равенстве других показателей оценки будут предприятием отвергаться).

Дисконтированный срок окупаемости разумно понимать как тот срок, в расчете на который вложение средств в рассматриваемый проект даст ту же сумму денежных потоков, приведенных по фактору времени (дисконтированных) к настоящему моменту, которую за этот же срок можно было бы получить с альтернативного доступного для покупки инвестиционного актива.

Для инвестиционного планирования и выбора антикризисных инвестиционных проектов показатель дисконтированного срока окупаемости проекта практически важен в первую очередь тем, что он указывает на тот горизонт времени в бизнес-плане инвестиционного проекта, в пределах которого план-прогноз денежных потоков по проекту должен быть особенно надежным.

Расчет показателей эффективности инвестиций

При анализе инвестиционных проектов используются следующие показатели эффективности инвестиций:

— чистая текущая стоимость проекта (NPV);

— индекс прибыльности инвестиций (PI);

— дисконтированный период окупаемости (РР).

1. Чистая текущая стоимость проекта (net present value, NPV) это разность между текущей стоимостью денежных поступлений по проекту или инвестиций и текущей стоимостью денежных выплат на получение инвестиций, либо на финансирование проекта, рассчитанная по фиксированной ставке дисконтирования. Значение NPV можно представить как результат, получаемый немедленно после принятия решения об осуществлении данного проекта, так как при расчете NPV исключается воздействие фактора времени, то есть если значение показателя:

- NPV > 0 – проект принесет прибыль инвесторам;

- NPV = 0 – увеличение объемов производства не повлияет на получение прибыли инвесторами;

- NPV

Чем большая доля таких затрат осуществляется в будущих периодах проектного цикла (по отношению к его началу), тем большей при прочих равных условиях будет и сумма планируемого чистого приведенного дохода по нему. Наименьшее значение этого показателя формируется при условии полного осуществления инвестиционных затрат с наличием проектного цикла. Третья особенность чистой текущей стоимости проекта состоит в том, что на его численное значение существенное влияние оказывает время начала эксплуатационной стадии (по отношению к времени начала проектного цикла), позволяющее начать формирование чистого денежного потока по инвестиционному проекту.

Чем продолжительней временной интервал между началом проектного цикла и началом эксплуатационной стадии, тем меньшим при прочих равных условиях будет размер NPV. И наконец, особенность чистого приведенного дохода заключается в том, что его численное значение сильно колеблется в зависимости от уровня дисконтной ставки приведения к настоящей стоимости основных показателей инвестиционного проекта – объема инвестиционных затрат и суммы чистого денежного потока. На величину NPV влияют два вида факторов: производственный процесс (больше продукции – больше выручки, меньше затраты – больше прибыли и т.д.) и ставка дисконтирования. А также оказывает влияние масштаб деятельности, выраженный в «физических» объемах инвестиций, производства или продаж.

Отсюда вытекает естественное ограничение на применение данного метода для сопоставления различных по этой характеристике проектов: большее значение NPV не всегда будет соответствовать более эффективному варианту капиталовложений. В подобных случаях рекомендуется использовать показатель рентабельности инвестиций, называемый также коэффициентом чистой текущей стоимости (NPVR). Указанный показатель представляет собой отношение чистой текущей стоимости проекта к дисконтированной (текущей) стоимости инвестиционных затрат (РVI). Пример расчета чистой текущей стоимости проекта (NPV) 2.

Внутренняя норма рентабельности (IRR) или внутренняя норма прибыли рассчитывается на базе показателя NPV, данный коэффициент показывает максимальную стоимость инвестиций, указывает на максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом. Например, если проект полностью финансируется за счет ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которой делает проект убыточным. Экономический смысл этого показателя заключается в следующем: предприятие может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения показателя СС (цены источника средств для данного проекта). Именно с ним сравнивается показатель IRR, рассчитанный для конкретного проекта, при этом связь между ними такова:

- если IRR > СС, то проект следует принять;

- если IRR 0.

При этом возможны три варианта:

- РI > 1,0 – инвестиции рентабельны и приемлемы в соответствии с выбранной ставкой дисконтирования;

- РI 0), это означает, что в течение своей экономической жизни проект возместит первоначальные затраты /о, обеспечит получение прибыли согласно заданному стандарту r, а также ее некоторый резерв, равный NPV. Отрицательная величина NPV показывает, что заданная норма прибыли не обеспечивается и проект убыточен. При NPV = 0 проект только окупает произведенные затраты, но не приносит дохода. Однако проект с NPV=0 имеет все же дополнительный аргумент в свою пользу – в случае реализации проекта объемы производства возрастут, т.е. компания увеличится в масштабах (что нередко рассматривается как положительная тенденция).

Общее правило NPV : если NPV > 0, то проект принимается, иначе его следует отклонить.

При прогнозировании доходов по годам необходимо по возможности учитывать все виды поступлений как производственного, так и непроизводственного характера, которые могут быть ассоциированы с данным проектом. Так, если по окончании периода реализации проекта планируется поступление средств в виде ликвидационной стоимости оборудования или высвобождения части оборотных средств, они должны быть учтены как доходы соответствующих периодов.

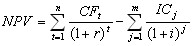

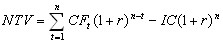

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение m лет, то формула для расчета NPV модифицируется следующим образом:

,

,

где i — прогнозируемый средний уровень инфляции.

С учетом вышеизложенного формула расчета NPV для общего случая примет вид:

Расчет с помощью приведенных формул вручную достаточно трудоемок, поэтому для удобства применения этого и других методов, основанных на дисконтированных оценках, разработаны специальные финансовые таблицы, в которых табулированы значения сложных процентов, дисконтирующих множителей, дисконтированного значения денежной единицы и т. п. в зависимости от временного интервала и значения ставки дисконтирования.

Необходимо отметить, что показатель NPV отражает прогнозную оценку изменения экономического потенциала предприятия в случае принятия рассматриваемого проекта. Этот показатель аддитивен во временном аспекте, т. е. NPV различных проектов можно суммировать. Это очень важное свойство, выделяющее этот критерий из всех остальных и позволяющее использовать его в качестве основного при анализе оптимальности инвестиционного портфеля.

График чистой текущей стоимости — один из наиболее полезных инструментов для суммарного выражения характеристик доходности инвестиций. На горизонтальной оси откладываются различные ставки дисконтирования; на вертикальной — чистая текущая стоимость инвестиций. Чистая текущая стоимость инвестиций изображается для всех ставок дисконтирования от нуля до какого-нибудь разумного большого значения.

Требуется проанализировать инвестиционный проект со следующими характеристиками (млн. руб.): — 150, 30, 70, 70, 45.

Рассмотрим два случая:

а) цена капитала 12%;

б) ожидается, что цена капитала будет меняться по годам следующим образом: 12%, 13%, 14%, 14%.

В случае а) воспользуемся формулой:

= 11,0 млн. руб., т.е. проект является приемлемым.

= 11,0 млн. руб., т.е. проект является приемлемым.

б) Здесь NPV находится прямым подсчетом:

NPV= -150 + — + — + —— + —— = — 1,2 млн. руб.,

1,12 1,12⋅1,13 1,12⋅1,13⋅1,14 1,12⋅1,13⋅1,14 2

т.е. проект убыточен.

На практике после определения показателей эффективности инвестиций осуществляют анализ их чувствительности (sensitivity analysis) к изменениям возможных условий. В общем случае подобный анализ сводится к исследованию изменений полученной величины в зависимости от различных значений параметров рекуррентных соотношений. На срок окупаемости проекта и обратное – на величину NPV прямое влияние оказывает норма дисконта r. Также существенное влияние оказывает структура денежного потока. Чем больше притоки наличности в первые годы экономической жизни проекта, тем больше конечная величина NPV и соответственно тем скорее произойдет возмещение произведенных затрат.

При помощи NPV-метода можно определить не только коммерческую эффективность проекта, но и рассчитать ряд дополнительных показателей. Столь обширная область применения и относительная простота расчетов обеспечили NPV-методу широкое распространение, и в настоящее время он является одним из стандартных методов расчета эффективности инвестиций, рекомендованных к применению ООН и Всемирным банком.

Однако корректное использование NPV-метода возможно только при соблюдении ряда условий:

Объем денежных потоков в рамках инвестиционного проекта должен быть оценен для всего планового периода и привязан к определенным временным интервалам. Денежные потоки в рамках инвестиционного проекта должны рассматриваться изолированно от остальной производственной деятельности предприятия, т.е. характеризовать только платежи и поступления, непосредственно связанные с реализацией данного проекта.

Принцип дисконтирования, применяемый при расчете чистого приведенного дохода, с экономической точки зрения подразумевает возможность неограниченного привлечения и вложения финансовых средств по ставке дисконта. Использование метода для сравнения эффективности нескольких проектов предполагает использование единой для всех проектов ставки дисконта и единого временного интервала (определяемого, как правило, как наибольший срок реализации из имеющихся).

При расчете NPV, как правило, используется постоянная ставка дисконтирования, однако в зависимости от обстоятельств (например, ожидается изменение уровня процентных ставок) ставка дисконтирования может дифференцироваться по годам. Если в ходе расчетов применяются различные ставки дисконтирования, то проект, приемлемый при постоянной ставке дисконтирования, может стать неприемлемым.

Являясь абсолютным показателем, NPV обладает важнейшим свойством – свойством аддивности, т.е. NPV различных проектов можно суммировать. К числу других важнейших свойств этого критерия следует отнести более реалистические предположения о ставке реинвестирования поступающих средств. (В методе NPV неявно предполагается, что средства, поступающие от реализации проекта, реинвестируются по заданной норме дисконта r.)

Использование критерия NPV теоретически обоснованно, и в целом он считается наиболее корректным измерителем эффективности инвестиций. Вместе с тем он имеет свои недостатки.

Например, NPV не является абсолютно верным критерием при:

а) выборе между проектом с большими первоначальными издержками и проектом с меньшими первоначальными издержками при одинаковой величине чистых настоящих стоимостей;

б) выборе между проектом с большей чистой настоящей стоимостью и длительным периодом окупаемости и проектом с меньшей чистой настоящей стоимостью и коротким периодом окупаемости.

Т.е. метод NPV не позволяет судить о пороге рентабельности и запасе финансовой прочности проекта. Метод не объективизирует влияние изменений стоимости недвижимости и сырья на чистую настоящую стоимость проекта. Его использование осложняется трудностью прогнозирования ставки дисконтирования (средневзвешенной стоимости капитала) и/или ставки банковского процента.

Таким образом, применение абсолютных показателей при анализе проектов с различными исходными условиями (первоначальными инвестициями, сроками экономической жизни и пр.) может приводить к затруднениям при принятии управленческих решений.

Поэтому наряду с абсолютным показателем эффективности инвестиций NPV используются также и относительные – индекс рентабельности и внутренняя норма доходности.

Метод расчета чистой терминальной стоимости (Net Terminal Value – NTV)

Критерий NPV основан на приведении денежного потока к началу действия проекта, т.е. в его основе заложена операция дисконтирования. Очевидно, что можно воспользоваться и обратной операцией –наращением. В этом случае элементы денежного потока будут приводиться к моменту окончания проекта.

Наращение для расчета NTV

Очевидно, формула расчета критерия имеет вид:

Условия принятия проекта на основе критерия NTV такие же как и в случае с NPV. Если: NTV > 0, то проект следует принять;

NTV 1, то современная стоимость денежного потока проекта превышает первоначальные инвестиции, обеспечивая тем самым наличие положительной величины NPV; при этом норма рентабельности превышает заданную, т.е. проект следует принять;

6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI

Рассмотрим 6 методов оценки эффективности инвестиций, дам различные формулы расчета инвестиционных коэффициентов, методику (алгоритм) расчета их в Excel. Данные методы будут полезны инвесторам, финансовым аналитикам, бизнес-аналитикам и экономистам. Сразу следует отметить, что под инвестициями будем понимать различные инвестиционные проекты, объекты вложения и активы. То есть данные методы могут быть широко использованы в оценочной деятельности любого предприятия/компании.

Все методы оценки эффективности инвестиционных проектов можно разделить на две большие группы:

Статистические методы оценки эффективности инвестиций/инвестиционных проектов

Статистические методы оценки являются самым простым классом подходов к анализу инвестиций и инвестиционных проектов. Несмотря на свою кажущуюся простоту расчета и использования, они позволяют сделать выводы по качеству объектов инвестиций, сравнить их между собой и отсеять неэффективные.

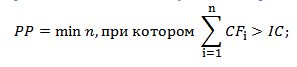

Срок окупаемости инвестиций (Payback Period)

Срок окупаемости инвестиций или инвестиционного проекта (англ. Payback Period, PP, период окупаемости) – данный коэффициент показывает период, за который окупятся первоначальные инвестиции (затраты) в инвестиционный проект. Экономический смысл данного показателя заключается в том, что бы показать срок, за который инвестор вернет обратно свои вложенные деньги (капитал).

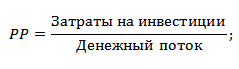

Формула расчета срока окупаемости инвестиций (инвестиционного проекта)

IC (Invest Capital) – инвестиционный капитал, первоначальные затраты инвестора в объект вложения. В формуле в иностранной практике иногда используют понятие не инвестиционный капитал, а затраты на капитал (Cost of Capital, CC), что по сути несет аналогичный смысл;

CF (Cash Flow) – денежный поток, который создается объектом инвестиций. Под денежным потоком иногда в формулах подразумевают чистую прибыль (NP, Net Profit).

Формулу расчета срока/период окупаемости можно расписать по-другому, такой вариант тоже часто встречается в отечественной литературе по финансам:

Следует отметить, что затраты на инвестиции представляют собой все издержки инвестора при вложении в инвестиционный проект. Денежный поток необходимо учитывать за определенные периоды (день, неделя, месяц, год). В результате период окупаемости инвестиций будет иметь аналогичную шкалу измерения.

Следует отметить, что затраты на инвестиции представляют собой все издержки инвестора при вложении в инвестиционный проект. Денежный поток необходимо учитывать за определенные периоды (день, неделя, месяц, год). В результате период окупаемости инвестиций будет иметь аналогичную шкалу измерения.

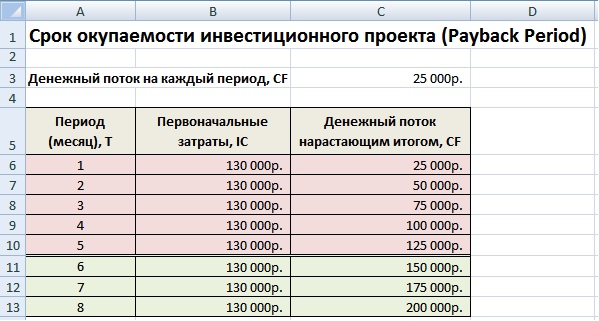

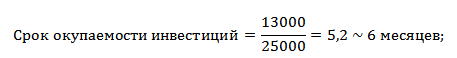

Пример расчета срока окупаемости инвестиционного проекта в Excel

На рисунке ниже показан пример расчета срока окупаемости инвестиционного проекта. У нас имеются исходные данные, что стоимость первоначальных затрат составили 130000 руб., ежемесячно денежный поток от инвестиций составлял 25000 руб. В начале необходимо рассчитать денежный поток нарастающим итогом, для этого использовалась следующая простая формула:

Денежный поток нарастающим итогом рассчитывается в колонке С, C7=C6+$C$3

Если рассчитать срок окупаемости по формуле, то получится следующее:

Так как мы у нас период дискретный, то необходимо округлить этот период до 6 месяцев.

Направления использования срока окупаемости инвестиций (инвестиционных проектов)

Показатель периода окупаемости инвестиций использует как сравнительный показатель для оценки эффективности альтернативных инвестиционных проектов. Тот проект, у которого быстрее период окупаемости тот эффективнее. Данный коэффициент используют, как правило, всегда в совокупности с другими показателям, которые мы разберем ниже.

Достоинства и недостатки показателя срока окупаемости инвестиций

Достоинства показателя его скорость и простота расчета. Недостаток данного коэффициента очевиден – в его расчете используется постоянный денежный поток. В реальных условиях достаточно сложно спрогнозировать устойчивые будущие денежные поступления, поэтому период окупаемости может существенно измениться. Для того чтобы снизить возможные отклонения от плана окупаемости следует обеспечить надежность источников поступления денежного потока инвестиционного проекта. К тому же показатель не учитывает влияние инфляции на изменение стоимости денег во времени. Срок окупаемости инвестиций как может быть использован как критерий отсева на первом этапе оценки и отбора “тяжелых” инвестиционных проектов.

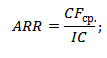

Коэффициент рентабельности инвестиций (Accounting Rate of Return)

Коэффициент рентабельности инвестиций или инвестиционного проекта (англ. Accounting Rate of Return, ARR, ROI, учетная норма прибыли, рентабельность инвестиций) – показатель отражающий прибыльность объекта инвестиций без учета дисконтирования.

Формула расчета коэффициента рентабельности инвестиций

где:

где:

CF ср – средний денежный поток (чистая прибыль) объекта инвестиций за рассматриваемый период (месяц, год);

IC (Invest Capital) – инвестиционный капитал, первоначальные затраты инвестора в объект вложения.

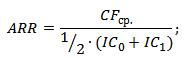

Существует также следующая разновидность формулы рентабельности инвестиций отражающая случай, когда в объект/проект в течение рассматриваемого периода вносят дополнительные инвестиционные вложения. Поэтому берется средняя стоимость капитала за период. Формула при этом имеет вид:

где:

где:

IC, IC1 – стоимость инвестиций (затраченного капитала) на начало и конец отчетного периода.

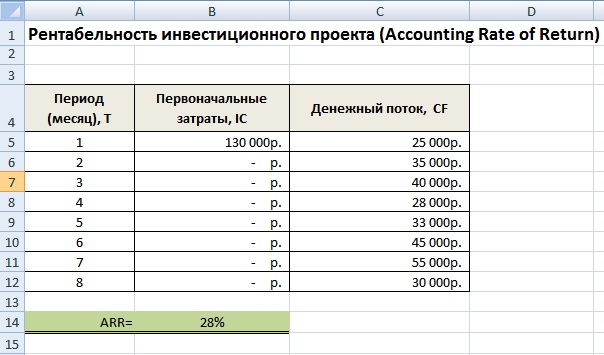

Пример расчета коэффициента рентабельности инвестиций (инвестиционного проекта) в Excel

Для того чтобы лучше понять экономический смысл и алгоритм расчета воспользуемся программой Excel. Затраты, которые понес инвестор были только в первом периоде и составили 130000 руб., денежные поступления от инвестиций изменялись ежемесячно, поэтому мы рассчитываем средние поступления по месяцам. За расчетный период может браться любой временной отрезок, квартал, год. В нашем случае мы получаем месячную рентабельность инвестиционного проекта. Формула расчета в Excel следующая:

Цели использования коэффициента рентабельности инвестиционного проекта

Данный показатель используется для сравнения различных альтернативных инвестиционных проектов. Чем выше ARR, тем выше привлекательность данного проекта для инвестора. Как правило, данный показатель используется для оценки уже существующих проектов, где можно проследить и статистически оценить эффективность создания денежного потока данной инвестиций.

Достоинства и недостатки коэффициента рентабельности инвестиций

Достоинства коэффициента в его простоте расчета и получения и на этом его достоинства заканчиваются. К недостаткам данного коэффициента можно отнести сложность прогнозирования будущих денежных поступлений/доходов от проекта. К тому же если проект венчурный, то данный показатель может сильно исказить картину восприятия проекта. ARR как правило используется для внешней демонстрации успешного того или иного проекта. Показатель в своей формуле не учитывает изменения стоимости денег во времени. Данный показатель может быть использован на первом этапе оценки и отбора инвестиционных проектов.

Динамические методы оценки эффективности инвестиций/инвестиционных проектов. Как рассчитать эффективность проекта

Рассмотрим ряд динамических методов оценки инвестиционных проектов, данные показатели используют дисконтирование, что является несомненным преимуществом по отношению к статистическим методам.

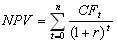

Чистый дисконтированный доход (Net Present Value)

Чистый дисконтированный доход (англ. Net Present Value, NPV, чистая текущая стоимость, чистый приведенный доход, текущая стоимость) – показатель, отражающий изменение денежных потоков и показывает разность между дисконтированными денежными доходами и расходами.

Чистый дисконтированный доход используют для того чтобы отобрать наиболее инвестиционно привлекательный проект.

Формула чистого дисконтированного дохода

NPV – чистый дисконтированный доход проекта;

CFt – денежный поток в период времени t;

CF – денежный поток в первоначальный момент. Первоначальный денежный поток равняется инвестиционному капиталу (CF = IC);

r – ставка дисконтирования (барьерная ставка).

Как рассчитать инвестиционный проект

Инвестиционный проект представляет собой многостраничный документ, содержащий описательную и расчетную части.

В описательной части представляются общее описание проекта, характеристики инвестируемого объекта, описание идеи проекта и способа реализации этой идеи, описание окружения с характеристикой рынка производимой конкурентной продукции, преимущества собственной продукции, маркетинговый план завоевания сегмента рынка и многое другое.

В описательной части представляются общее описание проекта, характеристики инвестируемого объекта, описание идеи проекта и способа реализации этой идеи, описание окружения с характеристикой рынка производимой конкурентной продукции, преимущества собственной продукции, маркетинговый план завоевания сегмента рынка и многое другое.

Расчетная часть содержит технические расчеты реализации проекта, строительную расчетную часть проекта со сметой строительства и экономическую часть с расчетами экономической эффективности предлагаемого решения. Мы рассматриваем расчет инвестиционного проекта с экономической точки зрения, главным в котором является расчет показателей эффективности инвестиционного проекта.

Все показатели эффективности инвестиций можно разделить на абсолютные показатели, измеряемые в денежных единицах и временных отрезках, и относительные показатели, измеряемые в процентах или коэффициентах.

В первую группу показателей входят:

- чистая приведенная стоимость инвестиционного проекта NPV (Net present value);

- срок окупаемости инвестиций PP (Pay-Back Period);

- дисконтированный срок окупаемости DPP (Discounted payback period).

Вторая группа состоит из следующих показателей:

- индекс доходности PI (Profitability Index);

- внутренняя норма доходности IRR (internal rate of return );

- модифицированная внутренняя ставка доходности MIRR (Modified Internal Rate of Return);

- коэффициент эффективности инвестиций ARR (Accounting Rate of Return).

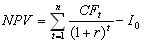

Расчет чистой приведенной стоимости инвестиционного проекта

Данный показатель рассчитывается по формуле:

- NPV – чистая текущая стоимость инвестиций;

- ICo – начальный инвестируемый капитал (Invested Capital);

- CFt – денежный поток (Cash Flow) от инвестиций в t-ом году;

- r – ставка дисконтирования;

- n – длительность жизненного цикла проекта.

Пример расчета: Компания предполагает замену устаревшего оборудования в цехе производства вспомогательного оборудования. Для этого потребуется 85 млн. рублей на приобретение, доставку и монтаж нового оборудования. Демонтаж старого оборудования полностью покрывает реализация его на рынке. Срок жизни инвестиций в новое оборудование составляет время его морального износа, равного 6 годам. Норму дисконтирования принимаем соответствующей норме доходности предприятия 14%. Расчет доходов от работы нового оборудования по годам выглядит следующим образом:

Норма дисконтирования r в данном примере неизменна. Но это маловероятно, так как она находится под воздействием многих факторов, таких как инфляция, изменение ставки рефинансирования, ценовых колебаний на рынке производимой продукции и т.п. В выше приведенной формуле расчета, в таком случае, ставка дисконтирования может замениться на прогнозируемую ставку по каждому году. А при расчете фактического NPV для проведения анализа эффективности инвестиций это делается в обязательном порядке.

Расчет срока окупаемости инвестиций

Срок окупаемости инвестиций показатель возвратности инвестиций инвестору измеряется в периодах времени – месяцах или годах. Общий вид формулы для его определения выглядит так:

PP=N, если

- CFt — поступление доходов от проекта в t-й год;

- N – срок окупаемости, лет.

Для вышеприведенного примера PP=3 годам, так как  точнее – 2 года и 8 месяцев.

точнее – 2 года и 8 месяцев.

Если денежные потоки дисконтировать по принятой норме, то можно рассчитать дисконтированный срок окупаемости инвестиций по формуле:

Более точно, DPP = 3 года 6 месяцев.

Расчет относительных показателей эффективности

Расчет индекса доходности

Индекс доходности инвестиций показывает доходность каждой вложенной единицы инвестиций в текущий момент времени, то есть:

Для нашего примера PI = (10,526 + 27,7 + 32,39 + 27,54 +25,26 + 17,51) / 85 = 140,926/85 = 1,66. Это можно трактовать так: каждый рубль инвестиций приносит 0,66 рубля дохода.

Расчет внутренней нормы доходности

Внутренняя норма доходности инвестиций определяется при равенстве дисконтированных денежных притоков от инвестиций, вызвавших их, инвестициям. То есть:

IRR — внутренняя норма доходности инвестиций.

Исходя из этой формулы, становится понятно, что IRR с одной стороны средняя норма доходности проекта за весь его жизненный цикл, с другой стороны предельная норма доходности проекта, ниже которой нельзя опускаться.

Поэтому ее сравнивают с барьерными ставками для данного инвестируемого объекта для принятия решения о целесообразности инвестиционного проектирования. Если равна или меньше ставке дисконтирования денежных потоков, определенной на основе стоимости средневзвешенного капитала инвестируемого объекта, то любой инвестор без раздумий откажется от такого проекта.

Поэтому ее сравнивают с барьерными ставками для данного инвестируемого объекта для принятия решения о целесообразности инвестиционного проектирования. Если равна или меньше ставке дисконтирования денежных потоков, определенной на основе стоимости средневзвешенного капитала инвестируемого объекта, то любой инвестор без раздумий откажется от такого проекта.

В нашем примере ставка дисконтирования равна 14%. Посмотрим, какова же величина внутренней нормы доходности инвестиций в нашем примере.

Определим величину внутренней нормы доходности методом последовательного приближения:

Таким образом, IRR равняется 32%, что существенно превышает норму дисконтирования и средневзвешенную доходность инвестируемого объекта. Проект целесообразно реализовать.

Довольно часто в процессе инвестирования крупных проектов возникают проблемы дефицита инвестиций, в этом случае принимается решение о реинвестировании прибыли, полученной в процессе реализации проекта. В этом случае рассчитывают модифицированную внутреннюю норму доходности инвестиций MIRR, которая рассчитывается по формуле:

- d – средневзвешенная стоимость капитала;

- r – ставка дисконтирования;

- CFt – денежные притоки в t-ый год жизни проекта;

- ICt – инвестиционные денежные потоки в t-ый год жизни проекта;

- n – срок жизненного цикла проекта.

Здесь необходимо обратить внимание на то, что все инвестиции и реинвестиции приводятся к началу проекта по одинаковой норме дисконтирования, а все доходы приводятся к дате окончания проекта по норме дисконтирования соответствующей средневзвешенной стоимости капитала инвестируемого объекта.

Из вышеприведенного уравнения определяется модифицированная внутренняя норма доходности в нашем примере:

Как видим, MIRR

Классификация инвестиционных проектов и их содержание.

Что следует знать о периоде окупаемости инвестиций.

Что такое коэффициент эффективности вложений и индекс доходности.

Сущность, предмет и основные методы инвестиционного анализа.