Основные характеристики инвестиционного проекта

Инвестиционный проект, его характеристики. Финансирование инвестиционных проектов

Инвестиционный проект — совокупность технико-эк-х решений и организационно-финансовых мероприятий по реализации средств и воплощению их в инвестиционный объект в форме осуществления научно-исследовательских, опытно-конструкторских, строительно-монтажных, испытательных, пуско-наладочных, приёмо-сдаточных, организационно-правовых, рекламно-оформительских и информационных работ и услуг в целях достижения желаемой социально-экономической эффективности.

Инвестиционный проект — дело, деятельность, мероприятие, предполагающее осуществление комплекса каких-либо действий, обеспечивающих достижение определенных целей (получение определенных результатов)

Классификация инвестиционных проектов:

1)по характеру взаимного влияния:

-независимые – принятие решения по одному проекту не влияет на другой

2)по срокам реализации:

-краткосрочные (до 3 лет)

-среднесрочные (3-5 лет)

-глобальные – несколько стран- участниц

-народнохозяйственные – вся страна, блин, или крупные регионы

-крупномасштабные – охват отдельные отрасли

4)по основной направленности:

-коммерческие – главная цель – получение прибыли

-социальные — например, решение проблемы безработицы

Финансирование ИП – обеспечение проекта ресурсами, в состав которых входят ден средства так и выражаемые в ден форме основные и оборотные средства, нематериальные активы, кредиты, имущественные права, ценные бумаги.

Финансирование проекта должно обеспечить решение двух основных задач:

· обеспечение такой динамики инвестиций, которая позволила бы выполнять проект в соответствии с временными и финансовыми (денежными) ограничениями;

· снижение затрат финансовых средств и риска проекта за счет соответствующей структуры инвестиций и максимальных налоговых льгот.

Источники финансирования можно классифицировать:

1)по отношениям собственности

-собственные (акционерный капитал, прибыль, амортизационные отчисления, страховые суммы возмещения убытков)

-привлеченные (эмиссия акций, облигаций; благотворительные взносы; кредиты, займы)

2)по видам собственности

-гос-венные инвестиционные ресурсы (бюджетные средства, средства внебюджетных фондов, гос займы, международные кредиты)

-частные инвестиционные ресурсы организаций и физ лиц

-инвестиционные ресурсы иностранных инвесторов.

Финансирование проекта включает четыре этапа:

¨ предварительное изучение жизнеспособности проекта;

¨ разработка плана реализации проекта;

¨ контроль за выполнением плана и условий финансирования.

Сущность инвестиционного проекта

Инвестиционный проект — обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектно — сметная документация, разработанная в соответствии с законодательством Российской Федерации и утвержденными в установленном порядке стандартами (нормами и правилами), а также описание практических действий по осуществлению инвестиций (бизнес — план);

Виды инвестиционного проекта

Выделяют следующие признаки классификации инвестиционных проектов:

— По величине требуемых инвестиций (крупные, традиционные, мелкие);

— По типу предполагаемых доходов (Сокращение затрат, доход от расширения, выход на новые рынки сбыта, экспанисия в новые сферы бизнеса, снижение риска пр-ва и сбыта, социальный эффект);

— По типу отношений (Независимость, альтернативность, комплементарность, замещение);

— По типу денежного потока ( Ординарный и неординарный);

— Отношение к риску (рискованные, безрисковые).

Два анализируемых проекта называются независимыми, если решение о принятий одного из них не влияет на решение о принятие другого. В случае, когда два и более анализируемых проектов не могут быть реализованы одновременно, т.е. принятие одного из них автоматически означает, что оставшиеся проекты должны быть отвергнуты, такие проекты называются альтернативными, или взаимоисключающими. Подразделение проектов на независимые и альтернативные имеет особо важное значение при комплектовании инвестиционного портфеля в условиях ограничений на суммарный объем капиталовложений. Величина верхнего предела объема выделяемых средств может быть в момент планирования неопределенной, зависящей от различных факторов, например суммы прибыли текущего и будущих периодов. В этом-случае обычно приходится ранжировать независимые проекты по степени их приоритетности.

Проекты связаны между собой отношениями комплементарности, если принятие нового проекта способствует росту доходов по одному или нескольким другим проектам. Выявление отношений комплементарности подразумевает приоритетность рассмотрения проектов в комплексе, а не изолированно. Это имеет особое значение, когда принятие проекта по выбранному основному критерию не является очевидным; в этом случае должны использоваться дополнительные критерии, в том числе и наличие, и степень комплементарности.

Проекты связаны между собой отношениями замещения, если принятие нового проекта приводит к некоторому снижению доходов по одному или нескольким действующим проектам. В качестве примера можно привести проект; предусматривающий открытие шиноремонтного пр-ва на заводе, производящем шины. Не исключено, что принятие проекта снизит спрос на новые изделия.

Денежный поток называется ординарным, если он состоит из исходной инвестиции, сделанной единовременно или в течение нескольких последовательных базовых периодов, и последующих притоков денежных средств; если притоки денежных средств чередуются в любой последовательности с их оттоками, поток называется неординарным. Выделение ординарных и неординарных потоков чрезвычайно важно при выборе того или иного критерия оценки, поскольку не все критерии справляются с ситуацией, когда приходится анализировать проекты с неординарными денежными потоками.

Инвестиционные проекты различаются по степени риска: наименее рискованны проекты, выполняемые по гос-венному заказу; наиболее рискованны проекты, связанные с созданием новых производств и технологий.

Финансирование инвестиционных проектов

Согласно действующему законодательству, инвестиционная деятельность на территории РФ может финансировать за счет:

Þ собственных финансовых ресурсов и внутрихозяйственных резервов инвестора ( прибыль, амортизационные отчисления, денежные накопления и сбережения граждан и юридических лиц, средства, выплачевыемые органами страхования в виде возмещения потерь от аварий, стихийных бедствий и др. средства);

Þ заемных финансовых средств инвестора (банковские и бюджетные кредиты, облигационные займы и др. средства);

Þ привлеченных финансовых средств инвестора (средства, полученные от продажи акций паевые и иные взносы членов трудовых коллективов, граждан юридических лиц);

Þ денежных средств, централизуемых объединениями предприятий в установленном порядке;

Þ инвестиционных ассигнований из гос-венных бюджетов, местных бюджетов и внебюджетных фондов;

Основные характеристики инвестиционного проекта предприятия

1.Инвестиционный проект характеризуется, прежде всего, как документально оформленная инвестиционная инициатива, связанная с функционированием предприятия и его инвестиционной деятельностью. Оформление этой инвестиционной инициативы осуществляется в форме общепринятой последовательности разделов и основных показателей. Подготовка инвестиционного проекта инициируется, как правило, самим предприятием, хотя его разработка может быть поручена и сторонним специалистам.

2. Объект вложения капитала.Любой инвестиционный проект может быть реализован только при вложении в его осуществление необходимого объема капитала. Этот капитал может привлекаться в любой его форме — материальной, нематериальной, финансовой и т.п. Вкладываемый капитал не обязательно должен корреспондироваться в полном объеме (а в отдельных случаях — даже частично) с правом собственности инициатора инвестиционного проекта.

3. Направленность на реализацию определенных инвестиционных целей.Предприятие инициирует разработку (или отбор на инвестиционном рынке) только таких инвестиционных проектов, которые помогают ему реализовать определенные цели, сформулированные его инвестиционной политикой. Такая целенаправленность любого инвестиционного проекта является одной из наиболее важных его характеристик, придающих смысл его разработке и реализации.

4. Направленность на достижение планируемых конкретных результатов.Цели инвестиционного проекта получают отражение в конкретных показателях, которые характеризуются как система важнейших его результатов. Эти результаты отражаются в различных видах планов, разрабатываемых в процессе подготовки инвестиционного проекта. На достижение планируемых конкретных результатов направлены все усилия исполнителей в процессе реализации принятого инвестиционного проекта.

5. Детерминированность реализации во времени.Важнейшей характеристикой любого инвестиционного проекта выступает общий период его жизненного цикла (проектный цикл). Использование всех видов ресурсов, достижение планируемых конкретных результатов и общей цели инвестиционного проекта четко привязано к определенным срокам и интервалам времени.

С учетом рассмотренных важнейших характеристик инвестиционного проекта его понятие может быть определено следующим образом: «Инвестиционный проект представляет собой документально оформленное проявление инвестиционной инициативы хозяйствующего субъекта, предусматривающее вложение капитала в определенный объект реального инвестирования, направленной на реализацию детерминированных во времени определенных инвестиционных целей и получение планируемых конкретных результатов».

Для таких форм реального инвестирования как обновление отдельных видов оборудования, приобретение отдельных видов нематериальных активов, увеличение запасов материальных оборотных активов, которые, как правило, не требуют высоких инвестиционных затрат, обоснование инвестиционных проектов носит форму внутреннего служебного документа (докладной записки, заявки и т.п.), в котором излагаются мотивация, объектная направленность, необходимый объем инвестирования, а также ожидаемая его эффективность.

При осуществлении таких форм реального инвестирования, как приобретение целостных имущественных комплексов, новое строительство, перепрофилирование, реконструкция и широкомасштабная модернизация предприятия, требования к подготовке инвестиционного проекта существенно возрастают. Это связано с тем, что в современных экономических условиях предприятия не могут обеспечить свое стратегическое развитие только за счет внутренних финансовых ресурсов и привлекают на инвестиционные цели значительный объем средств за счет внешних источников финансирования. В то же время любой крупный сторонний инвестор или кредитор должен иметь четкое представление о стратегической концепции проекта; его масштабах; важнейших показателях маркетинговой, экономической и финансовой его результативности; объеме необходимых инвестиционных затрат и сроках их возврата и других его характеристиках. Разработанный реальный инвестиционный проект позволяет сначала собственникам и менеджерам предприятия, а затем и сторонним инвесторам всесторонне оценить целесообразность его реализации и ожидаемую эффективность.

Дата добавления: 2015-08-12 ; просмотров: 3792 . Нарушение авторских прав

Инвестиционный проект

Инвестиционный проект необходим для того, чтобы получить кредитные средства и оценить жизнеспособность проекта.

Ни один крупный банк не станет финансировать бизнес-план без ряда документов: расчёт доходности проекта, анализ возможных рисков, финансовый план и т.п.

Инвестиционный проект является важным документально оформленным письмом, где расписаны инвестиции в определённый объект и чётко определены временные интервалы для достижений поставленных задач и целей.

Характеристика инвестиционного проекта

- Любой грамотно разработанный инвестиционный проект вначале представляет собой документ, где демонстрируется функционирование и инвестиционная деятельность.

- Все инвестиционные проекты не способны реализоваться без достаточного количества инвестиций. Данные денежные средства могут быть представлены в следующих формах – материальной, нематериальной, финансовой и так далее.

- Самой главной характеристикой инвестиционного проекта является базовый период его реализации во временном интервале.

Инвестиционный план отражает, сколько денежных средств необходимо вложить в тот или иной проект для реализации поставленных задач. Также он показывает слабые и сильные стороны всего проекта, указывает какую именно стратегию нужно применить. Без маркетинговых исследований сделать это нельзя.

Грамотно организованный бизнес-план может оперативно привлечь инвестиции и способствовать реализации инвестиционного проекта.

Составляющие части инвестиционного проекта

- Базовые данные о Проекте. В общих чертах даётся определение необходимых условий для развития бизнеса, сколько нужно вложений, какие работы уже сделаны и какие планируются.

- Сбор информации о маркетинговой стратегии. Осуществляется анализ рынка, потребителей и изучаются конкуренты. Рассчитываются возможные уровни риска. Определяется место реализации продукции, объём продукции и т.п.

- Сбор информации о финансовом состоянии компании. На данном этапе учитываются представленные отчёты за прошедшие периоды, и анализируется, на какой стадии находится предприятие (испытывает ли проблемы с платёжеспособностью).

- Стратегия финансирования инвестиционного проекта. Предоставляется информация о том, как предприятие будет погашать свои кредиторские обязательства и как расходовать привлечённые средства.

- Анализ устойчивости бизнес-плана. Приводится анализ все рисков, с которыми компания может в будущем столкнуться.

Цитата про инвестиционный проект:

Самый чепуховый и бесперспективный проект, но уже запущенный и работающий в Сети, принесет гораздо больше результатов и прибыли, чем самый совершенный проект, который из-за своего постоянного предстартового совершенствования никогда не будет запущен.

Характеристики инвестиционного проекта

Определим срок окупаемости проекта с учетом приращения инвестиций и дисконтирования доходов при ставке приведения 15%.

Для оценки срока окупаемости необходимо найти сумму инвестиций с процентами по ставке 15%:

35 х 1,15 + 30 = 70,3 млн руб.

За первые три года получения дохода его современная величина составит:

(1: 1,15) х 20 + (1 : 1Д5 2 ) х 25 + (1 : 1,15 3 ) х 30 = 56 млн руб.

Последняя величина меньше суммы инвестиций с начисленными процентами (56,0

За четыре года современная величина дохода будет равна:

(1:1,15) х 20 + (1: 1Д5 2 ) х 25 + (1: 1Д5 3 ) х 30 + (1: 1Д5 4 ) х 30 = 73,2 млн руб.

Эта сумма больше, чем стоимость инвестиций (73,2 > 70,3). Отсюда срок окупаемости (при условии, что доход выплачивается и за часть года) составит:

3 + [(70,3 — 56,0) : (30 х 1,15 4 )] = 3,8 года.

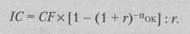

Когда капитальные вложения единовременны, а поток поступлений постоянен и дискретен (постоянная ограниченная рента), из условий полной окупаемости за срок пок при заданной процентной ставке г следует равенство суммы капитальных вложений и современной стоимости ренты:

Когда капитальные вложения единовременны, а поток поступлений постоянен и дискретен (постоянная ограниченная рента), из условий полной окупаемости за срок пок при заданной процентной ставке г следует равенство суммы капитальных вложений и современной стоимости ренты:

Аналогичным образом находим дисконтные сроки окупаемости для других видов регулярных поступлений дохода. В каждом случае капитальные вложения приравниваются к современной стоимости соответствующих финансовых рент. Так, для ^-срочной ренты постнумерандо получим:

Инвестиции к началу поступления доходов составили 60 млн руб., годовой доход ожидается на уровне 10 млн руб. Дисконтирование осуществляется по ставке 10% годовых.

Определим дисконтный срок окупаемости при условии, что поступления дохода происходят: равномерно в пределах года (например, в середине года):

60 : (10 х 1,1°. 5 ) х ОД)] : In 1,1 = 10,41 лет; один раз в конце года:

п ок = Н п (1 — 60 : 10 х 0,1)] : In 1,1 = 9,61 лет; в конце каждого месяца:

Для сравнения заметим, что без учета времени поступления доходов срок окупаемости составит:

пу = 60 : 10 = 6 лет.

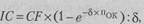

Для непрерывного постоянного потока денежных доходов используют следующую формулу:

основание натуральных логарифмов;

8 — ставка непрерывных процентов, или сила роста.

Из приведенного равенства следует:

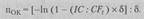

Пример 16.

Капитальные вложения равны 140 млн руб. Поток поступлений денеж-| ных доходов непрерывен, начальный доход составляет 35 млн руб. Сила роста составляет 15%. Срок окупаемости при этом равен:

пок = [-In (1 — 140 : 35 х 0,15] : 0,15 = 6,108 года.

Основной недостаток показателя пок как меры эффективности проектов заключается в том, что он не учитывает весь период функционирования инвестиций и, следовательно, на него не влияет та отдача, которая лежит за пределами срока окупаемости. В связи с этим показатель срока окупаемости не должен служить критерием отбора инвестиционных проектов, а может использоваться лишь в виде ограничения I при принятии решения. Например, когда руководство предприятия в большей степени озабочено решением проблемы ликвидности, а не прибыльностью проекта, т.е. тем, чтобы инвестиции окупились как можно скорее. Этот показатель пригоден в ситуации, когда инвестиции сопряжены с высокой степенью риска, поэтому чем короче срок окупаемости, тем менее рискованным является проект. Если срок окупаемости больше, чем принятые ограничения длительности осуществления проекта, то его исключают из списка альтернативных.

В отечественной практике до последнего времени используются следующие показатели оценки эффективности инвестиционных проектов, исчисляемые без учета фактора времени (недисконтированные).

1. Коэффициент сравнительной экономической эффективности (Кэ), определяемый по формуле:

где Sh S2 — себестоимость продукции до и после осуществления капитальных вложений; ICh IC2 — старые и новые капитальные вложения.

Этот показатель применяется для обоснования нового строительства. В качестве базы сравнения используются данные аналогичного производства. Коэффициент сравнительной экономической эффективности используется также в случае замены старого оборудования (IC^) более производительным новым оборудованием (1С2). При этом предполагается, что себестоимость продукции на старом оборудовании

больше, чем на новом (Sl > S2), а стоимость старого инвестирования меньше новых капитальных вложений (ICl

больше, чем на новом (Sl > S2), а стоимость старого инвестирования меньше новых капитальных вложений (ICl