Инвестиции в россию

Инвестиции в России в 2018-2019 году

На протяжении десятилетий правительство РФ говорит о привлечении инвестиций. Считается, что иностранный капитал — это драйвер, способный содействовать модернизации, обогащению опыта и повышению занятости населения. Так ли это? В статье постараемся разобраться в пользе иностранных инвестиций для российской экономики, оценим достижения и преграды на пути улучшения инвестиционного имиджа страны.

Суть понятия «инвестиции»

Под инвестициями принято понимать долгосрочные вложения капитала в различные отрасли внутри страны и за ее пределами с целью извлечь прибыль. При этом приравнять инвестиции к простому финансовому инструменту нельзя — их значимость гораздо выше. В зависимости от источника средств, выделяют инвестиции:

- Государственные — выделенные из бюджета;

- Частные — поступают от частного фонда или отдельного инвестора;

- Производственные — направленные на развитие индустрии;

- Интеллектуальные — вкладываются в человеческий капитал;

- Иностранные — поступают из-за рубежа.

С точки зрения государства, наиболее важными являются иностранные инвестиции — они привносят максимум ресурса внутрь страны. Так, масштабные вливания в любую отрасль означают ее развитие: строятся и модернизируются предприятия, воплощаются социально значимые программы, растет производительность и эффективность труда.

Значение иностранного капитала настолько велико, что страны готовы гарантировать инвесторам определенные преференции — экономические и законодательные. Это тем более важно, что инвестиции стимулируют внешние связи, а в страну с ними приходит новый опыт управления и менеджмента.

В какой форме инвестиции могут поступать в экономику государства?

- Портфельные. Средства вкладываются сразу по нескольким направлениям, формирующим общий пакет. Это минимизирует риски инвестора. Примером служит приобретение акций ряда компаний, занятых в разных областях бизнеса.

- Реальные (прямые). Это непосредственное вливание финансовых средств в конкретную компанию или проект. Как правило, речь идет о покупке активов предприятия и контроле за ним.

Очевидно, что роль прямых инвестиций особенно велика: вложение капитала как приток свежей крови действует на экономику. Теперь обратимся к российскому опыту — какие виды инвестиций превалируют и какова их роль в развитии страны.

Статистика инвестиций в России в 2020 году

Для РФ особо значим вопрос обновления производственных мощностей. Большинство из них досталось в наследство от советской эпохи, и спустя десятилетия предприятиям необходима модернизация. У текущих собственников собственных средств на перезапуск производства не хватает. Кроме того, ряд компаний находятся в плачевном состоянии после кризисов последних лет. Потому российскую сторону интересуют все уровни финансовых вложений, включая:

- Начальные инвестиции — венчурные проекты, запуск новых компаний и предприятий;

- Реинвестиции — повторное вложение в бизнес полученной из него прибыли;

- Инвестиции на расширение бизнеса — освоение новых и смежных областей в дополнение к достигнутым рубежам;

- Инвестиции на частичное изменение бизнеса — модернизацию, реорганизацию и диверсификацию имеющихся компаний.

В таблице ниже представлена статистика инвестиций в России 2018 году.

Инвестиции в основной капитал-всего

жилые здания и помещения

здания (кроме жилых) и сооружения, расходы на улучшение земель

машины, оборудование, включая хозяйственный инвентарь и другие объекты

объекты интеллектуальной собственности

в процентах к итогу

Инвестиции в основной капитал-всего

жилые здания и помещения

здания (кроме жилых) и сооружения, расходы на улучшение земель

машины, оборудование, включая хозяйственный инвентарь и другие объекты

объекты интеллектуальной собственности

Для сравнения даны показатели за минувшие годы:

*Объем инвестиций в основной капитал РФ указан в триллионах российских рублей.

Как показывает статистика, приток капитала в российскую экономику увеличивается, несмотря на негативный эффект от санкций. Аномальный всплеск на несколько процентных пунктов был отмечен в 2017 году — тогда рост инвестиций превысил ожидания экспертов. Улучшение связали с реализацией крупных проектов (строительства Крымского моста и чемпионата мира по футболу). В минувшем году быстрее всего росли инвестиции в:

- Пищевую промышленность

- Индустрию и производство химических продуктов;

- Добычу полезных ископаемых;

- Сельское хозяйство, охоту и рыболовство.

Улучшение инвестиционного климата зафиксировали и в EY (Ernst & Young) — крупнейшей консалтинго-аудиторской компании. В рейтинге самых привлекательных для инвесторов стран Россия впервые заняла высокую строчку — седьмое место в топе, оставив позади Бельгию. Авторы рейтинга учитывали количество проектов с участием иностранного капитала, а также число рабочих мест, появившихся благодаря инвестициям. Впрочем, успехи РФ в последние годы не отменяет ряда системных проблем. О них пойдет речь ниже.

Что необходимо для роста инвестиций в России

Ключевую роль в привлечении средств из-за рубежа играет инвестиционная привлекательность — то, как страну оценивают потенциальные инвесторы. Что влияет на их выбор?

- Потенциал территории;

- Развитость законодательной базы;

- Уровень коррупции;

- Экономическая ситуация;

- Кадровый потенциал.

И если с человеческим ресурсом и природным богатством у РФ проблем нет, то нестабильность законодательства и кризисные тенденции в экономике отталкивают иностранный капитал. По мнению экспертов, инвесторы в России защищены лишь де-юре. Де-факто всегда сохраняется риск, что власти откажут им в протекции — сменят акцизы, проведут пересчет формул или отменяет действующие преференции.

Смежная к законодательству проблема — налогообложение в РФ. Так, из года в год в стране повышается налоговая нагрузка на заграничный капитал. Это особенно касается тех инвесторов, которые ведут деятельность в российских регионах: они не получают хоть сколько-нибудь значимых послаблений вроде налоговых каникул.

Еще более тревожный тренд для инвесторов — общая нестабильность законодательства (в том числе и налогового). Обращает на себя внимание небольшой интервал между внесением новых поправок в Налоговый Кодекс и их реализацией. Столь же быстро от принятых мер отказываются. Вектор реформ очевиден: если инвестор в одном режиме запустил проект, то он хотел бы в этих же условиях его реализовать. Таким образом, изменения законодательства вкупе со снижением налога на прибыль — эти меры чаще всего предлагают рассмотреть правительству.

И последний момент, важный для реалий РФ, — инвестиции оправдывают себя лишь при грамотном вложении. Нерациональное привлечение средств и их использование на устаревших производствах ведет к обратному результату: эффективность снижается, средства труда вроде зданий и оборудования разваливаются, конкурентоспособность падает. Печальный итог такого менеджмента — банкротство предприятия. Чтобы этого не произошло, привлечение инвестиций должно начинаться со стратегии: обоснования их целесообразности, анализа сочетания с собственным ресурсом.

Какие инвестиции нужны России

Правительство согласовало план структурных реформ, подготовленный Минэкономразвития, они должны помочь переходу экономики к инвестиционно ориентированной модели роста. С учетом того, что рабочая сила в ближайшие годы будет только сокращаться, а загрузка производственных мощностей уже достаточно высока, увеличение производительности остается единственным возможным источником экономического роста, а оно требует инвестиций. Но интереснее понять, какие именно инвестиции нужны и откуда.

Если смотреть на сухие цифры, то общий объем инвестиций не выглядит таким уж маленьким. По данным МВФ, прогнозируемый общий объем инвестиций в России в 2019 г. составит около 24% ВВП, что немного выше медианы и по миру в целом, и по странам со схожим уровнем дохода. Но при этом динамика экономики в стране остается существенно ниже общемировой. Почему же объем инвестиций не транслируется в рост?

Проблема в том, что в России наблюдается недостаток не просто инвестиций, а умных инвестиций, которые обеспечивали бы не просто вливание финансовых ресурсов в экономику, а были бы связаны с привлечением новых технологий и увеличением производительности. Множество исследований показывают, что иностранные инвестиции – один из важнейших источников таких умных денег, а с точки зрения повышения производительности наиболее полезны прямые иностранные инвестиции – как в виде создания новых предприятий, так и через покупку существующих за счет слияний и поглощений. Так, в работе профессора РЭШ Ольги Кузьминой показано, что инвестиции международных компаний существенно увеличивают инновации в местных компаниях, причем рост производительности происходит за счет инноваций как непосредственно в производственных процессах, так и в организации бизнеса. Дополнительный плюс прямых иностранных инвестиций – за счет перетока знаний они позволяют увеличить производительность не только компаний, получающих эти инвестиции, но и других фирм в той же стране.

Несмотря на всю важность прямых иностранных инвестиций, вопрос их привлечения в последние годы практически выпал из повестки как неактуальный. Их резкое падение привычно списывают на геополитические, прежде всего санкционные, риски, и эти ограничения воспринимают как данность, с которой ничего нельзя поделать. Но такой подход в корне неверен по двум причинам. Во-первых, даже сейчас привлечь прямые иностранные инвестиции можно. На прошлой неделе произошло важное, но оставшееся практически незамеченным событие. Один из крупнейших американских ритейлеров – TJX Companies приобрела 25% российской сети магазинов одежды и товаров для дома Familia. В сделке приняли участие еще два зарубежных игрока – банк Goldman Sachs и фонд Baring Vostok. Это первая сделка по слиянию и поглощению с участием крупного западного игрока после введения санкций: она показывает, что иностранные инвестиции даже в нынешней тяжелой ситуации вполне реальны.

Во-вторых, внутренние проблемы, ограничивающие иностранные инвестиции, играют не менее важную роль, чем внешние ограничения: это и необоснованное уголовное преследование инвесторов, и прямые ограничения на участие иностранных инвесторов во все большем количестве стратегических активов, и непредсказуемость внутренней экономической политики, когда рынок может быть неожиданно осчастливлен очередными мерами по поддержке отечественных производителей (в том числе такими, против которых выступают даже эти самые отечественные производители).

Большинство этих проблем решаемые – но надо как минимум поставить такую цель, а для этого – осознать, что экономический рост требует не просто увеличения инвестиций, а привлечения умных денег, которые есть прежде всего за рубежом. И именно немодная сейчас тема привлечения прямых иностранных инвестиций должна быть ключевой в повестке дня. Если, конечно, цель – экономический рост, а не тотальный контроль за экономикой.

Автор — ректор Российской экономической школы

Возвращение прямых иностранных инвестиций в Россию снова возможно обсуждать

Прямые иностранные инвестиции (ПИИ) в Россию в 2020–2021 годах будут главной темой форума ВТБ «Россия зовет!», что открывается 20 ноября в московском Центре международной торговли. Единственное, что о них можно сказать сейчас,— их параметры, как формальные, так и реальные, в ближайшие два года непредсказуемы, можно лишь утверждать, что большинство трендов прошлых пяти лет, видимо, прямо их определять не будут — ни положительные, ни отрицательные.

Реальная привлекательность российского рынка для иностранных проектов определится, с большой вероятностью, во втором полугодии 2020 года — ключевыми вопросами будет динамика ВВП РФ, инвестиции госсектора, активность госбанков, внутренний спрос, работоспособность новых инвестмеханизмов правительства и лишь в последнюю очередь — цены российского экспорта.

Тема, которая еще десять лет назад была главным предметом обсуждения всех российских инвестфорумов, в последние годы обсуждается как бы нехотя — причин не говорить много о ПИИ слишком много, и они слишком разнообразны и взаимосвязаны, для того чтобы говорить об их иерархии по значимости. В вопросе о ПИИ, формальная статистика которых предоставляется Банком России и международными организациями, смешивается так многое, что, например, июльская публикация ЦБ о достижении в первом полугодии 2019 года чистого притока ПИИ в $2,19 млрд на фоне оттока в $14,48 млрд во втором полугодии 2018 года почти не вызвала не только позитивных ожиданий, но и хотя бы внимания аналитиков.

И их вполне можно понять. Начнем с того, что более или менее известно всем, кто внимательно рассматривал данные ЦБ о структуре ПИИ — и чистых, и тем более структуры притока-оттока капитала. По крайней мере часть ПИИ в силу устройства глобализованного российского и иностранного бизнеса — это операции инвестирования и реинвестирования прибылей как российских, так и иностранных компаний в экономику РФ, которые собственно капитальными вложениями считать невозможно. ПИИ в Россию существуют, равно как и ПИИ из России в другие экономики, однако достоверно очистить их от некапитальных операций крупных компаний через две-три юрисдикции (с участием Кипра, Британских Виргинских Островов, Ирландии, Люксембурга, крупных экономик ЕС, все еще включая Великобританию, и наконец, добавим к этому использование самой России в качестве транзитной для ПИИ юрисдикции, что тоже возможно) не в состоянии даже Всемирный банк, МВФ и ОЭСР. Можно лишь предполагать, и то очень приблизительно. Последовательно добавим к этому уравнению с 2014 года еще несколько факторов, действующих различно, долгосрочно и нелинейно: изменение цен на нефть и системную девальвацию рубля, изменение денежно-кредитной политики ЦБ, кампанию «деофшоризации» в России и глобальную кампанию по ужесточению контроля над «контролируемыми иностранными компаниями», в РФ принимавшую особо нелогичные формы, ожидания «Брексита», грозящие изменить статус Лондона как финансового центра для СНГ, рост привлекательности США для ПИИ, изменение общеэкономической стратегии Китая, уровень активности российских госбанков и госмонополий, уровень беспокойства инвесторов по громким процессам в РФ — в том числе дело Baring Vostok, но не только оно. Это только часть того, что стоит учитывать, говоря о том, почему в конкретном квартале конкретного года последние пять лет объемы привлечения и погашения ПИИ в Российскую Федерацию составляли именно такую, а не иную цифру. Достоверно можно утверждать только одно: с 2014 года условно настоящие ПИИ в России уменьшались вместе с инвестиционной активностью, в 2017 году, предположительно, был достигнут пик их снижения, тренды 2018 года были очень неустойчивы, как, впрочем, и в 2019 году.

Фото: Дмитрий Азаров, Коммерсантъ

Возможно, именно поэтому опубликованное в октябре 2019 года исследование компании E&Y, представленное к заседанию Консультативного совета по иностранным инвестициям в Россию (КСИИ), выглядело очень диссонансно. С одной стороны, в E&Y прекрасно знают, что сегодня для ПИИ во всем мире не самое хорошее время, в 2019 году их объем во всем мире снижался на 15–20%, и в связи с этим относительная непривлекательность для инвесторов России мало что значит самостоятельно на фоне, например, сокращения на 42% мировых ПИИ во втором квартале 2019 года, пятикратного сокращения ПИИ в Нидерланды и огромного роста как приходящих, так и исходящих ПИИ в Германию. Но, показывает E&Y, если говорить не о статистических показателях, а о новых проектах — иностранные инвестиции власти России интересуют не столько в сводках ЦБ, сколько в виде новых бизнесов, предприятий, вложений в компании,— то все выглядит сильно лучше, чем можно было бы ожидать. В 2018 году иностранные инвесторы вели в России 211 проектов, это нерадикально меньше, чем в 2017 году (238), и это — девятое место в Европе.

Более всего проектов в АПК, химпроме и производстве пластиков, на третьем-четвертом месте — машиностроение и цифровые технологии, причем число проектов в цифре растет в полном соответствии с европейскими трендами. Отметим, если судить по поручениям правительства по итогам обсуждений октябрьского заседания КСИИ, то активность (выражающуюся прежде всего в выявленных рабочих проблемах — например, если вы не вкладываетесь в производство мебели и не планируете, то у вас вопросов о качестве регулирования этой отрасли на КСИИ не возникнет по определению) иностранные компании имеют в химии, АПК и пищепроме, машиностроении (в том числе в сфере роботизации производства в этом секторе), а также в производстве стройматериалов и в электроэнергетике. Если бы верен был тезис о том, что ПИИ в России чисто имитативны и почти полностью связаны с трансграничными операциями российских компаний, то откуда бы такой интерес участников КСИИ к условиям инвестиций в Россию — от PepsiCo до SAP? Да и невозможно сказать, что специальные усилия властей России по привлечению инвестиций не работают. Так, около трети ПИИ в РФ в 2014–2018 годах — это вложения в Дальний Восток, где проводится активная кампания (в том числе в рамках ТОР и свободных портов) по привлечению инвестиций в развитие этого региона. В остальном же география ПИИ в России вполне предсказуема: это в основном две крупнейшие городские агломерации РФ, московская и петербургская, и в меньшей степени инвестиционно активные территории (Калуга, Казань, Краснодар, Ульяновск).

Другое дело, что, разумеется, и предполагаемые объемы реальных ПИИ, и их доля в общем объеме инвестиций в экономику России, и влияние их на инвестклимат в России действительно существенно меньше, чем те же показатели в открытой, качественно регулируемой и существенно интегрированной в мировой рынок развивающейся экономике без принципиальных барьеров для привлечения ПИИ и для создания иностранными инвесторами в этой юрисдикции новых прибыльных инвестпроектов. Россия в рейтинге Doing Business входит в топ-30 самых привлекательных юрисдикций мира, и это радикально расходится с соответствующим масштабам этой экономики притоком ПИИ и присутствием здесь иностранцев. Часть причин перечислена выше. Этот список следует дополнить еще и последствиями уникальной траектории развития корпоративного сектора в РФ в последнее десятилетие: если до 2009 года страна очень во многом ставила на ПИИ как на средство модернизации российской экономики (а к концу этого периода можно было даже говорить о том, что власти в России часто предпочитают иметь дело не с крупным частным российским капиталом, а с крупным иностранным), то после 2009 года РФ — это конгломерат интересов крупных госбанков и крупных окологосударственных компаний: в такие юрисдикции ПИИ также приходят, но по иным каналам, на иных условиях, чем в обычные экономики, и хуже. Не говоря уже о том, что сопоставимыми аналогами такой юрисдикции в мире являются Китай, ЮАР и Бразилия, каждая из которых имеет свои неповторимые проблемы во взаимоотношениях с ПИИ.

Тем не менее именно конец 2019 года может быть особенно интересным для старта обсуждения будущего иностранных инвесторов в России. В первую очередь вопрос о том, в какой степени РФ способна поднимать уровень экономического роста, перестает быть теоретическим. Если снижение темпов роста ВВП в 2017–2019 годах было временным и с 2020 года есть шансы хотя бы на ускорение темпов экономического роста — вслед за приходом в госдолг России в 2018 году нерезидентов вполне вероятен и рост интереса к ПИИ. Усилить этот интерес могут два новых недооцениваемых фактора. Первый — кампания дерегулирования условий предпринимательства, в России известная как «регуляторная гильотина». Второй — ожидаемый закон о «соглашениях о поощрении и защите капиталовложений» (СЗПК), очень существенно и по не самой распространенной в мире схеме гарантирующий важнейшие условия всех крупных инвестпроектов в России. Даже в ослабленной в сравнении с СЗПК форме аналоги, специнвестконтракты, в последнее десятилетие произвели реальную революцию в российской автомобильной промышленности — то, чего не происходило с ней до этого десятилетиями, несмотря на все усилия властей РФ.

При успешном совпадении этих факторов (СЗПК, дерегулирование, экономический рост в силу роста госинвестиций, в том числе инфраструктурных) и неизменности нынешних преимуществ российской юрисдикции (нормализованная инфляция, недоинвестированность, свобода движения капитала, относительная квалифицированность рабочей силы, отсутствие острой социальной и политической напряженности на уровне, например, Латинской Америки, высокий уровень цифровизации) рисками ПИИ в России останутся прежде всего риски внешнеполитические (санкции, контрсанкции, кульбиты российской внешней политики), внутриполитические (в основном связанные с силовиками) и управленческие (слабое распространение и принятие современных технологий управления в России скорее недооценивается). С тремя последними рисками в 2020–2021 годах, видимо, ничего не произойдет — и для иностранных инвесторов, не готовых их принимать, Россия останется территорией, в которую инвестировать нельзя.

Число же тех, кто готов инвестировать в Россию с их учетом, выяснится как раз в 2020–2021 годах: если их будет много, все, что мы знали в последнее десятилетие про ПИИ в Россию, в основном можно будет сдавать в архив и поднимать из архива данные 2004–2009 годов, времени локального пика иноинвестиций в Россию в последнее время. Возможны и более высокие ставки: за это время многое изменилось (и не только к лучшему) в мире и (не только к худшему) в самой РФ. В общем, есть что обсудить — без большой уверенности, без радужных ожиданий, в рабочем режиме.

Инвестиции США в России оказались в 13 раз больше официальных

Конференция ООН по торговле и развитию (ЮНКТАД) впервые оценила прямые иностранные инвестиции (ПИИ) в экономики мира по принципу страны — непосредственного конечного инвестора (ultimate investing country). Речь идет об устранении из статистики промежуточных юрисдикций, которые, по сути, служат перевалочными пунктами при инвестициях.

- Многие зарубежные вложения в Россию осуществляются через страны, которые не являются непосредственным источником этих инвестиций. Например, американская корпорация может купить долю в капитале российской компании через свою голландскую или ирландскую «дочку».

- В таком случае в официальной статистике Банка России (как и большинства других национальных институтов) такие инвестиции будут зарегистрированы как инвестиции из Нидерландов или Ирландии, а не из США.

- В результате данные об инвестициях из таких стран, как США, Германия, Франция и т.д., систематически занижаются, а потоки из таких стран, как Нидерланды, Люксембург, или из офшоров — напротив, завышаются.

США — крупнейший российский инвестор

По данным ЮНКТАД, приведенным вместе с ежегодным исследованием об иностранных инвестициях в мире, на конец 2017 года (наиболее актуальные данные) крупнейшим инвестором в российскую экономику были США. На их долю приходилось 8,9% от всех накопленных инвестиций, или $39,1 млрд из $441,1 млрд.

Это неожиданный результат: согласно данным ЦБ, на конец 2017 года в России американские инвестиции составляли $3,05 млрд (на конец 2018 года — $3,1 млрд). Таким образом, данные ЮНКТАД об инвестициях США в российскую экономику почти в 13 раз превышают официальную оценку ЦБ.

Впрочем, сторонние эксперты и ранее указывали на то, что США являются одним из крупнейших инвесторов в России. «Официальная статистика недооценивает реальную величину экономических связей между Россией и США», — говорилось в недавнем совместном исследовании Американской торговой палаты в России и EY. Они подсчитали, что общий объем прямых инвестиций американских компаний в России за весь период их работы составил $85,1 млрд. EY отдельно отметила, что в 2018 году США вышли на первое место по количеству инвестиционных проектов в России — 33 из 211.

При этом, по данным Минторга США, на конец 2017 года инвестиции американских компаний в России составляли $13,9 млрд (по исторической стоимости соответствующих вложений) — цифра, которая существенно превышает оценку ЦБ, но все же меньше оценки ЮНКТАД.

Почему это важно

Более точные данные о зарубежных инвестициях в контексте стран-инвесторов говорят об эффективности санкционной политики западных стран, а также могут стать сдерживающим фактором при принятии внешнеполитических решений. Если американские инвестиции в России больше, чем принято считать, США могут быть более осторожны в вопросе санкций. Это же относится и к Европе: вложения западноевропейского бизнеса в Россию оказались тоже больше, чем следует из статистики Центробанка. Например, инвестиции Германии и Великобритании, если верить ЮНКТАД, составляли $64,5 млрд по итогам 2017 года, а по данным ЦБ — только $36,7 млрд.

Представитель ЮНКТАД отметил, что распределение инвестиций по странам конечных инвесторов — оценочное. Оно построено исходя из вероятностной модели на основе цепей Маркова.

- 28% накопленных инвестиций на конец 2017 года (более $124 млрд) остались в исследовании не распределены по странам (либо из-за конфиденциальности данных, либо из-за невозможности их распределить).

- 6,5% инвестиций (или $28,9 млрд) оказались не иностранными, а российскими по происхождению: это средства, вложенные российскими инвесторами через иностранные юрисдикции, включая офшоры.

Расхождения между статистикой ЦБ и данными ЮНКТАД объясняются тем, что американские компании инвестируют в России через третьи страны и реинвестируют средства, заработанные внутри страны, не выводя их за рубеж. Статистика ЦБ строится на основе платежного баланса и исключает инвестиции, совершенные в России «дочками» зарубежных компаний, потому что такие вложения не пересекают российскую финансовую границу. Представитель Банка России отказался комментировать оценки ЮНКТАД.

Инвестиции в 2018 году

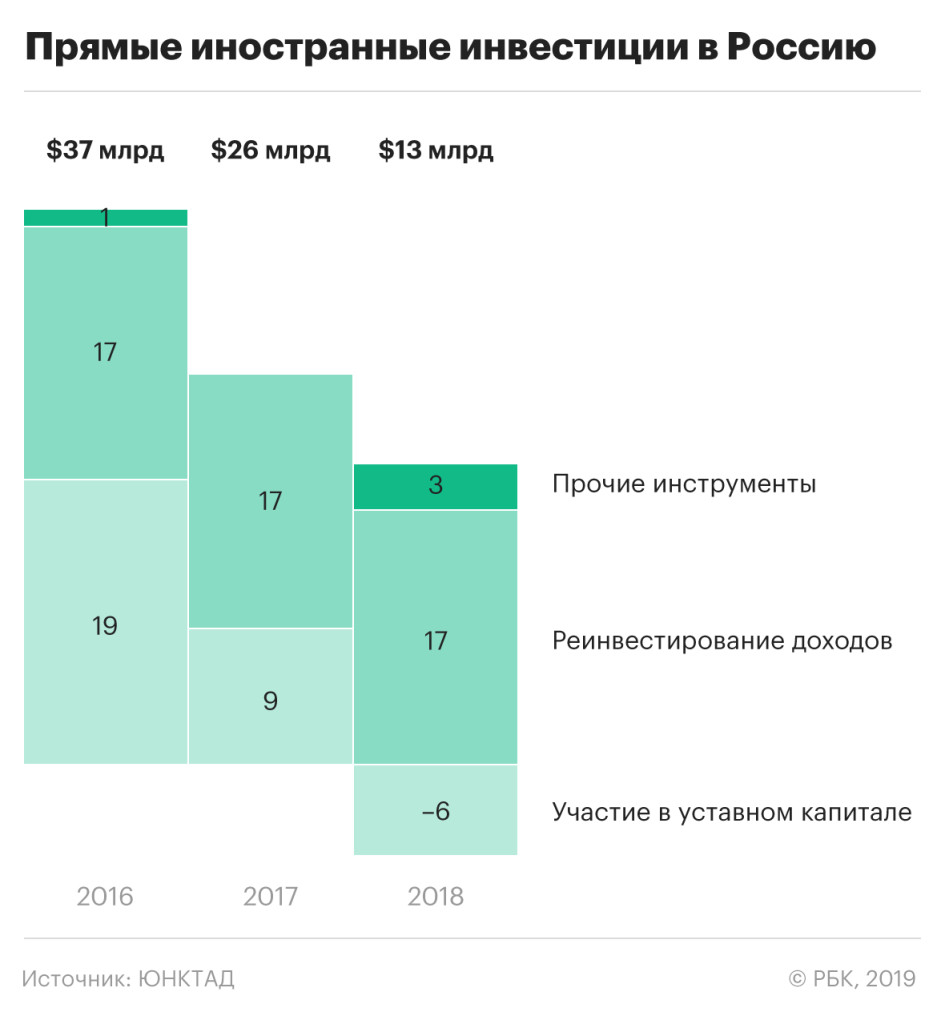

В 2018 году прямые иностранные инвестиции в экономику России составили $13,3 млрд, сократившись почти в два раза по сравнению с 2017 годом (около $26 млрд), сообщила ЮНКТАД. В 2016 году в Россию было инвестировано более $37 млрд.

Тем не менее показатель 2018 года позволил России войти в двадцатку крупнейших получателей иностранных инвестиций вслед за Южной Кореей ($14 млрд) и Вьетнамом ($16 млрд). Крупнейшим мировым получателем иностранных инвестиций остаются Соединенные Штаты — $252 млрд (сокращение на 9% к 2017 году). На втором месте — Китай ($139 млрд), на третьем — Гонконг ($116 млрд).

Банк России ранее оценил прямые иностранные инвестиции в Россию за 2018 год в $8,8 млрд — то есть меньше, чем ЮНКТАД, на $4,5 млрд.

Иностранные инвестиции в России в прошлом году сократились почти вдвое из-за того, что часть компаний с активами в России перерегистрировалась из иностранных юрисдикций в российскую (эти инвестиции перестали формально быть иностранными, став внутренними). Кроме того, часть зарубежных инвесторов продали свои активы российским инвесторам, объяснила ЮНКТАД.

Инвестиции из России в другие страны в 2018 году составили $36,4 млрд (плюс 7% по сравнению с предыдущим годом). Однако рост был в основном обеспечен реинвестированием российских компаний в существующие зарубежные проекты, а также предоставлением внутригрупповых займов иностранным «дочкам». При этом российские компании неохотно инвестировали в новые зарубежные проекты на фоне российской политики деофшоризации и международных санкций, отметили авторы исследования.