Факторы и принципы инвестирования

Принципы инвестирования

Принцип это то, что лежит в основе какого-либо действия, то, что лежит в начале. Говорят, что все основывается на каких-либо принципах.

В инвестициях существуют установленные принципы, руководствуясь которыми инвестор достигает поставленных перед собою задач, минимизирует риски собственных вложений и т.д.

Для повышения эффективности, прибыльности и успешности ваших инвестиций вам, как инвестору, необходимо быть знакомым с основными принципами инвестирования и активно их применять.

Пойдем от простого к сложному.

Основные принципы инвестирования — спокойствие и только спокойствие. И это отнюдь не шутка. Инвестиции — это расходы. Когда будет получена прибыль, будут другие эмоции. А до момента ее получения инвестор испытывает целую гамму чувств, и далеко не всегда позитивных.

Если речь касается рисковых инвестиций (в акции, в венчурные фонды, в деривативы), то приходится изрядно поволноваться, прежде чем сорвешь куш.

Поэтому принцип инвестора номер один — научиться управлять своим эмоциональным состоянием. Между прочим, на рынке Forex, где торгуются валюты, 95% провальных сделок спровоцированы импульсивными действиями инвесторов, которые из-за своих страхов, переживаний, амбиций делали неверные шаги и теряли не только прибыль, но и сами депозиты.

Второй принцип — владение знаниями. Рынок постоянно меняется. Ситуация на нем никогда не бывает однотипной. Критично важно постоянно изучать аналитическую информацию, быть в курсе финансовых и политических событий, изучать конъюнктуру. Никакие методы технического анализа не помогут вам в трейдинге, чутье и логика не спасут вас, если вы не понимаете, что делаете и зачем. Разобраться в мире инвестиций сложно. Для этого сперва можно обратиться к инвестиционному консультанту, который заинтересован в преумножении ваших доходов, поскольку сам получает процент от оказания вам услуг в инвестиционной деятельности.

Третьим принципом инвестирования является закон «нескольких корзин с яйцами». Никогда нельзя вкладывать все средства в один проект. Диверсификация портфеля инвестиций — залог того, что при любом исходе ситуации часть средств будет сохранена.

Четвертый принцип инвестиций — нельзя инвестировать заемные средства и деньги, которые нужны вам на бытовые и насущные нужды. Инвестируйте 10% своего дохода, пусть на первых порах это будет ничтожно малой суммой. Начните, например, с низкодоходных вкладов, покупки золота. При накоплении больших сумм попробуйте оперировать более сложными финансовыми инструментами.

Основные принципы любой деятельности:

- постановка цели

- разработка действия по достижению той цели

- быть нацеленным на результат

- брать во внимание собственный опыт и опыт других

- быть терпеливым и упорным

- принцип сохранения и приумножения.

Теперь попробуем все это отнести к инвестициям. Базовые принципы инвестирования:

- грамотно сформулируйте ваши инвестиционные цели. Как не странно инвестициями можно достичь не только финансового успеха, но и много другого. С помощью инвестиций достигаются и социальные эффекты, реклама и пиар, благотворительность, улучшение экологической составляющей, завоевание новых рынков сбыта и установление новых деловых контактов и др.

- исходя из инвестиционной цели необходимо грамотно составить инвестиционную стратегию и сразу определить ваше отношение к рискам. От уровня риска, который для вас приемлем, будет зависеть, то какими финансовыми и инвестиционными инструментами вы будите пользоваться

- всегда оценивайте рынок на предмет появления новых и перспективных инвестиционных активов и включайте их в свой инвестиционный портфель. Это один из основных принципов инвестирования, который должен знать каждый начинающий инвестор

- следующий принцип инвестирования это постоянство вложений и приверженность выбранной инвестиционной стратегии. Инвестируйте всегда и так как запланировали. Лишь постоянство и упорство приводят к результату

- никогда не вкладывайте заемные средства, никогда не инвестируйте «в долг»

- умейте отказываться от убыточных активов. Если одно из ваших вложений приносит убытки, смело отказывайтесь от него, не ждите пока оно вытянет из вас ещё больше средств

- подходите к инвестированию с «трезвой головой», никогда не спешите в заключении сделки (лучше заключить одну хорошую сделку, которая будет приносить прибыль на протяжении долгого времени, чем заключить десять бесполезных)

- по возможности вкладывайте в компании, обладающие международными связями и партнерами, это значительно снижает риски

- для получения собственной стабильной и прибыльной инвестиционной стратегии потребуется время, много труда и опыта. Однако результат стоит того, всегда будьте упорным и внимательным инвестором и успех к вам обязательно придет.

Экономические принципы инвестирования

Ниже мы рассмотрим то, что говорит нам экономическая теория об инвестиционной деятельности и о тех принципах, которые в ней ярко прослеживаются.

Начнем с принципа замазки. Он говорит нам о постоянно убывающей свободе выбора инвестора с каждым расходованием в проект и выборе пути его развития. К примеру, в начале осуществления проекта инвестор имеет полную свободу выбора. То есть в начале для выбора есть и сфера деятельности, и место ее осуществления, вид продукции либо услуг, техническая и технологическая база, стоимость продукции и услуг и т.п. С каждым выбором инвестор все меньше и меньше может влиять на будущее развитие событий в инвестиционном проекте. Потому что выбирая один путь вы автоматически исключаете другой, происходит это по большому счету из ограниченности средств, ведь инвестировать во все проекты и идеи невозможно из-за банальной нехватки средств.

Следующий принцип инвестирования это принцип неизбежности адаптационных издержек. Попросту говоря, вкладывая в какой-либо проект, нельзя со сто процентной уверенностью высчитать необходимую сумму и необходимость дополнительных вложений. Начиная пользоваться новым инструментом инвестирования вам нужно привыкнуть, понять как использовать данный инструмент максимально эффективно применительно лично к вам. Это потребует дополнительных временных и, возможно, финансовых затрат, однако, когда «всё будет схвачено», данные расходы с лихвой окупятся.

Следующий принцип инвестирования это принцип мультипликатора. Суть его во взаимосвязи отраслей. Простой пример, повышение спроса на металлоемкое производство (авиапромышленность) неминуемо ведет к росту цен на металлы и другое необходимое в его производстве сырье. Понимая это, инвестор, открывает для себя множество дверей и возможностей. Рассматривая этот же пример, повышение спроса на материалы и спрос в производстве, где эти материалы используется, инвестор может инвестировать как в одно, так и в другое, и везде преуспеть при прочих равных условиях.

Принципы инвестирования

Для достижения более высокой эффективности вложений руководство фирмы обязано учитывать базовые принципы инвестирования. Рассмотрим их более подробно.

Принцип предельной эффективности инвестирования. Любое предприятие стремится к получению максимальной прибыли, организовывая производство таким образом, чтобы издержки на единицу выпускаемой продукции были минимальными. Предприятие будет продолжать свою деятельность, если при достигнутом уровне производства его доход будет превышать издержки производства. И оно прекратит производство, если полученный суммарный доход от продажи товара не превысит издержки производства.

До каких пределов предприятие может расширять производство? Если производство одной дополнительной единицы товара дает доход, превышающий издержки, связанные с ее изготовлением, тогда предприятию необходимо увеличивать выпуск продукции. Предприятие не будет расширять производство, если доход от продажи последней единицы продукции станет равным издержкам производства. Если предприятие все же решило продолжать производство, то оно должно выпускать такое количество продукции, при котором предельный доход будет равен предельным издержкам производства. Эти два условия носят универсальный характер и применимы к любой структуре рынка, любой форме собственности.

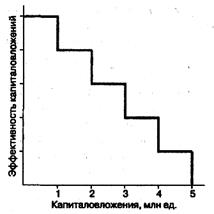

Рассмотрим взаимосвязь между процессом вложения капитала и соответствующими показателями эффективности (прибыльности) этих последовательных порций инвестирования капитала (рис. 1).

Как видно из рисунка, эффективность (прибыльность) каждого последующего вложения снижается. Практический смысл графика в том, что на предприятии с его помощью могут найти (опытно определить) предельный размер инвестирования. Оптимальный объем инвестирования – 5 млн ед. Вложения 6 млн ед. уже будут невыгодны. Таким образом, решается своего рода оптимизационная задача, намечая в определенной мере стратегию инвестирования. Крутизна графика предельной эффективности инвестирования зависит по меньшей мере от двух главных факторов:

— темпа роста издержек производства (в немалой степени задается

— степени монополизации производства.

Рис. 1. Определение оптимального объема инвестирования.

Принцип «замазки». Этот принцип позволяет определить новый подход к оценке

эффективности инвестирования. В чем его суть? Представим себе кусок замазки. Перед

тем как к нему прикоснуться, мы имеем максимальную свободу выбора: как касаться, в

каком месте, с какой целью, насколько глубоко погружать пальцы в замазку и т.д. Но как

только мы вошли в контакт с замазкой, то произошло увязание. Свобода действий уже не

та, что до прикосновения: вы связаны, увязли.

Инвестирование подобно работе с замазкой: свобода принятия решений сменяется все большей несвободой в ходе их реализации.

Предприятие свободно принимать решение о том, какой станок покупать, арендовать его или производить самому, какую сумму кредита брать под эту операцию, на какой срок и под какие проценты. Но когда вы совершили все эти операции, то назад вернуться уже сложно. Надо эксплуатировать этот станок в течение ряда лет (чтобы он окупился), выплачивать проценты по кредиту и т.п. Налицо процесс увязания в «замазке», так как свобода действий после вступления инвестиционного проекта в силу существенно ограничена.

Нельзя сказать, что свобода действий равна нулю, как только началась реализация инвестиционного решения. Можно перепродать купленный вами станок или акцию, избавиться от них, произвести так называемое дезинвестирование. Однако за это приходится платить: временем, перенапряжением управленческого персонала, нарушением связи с деловыми партнерами. Увязнув «в замазке», из нее трудно выбраться, особенно если предприятие «увязло» одновременно в 3-4 инвестиционных проектах. Причем, чем больше вложения капитала, чем солиднее деловые партнеры, тем дороже придется платить за исправление своей ошибки. Поэтому необходимо заблаговременно просчитать эффективность инвестиционного проекта до начала его реализации.

Принцип сочетания материальных и денежных оценок эффективности капиталовложений. Существует три варианта оценки эффективности:

— через сравнение относительных цен затрат и выпуска, т.е. исключительно стоимостный, денежный анализ. Мировой опыт инвестирования показывает, что опираться только на денежную оценку эффективности недостаточно – особенно губите

лен такой подход в условиях непредсказуемой инфляции;

— через сочетание денежных и технических критериев эффективности. Дело в том, что многое зависит от самой технологии, заложенной в инвестиционный проект. Технология задает специфический рисунок введения производственных мощностей и,

следовательно, влияет на порядок осуществления инвестиционных целей;

— чисто технический подход оценки эффективности, который не учитывает рыночной (стоимостной) оценки бизнеса и поэтому все менее применим для России.

Принцип адаптационных издержек. Адаптационные издержки – это все издержки, связанные с адаптацией к новой инвестиционной среде. Они измеряются как выпуск, потерянный от реорганизации производства и переподготовки кадров, когда новое оборудование установлено, но его надо переналадить под изменившуюся конъюнктуру Потеря времени рассматривается как потеря дохода. Практически всегда существует временное отставание (лаг) между решением о новом инвестировании и началом его практической реализации и окупаемости. Адаптироваться мгновенно нельзя. Любая адаптация имеет свои издержки: нужны новая информация, новая технология, средства на переподготовку кадров и т.п. В противном случае надо платить за скорость. К примеру, новый завод можно перестроить и за полгода, но такое строительство будет «золотым». Большинство предприятий не могут себе такого позволить.

Платой за адаптацию является резкое снижение текущей доходности. Даже акции и облигации сразу выгодно перепродать не получается, если их реальный курс падает. Потеря времени означает омертвление капитала, снижение его доходности. Адаптационные же издержки производственного инвестирования еще больше. Предположим, оборудование установлено, технология отлажена. Но конъюнктура рынка изменилась, и принимается решение поменять технологию, а, следовательно, и оборудование. Например, ручной труд целесообразно заменить машинным. Это потребует известных адаптационных издержек (прямых и косвенных). Перечислим хотя бы некоторые из них: переподготовка кадров; продажа старого и установка нового оборудования; выплата компенсаций рабочим и служащим, потерявшим работу в результате соответствующих сокращений; неустойки по старым контрактам, сохраняющим свою силу, и др. Поэтому адаптационные издержки необходимо включить в расчет цены, по которой предприятие будет продавать новую продукцию. Чем больше эта цена сможет превысить цену предложения сырья, материалов, технологии, оборудования для производства, тем предпочтительнее данный вариант вложения капитала. Чем больше спрос на продукцию, тем больше адаптационные издержки, которые предприятие может себе позволить. Опыт показывает, что, чем больше и, главное, дольше цена спроса превышает цену предложения, тем эффективнее будет инвестирование, даже несмотря на адаптационные издержки.

Принцип мультипликатора (множителя). Принцип мультипликатора опирается на взаимосвязь отраслей. Это означает, что рост спроса, скажем, на автомобили автоматически вызывает рост на технологически сопутствующие товары: металл, пластмассу, резину и т.д. Знание технологии производства позволяет вычислить коэффициент корреляции. Например, если по данным биржевой котировки акций намечается подъем машиностроения, известна технологическая связка машиностроения с другими отраслями, то можно заранее просчитать мультипликационный эффект данной связи. Фирма, к примеру, занимающаяся изготовлением пластмасс для машиностроения, может оценить перспективу своих доходов. Мультипликатор, следовательно, выражает реально существующую зависимость между отраслями, характеризует эти связи количественно.

Мультипликатор дает возможность, заранее зная время и экономическую силу конкретного воздействия, выгодно использовать эту информацию: прекратить невыгодное инвестирование и заняться новым бизнесом заблаговременно, опережая конъюнктуру. Подобное заблаговременное действие может быть осуществлено и в форме перепродажи акций, и в форме перепрофилирования производства.

Эффект мультипликатора слабеет, затухает по мере удаления от отрасли-генератора спроса и доходности. Более того, эффект мультипликатора затухает и во времени. А вскоре генерирующей может стать другая отрасль, что означает необходимость снова корректировать стратегию инвестирования.

Q-принцип. Q-принцип – это определение зависимости между оценкой актива на фондовой бирже и его реальной восстановительной стоимостью. Показатель этой зависимости – Q-отношение:

Если дробь больше единицы, то инвестирование выгодно. Причем, чем больше, тем выгоднее. Так, рост рыночной (биржевой) оценки домов по отношению к текущей стоимости их строительства стимулирует жилищное строительство, поскольку рыночная цена больше, чем текущие издержки замещения данного дома на новый.

Таким образом, выгодность инвестирования привязывается к соотношению между ценой спроса и ценой предложения.

Необходимо отметить, что данный принцип тем меньше применим, чем больше степень государственного регулирования. Для России, следовательно, значение такого подхода оценки эффективности должно возрастать по мере снижения государственного контроля над промышленностью, роста значения товарно-сырьевых и фондовых бирж как форм оценки и переоценки стоимости основного и оборотного капитала предприятий.

Известно, что одним из самых доступных способов использования денег является их хранение в банке, за что владелец суммы получает проценты.

правило первое. Инвестировать средства в производство, в ценные бумаги и т.п. имеет смысл, только если от этого можно получить большую чистую прибыль, чем от хранения денег в банке.

правило второе. Инвестировать средства имеет смысл, только если рентабельность инвестиций превышает темпы инфляции.

Срок окупаемости – это период, необходимый для возмещения исходных капиталовложений за счет прибыли от проекта.

Инвестиционный процесс всегда связан с риском, так как время усиливает неопределенность, и чем длительнее сроки окупаемости затрат, тем рискованнее проект. Поэтому при принятии решений необходимо учитывать фактор времени, т.е. оценивать затраты, выручку, прибыль и экономическую рентабельность от реализации того или иного проекта с учетом временных изменений. Эта операция называется дисконтированием и производится обычно для нескольких альтернативных вариантов.

Дисконтирование основывается на том, что любая сумма, которая будет получена в будущем, в настоящее время обладает меньшей объективной полезностью (ценностью), так как если пустить сегодня эту сумму в оборот и заставить приносить доход, то через год, два, три она не только сохранится, но и приумножится.

Дисконтирование позволяет определить нынешний (текущий) денежный эквивалент суммы, которая будет получена в будущем. Для этого ожидаемую к получению сумму надо уменьшить на доход, нарастающий за определенный срок, по правилу сложных процентов:

где: БС – будущая денежная сумма (будущая стоимость);

НС – начальная (нынешняя, текущая) стоимость;

r – ставка процентов или норма доходности;

n – число лет, за которое производится суммирование дохода.

Дисконтирование используется при оценке будущей стоимости инвестиций, определении ценности ценных бумаг, ренты, в банковской, валютной и страховой практике.

правило третье. Инвестировать средства имеет смысл, только в наиболее рентабельные (с учетом дисконтирования) проекты.

Принципы инвестирования;

Инвестиционная деятельность предприятия представляет собой вложение инвестиций, т.е. инвестирование и совокупность практических действий по реализации инвестиций.

Рассмотрим возможных субъектов инвестиционной деятельности.

Инвестор осуществляет вложение собственных, заемных и (или) привлеченных средств в форме инвестиций.

Заказчиками могут быть инвесторы, а также физические и юридические лица, уполномоченные на то инвесторами, которые осуществляют реализацию инвестиционных проектов, не вмешиваясь при этом в предпринимательскую и иную деятельность других субъектов инвестиционной деятельности, если иное не предусмотрено договором между ними.

Подрядчиками являются физические и юридические лица, которые выполняют работы по договору подряда и (или) государственному контракту, заключаемому с заказчиками.

Пользователями объектов инвестиционной деятельности могут быть инвесторы, а также другие физические и юридические лица, в том числе иностранные, государственные органы и органы местного самоуправления, иностранные государства, международные объединения и организации, для которых создаются объекты инвестиционной деятельности.

Объекты вложения инвестиций различаются в зависимости от масштаба, сферы вложения, характера и содержания инвестиционного цикла, доли участия государства, эффекта использования.

1. Принцип предельной эффективности инвестирования. Предприятие будет продолжать свою деятельность, если при достигнутом уровне производства его доход будет превышать издержки производства. И оно прекратит производство, если полученный суммарный доход от продажи товара не превысит издержки производства.

2. Принцип «замазки». Инвестирование подобно работе с замазкой; свобода принятия решений сменяется все большей несвободой в ходе их реализации. Предприятие свободно принимать решение о том, какой станок покупать, арендовать его или производить самому, какую сумму кредита брать под эту операцию, на какой срок и под какие проценты. Но когда вы совершили все эти операции, то назад вернуться уже сложно.

3. Принцип адаптационных издержек. Адаптационные издержки – это все издержки, связанные с адаптацией к новой инвестиционной среде. Потеря времени рассматривается как потеря дохода. Любая адаптация имеет свои издержки. Платой за адаптацию является резкое снижение текущей доходности. Поэтому адаптационные издержки необходимо включить в расчет цены, по которой предприятие будет продавать новую продукцию.

3. Инвестиции – денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской деятельности и (или) достижения иного полезного эффекта.

Управление инвестициями включает в себя:

1) управление инвестиционной деятельностью на государственном уровне, что предполагает регулирование, контроль, стимулирование инвестиционной деятельности законодательными и регламентирующими методами;

2) управление отдельными инвестиционными проектами, которое включает в себя планирование, организацию, координацию, контроль в течение жизненного цикла инвестиционного проекта путем применения системы современных методов и техники управления;

3) управление инвестиционной деятельностью отдельного хозяйствующего субъекта – предпринимательской фирмы, которое предполагает выбор объектов инвестирования и контроль за протеканием процесса инвестирования.

Управление инвестициями включает в себя несколько этапов.

1. Анализ инвестиционного климата страны. Изучаются прогнозы динамики валового внутреннего продукта, национального дохода и объемов производства промышленной продукции; динамики распределения национального дохода (накопления и потребления); развития приватизационных процессов; государственного законодательного регулирования инвестиционной деятельности.

2. Выбор конкретных направлений инвестиционной деятельности фирмы с учетом стратегии ее экономического и финансового развития. Изучается инвестиционная привлекательность отдельных отраслей экономики – их конъюнктура, динамика и перспективы спроса на продукцию этих отраслей.

3. Выбор конкретных объектов инвестирования. Анализируются предложения на инвестиционном рынке. Отбираются отдельные реальные инвестиционные проекты и финансовые инструменты, соответствующие основным направлениям инвестиционной деятельности и экономической стратегии фирмы.

4. Определение ликвидности инвестиций. По каждому объекту инвестирования первоначально следует оценить степень ликвидности инвестиций и предпочтение отдать тем из них, которые имеют наибольший потенциальный уровень ликвидности.

5. Определение необходимого объема инвестиционных ресурсов и поиск источников их формирования. Прогнозируется общая потребность в инвестиционных ресурсах, необходимых для осуществления инвестиционной деятельности предпринимательской фирмы в запланированных направлениях.

6. Управление инвестиционными рисками. Вначале выявляются риски, с которыми может столкнуться фирма в процессе инвестирования по всем объектам инвестирования, а затем разрабатываются мероприятия по их минимизации и оптимизации.

Базовые принципы инвестирования

Инвестиции

· Янковский — «Инвестиции» 2007 г

· Маренков — «Инвестиции» 2004 г

1. Сущность инвестиционной сферы и её составляющие 13.02.13

Инвестиции — любые имеющиеся средства, призванные служить удовлетворению будущих потребностей.

Инвестиции — сами вкладываемые средства.

Инвестирование — вложение денежных средств; вложение средств с целью получения дохода.

Инвестиционная сфера — основа воспроизводства и развития экономической системы (сферы).

К числу основных факторов производства, с которыми инвестируемый капитал непосредственно взаимодействует, относят:

· труд (трудовые ресурсы)

· земля (природные ресурсы)

· капитал (финансовые ресурсы)

В процессе производства товаров и услуг, инвестируемый капитал, совместно с другими факторами, используют как взаимодействующий комплекс с определенными внутренними пропорциями

2. Сущность инвестиционного процесса и его структура:

Инвестиционный процесс — многосторонняя деятельность участников воспроизводственного процесса по наращиванию капитала. Он отражает все стадии воспроизводственного процесса:

Цепочка явлений инвестиционного процесса:

· создание инвестиционных товаров — патенты, ноу-хау, строительные объекты и др

· освоение новых производственных мощностей

· эксплуатация объекта в нормально режиме производства товаров и услуг

С финансовой и экономической точек зрения финансы (инвестирование) могут быть определены как долгосрочное вложение экономических ресурсов с целью создания и получения экономической прибыли в будущем. Различают :

1) финансовые (портфельные) инвестиции: вложение денежных средств в уставной капитал

2) реальные инвестиции (в материальные активы): вложение средств в основной капитали в прирост материально-производственных запасов, применяется в экономическом анализе и в системе национальных счетов ООН

Их можно разделить на группы:

· инвестиции предназначенные для повышения эффективности производства. Их цель — создать условия для уменьшения затрат инвестора и замена оборудования на более производительное

· инвестиции в расширение производства. Цель — увеличение объема выпускаемой продукции

· инвестиции в новые технологии и производства. Цель — создать новое предприятие либо реконструировать существующее

· инвестиции обеспечивающие выполнение госзаказов или крупного заказчика

3) инвестиции в нематериальные активы: вложение средств в развитие научных исследований, в повышение квалификаций работников, приобретение лицензий на приобретение новых технологий, прав на использование марок известных фирм

Базовые принципы инвестирования

Если фирма стремиться достичь высокой эффективности инвестиций , ее руководств обязано учитывать базовые принципы инвестирования:

(1) Принцип предельной эффективности инвестирования — связь между процессом вложения капитала и соответствующих показателей эффективности последующих порций вложения.

Эффективность каждого последующего инвестирования снижается, следовательно необходимо найти оптимальный объем инвестирования.

(2) Принцип «замазки» — свобода принятия решений сменяется все большей не свободой в ходе их реализации, поэтому надо заранее просчитать эффективность вложения до начала инвестиционного процесса

(3) Принцип сочетания материальной и денежной оценки эффективности инвестиций.

Есть три варианта оценки:

· сравнение относительных цен затрат и выпуска. Операция на него не достаточна,особенно в условиях непредсказуемой инфляции

· сочетание денежных и технических критериев эффективности

· чисто технический подход к оценке эффективности, не учитывает рыночные оценки поэтому не может быть приемлем во всех случаях

(4) Принцип адаптационных издержек — все издержки, связанные с адаптацией к новой инвестиционной среде, соответствуют стоимости той продукции, которую потеряли при реорганизации производства. Любая адаптация имеет свои издержки.

(5) Принцип мультипликатора (множителя) опирается на взаимосвязанность отраслей

3. Основные участники инвестиционного процесса, их функции и интересы

В инвестиционной деятельности различают три группы участников:

1) инвестор — юридическое или физическое лицо, вкладывающее средства

2) пользователь — тот для кого создается объект инвестиционной деятельности

3) заказчик — может выступать инвестор или любые физическое и юридическое лица, осуществляющие реализацию инвестиционного деятельности.

Объекты инвестирования могут быть:

· права на интеллектуальную собственность и др.

Главным интересом в инвестиционном процессе является взаимодействие инвесторов и получателей инвестиций (рецепиентов), их интересы определяются той ролью, которую играет каждый из них при проведении инвестиционной деятельности.

Цели и интересы могут выражаться в получении максимальной доходности и в завоевании рынков сбыта.

Для получателей инвестиций главными целями могут быть:

· проведение модернизации производства,

· получение первоначального капитала,

· увеличение оборота капитала

Для гос интересами могут быть:

· проведение модернизации производства,

· реализация социально-ориентированных проектов,

· регулирование инвестиционного процесса

На практике, в инвестиционном процессе могут быть задействованы десятки посредников, от них зависит эффективность инвестирования.