Анализ эффективности инвестиционного проекта на примере

Учебник «Оценка эффективности инвестиционных проектов»

7. Основные критерии эффективности инвестиционного проекта и методы их оценки

7. 1. Общая характеристика методов оценки эффективности

Международная практика оценки эффективности инвестиций существенно базируется на концепции временной стоимости денег и основана на следующих принципах:

- Оценка эффективности использования инвестируемого капитала производится путем сопоставления денежного потока (cash flow), который формируется в процессе реализации инвестиционного проекта и исходной инвестиции. Проект признается эффективным, если обеспечивается возврат исходной суммы инвестиций и требуемая доходность для инвесторов, предоставивших капитал.

- Инвестируемый капитал равно как и денежный поток приводится к настоящему времени или к определенному расчетному году (который как правило предшествует началу реализации проекта).

- Процесс дисконтирования капитальных вложений и денежных потоков производится по различным ставкам дисконта, которые определяются в зависимости от особенностей инвестиционных проектов. При определении ставки дисконта учитываются структура инвестиций и стоимость отдельных составляющих капитала.

Суть всех методов оценки базируется на следующей простой схеме: Исходные инвестиции при реализации какого-либо проекта генерируют денежный поток CF1, CF2, . , CFn. Инвестиции признаются эффективными, если этот поток достаточен для

Наиболее распространены следующие показатели эффективности капитальных вложений:

- дисконтированный срок окупаемости (DPB).

- чистое современное значение инвестиционного проекта (NPV),

- внутренняя норма прибыльности (доходности, рентабельности) (IRR),

Данные показатели равно как и соответствующие им методы, используются в двух вариантах:

- для определения эффективности независимых инвестиционных проектов (так называемая абсолютная эффективность), когда делается вывод о том принять проект или отклонить,

- для определения эффективности взаимоисключающих друг друга проектов (сравнительная эффективность), когда делается вывод о том, какой проект принять из нескольких альтернативных.

7. 2. Метод дисконтированного периода окупаемости

Рассмотрим этот метод на конкретном примере анализа двух взаимоисключающих друг друга проектов.

Пример 1. Пусть оба проекта предполагают одинаковый объем инвестиций $1,000 и рассчитаны на четыре года.

Проект А генерирует следующие денежные потоки : по годам 500, 400, 300, 100, а проект В — 100, 300, 400, 600. Стоимость капитала проекта оценена на уровне 10%. Расчет дисконтированного срока осуществляется с помощью следующих таблиц.

Таблица 7.1.

Проект А

Чистый денежный поток (ЧДП)

Накопленный дисконтированный ЧДП

Во третьей строке таблицы помещены дисконтированные значения денежных доходов предприятия в следствии реализации инвестиционного проекта. В данном случае уместно рассмотреть следующую интерпретацию дисконтирования: приведение денежной суммы к настоящему моменту времени соответствует выделению из этой суммы той ее части, которая соответствует доходу инвестора, который предоставляется ему за то, что он предоставил свой капитал. Таким образом, оставшаяся часть денежного потока призвана покрыть исходный объем инвестиции. В четвертой строке таблицы содержатся значения непокрытой части исходной инвестиции. С течением времени величина непокрытой части уменьшается. Так, к концу второго года непокрытыми остаются только $214, и поскольку дисконтированной значение денежного потока в третьем году составляет $225, становится ясным, что период покрытия инвестиции составляет два полных года и какую-то часть года. Более конкретно для проекта получим:

. Аналогично для второго проекта расчетная таблица и расчет дисконтированного периода окупаемости имеют следующий вид.

. Аналогично для второго проекта расчетная таблица и расчет дисконтированного периода окупаемости имеют следующий вид.

Таблица 7.2.

Проект В.

Чистый денежный поток (ЧДП)

Накопленный дисконтированный ЧДП

.

.

На основе результатов расчетов делается вывод о том, что проект А лучше, поскольку он имеет меньший дисконтированный период окупаемости.

Существенным недостатком метода дисконтированного периода окупаемости является то, что он учитывает только начальные денежные потоки, именно те потоки, которые укладываются в период окупаемости. Все последующие денежные потоки не принимаются во внимание в расчетной схеме. Так, если бы в рамках второго проекта в последний год поток составил, например $1000, то результат расчета дисконтированного периода окупаемости не изменился бы, хотя совершенно очевидно, что проект станет в этом случае гораздо более привлекательным.

7. 3. Метод чистого современного значения (NPV — метод)

Этот метод основан на использовании понятия чистого современного значения (Net Present Value)

,

,

где CFi — чистый денежный поток,

r — стоимость капитала, привлеченного для инвестиционного проекта.

Термин “чистое” имеет следующий смысл: каждая сумма денег определяется как алгебраическая сумма входных (положительных) и выходных (отрицательных) потоков. Например, если во второй год реализации инвестиционного проекта объем капитальных вложений составляет $15,000, а денежный доход в тот же год — $12,000, то чистая сумма денежных средств во второй год составляет ($3,000).

В соответствии с сущностью метода современное значение всех входных денежных потоков сравнивается с современным значением выходных потоков, обусловленных капитальными вложениями для реализации проекта. Разница между первым и вторым есть чистое современное значение, величина которого определяет правило принятия решения.

Шаг 1. Определяется современное значение каждого денежного потока, входного и выходного.

Шаг 2. Суммируются все дисконтированные значения элементов денежных потоков и определяется критерий NPV.

Шаг 3. Производится принятие решения:

- для отдельного проекта: если NPV больше или равно нулю, то проект принимается;

- для нескольких альтернативных проектов: принимается тот проект, который имеет большее значение NPV, если только оно положительное.

Пример 2. Руководство предприятия собирается внедрить новую машину, которая выполняет операции, производимые в настоящее время вручную. Машина стоит вместе с установкой $5,000 со сроком эксплуатации 5 лет и нулевой ликвидационной стоимостью. По оценкам финансового отдела предприятия внедрение машины за счет экономии ручного труда позволит обеспечить дополнительный входной поток денег $1,800. На четвертом году эксплуатации машина потребует ремонт стоимостью $300.

Экономически целесообразно ли внедрять новую машину, если стоимость капитала предприятия составляет 20%.

Решение. Представим условия задачи в виде лаконичных исходных данных.

Стоимость ремонта в 4-м году

Входной денежный поток за счет приобретения машины

Расчет произведем с помощью следующей таблицы.

Таблица 7.3.

Расчет значения NPV

Наименование денежного потока

Входной денежный поток

Современное чистое значение (NPV)

* Множитель дисконтирования определяется с помощью финансовых таблиц.

В результате расчетов NPV = $239 > 0, и поэтому с финансовой точки зрения проект следует принять.

Сейчас уместно остановиться на интерпретации значения NPV. Очевидно, что сумма $239 представляет собой некоторый “запас прочности”, призванный компенсировать возможную ошибку при прогнозировании денежных потоков. Американские финансовые менеджеры говорят — это деньги, отложенные на “черный день”.

Рассмотрим теперь вопрос зависимости показателя и, следовательно, сделанного на его основе вывода от нормы доходности инвестиций. Другими словами, в рамках данного примера ответим на вопрос, что если показатель доходности инвестиций (стоимость капитала предприятия) станет больше. Как должно измениться значение NPV?

Расчет показывает, что при r = 24% получим NPV = ($186), то есть критерий является отрицательным и проект следует отклонить. Интерпретация этого феномена может быть проведена следующим образом. О чем говорит отрицательное значение NPV? О том, что исходная инвестиция не окупается, т.е. положительные денежные потоки, которые генерируются этой инвестицией не достаточны для компенсации, с учетом стоимости денег во времени, исходной суммы капитальных вложений. Вспомним, что стоимость собственного капитала компании — это доходность альтернативных вложений своего капитала, которое может сделать компания. При r = 20% компании более выгодно вложить деньги в собственное оборудование, которое за счет экономии генерирует денежный поток $1,800 в течение ближайших пяти лет; причем каждая из этих сумм в свою очередь инвестируется по 20% годовых. При r = 24% компании более выгодно сразу же инвестировать имеющиеся у нее $5,000 под 24% годовых, нежели инвестировать в оборудование, которое за счет экономии будет “приносить” денежный доход $1,800, который в свою очередь будет инвестироваться под 24% годовых.

Общий вывод таков: при увеличении нормы доходности инвестиций (стоимости капитала инвестиционного проекта) значение критерия NPV уменьшается.

Для полноты представления информации, необходимой для расчета NPV, приведем типичные денежные потоки.

Типичные входные денежные потоки:

Типичные выходные потоки:

Ранее было отмечено, что результирующие чистые денежные потоки, призваны обеспечить возврат инвестированной суммы денег и доход для инвесторов. Рассмотрим, как происходит разделение каждой денежной суммы на эти две части с помощью следующего иллюстрирующего примера.

Пример 3. Предприятие планирует вложить деньги в приобретение нового приспособления которое стоит $3,170 и имеет срок службы 4 года с нулевой остаточной стоимостью. Внедрение приспособления по оценкам позволяет обеспечить входной денежный поток $1,000 в течение каждого года. Руководство предприятия позволяет производить инвестиции только в том случае, когда это приводит к отдаче хотя бы 10% в год.

Решение. Сначала произведем обычный расчет чистого современного значения.

6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI

Рассмотрим 6 методов оценки эффективности инвестиций, дам различные формулы расчета инвестиционных коэффициентов, методику (алгоритм) расчета их в Excel. Данные методы будут полезны инвесторам, финансовым аналитикам, бизнес-аналитикам и экономистам. Сразу следует отметить, что под инвестициями будем понимать различные инвестиционные проекты, объекты вложения и активы. То есть данные методы могут быть широко использованы в оценочной деятельности любого предприятия/компании.

Все методы оценки эффективности инвестиционных проектов можно разделить на две большие группы:

Статистические методы оценки эффективности инвестиций/инвестиционных проектов

Статистические методы оценки являются самым простым классом подходов к анализу инвестиций и инвестиционных проектов. Несмотря на свою кажущуюся простоту расчета и использования, они позволяют сделать выводы по качеству объектов инвестиций, сравнить их между собой и отсеять неэффективные.

Срок окупаемости инвестиций (Payback Period)

Срок окупаемости инвестиций или инвестиционного проекта (англ. Payback Period, PP, период окупаемости) – данный коэффициент показывает период, за который окупятся первоначальные инвестиции (затраты) в инвестиционный проект. Экономический смысл данного показателя заключается в том, что бы показать срок, за который инвестор вернет обратно свои вложенные деньги (капитал).

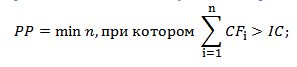

Формула расчета срока окупаемости инвестиций (инвестиционного проекта)

IC (Invest Capital) – инвестиционный капитал, первоначальные затраты инвестора в объект вложения. В формуле в иностранной практике иногда используют понятие не инвестиционный капитал, а затраты на капитал (Cost of Capital, CC), что по сути несет аналогичный смысл;

CF (Cash Flow) – денежный поток, который создается объектом инвестиций. Под денежным потоком иногда в формулах подразумевают чистую прибыль (NP, Net Profit).

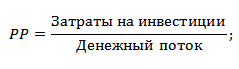

Формулу расчета срока/период окупаемости можно расписать по-другому, такой вариант тоже часто встречается в отечественной литературе по финансам:

Следует отметить, что затраты на инвестиции представляют собой все издержки инвестора при вложении в инвестиционный проект. Денежный поток необходимо учитывать за определенные периоды (день, неделя, месяц, год). В результате период окупаемости инвестиций будет иметь аналогичную шкалу измерения.

Следует отметить, что затраты на инвестиции представляют собой все издержки инвестора при вложении в инвестиционный проект. Денежный поток необходимо учитывать за определенные периоды (день, неделя, месяц, год). В результате период окупаемости инвестиций будет иметь аналогичную шкалу измерения.

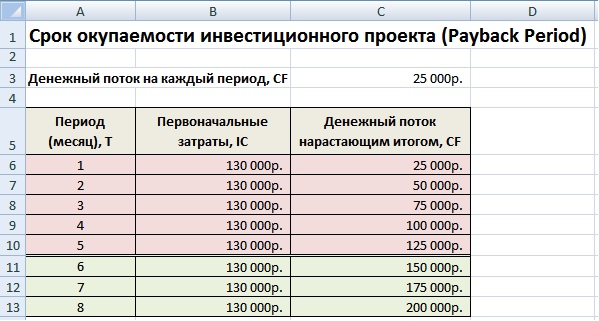

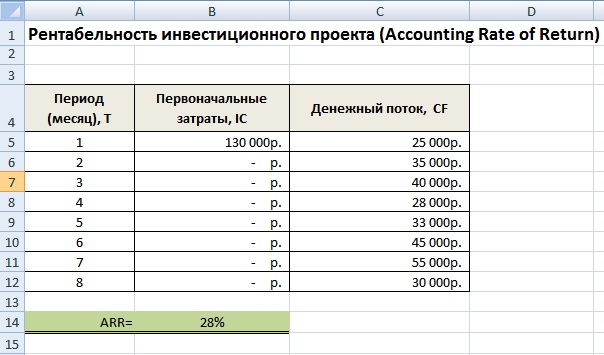

Пример расчета срока окупаемости инвестиционного проекта в Excel

На рисунке ниже показан пример расчета срока окупаемости инвестиционного проекта. У нас имеются исходные данные, что стоимость первоначальных затрат составили 130000 руб., ежемесячно денежный поток от инвестиций составлял 25000 руб. В начале необходимо рассчитать денежный поток нарастающим итогом, для этого использовалась следующая простая формула:

Денежный поток нарастающим итогом рассчитывается в колонке С, C7=C6+$C$3

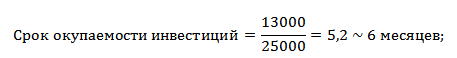

Если рассчитать срок окупаемости по формуле, то получится следующее:

Так как мы у нас период дискретный, то необходимо округлить этот период до 6 месяцев.

Направления использования срока окупаемости инвестиций (инвестиционных проектов)

Показатель периода окупаемости инвестиций использует как сравнительный показатель для оценки эффективности альтернативных инвестиционных проектов. Тот проект, у которого быстрее период окупаемости тот эффективнее. Данный коэффициент используют, как правило, всегда в совокупности с другими показателям, которые мы разберем ниже.

Достоинства и недостатки показателя срока окупаемости инвестиций

Достоинства показателя его скорость и простота расчета. Недостаток данного коэффициента очевиден – в его расчете используется постоянный денежный поток. В реальных условиях достаточно сложно спрогнозировать устойчивые будущие денежные поступления, поэтому период окупаемости может существенно измениться. Для того чтобы снизить возможные отклонения от плана окупаемости следует обеспечить надежность источников поступления денежного потока инвестиционного проекта. К тому же показатель не учитывает влияние инфляции на изменение стоимости денег во времени. Срок окупаемости инвестиций как может быть использован как критерий отсева на первом этапе оценки и отбора “тяжелых” инвестиционных проектов.

Коэффициент рентабельности инвестиций (Accounting Rate of Return)

Коэффициент рентабельности инвестиций или инвестиционного проекта (англ. Accounting Rate of Return, ARR, ROI, учетная норма прибыли, рентабельность инвестиций) – показатель отражающий прибыльность объекта инвестиций без учета дисконтирования.

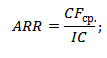

Формула расчета коэффициента рентабельности инвестиций

где:

где:

CF ср – средний денежный поток (чистая прибыль) объекта инвестиций за рассматриваемый период (месяц, год);

IC (Invest Capital) – инвестиционный капитал, первоначальные затраты инвестора в объект вложения.

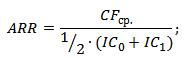

Существует также следующая разновидность формулы рентабельности инвестиций отражающая случай, когда в объект/проект в течение рассматриваемого периода вносят дополнительные инвестиционные вложения. Поэтому берется средняя стоимость капитала за период. Формула при этом имеет вид:

где:

где:

IC, IC1 – стоимость инвестиций (затраченного капитала) на начало и конец отчетного периода.

Пример расчета коэффициента рентабельности инвестиций (инвестиционного проекта) в Excel

Для того чтобы лучше понять экономический смысл и алгоритм расчета воспользуемся программой Excel. Затраты, которые понес инвестор были только в первом периоде и составили 130000 руб., денежные поступления от инвестиций изменялись ежемесячно, поэтому мы рассчитываем средние поступления по месяцам. За расчетный период может браться любой временной отрезок, квартал, год. В нашем случае мы получаем месячную рентабельность инвестиционного проекта. Формула расчета в Excel следующая:

Цели использования коэффициента рентабельности инвестиционного проекта

Данный показатель используется для сравнения различных альтернативных инвестиционных проектов. Чем выше ARR, тем выше привлекательность данного проекта для инвестора. Как правило, данный показатель используется для оценки уже существующих проектов, где можно проследить и статистически оценить эффективность создания денежного потока данной инвестиций.

Достоинства и недостатки коэффициента рентабельности инвестиций

Достоинства коэффициента в его простоте расчета и получения и на этом его достоинства заканчиваются. К недостаткам данного коэффициента можно отнести сложность прогнозирования будущих денежных поступлений/доходов от проекта. К тому же если проект венчурный, то данный показатель может сильно исказить картину восприятия проекта. ARR как правило используется для внешней демонстрации успешного того или иного проекта. Показатель в своей формуле не учитывает изменения стоимости денег во времени. Данный показатель может быть использован на первом этапе оценки и отбора инвестиционных проектов.

Динамические методы оценки эффективности инвестиций/инвестиционных проектов. Как рассчитать эффективность проекта

Рассмотрим ряд динамических методов оценки инвестиционных проектов, данные показатели используют дисконтирование, что является несомненным преимуществом по отношению к статистическим методам.

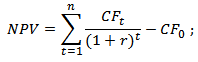

Чистый дисконтированный доход (Net Present Value)

Чистый дисконтированный доход (англ. Net Present Value, NPV, чистая текущая стоимость, чистый приведенный доход, текущая стоимость) – показатель, отражающий изменение денежных потоков и показывает разность между дисконтированными денежными доходами и расходами.

Чистый дисконтированный доход используют для того чтобы отобрать наиболее инвестиционно привлекательный проект.

Формула чистого дисконтированного дохода

NPV – чистый дисконтированный доход проекта;

CFt – денежный поток в период времени t;

CF – денежный поток в первоначальный момент. Первоначальный денежный поток равняется инвестиционному капиталу (CF = IC);

r – ставка дисконтирования (барьерная ставка).

Анализ инвестиционного проекта

Несомненно, любой процесс и любую деятельность возможно улучшить, усовершенствовать, чтобы результат был более эффективным.

Однако как найти пути для усовершенствования? С чего начать? И что вообще требует изменений?

На все эти вопросы способна ответить процедура анализа. Анализом признается процесс выявления из общего его составных частей и дальнейшего их исследования на наличие недостатков или же наоборот, сильных сторон.

Анализ инвестиционного проекта это набор специальных методик для сбора и оценки информации, на основании которой производится вывод об эффективности использования инвестиционных ресурсов и о величине получаемых экономических благ от проекта. В первую очередь анализ проекта направлен на повышение эффективности управления инвестициями.

Для инвесторов процедура анализа становится незаменимой по причине того, что деятельность, которой они занимаются, носит коммерческий характер, а это подразумевает извлечение прибыли, получение денежных средств. Как известно, деньги терять никто не любит, а получить больше будет не лишним.

При создании инвестиционного проекта анализ направлен на выявление всех его инвестиционных рисков, на оптимизацию процесса инвестирования средств, изыскание наиболее эффективных источников финансирования, а также путей, методов, способов и инструментов благодаря которым будет достигнут положительный экономический эффект от вложений.

Стоит отметить, что процесс анализа инвест проекта нужно производить уже на этапе составления бизнес-плана, что позволит более наглядно продемонстрировать потенциальным инвесторам экономическую эффективность идеи.

Основными целями анализа можно назвать:

- выявление степени эффективности использования инвестиционных ресурсов в проекте, а также поиск неиспользуемых источников

- обоснование будущих инвестиций

- сбор и анализ всей информации по проекту для последующего принятия эффективных управленческих решений

- выявление существующих проблем производственного, финансового и других планов, разработка мер по их устранению

- выявление сильных сторон проекта

- определение всех взаимосвязей в проекте и поиск путей их оптимизации для более эффективного функционирования проекта в целом

- выявление приоритетов для инвестиций, поиск альтернативных вариантов осуществления вложений.

Виды анализа инвест проектов

Какие виды анализа существуют?

- финансовый (отвечает за определение рентабельности инвестиций, а также их эффективности)

- экономический (определяет степень экономического эффекта, который произвела реализация проекта на экономику государства в целом)

- сравнительный (это сопоставление двух похожих проектов в части результатов от деятельности)

- экспресс анализ (происходит на этапе до составления бизнес плана и включает в себя предварительную оценку достоверности информации о проекте, дает оценку экономической эффективности и технической возможности для последующей реализации)

- коммерческий (оценивает планируемые объемы продаж готовой продукции, их цену, а также цену и объемы закупок у поставщиков)

- технический (оценивает степень инноваций проекта, а также технической и технологической реализуемости)

- социальный (определяется степень реакции населения на новый проект)

- экологический (степень влияния проекта на экологию после его реализации)

- институциональный (анализ влияния всех внешних и внутренних факторов)

- анализ рисков (выявление существующих инвестиционных рисков и степени неопределенности).

Стоит понимать, что существуют разные типы инвестиционных проектов, крупные и малые, быстро реализуемые или требующие долгих вложений и т.п. Именно поэтому для каждого отдельно взятого проекта подходят различные виды анализа.

К примеру, для небольших инвестиционных идей принято использовать статистические методы анализа инвестиционных проектов, которые по времени занимают до полугода и осуществляются опытным путём.

Для более крупных идей подходят динамические методы оценки. Проекты, требующий очень крупных вложений и срок жизни которых также велик, требуют методы анализа, позволяющие оценить привлекательность проекта на всех этапах его жизненного цикла, начиная от оценки технической и ресурсной реализуемости идеи до её ликвидации.

Методы анализа

Инструменты, позволяющие с большой долей вероятности рассчитать и тем самым показать инвесторам привлекательность инвестирования в идею с точки зрения возможной прибыли и существующего риска это методы анализа инвестиционного проекта.

Методы анализа, способные произвести оценку инвестиционной привлекательности идеи:

- расчёт срока окупаемости

- метод простой нормы прибыли (достаточно простой в использовании метод анализа, базирующийся на расчёте среднего значения в части отношения бухгалтерской прибыли к вложениям, осуществленным в проект за одинаковый временной период. Проект, обладающий большим значением средней нормы прибыли имеет больший приоритет для инвестирования.)

- метод чистой текущей стоимости (данный показатель обозначается – NPV. Его расчёт заключен в определении чистого денежного потока проекта путём вычитания суммы всех доходных денежных потоков и суммы всех расходных денежных потоков. Если NPV проекта выше ноля проект можно принимать к рассмотрению. Минус данного метода анализа это его неспособность определить рентабельность будущих инвестиций и финансовую стабильность проекта.)

- метод внутренней нормы рентабельности (показатель обозначает – IRR. Пожалуй, самый сложный для расчётов метод анализа. Однако его сложность не гарантирует определение самого эффективного из всего пула проектов. К рассмотрению принимаются проекты с IRR, превышающим среднюю стоимость капитала проекта.)

Стоит понимать, что для наиболее эффективного применения методов анализа инвестиционных проектов необходимо, прежде всего, определить тот критерий, который взят за основу. Также стоит учитывать реальное положение вещей на проекте (особенности его деятельности и т.д.) и цели для которых он создавался. Эксперты рекомендуют использовать весь набор методов для проведения наиболее объективной оценки.

Слабые стороны перечисленных методов анализа:

- отсутствие учёта временного фактора

- критерием возврата выступает только прибыль компании, а амортизация не учитывается.

Анализ эффективности инвестиционного проекта на примере

Экономический анализ любого инвестиционного проекта требует учета множества различных факторов, связанных с его реализацией, в частности источников финансирования проекта, налоговых платежей и др.

Рассмотрим последовательность анализа экономической эффективности на следующем условном примере.

Текущие производственно-сбытовые издержки включают:

· прямые затраты поставщикам материалов и комплектующих изделий в размере 20 % от планируемых объемов производства и реализации;

· затраты на оплату труда персонала в размере 15 % от планируемых объемов производства и реализации с учетом отчислений на социальные нужды;

· накладные расходы, относимые на данный проект, составляют ежеквартально 20 тыс руб. и включают затраты на аренду помещений, коммунальные платежи, сбытовые издержки, а также налоговые платежи, включаемые в себестоимость.

Прогноз движения денежных средств в течение периода реализации проекта представлен в табл. 2.9.

Прогноз движения денежных средств (тыс руб.)

1.1. Выручка от реализации

2.1. Инвестиционные издержки

В качестве источников финансирования проекта используются собственные средства в размере 250 тыс руб., а также привлекается банковский кредит в размере 500 тыс руб. по ставке 30 % годовых. Проценты за кредит выплачиваются ежеквартально, а возврат тела кредита планируется произвести по окончании проекта.

Предварительный анализ финансовых показателей проекта, проведенный на основе статических показателей, свидетельствует об экономической его привлекательности. Чистая прибыль от реализации проекта составляет 512.55 тыс руб., а чистый доход (с учетом возврата суммы кредита из чистой прибыли) оценивается в 57.55 тыс руб. Рентабельность инвестиций (простая норма прибыли) равна 83.3 %, а рентабельность собственного капитала, инвестированного в проект, и оцениваемая как отношение чистого дохода к собственным инвестициям, меньше и составляет 23.02 %. Период окупаемости инвестиций составляет 2 квартала, что меньше инвестиционного периода проекта.

Для расчета динамических показателей оценки эффективности проекта предположим, что альтернативная стоимость собственного капитала оценивается по ставке 15 % в квартал, или 74.9 % годовых. В этом случае чистая текущая стоимость проекта определяется следующим образом:

NPV = (тыс руб.)

(тыс руб.)

Положительное значение этого показателя также свидетельствует об экономической привлекательности проекта, в частности, по сравнению с альтернативными направлениями использования собственного капитала.

Внутренняя рентабельность проекта — IRR, определенная графическим способом, составляет 24.7 % в квартал или 142 % годовых. Это также свидетельствует о высокой норме доходности в сравнении с процентами доходности на финансовых рынках.

Следует заметить, что внутренняя рентабельность проекта IRR значительно выше, чем ставка процента за кредит (30 % годовых). В этой ситуации привлечение кредитных средств положительно сказывается на эффективности использования собственного капитала, поскольку дохода, получаемого на привлекаемые заемные средства, достаточно на совершение платежей за кредит. Кроме того, часть этих доходов остается в распоряжении инициатора проекта, увеличивая рентабельность собственного капитала. В частности, при инвестировании данного проекта лишь за счет собственного капитала (в этом случае NPV = — 29.7 тыс руб., а IRR = 7.9 %), проект становится экономически непривлекательным.

В заключение следует отметить, что решение об участии в проекте или его поддержке должно приниматься с учетом и других оценок и критериев, которые в каждом конкретном случае формируются исходя из целей, стоящих перед участниками проекта, условий реализации проекта и связанного с ним рисками, другими факторами, которые часто могут не иметь количественного выражения. В связи с этим процедура отбора и оценки инновационных проектов должна включать как формальные методы расчета количественных критериев оценки экономической эффективности, так и неформальные, экспертные методы анализа различных аспектов проекта.