Спрос на деньги в экономике

Спрос на деньги

Спрос на деньги — количество денег, которое домохозяйства и фирмы хотят иметь в своем распоряжении в зависимости от номинального валового внутреннего продукта (ВВП в денежном выражении) и ставки ссудного процента. Спрос на деньги складывается из спроса на деньги для сделок и спроса на деньги со стороны активов. Спрос на деньги для сделок (операционный спрос на деньги) — спрос со стороны домохозяйств и фирм для приобретения товаров и услуг, расчетов по своим обязательствам. Операционный спрос на деньги зависит:

• от объема номинального валового внутреннего продукта: чем больше производится товаров и услуг, тем больше нужно денег для обслуживания торговых и платежных операций;

• скорости обращения денег чем она больше, тем меньше лепет надо для торговых сделок и наоборот;

• уровня дохода в обществе: чем он выше, тем больше совершается сделок и тем больше требуется денег для совершения этих сделок;

• уровня цен: чем он выше, тем больше денег надо для осуществления торговых сделок.

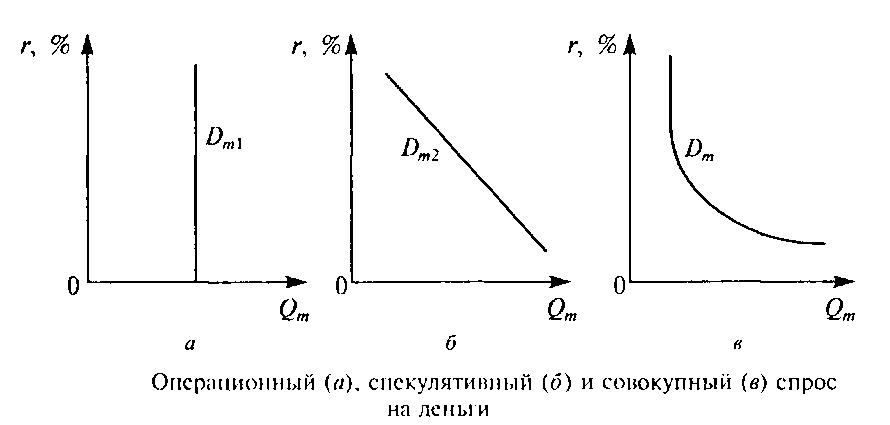

С определенным упрощением можно сказать, что операционный спрос на деньги изменяется пропорционально номинальному валовому внутреннему продукту и не зависит от ставки ссудного процента. График спроса на деньги для сделок Dm1 представлен на рисунке а и имеет вид вертикальной прямой.

Люди держат свои активы в форме наличных денег, акций и облигаций, сберегательных счетов, драгоценных металлов и т. д. Преимущество денег как актива состоит в их абсолютной ликвидности, в способности незамедлительного использования для приобретения товаров и осуществления платежей. Кроме того, люди имеют деньги на случай непредвиденных обстоятельств. Спрос на деньги со стороны активов (спекулятивный спрос на деньги) зависит от процентных ставок. Причем зависимость обратная. Чем выше процентные ставки, тем больше активов держат в виде акций, облигаций и сберегательных счетов и меньше в форме наличных денет, И наоборот, чем ниже процентные ставки, тем больше своих активов, особенно финансовых, население держит в форме наличных денег. Обратная зависимость между процентной ставкой и количеством денег, которое люди хотят иметь в качестве активов, показана на рисунке б, где Dm2 — спрос на деньги со стороны активов.

Совокупный спрос на деньги можно определить, суммировав спрос на деньги для сделок и спрос на деньги со стороны активов: Dm = Dm1 + Dm2. Следовательно, совокупный спрос на деньги зависит от уровня номинальной процентной ставки и объема номинального ВНП. График общего (совокупно) спроса на деньги Dm строится путем смещения по горизонтальной оси графика спроса со стороны активов на величину, равную спросу на деньги для сделок (рисунок в). Причем кривая совокупного спроса на деньги при высоких процентных ставках принимает почти вертикальную форму, так как все сбережения вкладываются в этой ситуации в ценные бумаги, спрос на деньги ограничивается операционным спросом и уже не снижается при дельнейшем росте процентной ставки.

Спрос на деньги

Макроэкономическое равновесие предполагает наличие равновесия между спросом и предложением денег.

Спрос на деньги определяется как количество платежных средств, которые население и фирмы хотят держать в ликвидной форме, т.е. в форме наличности и чековых депозитов (кассы). Держание кассы лишает рыночных агентов возможности иметь доход от других видов имущества (недвижимость, акции, облигации), а, значит, порождает для них соответствующие альтернативные издержки. Почему же люди согласны нести эти издержки, предъявляя спрос на деньги?

Спрос на деньги возникает потому, что деньги являются специфическим товаром, специфическим благом и в этом своем качестве особым образом фигурируют на денежном рынке.

Существуют два подхода к объяснению спроса на деньги:

Монетаристы опираются на положения классической политической экономии – количественную теорию денег. Эта теория была разработана в работах ученых прошлого и настоящего времени (Ж. Бодена, Д. Юма, Дж. Милля, А. Маршалла, А. Пигу, И. Фишера, М. Фридмена), и в модифицированной форме развивается по сей день.

Наиболее известны два варианта количественной теории денег:

2) кембриджская теория кассовых остатков.

Трансакционный подход опирается на уравнение обмена количественной теории денег (смотрите закон денежного обращения):

Он назван трансакционным из-за Q (числа сделок купли-продажи за определенный период времени, обычно за год, т. е числа трансакций). Носит в литературе название уравнение обмена И. Фишера.

Сразу скажем, что количество сделок – величина, которую очень трудно определить эмпирически, поэтому показатель Q часто заменяется на показатель реального ВВП, или Y, при предположении, что количество сделок примерно пропорционально объему реального ВВП. В этом случае уравнение обмена имеет вид:

Предполагается, что скорость обращения денег (V) – величина постоянная, так как связана с устойчивой структурой денег в экономике. Она, естественно, с течением времени может меняться (например, в связи с внедрением новых банковских технологий, кредитных карточек), но при постоянстве V уравнение примет вид:

MV = PY.

MV = PY.

Отсюда следует, что спрос на деньги М d = PY/V.

Отсюда следует, что спрос на деньги М d = PY/V.

Если, например, ВВП увеличивается на 3% в год, то этому темпу будет соответствовать темп спроса на деньги. Это значит, что в целом функция спроса на деньги достаточно стабильна.

Экономистыкембриджской школы (виднейшие представители неоклассиков – А. Маршалл, А. Пигу, Д. Робертсон) в начале ХХ века предложили свою версию уравнения обмена:

где k – величина, обратная показателю скорости обращения денег (V).

k – это уже известный нам показатель монетизации, или показатель насыщенности экономики деньгами. Иногда его называют кембриджским коэффициентом или коэффициент Маршалла. Он показывает, какую долю номинального дохода хозяйствующие субъекты предпочитают держать в форме наличных денег (кассовых остатков), или какую долю от номинального ВВП составляют номинальные денежные запасы населения. Он рассчитывается:

M – это денежный запас, как правило, берется значение денежного агрегата М1 (по принятой в РФ системе денежного агрегирования), а PY – денежный поток.

(по принятой в РФ системе денежного агрегирования), а PY – денежный поток.

Если учесть, что PQ примерно равно PY, то коэффициент k представляет иной вариант скорости обращения денег:

.

.

Кембриджский вариант показывает зависимость между изменениями товарных цен и количеством денег в обращении:

.

.

Здесь, как и при трансакционном подходе, предполагается, что k и Y в краткосрочном периоде постоянны. Таким образом, по мнению монетаристов, скорость обращения денег стабильна, а, следовательно, спрос на деньги также стабилен.

Итак, в рамках количественной теории денег было сформулировано два мотива спроса на деньги.

Первый мотив состоит в том, что люди и фирмы нуждаются в деньгах как в средстве платежа, т.е. в удобном инструменте обслуживания сделок (при покупке товаров и услуг, факторов производства). Потребность в деньгах для этих целей называется спросом на деньги со стороны сделок, операционным спросом или трансакционным спросом (Мt d ).

Количество денег, необходимое для заключения сделок, зависит, как вам уже известно, от объема товарной массы, находящейся на рынке, уровня цен, по которым продаются товары и услуги, национального дохода, скорости обращения денег. Однако, главным фактором выступает уровень дохода, поэтому Мt d = f (Y).

Второй мотив спроса на деньги получил название спроса на деньги по мотиву предосторожности (МI d ). Он возникает потому, что людям приходится сталкиваться с непредвиденными платежами. А для этого у них должен быть некоторый запас денег. Его объем зависит от объема непредвиденных расходов, который прямо пропорционален национальному доходу: МI d = f (Y).

Эти два мотива спроса на деньги графически выглядят как вертикальная линия, расстояние которой от оси ординат определяется величиной национального дохода (рис. 9.2, а).

Кейнсианцы подходят к рассмотрению спроса на деньги несколько иначе. Дж. Кейнсу принадлежит заслуга в выделении третьего мотива спроса на деньги – спекулятивного. Он связывал его с наличием у денег альтернативной стоимости.

Держание ликвидности (кассы) домашними хозяйствами и фирмами для приобретения в удобный момент иных финансовых активов в целях сохранения или приумножения богатства получило название спроса на деньги со стороны активов или спекулятивного спроса (Ма d ), поскольку в данном случае деньги используются для увеличения дохода путем перепродажи финансовых активов.

Если процентная ставка низкая, то нет большого смысла менять наличные деньги на другие финансовые активы – срочные депозиты, облигации и т.п., так как альтернативные издержки держания наличности невелики. При низкой процентной ставке курс облигаций высокий и рыночные агенты будут воздерживаться от покупки ценных бумаг, потому что:

=

= .

.

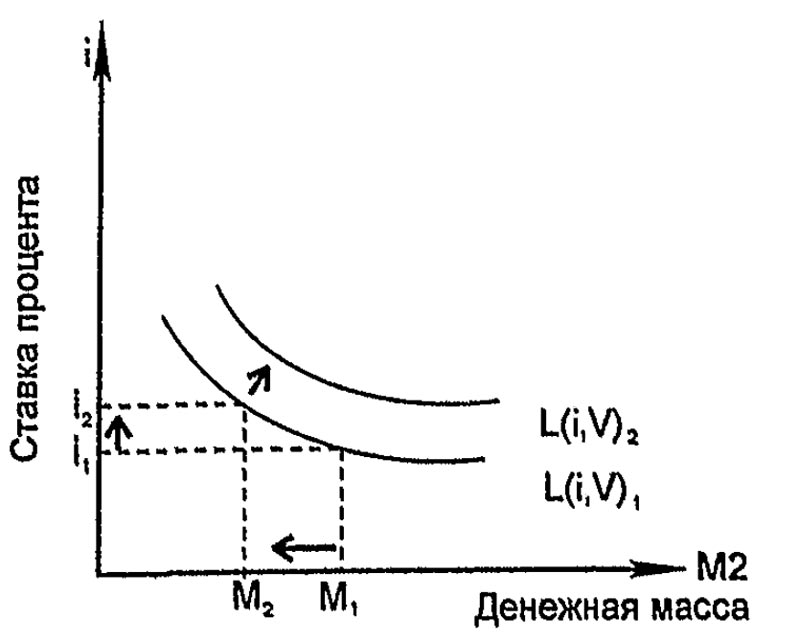

Рис. 9.2. Спрос на деньги

а— трансакционный; б— спекулятивный; в – общий

Как видно, спрос на деньги со стороны активов, или спекулятивный спрос зависит от уровня процентной ставки i и эта зависимость обратная: при понижении процентной ставки спекулятивный спрос на деньги возрастает, а при повышении – сокращается:

Графически в координатах «процентная ставка – количество денег» линия спекулятивного спроса на деньги выглядит как кривая с отрицательным наклоном (рис. 9.2, б).

Таким образом, обобщая два подхода к объяснению спроса на деньги – классический и кейнсианский, можно выделить следующие факторы спроса на деньги:

1) уровень дохода Y;

2) процентную ставку i.

Классическая теория связывает спрос на деньги главным образом с доходом. Кейнсианцы, напротив, основным фактором спроса на деньги считают процентную ставку. По мнению сторонников классической теории (количественной теории денег и прежде всего монетаристов) скорость обращения денег стабильна, поэтому спрос на деньги стабилен. Кейнсианцы считают, что скорость обращения денег нестабильна, а так как в определении спроса на деньги большую роль играет изменение процентной ставки, то спрос на деньги весьма изменчив.

Общий спрос на деньги (рис. 9.2, в) получен путем горизонтального сложения графиков трансакционного и спекулятивного спроса. На графике видно, что кривая спроса на деньги М d не касается оси i, так как трансакционный спрос на деньги и спрос на деньги по мотиву предосторожности не связаны с величиной процента, а определяются уровнем дохода Y. Кроме того, кривая М d не может опуститься ниже i – минимальной процентной ставки.

Кривая спроса на деньги может смещаться в двух случаях:

1) при изменении дохода Y: с ростом дохода кривая М d смещается вправо, при снижении дохода – влево;

2) при совершенствовании банковских операций (когда вводятся новые виды счетов, увеличиваются сроки хранения денег) кривая М d смещается вправо, и наоборот.

Для устранения фактора инфляции обычно рассматривают показатель реального спроса на деньги, а в функции спроса используют номинальную процентную ставку.

Реальная процентная ставка отражает реальную покупательную способность дохода, полученного в виде процента.

Связь номинальной и реальной процентных ставок описывается уравнением Ирвинга Фишера:

где π – темп инфляции;

r – реальная процентная ставка;

i – номинальная процентная ставка.

Уравнение Фишера показывает, что номинальная процентная ставка может изменяться по двум причинам: 1) из-за изменения реальной ставки и 2) из-за изменения темпа инфляции.

Связь денежной массы и номинальной процентной ставки такова: рост денежной массы вызывает рост инфляции, а последняя приводит к увеличению номинальной процентной ставки. Эта связь инфляции и номинальной процентной ставки носит название эффекта И. Фишера.

Экономические агенты, учитывая многообразие видов денег, выбирают способ хранения денег, формируя «портфель» финансовых ресурсов (денежный портфель).

При формировании «портфеля» финансовых ресурсов домашние хозяйства и фирмы обычно включают в него кроме наличных денег облигации, акции, векселя, срочные депозиты, иностранную валюту и т.д. Их состав и соотношение должны быть такими, чтобы обеспечить владельцу «портфеля» максимальный доход при минимальном риске. В условиях умеренной инфляции наиболее надежны наличные деньги с их абсолютной ликвидностью. Но они не дают дохода и с течение времени все же обесцениваются. Среди прочих видов денег наиболее надежны государственные облигации. За ними идут облигации частных фирм. Рискованнее всего вложения в акции, зато они могут приносить большой доход. При составлении сбалансированного «портфеля» следует приобретать разные виды денег (финансовых активов) и периодически пересматривать их состав: избавляться от одних и покупать другие.

Discovered

О финансах и не только…

Спрос на деньги

Спрос на деньги (demand for money) — обобщающее понятие, используемое в экономическом анализе для объяснения желания экономических субъектов иметь в своем распоряжении определенное количество платежных средств, или общая потребность рынка в денежных средствах.

Спрос на деньги обусловлен двумя функциями денег — быть средством обращения (то есть деньги необходимые для заключения сделок); быть средством сохранения богатства (то есть деньги необходимы для накопления и приобретения новых активов). Существуют различные теоретические модели спроса на деньги — классическая количественная, кейнсианская, монетаристская — в рамках которых анализируют разные причины, его порождающие.

Так, Дж. М. Кейнс (1883-1946) выделял три мотива, порождающие спрос на деньги:

- трансакционный (transactions motive) — потребность в деньгах как средстве платежа;

- мотив предосторожности (precautionary motive) — накопление денег на случай незапланированных расходов;

- спекулятивный мотив (speculative motive) — спрос на деньги для сохранения богатства в условиях неопределенности будущих ставок процента.

Спрос на деньги для совершения сделок — количество денег, которым люди хотят располагать для использования в качестве средства обращения для осуществления платежей. Спрос на деньги для совершения сделок изменяется в прямой связи с изменением номинального ВВП.

Спрос на деньги как на активы — количество денег, которое люди хотят хранить в качестве сбережений. Спрос на деньги как на активы изменяется обратно пропорционально процентной ставке. При низких процентных ставках или низких альтернативных издержках владения деньгами люди предпочитают держать больше активов в форме денег. При высоких процентных ставках или высоких альтернативных издержках ликвидность обходится слишком дорого, и люди держат меньше активов в форме денег.

Спрос на деньги для спекулятивных целей — спрос на денежные остатки, которые хранятся в ликвидной форме, для возможного использования их с выгодой при снижении цены на актив. Решение хранить денежные остатки зависит от процентной ставки. Если текущая процентная ставка высока, люди предпочитают держать активы в виде облигаций, а не в виде денежных вкладов, что обусловлено высокими альтернативными издержками владения деньгами и незначительным риском потерь: процентная ставка вряд ли поднимется еще выше и повлечет за собой снижение цены облигаций. Иначе говоря, существует обратная зависимость между ценой облигаций и эффективной процентной ставкой. Спекулятивные операции являются результатом ожидаемых изменений цен. Если процентная ставка низка, а цена облигаций держится на высоком уровне, люди предпочтут ликвидность по причине низких альтернативных издержек, ожиданий повышения процентной ставки и соответствующего падения цены облигаций. В результате возникает обратная зависимость между процентной ставкой и спросом на спекулятивные остатки. Спекулятивный спрос на деньги наряду со спросом на деньги для сделок и спросом на деньги для непредвиденных целей образует совокупный спрос на деньги.

Спрос на деньги, эластичный по проценту, — спрос на деньги, чувствительный к изменениям процентной ставки.

Спрос на деньги, не эластичный по проценту, — спрос на деньги, нечувствительный к изменениям процентной ставки.

Признание существования стабильного спроса на деньги легло в основу теории монетаризма. Если исходить из этого предположения, можно показать, что фискальная/бюджетная политика является нейтральной, т.е., когда государственные расходы подталкивают процентные ставки к росту, объем инвестиций в частном секторе соответственно падает. Более того, изменения в предложении денег являются необходимым и достаточным условием изменений номинальной стоимости валового внутреннего продукта или изменений темпов инфляции. Однако в ходе эконометрических исследований не удалось достоверно установить, является ли в действительности спрос на деньги стабильным.

Спрос на деньги имеет различную трактовку в различных теориях.

Монетаризм рассматривает деньги, находящиеся в обращении, в качестве главного инструмента макроэкономического анализа.

В рамках количественной теории денег спрос на деньги определяется в соответствии с уравнением (моделью) Н. Фишера:

где М – количество денег в обращении;

V – скорость обращения денег;

Q – количество проданных товаров;

Р – средняя цена товаров и услуг.

После преобразования уравнения:

где MD – величина спроса на деньги.

Если предположить, что сделки учитываются в ВНП, то P · Q равно номинальному ВНП. Отсюда M · V = ВНП и далее

Современное толкование количественной теории денег М. Фридменом учитывает спрос на деньги отдельного лица, который ограничен суммой имеющегося у него «портфеля ресурсов» – денег и других активов:

где MD – величина спроса на деньги;

Р – абсолютный уровень цен;

Rb – номинальная норма процента по облигациям;

Re – рыночная стоимость дохода по акциям;

р – темп изменения уровня цен в процентах;

g – отношение между человеческим богатством (труд) и всеми другими формами богатства;

y – общий объем богатства;

u – величина, отражающая возможное изменение вкусов и предпочтений.

У современного монетаризма есть соперничающая теория денег – кейнсианство и неокейнсианство. Кейнсианская теория пытается определить спрос на деньги исходя из мотивов экономического субъекта, побуждающих его хранить часть своего богатства в форме ликвидных денежных активов. Дж. М. Кейнс, как отмечалось выше, выделяет такие мотивы: трансакционный, спекулятивный, предосторожности. Важно, что субъект не всегда может определить, какими именно мотивами он руководствуется в своем спросе на деньги.

Трансакционный – это мотив хранения денег, основанный на удобстве их использования в качестве средства платежа. Предосторожность – это мотив хранения денег с целью иметь в будущем возможность осуществлять незапланированные расходы. Спекулятивный – это мотив хранения денег, который возникает из неизвестности будущей рыночной стоимости финансовых активов и желания избежать потерь.

Кейнс считал, что спрос на деньги зависит от номинального дохода и нормы ссудного процента: номинальный доход прямо пропорционально влияет на денежный спрос, а норма ссудного процента – обратно пропорционально.

Основные различия между монетаризмом и кейнсианством сводятся к следующему.

В отличие от кейнсианства, которое ориентируется на регулирующую роль государства, монетаристы ближе к старой классической школе и часто отвергают вмешательство государства в регулирование денежной массы.

Кейнсианцы отводят деньгам второстепенную роль, монетаристы считают, что именно денежное обращение определяет уровень производства, занятости и цен.

Различны позиции в толковании скорости обращения денежной массы. Монетаристы полагают, что скорость (V) стабильна. Но если скорость обращения денег (V) стабильна, то из уравнения (М · V = Р · Q и далее М · V = ВНП) действительно следует, что между денежным предложением М и ВНП существует непосредственная и предсказуемая зависимость.

Кейнсианцы же считают, что изменение предложения денег изменяет сначала уровень процентной ставки, затем – инвестиционный спрос и только через мультипликатор вызывается изменение номинального ВНП.

Монетаристы считают, что в долгосрочной политике государство должно обеспечивать обоснованный постоянный прирост денежной массы (М).

В отличие от монетаристов кейнсианцы полагают, что наращивание денежного предложения чревато многими негативными последствиями. Если предложение денег растет, то спрос на них падает, сокращается и цена кредита, т.е. процентная ставка, она перестает реагировать на рост предложения денег. В результате экономика попадает в «ликвидную ловушку» и рвется цепь причинно-следственных связей между количеством денег и номинальным ВНП. Поэтому в отличие от монетаристов кейнсианцы основным средством стабилизации экономики считают фискальную политику, а не денежную.

Постепенно и те и другие отказываются от своих крайних позиций, поэтому противоречия между ними сглаживаются и в области теории денег возникает кейнсианско-неоклассический синтез, который в настоящее время в среде экономистов становится доминирующим.

Спрос на деньги

Спрос на деньги (Demand for money) (M D ) — это спрос на ликвидные активы (обычно агрегат М2), которые люди желают иметь в определенный момент времени, при данном уровне дохода. В национальной экономике спрос на деньги растет вместе с увеличением дохода, вместе со снижением процентной ставки, с уменьшением скорости оборота денег.

Спрос на деньги определяется двумя основными мотивами: спросом на деньги для сделок (трансакционный спрос) и спросом на деньги со стороны активов.

Трансакционный спрос тем выше, чем больше объем национального продукта в стране, так как при этом больше совершается сделок. Спрос на деньги зависит и от уровня цен: чем они выше, тем больше требуется денег. Трансакционный спрос на деньги зависит от скорости оборота денег, хотя по данному вопросу экономисты не пришли к единому мнению. Разделив номинальный национальный продукт на скорость оборота денег, мы получим трансакционный спрос на деньги. Тот же результат получим и умножением номинального продукта на долю номинальных денежных остатков в национальном продукте.

Спрос на деньги со стороны активов определяется тем, что свои финансовые активы (накопления в нематериальной форме) рыночные агенты стремятся распределить так, чтобы уменьшить риск (повысить надежность) и увеличить доходность, сохраняя определенный уровень ликвидности. Для этого активы распределяют примерно на три части, вкладывая деньги в покупку акций, государственных облигаций и сохраняя деньги в наличной форме. Спрос на деньги со стороны активов тем выше, чем ниже ставка процента, так как при высокой ставке процента предпочтение будет отдано менее ликвидным (более доходным) активам, чем наличным деньгам. Предпочтение ликвидности есть отказ от возможного дохода. Это альтернативная стоимость хранения денег, или вмененные издержки их хранения. Они тем выше, чем больше доход, от которого отказывается владелец денег, сохраняя их в виде наличности. Следовательно, вмененные издержки хранения денег равны упущенной выгоде владельца денег и она тем больше, чем выше ставка процента. Как мы увидим дальше, государство, изменяя ставку процента (ставку рефинансирования), изменит и альтернативную стоимость хранения денег, а следовательно, изменится и спрос на деньги. В своем анализе классики делают упор на трансакционный спрос, а кейнсианцы — на портфельный подход 1 . Объединяя эти два подхода, можно выделить три фактора спроса на деньги:

- Уровень дохода (объем ВВП).

- Скорость обращения денег.

- Номинальная ставка процента.

Считая скорость обращения денег неизменной, функцию спроса на реальные деньги (спроса на реальные денежные остатки) можно представить следующим образом:

Спрос на деньги как на ликвидные активы L зависит от номинальной ставки процента i и реального объема выпуска Q . Заменив обозначение дохода «Q» , на «V» , под которым мы понимаем ВВП, ЧНП, НД, мы получим следующее уравнение:

Спрос на номинальные деньги зависит от номинальной ставки процента и номинального объема выпуска. Функция спроса на деньги представляет собой кривую, зависящую от «i» и «V» (см. рисунок).

Спрос на деньги

Увеличение объема выпуска сдвинет кривую спроса на деньги вправо, уменьшение — влево. Увеличение ставки процента сократит спрос на деньги при том же объеме выпуска. Номинальная ставка процента зависит от реальной ставки и темпов инфляции. Эта зависимость выражается следующим уравнением:

где r — реальная ставка процента;

pi — темп инфляции (индекс потребительских цен).

Рост денежной массы вызовет повышение уровня цен (инфляцию), что повысит номинальную ставку процента (при стремлении сохранить на том же уровне реальную ставку), так как ;r;=;i;-;pi .

Зависимость между темпом инфляции и номинальной ставкой процента получила название эффекта Фишера 2 . Устанавливая ставку процента, банки будут стремиться учитывать не текущую, а ожидаемую инфляцию. С учетом этого формула Фишера несколько модифицируется: i;=;r;+;piast, где piast — ожидаемая инфляция. При высоких темпах инфляции для определения реальной ставки процента используют более точную формулу:

Общий спрос на деньги зависит и от ожидаемой инфляции, и от предполагаемого реального дохода от акций и облигаций. При высоких темпах инфляции спрос на национальную валюту падает, что не компенсируется высокой номинальной доходностью ценных бумаг. Это особенно характерно для несформировавшихся рынков.

1 Кейнс выделял спекулятивный мотив спроса на деньги. Спекулятивный спрос основан на обратной зависимости между ставкой процента и курсом облигаций исходя из формулы: Pb = a/i, где Рb — цена облигации (бонда), а — фиксированный доход на облигации, i — ставка процента (номинальная).

2 Более точно эффект Фишера состоит в том, что увеличение темпа инфляции на 1% вызовет повышение номинальной процентной ставки на 1%.

Основы экономической теории. Курс лекций. Под редакцией Баскина А.С., Боткина О.И., Ишмановой М.С. Ижевск: Издательский дом «Удмуртский университет», 2000.