Спрос на деньги модель баумоля тобина

Теория Баумоля-Тобина;

Модель Баумоля-Тобина — модель спроса на деньги, согласно которой люди определяют размеры необходимой им суммы наличных денег, сопоставляя убытки в виде недополученного на эту сумму банковского процента и стоимостной оценки экономии времени от более редких посещений банка.

«Портфельный» подход Баумоля-Тобина к объяснению спроса на деньги базируется на оптимизации размера реальных кассовых остатков с учетом трансакционных и альтернативных затрат держания реальной кассы.

Модель спроса на деньги для сделок с учётом альтернативных затрат держания кассы предложена независимо друг от друга двумя экономистами — У. Баумолем и Дж. Тобином (оба экономисты США).

Модель Баумоля-Тобина анализирует достоинства и недостатки накопления наличных денег. Основное достоинство состоит в том, что индивид освобождается от необходимости ходить в банк при каждой покупке. Недостаток заключается в том, что индивид несет убытки, теряя проценты, которые бы он мог получить, положив деньги на сберегательный счет.

Возьмем три варианта.

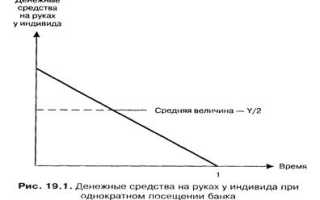

Первый. Можно в начале года снять со счета Y руб. и тратить их в течение года. Этот вариант изображен на рис. 19.1, на котором показана сумма денег, которой индивид обладает в каждый конкретный момент. В начале года эта сумма составляет Y, а в конце года — 0, средняя сумма в течение года — Y / 2.

Второй. Он предполагает двукратное посещение банка в год. В начале года индивид снимает со счета сумму, равную Y/2, которую он тратит в течение первого полугодия, после чего он вновь снимает такую же сумму и тратит ее во втором полугодии. Исходя из этих условий сумма денег на руках у индивида в течение всего года изменяется от Y/2 до 0, а в среднем равна Y/4. Графически этот вариант изображен на рис. 19.2.

Третий. Этот вариант предусматривает посещение банка N раз. При этом индивид каждый раз снимает со счёта Y/N руб., которые он тратит равными частями в течение каждого из 1 /N периодов. В течение года сумма денег на руках изменяется в пределах от Y/N до 0, а ее среднегодовое значение составляет Y /2N. Этот вариант изображен на рис. 19.3.

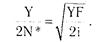

Из рис. 19.1, 19.2, 19.3 видно, что среднегодовое значение суммы на руках у индивида в течение года зависит от количества посещения банка. Оптимальное значение посещений банка N* определяется по формуле:

где F — денежная оценка издержек на посещение банка. При этом значении N средняя сумма денег на руках равна:

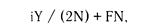

При определении оптимального количества посещений банка необходимо учитывать совокупные издержки, связанные с хранением денег в ликвидной форме. Эти издержки выступают в двух видах, представляющих альтернативу:

а) недополученный процент;

б) денежная оценка издержек времени на посещение банка. Совокупные издержки, связанные с посещением банка, определяются по формуле:

где iY / (2N) — недополученный процент; N — число посещений банка; F — издержки на посещение банка. Экономические субъекты определяют такое число посещений банка, при котором их совокупные издержки будут минимальны.

Модель Баумоля-Тобина, разработанная в 50-е гг., находится в русле теории трансакционного спроса на деньги и является одной из ведущих теорий спроса на деньги. Но эта модель может найти и более широкое применение. Например, в том случае, когда индивид располагает не только наличными активами в денежной форме, но и неденежными активами (акциями и облигациями).

Модель Баумоля-Тобина выделяет роль денег как средства обращения. Согласно этой модели, спрос на деньги прямо пропорционален доходу и обратно пропорционален процентной ставке.

Теории трансакционного спроса на деньги: модель Баумоля-Тобина

1.2 Теории трансакционного спроса на деньги: модель Баумоля-Тобина

Эти теории объясняют спрос на деньги потребностью в совершении сделок. Теория трансакционного спроса на деньги была разработана в 50-е гг. Джеймсом Тобином и Уильямом Баумолем и получила название модель Баумоля-Тобина.

Основная идея этой модели состоит в том, что существует компромиссный выбор между удобством хранения наличности для совершения сделок и доходностью в виде процента, который может быть получен, если эти деньги хранить на сберегательных счетах [31, с.160].

И Баумоль, и Тобин указывали, что индивиды поддерживают денежные запасы так же, как фирмы поддерживают товарные запасы. В любой данный момент домашнее хозяйство держит часть своего богатства в форме денег для покупок в будущем. Если оно хранит значительную часть богатства в денежной форме, то всегда располагает деньгами для совершения сделок. Если же оно хранит небольшую часть своего богатства в форме денег, ему придется конвертировать другое богатство в деньги, например, продавая облигации.

В общем, домашнее хозяйство должно нести издержки типа брокерских комиссионных всякий раз, когда оно продает приносящий процент актив с целью получения денег, необходимых для покупки.

Таким образом, перед домашним хозяйством возникает дилемма. Храня значительную часть богатства в денежной форме, домашнее хозяйство лишается процента, который оно бы получало, если бы вместо денег имело приносящие процент активы. Но в то же время домашнее хозяйство снижает трансакционные издержки конвертации облигаций в деньги всякий раз, когда оно желает совершить покупку. Таким образом, домашнее хозяйство должно соизмерять альтернативные издержки хранения денежных средств и трансакционные издержки частой конвертации других активов в деньги.

Эта проблема схожа с проблемой фирмы, которая должна решать, какой уровень запасов ей поддерживать. При больших запасах она всегда располагает ресурсами, готовыми к использованию для производства или продажи.

Баумоль и Тобин формализовали эту идею следующим образом. Предположим, что домашнее хозяйство получает, доход, номинальная стоимость которого составляет PQ. Полагаем, что эти доходы в начале каждого периода автоматически помещаются на приносящий процент сберегательный счет в банке. Далее предполагаем, что потребительские расходы домашнего хозяйства в течение месяца постоянны и равны PQ за весь месяц. Домашнее хозяйство может использовать для покупок только не приносящие процента деньги.

Следовательно, до совершения покупок домашнее хозяйство должно снять деньги со сберегательного счета. Всякий раз, когда деньги снимаются со сберегательного счета, имеют место постоянные издержки. Эти издержки представляют собой время и расходы, затраченные на посещение банка и ожидание в очереди для снятия денег со сберегательного счета.

Итак, домашнее хозяйство должно решить, сколько раз ежемесячно оно будет обращаться в банк и сколько денег изымать при каждом его посещении. Так как величина расходов на покупку товаров в течение месяца постоянна, оно будет обращаться в банк через регулярные интервалы времени и изымать при каждом посещении одну и ту же сумму М (прил.А).

Если домашнее хозяйство начинает каждый месяц с М денежных средств, которые постепенно уменьшаются до нуля, то средние денежные остатки за месяц составляют М/2 10 . Определим спрос на деньги как среднее количество денег, хранимых хозяйством в течение месяца. Вопрос заключается в том, как следует домашнему хозяйству определять сумму М, изымаемую при каждом посещении банка, следовательно, уровень спроса на деньги.

Таким образом, перед домашним хозяйством встает следующая дилемма: чем выше М, тем реже оно обращается в банк, но тем больше потери процентов в течение месяца. Домашнее хозяйство может минимизировать издержки посещения банка путем одного масштабного изъятия средств в начале месяца, что даст ему все денежные средства, необходимые для расходования в течение месяца. Но такая большая сумма М также максимизирует проценты, которые домашнее хозяйство теряет за этот месяц. Действительно, не имея средств на сберегательном счете, домашнее хозяйство вообще не получит процентов.

Поэтому домашнее хозяйство должно соизмерять издержки частых посещений банков и упущенные проценты.

Фундаментальный вывод, который можно сделать на основе подхода Баумоля-Тобина, состоит в том, что спрос на деньги – это спрос на реальные денежные остатки. Иначе говоря, для людей важна покупательная способность денег, а не их номинальная ценность. Эта характеристика спроса на деньги широко известна как отсутствие «денежной иллюзии».

Модель учитывает также существенные воздействия дохода, процентной ставки и фиксированных издержек на спрос на деньги. Как вытекает из соотношения, рост реального дохода увеличивает жалеемый уровень денежных остатков. Иными словам, более высокий уровень дохода вызывает рост расходов домашнего хозяйства, и чтобы поддерживать более высокий объем сделок, домашнее хозяйство увеличивает свои средние денежные остатки. Модель Баумоля-Тобина позволяет пойти дальше. Можно выявить точный количественный эффект роста дохода.

Рост процентной ставки приводит к снижению спроса на деньги. Интуитивно этот результат легко объясним: более высокая процентная ставка увеличивает альтернативные издержки ранения денег, и это вынуждает домашние хозяйства урезать свои денежные остатки (прил.Б).

Теорию Баумоля-Тобина легко распространить на тот случай, когда деньги приносят определенный процент. Модель дает интересное объяснение спроса на деньги со стороны домашних хозяйств. Однако во многих экономиках фирмы также обладают значительной частью совокупных денежных средств.

Примерно черед десятилетие после появления модели Баумоля-Тобина Мертон Миллер и Даниэль Орр рассмотрели вопрос применимости этой теории к фирмам.

Согласно результатам Миллера и Орра коренное различие между фирмами и домашними хозяйствами заключатся в том, что фирмы отличаются более значительными колебаниями уровня доходов. Частные агенты часто имеют трудовые контракты, которые обусловливают определенный уровень относительно доходов. Таким образом, фирмы накапливают денежные средства, когда поступления от продаж превышают расходы, и снижают уровень денежных остатков, когда расходы превышают поступления.

Здесь снова возникает вопрос оптимального использования наличных средств, но на этот раз в условиях неопределенности. Фирмы не хотят накапливать слишком большие наличные суммы, ибо в таком случае они теряют существенные доходы от процентов. Но если уровень наличности слишком низок, они должны продавать другие активы, чтобы получить необходимую им наличность. Отсюда втекает, что оптимальная политика фирм в значительной мере аналогична политике домашних хозяйств, обусловленной законом Баумоля-Тобина.

Спрос на деньги со стороны фирм – это спрос на реальные остатки. Таким образом, когда уровень цен удваивается, желаемый уровень обладания наличностью также удваивается. Как и у домашних хозяйств, спрос на деньги со стороны фирмы уменьшается при росте процентной ставки и увеличивается при росте трансакционных издержек.

Конкретные величины изменения спроса не являются точно такими же, как в модели Баумоля-Тобина, но направления этих изменений те же самые. Дополнительной интересной особенностью работы Миллера и Орра является влияние фактора неопределенности на денежный спрос. Если колебания чистого потока наличных средств фирмы увеличиваются по мере роста неустойчивости бизнеса, то наилучшей реакцией фирмы будет рост ее средних денежных остатков. Это позволяет ей успешнее переживать непредвиденные колебания чистых поступлений.

Подводя итоги, можно сказать, что реальный спрос на деньги представляет собой функцию от номинальной процентной ставки и реального уровня доходы.

Модель Баумоля-Тобина. Монетарные теории спроса на деньги.

В современных условиях представители неоклассического направления признают, что фактором спроса на деньги является не только уровень дохода, но и уровень процентной ставки. Зависимость между спросом и процентной ставкой обратная. Однако они считают, что существует единый мотив спроса на деньги – трансакционный и именно он зависит от процентной ставки. Именно эта идея была предложена В. Баумолем и Дж. Тобином, получившая название «Модель управления наличностью Баумоля-Тобина». В данной модели рассматривается спрос на деньги со стороны дом. хозяйств. Y – реальный доход дом. хозяйств. Дом. хозяйства тратят свой доход равномерно в течение периода. Доход поступает на сберегательный счет, по которому выплачивается номинальная ставка процента – i. Для того чтобы снять деньги со счета придется нести некоторые транзакционные издержки, они равны b в реальном выражении. P – уровень цен. Перед дом. хозяйствами стоит задача оптимального выбора количества походов в банк и снимаемой суммы со счета, чтобы минимизировать общие издержки. Дом. хозяйства решают сначала сколько раз сходить в банк, а затем выбирают ту сумму, которую каждый раз будут снимать со счета, чтобы за период израсходовать весь номинальный доход.

N – число походов в банк

PY/N – сумма, которую каждый раз снимают со счета

M= PY/2N – среднее количество денег на руках у дом. хозяйства.

где PbN – номинальные трансакционные издержки от N походов в банк

Минимизация общих издержек дает следующее условие первого порядка на оптимальное количество походов в банк:

Минимизация общих издержек дает следующее условие первого порядка на оптимальное количество походов в банк:

Оптимальное количество денег на руках домашнего хозяйства:

Спрос на деньги положительно зависит от Y и отрицательно от процентной ставки.

Спрос на деньги положительно зависит от Y и отрицательно от процентной ставки.

Эластичность спроса по доходу ½ а по i – (-½)

— скорость обращения денег.

— скорость обращения денег.

Положительно от Y и i, отрицательно от b.

Вывод из модели Баумоля-Тобина соответствует постулату ликвидности, т.е. не против кейнсианского подхода. Однако эмпирические исследования значения эластичности спроса на деньги не соответствует значению кейнсианской модели. Так эластичность спроса на деньги по доходу примерно = 3/4 , а эластичность спроса на деньги по процентной ставке близка к 0. Теория предпочтения ликвидности выглядит достаточно убедительно как с теоретической, так и с практической точки зрения, то есть реальный спрос на деньги положительно зависит от Y и отрицательно от i.

Теория монетаризма при изучении спроса на деньги в основном опиралась на уравнение:

M + V = П + g,где М –темп роста денежной массы; V– скорость обращения денег; g– темп роста выпуска; П – темп роста инфляции.

Если темп роста экономики задается экзогенно, то можно получить важный вывод: любое изменение в приросте денежной массы один в один передается на изменение уровня инфляции.

Данное свойство характерно для долгосрочного периода и редко выполняется в краткосрочном. В краткосрочном периоде изменение М может повлиять как на изменение скорости обращения денег, так и на изменение выпуска (У).

У государства есть возможность при помощи монетарной политики сдвигать AD и если отступить от классической предпосылки вертикальности AS, то сдвиг кривой совокупного спроса будет приводить к изменению не только уровня цен, но и выпуска. Кроме того в краткосрочном периоде цены не успевают приспосабливаться к изменению государственной политики и поэтому прирост денежной массы может один в один не передаваться на прирост выпуска. Это есть основа монетарной стабилизационной политики государства. У государства есть возможность через монетарную политику влиять на выпуск в краткосрочном периоде. Однако у государства нет возможности своевременной и точной стабилизационной политики. Поскольку механизм влияния денежной массы на выпуск не прямолинейный и непредсказуемый.

Монетаристы считали, что основной целью государства в сфере денежной политики является обеспечение стабильного роста денежной массы, способность к долгосрочному росту инфляции. Основным аргументом против монетаризма является тот факт, что V≠constи вероятней всего положительно зависит от ставки процента и совокупного дохода экономики. Поэтому прирост денежной массы может влиять не на Py , а на изменение ставки процента. А в долгосрочном периоде стабильность М может приводить к нестабильности темпа инфляции.

Спрос на деньги модель баумоля тобина

35 . Модель Баумоля-Тобина

Модель спроса на деньги с учётом альтернативных затрат держания кассы была

предложена независимо друг от друга двумя экономистами — У. Баумолем и Дж. Тобином. Она является наиболее популярной моделью спроса на деньги, рассматривающей его с точки зрения оптимизации денежных запасов. Здесь показано, что индивид поддерживает денежные запасы так же, как фирма поддерживает свои денежные запасы. В каждый данный момент домохозяйство держит часть своего богатства в денежной форме для будущих покупок. Если в денежной форме хранится значительная часть богатства, то, с одной стороны, домохозяйство всегда располагает необходимой суммой денег для совершения сделок, а с другой – оно лишается процента, если бы вместо денег держало приносящие проценты активы. Если в денежной форме хранится незначительная часть богатства, то перед домохозяйством может возникнуть проблема конвертации части своего богатства в деньги из-за недостаточности средств для совершения покупок. Таким образом, перед домохозяйством стоит проблема определения оптимального объёма денежных средств.

Из модели Баумоля-Тобина следует вывод: спрос на деньги – это спрос на реальные денежные остатки, он возрастает при росте реального национального продукта и сокращается при росте ставки процента.

Существует компромиссный выбор между удобством хранения наличности для сделок и процентом, который м.б. получен если эти деньги положить в банк. Перед д/х стоит проблема определения оптимального объёма денежных средств. Предполагается, что индивид тратит деньги равномерно Y /2 N -кол-во денег на руках

На счете в банке – Y , N -походы в банк, F – издержки похода в банк, i — годовая ставка процента. Тогда совокупные издержки от хранения денег на руках (ТС) равны TC = FN + iY /2 N

Индивид старается минимизировать TC , TC = FN + iY /2 N » min (0) С ростом дохода спрос на деньги растет, а с ростом ставки процента падает.

3 6 . Предложение денег. Денежная база

Денежная масса – это совокупность наличных и безналичных покупательных и платёжных средств, которыми располагают частные лица, фирмы, гос-во.

Денежная база( B ) (деньги повышенной мощности, резервные деньги) — наличность вне банковской системы( C ), а также резервы( R ) коммерческих банков, хранящиеся в ЦБ. Наличность является непосредственной частью предложения денег, тогда как банковские резервы влияют на способность банков создавать новые депозиты, увеличивая предложение денег. B = C + R. Увеличение денежной базы приводит к многократному (мультипликативному) расширению вкладов в коммерческих банках и денежной массы.

Предложение денег (М) равно сумме наличных денег (С) и сумме средств на текущих счетах ( D ).М = С + D .

Резервы-сумма средств, внесенных на банковские счета и не выданных в качестве кредитов,.

Если бы банки только хранили деньги в качестве резервов на случай востребования их вкладчиками и не выдавали в качестве кредитов, то каждая положенная на текущий счет денежная сумма увеличивала бы объем средств на текущих счетах и соответственно уменьшала бы количество наличных средств. При этом предложение денег остается прежним. Такая система называется 100%-ым банковским резервированием, и при ней банки не оказывают влияния на предложение денег.

Если же банки держат часть вкладов ( rr -норма резервов) в качестве резервов, а остальную выдают в качестве кредитов, то такая система носит название частичного банковского резервирования. Тогда из каждой единицы вкладов rr остается в качестве резерва, а (1 — rr ) выдается в качестве кредита. Если получивший этот кредит кладет его в другой банк на текущий счет, и этот банк придерживается той же нормы резервов, то он оставит в качестве резервов rr (1 — rr ) и выдаст в качестве кредитов

(1 — rr ) — rr (1 — rr ) = (1 — rr ) 2 . Пусть данный процесс продолжается до бесконечности, тогда каждая вложенная в банк денежная единица породит 1/ rr денежных единиц. Так как 0 1-кредитный мультипликатор. Таким образом при системе частичного банковского резервирования банки увеличивают предложение денег.

Пусть с r — коэффициент наличность/депозиты, показывающий как население распределяет деньги между наличностью и средствами на текущих счетах. cr = C / D ; rr = R / D (Сг>0, 0

Денежный мультипликатор — ( cr +1)/( cr + rr ). Он показывает, на сколько увеличивается предложение денег при приросте денежной базы на единицу.

1. предложение денег пропорционально денежной базе;

2. чем ниже норма резервов ( rr ), тем выше денежный мультипликатор;

3. чем ниже коэффициент наличность/депозиты ( cr ), тем выше денежный мультипликатор.

Таким образом, на предложение денег оказывает влияние не только Центральный Банк, но и коммерческие банки, а также решения населения.

3 7 . Кредитный и денежный мультипликаторы

Экономический смысл депозитного (кредитного) мультипликатора

показывающий во сколько раз конечный прирост денежной массы (предложения денег) превосходит первоначальный прирост денежной базы при отсутствии наличных денег в обращении и избыточных резервов.

Поскольку любое расширение денежной массы всегда является следствием расширения денежной базы, то:

В более реалистичном виде:

Население обычно не вносит все попадающие к нему наличные деньги на банковский вклад, а часть их оставляет на руках в наличной форме (в форме денежных остатков). Пропорция, в которой денежная масса распределена на денежные остатки и вклады до востребования, описывается коэффициентом «наличность-депозиты» (cr).

Распределение прироста денежной массы .

Тогда любой прирост денежной массы будет распределен между приростом денежных остатков и приростом вкладов в определенной пропорции:

Поскольку M = D + C, и

,

Норма избыточного резервирования.

Коммерческие банки обычно считают минимальную норму резервирования вкладов чересчур низкой для поддержания нормальной платежеспособности. К тому же обязательные резервы хранятся в Центральном банке. Поэтому коммерческие банки, как правило, предпочитают часть своих избыточных резервов не отдавать в ссуду, а хранить в самом банке. Та доля вкладов, которую коммерческие банки в среднем считают необходимым хранить в виде избыточных резервов, называется нормой избыточного резервирования вкладов (er):

где ER — объем избыточных резервов

При наличии избыточных резервов коммерческие банки используют для выдачи ссуд не весь свой ссудный потенциал, а за вычетом суммы хранящихся в банке избыточных резервов.

Экономический смысл денежного мультипликатора

показывающий во сколько раз конечный прирост денежной массы (предложения денег) превосходит первоначальный прирост денежной базы при наличии денежных остатков у населения и избыточных резервов у коммерческих банков.

Поскольку любое расширение денежной массы всегда является следствием расширения денежной базы, то при наличии денежных остатков у населения и избыточных резервов у коммерческих банков:

38. Кредитно-денежная политика: контроль над денежной массой.

ЦБ может контролировать предложение денег путем воздействия на денежную базу. Изменение денежной базы, в свою очередь, оказывает мультипликативный эффект на предложение денег. Выделяют три главных инструмента денежной политики, с помощью которых ЦБ осуществляет косвенное регулирование денежно-кредитной сферы:

1) изменение учетной ставки (или ставки рефинансирования), то есть ставки, по которой ЦБ кредитует коммерческие банки;

2) изменение нормы обязательных резервов, то есть минимальной доли депозитов, которую коммерческие банки должны хранить в виде резервов (беспроцентных вкладов) в ЦБ;

3) операции на открытом рынке: купля или продажа ЦБ государственных ценных бумаг.

Эти операции связаны с изменением величины банковских резервов => денежной базы и мультипликатора.

ЦБ не может полностью контролировать предложение денег, поскольку:

1) коммерческие банки сами определяют величину избыточных резервов, что влияет на отношение rr и на мультипликатор;

2) ЦБ не может точно предусмотреть объем кредитов, которые будут выданы коммерческим банкам;

3) величина cr определяется поведением населения и другими причинами, не всегда связанными с действиями ЦБ.