Символические деньги это пример

Символические деньги

Натуральные деньги.

Натуральные (вещественные) деньги, их нередко называют действительными деньгами, включают все виды товаров, которые являлись всеобщими эквивалентами на начальных этапах развития товарного обращения (скот, зерно, меха, ракушки и т.п.), а также деньги из драгоценных металлов (золотые и серебряные).

Характерная особенность натуральных денег состояла в том, что они могли существовать не только в качестве денег, но и в качестве товара. Номинальная стоимость денег данного вида соответствовала их реальной стоимости (стоимости золота или серебра).

Металлические деньги существовали сначала в форме слитков определенного веса, а затем монет. Металлические деньги возникли в глубокой древности. В России появление первых монет относят к IX-X вв.; в тот период имели хождение как серебряные, так и золотые монеты. Эпохой господства золотых монет считают XIX в. и начало XX в.

Использование натуральных денег (прежде всего – золотых) в качестве всеобщего эквивалента имело ряд существенных преимуществ. Натуральные деньги имели собственную стоимость как товара. Поэтому в тот период не могло возникнуть ситуации несоответствия между объемом денежной массы и объемом товаров и услуг на рынке. Если на рынке возникал избыток денег, то золотые и серебряные монеты уходили из обращения, оседая в карманах их владельцев как сокровище. Ограниченность добычи золота и серебра являлась препятствием бесконтрольной эмиссии денег. Оба эти обстоятельства делали невозможной инфляцию, которая стала неизбежным злом при переходе от натуральных денег к их заменителям.

Однако с развитием рыночной экономики возможности использования натуральных денег оказались ограниченными. Для обслуживания расширяющихся хозяйственных связей требовалось все больше и больше денег.

Золота не хватало, увеличение объема денежной массы для обеспечения сделок оказалось затруднительным, что, в свою очередь, сдерживало развитие товарообмена.

Символические деньги называют знаками стоимости, заменителями натуральных (вещественных) денег. К символическим деньгам относятся бумажные и кредитные деньги.

Номинальная стоимость символических денег значительно выше, чем стоимость того материала, их которого они изготовлены. Например, наивысшая ценность десяти бумажных рублей состоит именно в их использовании в качестве денег, а не в каком-либо ином качестве.

Бумажные деньги и различные монеты (из меди и алюминия и иных металлов) появляются тогда, когда в часто повторяющихся сделках непосредственное присутствие самих благородных металлов становится необязательным.

Опираясь на силу государственной власти, становится возможным заменить золото и серебро в обращении сначала в пределах данного государства, а затем и в мировой торговле знаками стоимости. Первоначально эти знаки в любой момент могли быть обменены на благородные металлы по номиналу, что и позволяло им циркулировать в обращении в качестве заменителей денег из драгоценных металлов.

Появление кредитных денег снятие с развитием кредитных отношений, когда купля-продажа осуществляется в кредит, с рассрочкой платежа. Кредитные деньги возникают и действуют наряду с золотыми деньгами, постепенно набирая силу и вытесняя золотые деньги. Кредитные деньги выступают как в виде соответствующим образом оформленных бумаг (банкнот, чеков, векселей), так и в виде соответствующих записей на счетах.

Кредитные деньги, будучи чисто символическими деньгами, требуют для своего эффективного функционирования государственной гарантии. Такая гарантия обеспечивается благодаря наличию государственных законов, регламентирующих правила выпуска и обращения векселей и банкнот, а также правил и процедур совершения депозитных операций, предусматривающих, в частности, и ответственность за нарушение этих законов, правил и процедур. В период становления кредитных денег одной государственной гарантии для их прочности и устойчивости было еще недостаточно. В течение длительного времени кредитные деньги существовали на базе золотых денег и рядом с ними, принимая на себя обеспечение все большей части оборота товаров и капитала.

Денежные системы в течение длительного времени сочетали функционирование металлической системы, состоящей из золота в виде слитков и монет, и системы кредитных денег, состоящей из векселей, чеков, банкнот, депозитных счетов в банках и т.д. Золото играло роль опоры, гаранта сохранения ценности, а механизм связи и взаимодействия двух систем – металлической и кредитной – обеспечивался путем размена банкнот и вкладов на золото.

Поскольку кредитная система часто не справлялась со своими задачами, особенно в периоды кризисов, на передний план выступало золото как надежный гарант ценностей.

В XX в. роль золота в качестве денег постепенно исчерпывается, и оно вытесняется из денежного мира кредитными деньгами. Вначале золото вытесняется из внутреннего экономического оборота, а затем и из международных расчетов. Можно сказать, что XX век стал веком эпохи утверждения кредитных денег, соответствующих потребностям современной развитой экономики.

В наше время деньги для многих стали смыслом жизни. Очень много людей тратят всѐ своѐ время на зарабатывание денег, жертвуя своей семьѐй, родными, личной жизнью. Деньги заколдовывают людей. Из-за них они мучаются, для них они трудятся. Они придумывают наиболее искусные способы потратить их. Деньги – единственный 50товар, который нельзя использовать иначе, кроме как освободиться от них. Они не накормят вас, не оденут, не дадут приюта и не развлекут до тех пор, пока вы не истратите или не инвестируете их. Люди почти все сделают для денег, и деньги почти все сделают для людей. Деньги – это пленительная, повторяющаяся, меняющая маски загадка.

Деньги и денежные средства.

Понятие денег и денежных средств.

Понятие денег происходит от древнегреческого «донака», что означает «медная монета», которое через тюркские языки (теньге) пришло в русский язык. Считается, что до появления денег существовал прямой обмен товарами, бартер в современном варианте. В древние времена у разных племен и народов по всему миру в качестве денег использовались: жемчуг, ракушки, различные камни, скот, меха, шкуры, соляные бруски, стальные бруски и слитки, обрубки из металлов, металлические предметы. В Ассирии и Древнем Египте еще 4000 лет назад в качестве денег стали использовать золото. В VII веке до нашей эры появились первые чеканные монеты. Такой вид денег быстро распространился, потому что они были удобны в хранении, перемещении, мало весили при высокой стоимости. А в 910 году нашей эры появились первые бумажные деньги в Китае. И (всего лишь!) спустя семь веков, первые бумажные деньги появились в Европе – в Швеции в 1661 году, а в России – в 1769 (ассигнации, введенные Екатериной II). Такова краткая история денег.

В наше время деньги – это термин экономической теории, означающий особый вид товара, который обладает максимальной ликвидностью и является универсальной мерой стоимости других товаров и услуг.

Понятие денежных средств чаще всего является синонимом понятия денег. С точки зрения составителей Современного экономического словаря, денежные средства – это «аккумулированные в наличной и безналичной форме деньги государства, предприятий, населения и другие средства, легко обращаемые в деньги». Проще говоря, денежные средства – это наличные и безналичные деньги.

Функции денег.

Функции денег в экономике подразумеваются под проявлениями денег как экономического явления.

- Мера стоимости. Каждый товар имеет свою цену, такую же измерительную характеристику, как длина в геометрии, масса в физике или длительность во времени. Денежная единица (рубль, доллар, нефтедоллар) – это эталон измерения стоимости товаров.

- Средство обращения. В обороте товаров и услуг деньги выступают посредником. Важный момент этой функции – ликвидность. Продавец на рынке может не сразу обменять своих кур на комбикорм, а через некоторое время, потому что пока комбикорма хватает и хранить его негде, по позже придется снова покупать. Я бы назвал эту функцию несколько определеннее – удобство обращения.

- Средство платежа. Функция, важная при уплате долга. Если товар куплен в долг, то этот долг отражается в деньгах, а не в количестве товара, и изменение цены товара на сумму долга не влияет. То есть взял телевизор за сто долларов, заплати сто долларов в срок оплаты, даже если телевизор уже стоит восемьдесят долларов.

- Средство накопления. Это функция переноса покупательской способности в будущее. Если ты выращиваешь цыплят, то ты не можешь откладывать по несколько цыплят в неделю, чтобы потом расширить загон для этих цыплят. Зато деньги откладывать можно. Отрицательный момент заключается в таком явлении, как инфляция.

- Мировые деньги. Функция денег, как платежного средства в международном масштабе. В этой функции важнейшее понятие – свободно конвертируемая валюта, то есть адекватное сопоставление цены денег одной страны с ценой денег другой страны.

- Средство формирования сокровищ. Сокровища – это не обязательно пиратский клад, или ценности древнеегипетской цивилизации в пирамидах. В экономике сокровища – это по сути то же, что и накопление (см. выше средство накопления), только не имеющее конкретной целенаправленности. То есть просто откладывание лишних денег «на черный день».

- Функция межнациональных денег. Аналогом золота, серебра и драгоценных камней сейчас выполняют деньги (валюта) некоторых стран – евро, доллар, фунт стерлинга.

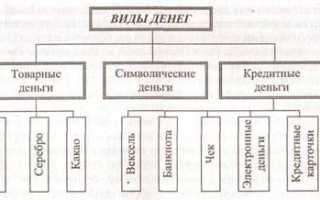

Виды денег.

- Товарные деньги (они же – вещественные, натуральные, настоящие или действительные деньги). Вид денег, в роли которых выступает товар, у которого есть своя собственная стоимость и полезность: золотые монеты, жемчуг, ракушки, меха, камни и т.д. В настоящее время товарные деньги в основном используются как средство сбережений или коллекционирования).

- Обеспеченные деньги (они же – разменные или представительские деньги). Деньги, являющиеся представителями конкретных товарных денег. У древних шумеров были деньги в виде глиняных фигурок овец и коз, которые можно было обменять на реальных овец и коз. Купюры и банкноты изначально тоже были обеспеченными деньгами и подлежали обмену на соответствующие золотые и серебряные монеты, но сейчас купюры – это символические деньги.

- Фиатные деньги (символические, ненастоящие, декретированные, бумажные деньги). Этот вид денег не имеет самостоятельной стоимости, или же их стоимость несоразмерна с номиналом: себестоимость, затраты на производство банкноты в сто долларов не стоят ста долларов. Интересен тот факт, что в наше время этот вид денег, самый ненадежный и необеспеченный, является самым популярным и распространенным в экономической сфере общества.

- Электронные деньги. Это те же фиатные деньги, только использующиеся при электронной оплате (через интернет, электронные терминалы и т.д.), так как с одного компьютера на другой физически невозможно передать купюру в сто долларов, зато электронными можно.

- Кредитные деньги. По сути кредитные деньги – это право потребовать в будущем долга в виде электронных, фиатных, обеспеченных или товарных денег. Таким образом, — это особый образом оформленный долг в виде определенной ценной бумаги (например, вексель, расписка).

От себя, исходя из определения денежных средств, могу выделить еще два вида денежных средств:

- наличные деньги – вид товарных, обеспеченных или фиатных денег, имеющий физическую форму (то есть человек может их хранить, носить с собой, дарить, расплачиваться и т.д.). Наличными деньгами удобно оплатить что-то конфиденциально, но невозможно расплатиться удаленно;

- безналичные деньги – вид денежных средств на банковских счетах, который используется для оплаты путем перевода денег с одного счета на другой. Иногда под безналичными деньгами подразумеваются также электронные и кредитные деньги. Появление безналичных денег связано, в первую очередь, с удобством. При покупке квартиры гораздо удобнее передать продавцу бумагу, означающую, что миллион рублей с такого-то счета теперь принадлежит ему, чем приносить с собой целый чемодан. Еще один немаловажный фактор появления безналичных денег – безопасность. Первые безналичные переводы (в виде чеков и векселей) придумали рыцари-финансисты Ордена тамплиеров в XI-XII веках с целью обезопасить себя от разбойников на дорогах.

Виды денег (металлические, бумажные, кредитные, электронные);

Виды денег (металлические, бумажные, кредитные, электронные)

ТЕМА 2. ВИДЫ ДЕНЕГ

В отдельных сферах денежного оборота и в различные периоды при определенных условиях применяются различные виды денег.

К древнейшим видам денег относятся товары, которые использовались повседневно, а при обмене служили всеобщим эквивалентом: продовольственные (скот, соль, чай, зерно, рис и др.), меховые шкурки пушных зверей, орудия труда (мотыги, топоры, ножи, лопаты), украшения (кольца, браслеты, цепочки). Постепенно роль денег перешла к металлам, сначала в виде слитков разной формы, а в VII в. до н.э. в виде чеканных монет. До капитализма роль денег выполняли медь, бронза, серебро, в некоторых странах (в Ассирии и Египте) еще в древности, за два тысячелетия до н.э., золото. С развитием товарного производства золото и серебро стали денежными товарами.

Нам более всего привычны бумажные деньги. Впервые они появились в Китае в средние века. О них упоминает Марко Поло, посетивший Китай в 1268 г. В Европе выпуск бумажных денег (бумажно-денежная эмиссия) относится к концу XVIII в. В России бумажные деньги — ассигнации — впервые были введены при Екатерине II. Сегодня деньги чаще всего принимают форму почти ничего не стоящей бумаги или депозитов в банке.

Приведенные примеры показывают различие между тремя основными видами денег: товарные (действительные) деньги, символические деньги (знаки стоимости) и кредитные деньги.

Товарные (действительные) деньги имеют ту же ценность при торговле ими как обыкновенным товаром или при любом другом способе их использования, какую они имеют в качестве денег.

Металлические деньги (медные, серебряные, золотые) имели разную форму: сначала штучные, затем весовые. Монета более позднего развития денежного обращения имела установленные законом отличительные признаки (внешний вид, весовое содержание). Наиболее удобной для обращения оказалась круглая форма монеты (меньше стиралась), лицевая сторона которой называлась аверс, оборотная — реверс и обрез — гурт. С целью предотвращения монеты от порчи гурт делался нарезным.

На территории Беларуси монеты появились в конце II — начале III века нашей эры. Ими стали древнеримские серебряные монеты — динарии. Затем в VIII—X вв. обращались монеты стран арабского востока, в X-XI вв. — византийские и западноевропейские, а в XI—XIII монеты древней Руси. С XIV века серебряные монеты стал выпускать Виленский монетный двор, который в XVI веке стал единым центром монетной эмиссии Великого княжества Литовского. С этого времени в обращении стали преобладать национальные монеты и монеты Речи Посполитой, а также монеты России, Прибалтики, Германии, Венгрии и других стран. С присоединением к Российской империи (1772, 1793, 1795 гг.) на территории Беларуси обращались преимущественно российские монеты.

Во второй половине XIX века страны перешли к золотому обращению. Ведущей из этих стран была Великобритания, которая вместе со своими колониями и доминионами занимала первое место по добыче золота. Причинами перехода к металлическому обращению и, прежде всего, к золотому, послужили свойства благородного металла, делающего его наиболее пригодным для выполнения назначения денег: однородность по качеству, делимость и соединяемость без потери свойств, портативность (большая концентрация стоимости), сохраняемость, сложность добычи и переработки.

Появление символических денег при золотом обращении было вызвано объективной необходимостью:

— золотодобыча не поспевала за производством товаров и не обеспечивала полную потребность в деньгах;

— золотые деньги высокой портативности не могли обслуживать мелкий по стоимости оборот;

— золотое обращение не обладало в силу объективности экономической эластичностью, т.е. быстро расширяться и сжиматься;

— золотой стандарт в целом не стимулировал производство и товарооборот.

Золотое обращение просуществовало в мире относительно недолго — до первой мировой войны, когда воющие страны для покрытия своих расходов осуществляли эмиссию бумажных денег. Постепенно золото исчезло из обращения.

Заместители действительных денег — символические деньги – это средство платежа, чья стоимость или покупательная способность в качестве денег превосходит издержки их производства или ценность при альтернативном использовании.

Так, например, банкнота в 100 долларов США стоит гораздо больше в качестве денег, чем просто листок высококачественной бумаги размером 3×6 дюймов.

Существенным условием для существования символических денег является наличие контроля над правом их производства. Право выпуска символических денег присваивает себе государство. Разность между номинальной стоимостью выпущенных денег и стоимостью их выпуска образуют эмиссионный доход казны, являющийся существенным элементом государственных поступлений.

Современные деньги принимаются в качестве платежа еще и потому, что этого требует закон. Такие деньги являются декретными деньгами, или законными средствами платежа. Законное средство платежа — это деньги, которые правительство провозгласило обязательными для приема при обмене и в качестве законного способа уплаты долгов.

Важнейшим недостатком символических денег является то, что они поступают в оборот без необходимой увязки с потребностями в денежных знаках (для оплаты товаров, услуг и других потребностей). Чрезмерный их выпуск в обращение приводит к обесцениванию денег, уменьшению их покупательской способности. Данный недостаток в значительной мере устраняется благодаря применению кредитных денег.

Кредитные деньги — это средство обмена, которые представляют собой обязательство частного лица или фирмы.

Они возникли с развитием товарного производства, когда купля-продажа осуществляется с рассрочкой платежа (в кредит). Их появление связано с функцией денег как средства платежа, где деньги выступают обязательством, которое должно быть погашено через заранее установленный срок другими видами денег. Изначально экономическое значение этих денег — сделать денежный оборот эластичным, способным отражать потребности товарооборота в наличных деньгах, экономить другие виды денег, способствовать развитию безналичного оборота.

Можно выделить следующие основные пути развития кредитных денег:

Вексель представляет собой безусловное обязательство должника уплатить определенную сумму кредитору в заранее оговоренный срок.

Выделяют следующие виды векселей:

— финансовый (долговое обязательство, возникшее из предоставления в долг определенной суммы денег);

— казначейский (когда должник — государство, выпускающее их для покрытия дефицита государственного бюджета и кассового разрыва);

— дружеский (векселя выставляются друг на друга с целью последующего учета их в банке);

— бронзовые (не имеющие реального обеспечения).

Коммерческий вексель является, с одной стороны, средством оформления коммерческого кредита, предоставляемого в товарной форме продавцами покупателям в виде отсрочки долга за проданный товар (оказанные услуги), с другой — ценной бумагой, в которой содержится обязательство векселедателя уплатить определенную денежную сумму векселедержателю независимо от оснований выдачи векселя.

Различают две разновидности коммерческого векселя — простой и переводной.

Простой вексель (соло-вексель) — письменный документ, содержащий обязательство одного лица (векселедателя) уплатить определенную денежную сумму определенному лицу (ремитенту или первому получателю) в установленный срок или по требованию. Переводной вексель (тратта) — письменный документ, содержащий безусловный приказ одного лица (векселедателя или трассанта), обращенный к другому лицу (плательщику или трассату), об уплате определенной денежной суммы определенному лицу (ремитенту или первому получателю) в установленный срок или по требованию.

Трассант (векселедатель) — лицо, выписавшее вексель. Трассат (плательщик) — лицо, к которому выставлен вексель. Ремитент — первый получатель или первый векселедержатель, в пользу которого выставлен вексель.

Банкнота — кредитные деньги, выпускаемые центральным (эмиссионным) банком страны. Впервые банкноты были выпущены в конце XVII в. на основе переучета частных коммерческих векселей. Первоначально банкнота имела двойное обеспечение: коммерческую гарантию, поскольку выпускалась на базе коммерческих векселей, связанных с товарооборотом, и золотую гарантию, обеспечивающую ее обмен на золото. Такие банкноты назывались классическими, имели высокую устойчивость и надежность. Центральный банк обладал золотым запасом для обмена, что исключало обесценение банкноты.

В отличие от векселя банкнота представляет собой бессрочное долговое обязательство и обеспечивается общественной гарантией центрального банка, который в большинстве стран стал государственным. Современная банкнота потеряла по существу обе гарантии: не все векселя, переучитываемые центральным банком, обеспечены товарами, и отсутствует обмен банкнот на золото.

Чек — письменный приказ владельца текущего счета банку о выплате определенной суммы денег чекодержателю или о перечислении ее на другой текущий счет. В чековом обращении участвуют: чекодатель (владелец счета), чекополучатель (кредитор чекодателя) и плательщик по чеку (кредитное учреждение).

Впервые чеки появились в обращении в XVI—XVII вв. в Великобритании и Голландии одновременно. С развитием кредитной системы они получили широкое распространение. Различают три основных вида чеков:

— именной — на определенное лицо без права передачи;

— предъявительский — без указания получателя;

— ордерный — на определенное лицо, но с правом передачи посредством индоссамента на обороте документа.

Электронные деньги — результат автоматизации банковских операций.

Внедрение ЭВМ в кредитных учреждениях создало условия для замены чеков кредитными карточками.

Кредитные карточки — средство расчетов, замещающее наличные деньги и чеки, а также позволяющее владельцу получить краткосрочную ссуду в банке. Выпускаются они кредитными учреждениями на базе счета клиента в форме пластиковой карточки с нанесенной на ней встроенной микросхемой. Кредитные карточки применяются для получения наличных денег и для расчетов на предприятиях торговли и сервиса.

Виды денег

За долгую историю своего существования человечество использовало огромное количество различных видов денег.

Самыми первыми деньгами были товарные деньги. Товарные деньги — экономический товар, применяемый в качестве средства платежа, но одновременно покупаемый и продаваемый как обычный товар. Товарные деньги имеют ту же ценность при торговле ими как обыкновенным товаром или при любом другом способе использования, какую они имеют в качестве денег. Например, если кофе используется и как деньги и как напиток, то в обоих случаях оно будет иметь одинаковую стоимость. Если бы кофе имело более высокую стоимость в качестве денег, то никто бы не стал его пить. Если бы кофе имело боле высокую стоимость как напиток, то люди бы уже не использовали его в качестве денег. Как уже отмечалось, в качестве таких денег использовался скот, табак, зерно, шкуры животных и т. д. Примеры использования товарных денег можно найти и в современном мире. Например, в странах с исключительно высоким уровнем инфляции использование товарных денег может быть куда более предпочтительнее, чем наличных. В Анголе до недавнего времени всеобщим эквивалентом выступало баночное пиво, в Германии первых послевоенных лет — американские сигареты.

В рыночной экономике денежный оборот складывается из наличных и безналичных денег. Наличность — деньги, передающиеся из рук в руки в натуральном виде. Под наличными деньгами понимаются металлические (монеты) и бумажные деньги (банкноты). Монета — денежный знак, изготовленный из металла (золота, серебра, медных сплавов, а в настоящее время из различных сплавов меди, никеля, алюминия). В монетах различают лицевую (аверс) и обратную (реверс) стороны, а также обрез (гурт). Основы монетного дела определяются денежной системой, принятой в государстве: законодательно регламентируется вес монеты, металл из которого она чеканится, относительная стоимость монетных металлов по отношению друг к другу и пр. По словам представителей Центробанка Российской Федерации, сегодня наше государство только выпускает монеты, но не получает их обратно. Эксперты объясняют это тем, что себестоимость российских монет выше их номинала. Монеты представляют собой разменные деньги, позволяющие совершать мелкие покупки. Металлические монеты составляют небольшую часть денежного предложения, около 10 %. Бумажные деньги (банкноты) — знаки стоимости, выпускаемые центральным банком, замещающие в обращении полноценные деньги и наделенные принудительным курсом.

Наличные деньги являются символическими деньгами. Символические деньги — средство платежа, чья стоимость или покупательная способность в качестве денег превосходит издержки их производства или ценность при альтернативном использовании. Например, банкнота в 1000 рублей стоит на рынке гораздо больше в качестве денег, чем просто как листок высококачественной, странным образом раскрашенной бумаги. Современные монеты — также символические деньги, поскольку их стоимость в качестве денег превосходит стоимость меди и никеля, из которых они сделаны. Наличные деньги принимаются в качестве средства платежа потому, что этого требует закон. Такие деньги являются декретными деньгами, или законными средствами платежа. Законное средство платежа — деньги, которые правительство провозгласило обязательными для приема при обмене и в качестве законного способа уплаты долгов.

Производство наличных денег во всем мире является прерогативой государства. Однако не все страны имеют возможность и считают целесообразным печатать деньги самостоятельно, и поэтому часто заказывают их за рубежом. Так, предприятия Госзнака РФ изготавливают банкноты и бумагу, чеканят монеты по заказу 15 стран; например, на московском монетном дворе чеканится индийская рупия, в Петербурге изготавливается бумага для банкнот Индонезии.

Срок службы купюры составляет от 1 до 2 лет. Средняя цена производства купюры составляет 2—5 центов. При этом, чем больше номинал купюры и чем выше степень ее зашиты, тем дороже обходится производство. Так, например, производство банкноты номиналом 20 долл. обходится США в 5 центов, и существует она в среднем 3 года. Сегодня в обороте находится 4,9 трлн. банкнот достоинством 20 долл. Если их выложить цепочкой, то можно 19 раз опоясать Землю.

Если в середине XX в. для обеспечения безопасности необходимо менять деньги раз в 20—40 лет, то сегодня раз в 5 лет или даже чаще. В изображение банкноты помешается набор защитных признаков, в том числе читаемых только с помощью специального оборудования. Количество защитных признаков не разглашается. Для работы кассиров, по рекомендациям Интерпола, разрешено раскрывать не более 5—8 защитных признаков. Сегодня, по оценкам экспертов, всего несколько стран — США, Россия, Великобритания, Канада, Германия, Япония и Швейцария — способны напечатать по-настоящему надежные деньги. Сегодня в финансовых системах мира фальшивок насчитывается 15—25 % от оборота всей денежной массы.

В развитых странах с рыночной экономикой большая часть средств обращения приходится на безналичные деньги. Безналичные деньги — записи на счетах в центральном банке и его отделениях, а также вклады в коммерческих банках. Вклады в коммерческих банках называются также банковскими деньгами. Банковский вклад — денежные средства, помещаемые на хранение в банк от имени частного лица, корпорации или государства.

Безналичные деньги по существу не являются платежными средствами, но в любую минуту они могут превратиться в наличные, гарантированные кредитными институтами. Практически же безналичные деньги выступают наравне с наличными и даже имеют некоторые преимущества перед ними. Действительно, наличные деньги связаны с бумагой или металлом. Они имеют реальные высокие издержки хранения и транспортировки, а также могут быть подделаны или потеряны.

В последнее время в денежном обращении широко применяются кредитные карточки — VISA, Master Card, American Express и др. Кредитные карточки не являются деньгами, они инструмент для перечисления денег и получения краткосрочной ссуды в коммерческом банке или другом финансовом учреждении, выпустившим карточки.

Экономисты прогнозируют, что в будущем электронные деньги (e-money) заменят не только традиционную наличность и чеки, но и кредитные карты. Выделяются две основные формы электронных денег смарт-карты (smart cards) и сетевые деньги (network money). Смарт-карты (электронные кошельки) имеют встроенный микропроцессор с указанием внесенной денежной суммы (аналог кредитных карт, но без посредничества банка). Сетевые деньги — электронный чип (программное обеспечение), с помощью которого осуществляется перевод средств по электронным коммуникационным сетям, в том числе и через Интернет. В пользу таких денег говорит то, что они Гораздо дешевле в обслуживании, практически не могут быть подделаны или украдены, а при соответствующей системе их движения и администрирования почти полностью исключается финансовая преступность.