Оценка денежных средств

Оценка достаточности денежных средств;

Управление денежными средствами имеет такое же значение, как и управление, запасами и дебиторской задолженностью. Увеличение или уменьшение остатков денежной наличности на счетах в банке обуславливается уровнем несбалансированности денежных потоков, то есть притоком и оттоком денег. Превышение притоков над оттоками увеличивает остаток денежной наличности, и наоборот превышение оттоков над притоками приводит к нехватке денежных средств и увеличению потребности в кредите.

Определим длительность периода оборота денежных средств в днях для оценки достаточности денежных средств по формуле 2.1

, (2.1)

, (2.1)

где Дсо — средний остаток денежных средств (по средней арифметической),

Д — длительность периода (в нашем случае 1 год или 365 дней),

ОД — оборот денежных средств за период.

Таблица 2.10 Расчет длительности периода оборота денежных средств

Таким образом, с момента поступления денежных средств на расчетный счет и до их выбытия в 2005 году проходило в среднем 7 дней, в 2004 году в среднем 1 день, а в 2003 году в среднем 3 дня. Это связано с тем, что денежные средства предприятия, поступая на расчетный счет, направляются на погашение долгов перед бюджетом и так далее. Средний остаток денежных средств в 2005 году по сравнению с 2003 годом увеличился в 4 раза, а оборот денежных средств за период на 76,6%, в связи с этим увеличилась длительность периода оборачиваемости на 127,7%.

Большое влияние на оборачиваемость капитала, вложенного в оборотные активы, оказывает увеличение или уменьшение дебиторской задолженности.

, (2.2)

, (2.2)

где ПОДЗ – продолжительность обращения дебиторской задолженности, дней;

ДЗсо — средние остатки дебиторской задолженности, тыс. руб.;

В — выручка, тыс. руб.

Период оборачиваемости дебиторской задолженности или период инкассации долгов равен времени между отгрузкой товаров и получением за них наличных денег от покупателей. По данным таблицы 2.9, остатки дебиторской задолженности 2005 году резко снизились (на 20,6%), в связи с частичным погашением задолженности покупателями.

Таблица 2.11 Результаты расчета периода обращения дебиторской задолженности

В 2005 году выручка увеличилась, по сравнению с 2003 годом на 4912 тыс. руб. или на 12,2%. Период оборачиваемости дебиторской задолженности в 2005 году по сравнению с 2003 годом сократился на 29,3% (или 21 день), что говорит о снижении ее качества. Качество дебиторской задолженности оценивается также удельным весом в ней вексельной формы расчетов, поскольку вексель выступает высоколиквидным активом, который может быть реализован третьему лицу до наступления срока его погашения.

Большое влияние на финансовое состояние предприятия оказывают состав и структура заемных средств, то есть соотношение долгосрочных, среднесрочных и краткосрочных финансовых обязательств. Привлечение заемных средств содействует временному улучшению финансового состояния при условии, что они не замораживаются на продолжительное время в обороте и своевременно возвращаются.

Средняя продолжительность использования кредиторской задолженности в обороте предприятия рассчитываются следующим образом:

, (2.3)

, (2.3)

где ПОКЗ – продолжительность обращения кредиторской задолженности, дней;

КЗсо — средние остатки кредиторской задолженности, тыс. руб.;

З — затраты на производство, тыс. руб.

Таблица 2.12 Результаты расчета периода обращения кредиторской задолженности

В ООО им Х. Валиева сумма кредиторской задолженности на начало и на конец года превышает сумму по счетам дебиторов, причем срок ее погашения больше, чем дебиторской задолженности, что может быть следствием несбалансированности денежных потоков. В 2005 году по сравнению с 2003 годом остатки кредиторской задолженности возрос на 30,5%, затраты на производство на 58,7%. Период обращения кредиторской задолженности сократился на 17,8% или на 31 день.

Так как ООО им Х. Валиева является сельскохозяйственным предприятием, то время обращения производственных запасов во многом зависит от биологических факторов.

Сезонность производства обуславливает неритмичность в использовании ресурсов, а также неодинаковые объемы хозяйственной деятельности, неравномерное поступление выручки в течение года.

Тенденция к увеличению финансового цикла свидетельствует о возникновении у предприятия нарастающей потребности в финансировании. Установление указанной тенденции делает необходимым принятие своевременных мер по выявлению резервов сокращения длительности производственно-финансового цикла, например таких как:

— сокращение периода заготовления и хранения запасов товарно-материальных ценностей (насколько это возможно для сельского хозяйства);

— совершенствование системы расчетов с покупателями, включая обязательный контроль за сроками образования дебиторской задолженности.

10. Анализ движения денежных средств

Денежные средства — наиболее ликвидная часть текущих активов — являются составляющей оборотного капитала. К денежным средствам относятся деньги в кассе, на расчетных, текущих, специальных, валютных и депозитных счетах

Анализ денежных средств и управление денежными потоками включает в себя расчет времени обращения денежных средств (финансовый цикл), анализ денежного потока, его прогнозирование, определение оптимального уровня денежных средств, составление бюджетов денежных средств и т.п.

Основными задачами анализа денежных средств являются:

- оперативный, повседневный контроль за сохранностью наличных денежных средств и ценных бумаг в кассе предприятия;

- контроль за использованием денежных средств строго по целевому назначению;

- контроль за правильными и своевременными расчетами с бюджетом, банками, персоналом;

- контроль за соблюдением форм расчетов, установленных в договорах с покупателями и поставщиками;

- своевременная выверка расчетов с дебиторами и кредиторами для исключения просроченной задолженности;

- диагностика состояния абсолютной ликвидности предприятия;

- прогнозирование способности предприятия погасить возникшие обязательства в установленные сроки;

- способствование грамотному управлению денежными потоками предприятия.

Основным источником информации для проведения анализа взаимосвязи прибыли, движения оборотного капитала и денежных средств является баланс (ф. № 1), отчет о движении денежных средств (ф.№4)

Отчет о движении денежных средств — это документ финансовой отчетности, в котором отражаются поступление, расходование и нетто-изменения денежных средств в ходе текущей хозяйственной деятельности, а также инвестиционной и финансовой деятельности за определенный период. Эти изменения отражаются так, что позволяют установить взаимосвязь между остатками денежных средств на начало и конец отчетного периода.

Отчет о движении денежных средств — это отчет об изменениях финансового состояния, составленный на основе метода потока денежных средств.

Логика анализа движения денежных средств достаточно очевидна — необходимо выделить по возможности все операции, затрагивающие движение денежных средств.

Анализ движения денежных средств прямым и косвенным методом.

· прямой метод основывается на исчислении притока (выручка от реализации продукции, работ и услуг, авансы полученные и др.) и оттока (оплата счетов поставщиков, возврат полученных краткосрочных ссуд и займов и др.) денежных средств, т.е. исходным элементом является выручка;

· косвенный метод основывается на идентификации и учете операций, связанных с движением денежных средств, и последовательной корректировке чистой прибыли, т.е. исходным элементом является прибыль.

Прямой метод расчета основан на отражении итогов операций (оборотов) по счетам денежных средств за период. При этом операции группируются по трем видам деятельности:

· текущая (основная) деятельность — получение выручки от реализации, авансы, уплата по счетам поставщиков, получение краткосрочных кредитов и займов, выплата заработной платы, расчеты с бюджетом, выплаченные/полученные проценты по кредитам и займам;

· инвестиционная деятельность — движение средств, связанных с приобретением или реализацией основных средств и нематериальных активов;

· финансовая деятельность — получение долгосрочных кредитов и займов, долгосрочные и краткосрочные финансовые вложения, погашение задолженности по полученным ранее кредитам, выплата дивидендов.

Необходимые данные берется из форм бухгалтерской отчетности: «Бухгалтерского баланса» и «Отчета о движении денежных средств.

Расчет денежного потока прямым методом дает возможность оценивать платежеспособность предприятия, а также осуществлять оперативный контроль за поступлением и расходованием денежных средств.

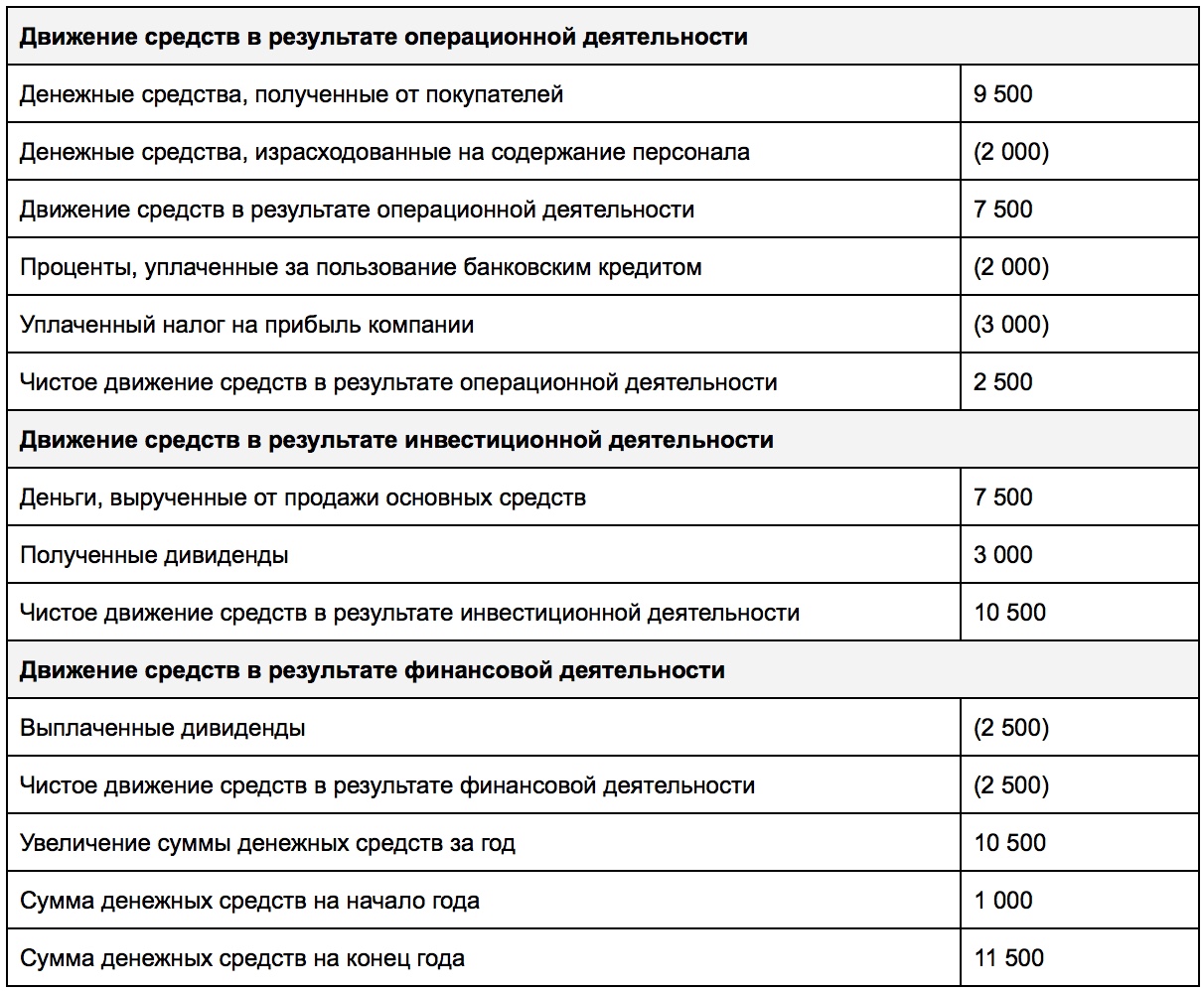

Таблица 1. Анализ движении денежных средств (прямой метод), тыс. руб.

Коэффициенты движения денежных средств предприятия

Привет на связи Василий Жданов в статье рассмотрим коэффициенты движения денежных средств.

Что такое денежные потоки предприятия, их разновидности

Денежные потоки – это совокупность финансовых поступлений и, наоборот, выплат, образующихся в процессе ведения хозяйственной деятельности компании. Данное понятие включает в себя все известные потоки финансовых средств и не подразумевает какого-то конкретного денежного потока. Финансовые потоки подразделяются на категории по нескольким признакам:

Отток: заработная плата, расчеты с контрагентами и исполнителями и др.

Отток: дивиденды владельцев, проценты с депозитов вкладчиков.

Чистый объем точнее характеризует степень финансового равновесия фирмы и итоги ее хозяйствования.

Какие факторы влияют на движение денежных средств

Всю совокупность факторов, способных оказывать влияние на денежные потоки в организации, классифицируют на 2 категории:

- Внутренние факторы:

- сезонность продаж изготовленных изделий и самого производства;

- уровень развития предприятия на текущий момент;

- длительность производственного и операционного циклов;

- степень грамотности управления бизнесом.

- Внешние факторы:

- система налогообложения;

- принципы проведения расчетов;

- правила делового оборота;

- наличие заемного капитала и особенности финансирования извне;

- ситуация на финансовом и товарном рынках.

С какой целью рассчитываются коэффициенты движения денежных средств

Важно! Предприятия обычно занимаются не только текущей, но и финансовой и инвестиционной деятельностью. Коэффициенты движения денежных потоков рассчитываются для каждой из сфер деятельности обособленно друг от друга – по каждой необходимо выявить оттоки средств и рассчитать чистый итог.

Основной задачей экспертов, которым поручено вычислить коэффициенты движения денежных средств и провести анализ финансовых потоков, является оценка возможностей исследуемой компании обеспечить такие поступления денег от коммерческой деятельности, чтобы их объема было достаточно для погашения расходов на следующие аспекты:

- перечисление собственникам предприятия (акционерам) дивидендов;

- бесперебойное изготовление продукции, выполнение работ и оказание платных услуг клиентам;

- продажу продукции производства, товаров, работ и услуг;

- инвестирование средств в объекты ОС;

- погашение займов, кредитов, процентов за пользование заемными средствами;

- исполнение иных обязательств перед кредиторами, контрагентами, сотрудниками и т.д.

Важно! Анализ денежных потоков осуществляется в текущей, финансовой и инвестиционной деятельности компании. Они должны быть отражены в отчетности фирмы.

Научиться правильно интерпретировать коэффициенты движения денежных средств достаточно важно, поскольку умение рационально направлять потоки денежных средств предприятия на реализацию определенных целей – навык, характеризующий грамотного управленца, способного нарастить прибыль.

Анализ денежных потоков в текущей, финансовой и инвестиционной деятельности

Как уже было сказано, движение денежных средств должно быть исследовано по 3 направлениям: в текущей деятельности фирмы, финансовой и инвестиционной:

Отток денег возникает по причине несения расходов на обеспечение производственного процесса, продажи, налоговые отчисления и пр.

Отток (здесь он обычно чистый) – затраты на покупку ОС, НМА и внеоборотных активов (в том числе затраты на НИОКР, капитальные вложения в строительство).

Методы расчета денежных потоков предприятия

Существует 2 метода расчета денежных потоков по текущей, финансовой и инвестиционной сфер деятельности компании:

- Прямой метод (проведение исследования дебетовых и кредитовых оборотов по счетам, корреспондирующим со счетами денежных средств, и их группировка по сферам деятельности фирмы).

- Косвенный метод (корректировка показателя чистой прибыли на сумму хозяйственных операций, которые не относятся к денежным на базе данных Бухгалтерского баланса и Отчета о прибылях и убытках).

Прямой способ проведения анализа позволяет получить качественную информацию о мощности и объеме валовых денежных потоков. Данный метод исследования денежного потока применяется экспертами при формировании отчета о движении денежных средств (форма №4). Данные, на базе которых проводится анализ, отыскиваются в учетных записях компании.

Пример отчетности по финансовым потокам, оформленный с использованием прямого метода анализа:

Косвенный способ применяется при проведении расчета денежных потоков по текущей деятельности. Благодаря косвенному методу анализа становится возможным выявить причины, по которым наблюдается различие между притоком денег от основной деятельности и динамикой прибыли (чистой прибылью за какой-то отчетный период и суммой чистых денежных средств по деятельности фирмы). Данная разница вычисляется с применением кассового метода на базе данных Бухгалтерского баланса за определенный период.

Величина прибыли и финансового итога расходятся по причине изменения сумм по некоторым статьям кредиторской задолженности и оборотных активов. К примеру, списание материалов на производство оказывает влияние на формирование себестоимости и прибыли, а покупка и оплата товарно-материальных ценностей приводит к затратам (оттоку денежных средств). Поэтому:

- если расходование материалов на производство превысило объемы покупки товарно-материальных ценностей, это говорит о наличии притока денежных средств;

- когда объем закупок товарно-материальных ценностей оказывается больше расхода материалов на производство, говорят о выявлении оттока финансов, поскольку остаток определенного вида ТМЦ растет;

- вывод – если остаток какого-либо вида оборотных активов (не денег) уменьшается, речь идет о притоке денежных средств, а об их оттоке свидетельствует наличие такого остатка.

Также, снижение некоторых статей кредиторской задолженности говорит об оттоке финансов (погашение займов), а их рост указывает на приток средств ввиду привлечения заемного капитала.

Применение косвенного метода подходит компаниям, в которых ведется учет по МСФО с использованием трансформации. Кроме того, применение данной методики не требует автоматизации процесса вычислений.

Важно! Размер чистой прибыли от основной деятельности при использовании реальной бухгалтерской отчетности необходимо уменьшать на суммы финансовых итогов, принадлежащих иным сферам деятельности компании (например, не к текущей, а к инвестиционной деятельности относятся доходы от участия в иных фирмах, выручка от продажи объектов ОС и внеоборотных активов).

Как рассчитываются коэффициенты движения денежных средств (финансовый анализ денежных потоков)

Финансовые эксперты чаще всего используют 4 категории коэффициентов движения денежных средств (хотя на практике могут применяться и другие показатели):

Оценка движения денежных средств

При анализе финансового состояния предприятия необходимо четко представлять, что прибыль за отчетный период и денежные средства, полученные предприятием в течение этого периода, не одно и то же.

Прибыль – это увеличение денежных средств предприятия за период, который характеризует эффективность управления предприятием. Наличие прибыли не означает наличие у предприятия свободных денежных средств, доступных для использования. В этом и заключается актуальность рассматриваемой методологии оценки денежных потоков.

Оценка движения денежных средств предприятия за отчетный период, а также планирование денежных потоков на перспективу является важнейшим дополнением анализа финансового состояния предприятия и выполняет следующие задачи:

— определение объема и источников, поступивших на предприятие денежных средств;

— выявление основных направлений использования денежных средств;

-оценка достаточности собственных средств предприятия для осуществления инвестиционной деятельности;

— определение причин расхождения между величиной полученной прибыли и фактическим наличием денежных средств.

Чтобы раскрыть реальное движение денежных средств на предприятии, оценить синхронность поступлений и платежей, а также увязать величину полученного финансового результата с состоянием денежных средств, следует выделить и проанализировать все направления поступления, а также их выбытие. Направления движения денежных средств принято рассматривать в разрезе основных видов деятельности — текущей, инвестиционной, финансовой.

Схема движения денежных потоков. Совокупный денежный поток должен стремиться к нулю.

Основополагающие принципы управления потоком денежных средств:

1. Продавать как можно больше и по разумным ценам. Цена продажи включает в себя не только реальные денежные затраты, но и амортизацию (некассовую статью), которая на деле увеличивает денежный поток.

2. Как можно больше ускорять оборачиваемость всех видов запасов, избегая их дефицита, который может привести к падению объема продаж.

3. Как можно быстрее собирать деньги у дебиторов, не забывая, что чрезмерное давление на всех без исключения потребителей может привести к снижению объема будущих продаж.

4. Постараться достичь разумных сроков выплаты кредиторской задолженности без ущерба для дальнейшей деятельности компании.

Разделение всей деятельности предприятия на три самостоятельные сферы очень важно в российской практике, поскольку хороший (т.е. близкий к нулю) совокупный поток может быть получен за счет элиминирования или компенсации отрицательного денежного потока по основной деятельности притоком средств от продажи активов (инвестиционная деятельность) или привлечением кредитов банка (финансовая деятельность). В этом случае величина совокупного потока маскирует реальную убыточность предприятия.

Текущая деятельность включает поступление и использование денежных средств, обеспечивающих выполнение основных производственно-коммерческих функций. При этом в качестве «притока» денежных средств будут выручка от реализации продукции в текущем периоде, погашение дебиторской задолженности, поступления от продажи бартера, авансы, полученные от покупателя. «Отток» денежных средств происходит в связи с платежами по счетам поставщиков и подрядчиков, с выплатой заработной платы, отчислениями в бюджет и внебюджетные фонды, уплатой процентов за кредит, отчисления на социальную сферу.

Поскольку основная деятельность компании является главным источником прибыли, она должна являться и основным источником денежных средств.

Инвестиционная деятельность включает поступление и использование денежных средств, связанные с приобретением, продажей долгосрочных активов и доходы от инвестиций. В этом случае «притоки» денежных средств связаны с продажей основных средств, нематериальных активов, с получением дивидендов, процентов от долгосрочных финансовых вложений, с возвратом других финансовых вложений. «Оттоки» денежных средств объясняются приобретением основных средств, нематериальных активов, капитальными вложениями, долгосрочными финансовыми вложениями.

Поскольку при благополучном ведении дел компания стремится к расширению и модернизации производственных мощностей, инвестиционная деятельность в целом приводит к временному оттоку денежных средств.

Финансовая деятельность включает поступление денежных средств в результате получения кредитов или эмиссии акций, а также оттоки, связанные с погашением задолженности по ранее полученным кредитам, и выплату дивидендов.

«Притоки» денежных средств могут быть за счет краткосрочных кредитов и займов, долгосрочных кредитов и займов, поступлений от эмиссии акций, целевого финансирования. «Оттоки» средств происходят в связи с возвратом краткосрочных кредитов и займов. Возвратом долгосрочных кредитов и займов, выплатой дивидендов, погашением векселей.

Финансовая деятельность призвана увеличивать денежные средства в распоряжении компании для финансового обеспечения основной и инвестиционной деятельности.