Наличные деньги средства на текущих счетах

Документальное оформление движения денежных средств на расчетном счете

Денежные средства предприятия обязаны хранить в банке. Для этого предприятия — юридические лица, имеющие самостоятельный баланс, открывают расчетные счета.

Для открытия расчетного счета предприятие представляет в банк следующие документы:

— заявление на открытие счета установленной формы;

— документ, удостоверяющий факт создания, регистрации юридического лица;

— копии устава и учредительного договора, заверенные нотариусом;

— банковскую карточку с образцами подписей лиц, которым предоставлено право подписывать платежные документы, и оттиска печати;

— справку о постановке на учет предприятия в налоговой инспекции по месту регистрации;

— справку о регистрации в Пенсионном и других социальных фондах.

Порядок совершения и оформления операций на счетах в банке регулируется правилами Центрального банка РФ.

Для оформления движения денег на расчетном счете используют следующие документы:

1. Платежное поручение

Платежное поручение предоставляет собой поручение плательщика своему банку о перечислении определенной суммы на расчетный счет другого предприятия.

Платежное поручение печатается в 3-х, 4-х или 5-ти экземплярах, в зависимости от того, в каких отделениях банка находится расчетные счета получателя и плательщика. На первом экземпляре проставляются оттиск печати и подписи первого и второго лица. В платежном поручении подробно указывается назначение платежа. Отпечатанное платежное поручение действительно в течение 10 календарных дней.

2. Платежное требование — поручение

Платежное требование – поручение представляет собой с одной стороны требование поставщика к покупателю произвести оплату отгруженных товарно-материальных ценностей или оказанных услуг на основании подтверждающих отгрузку документов. С другой стороны этот документ является поручением покупателя своему банку произвести оплату.

Поставщик, отгрузив продукцию, выписывает платежное требование-поручение в трех, четырех или пяти экземплярах и с приложенными отгруженными документами отсылает покупателю.

Если покупатель согласен оплатить данную поставку, он заполняет вторую часть платежного требования — получения и предъявляет в свой банк для снятия денег с расчетного счета. Согласие покупателя оплатить данную поставку называется акцептом.

Денежный чек является приказом предприятия банку о выдаче определенной суммы наличных денег.

Чековая книжка на 25 или 50 листов выдается банком по заявлению предприятия. Чтобы снять наличные деньги бухгалтер аккуратно одним цветом чернил заполняет чек и передает его кассиру предприятия. Кассир заказывает требуемую сумму предварительно (за 1, 2 дня). Заполненный чек действителен в течение 10 дней.

4. Объявление на взнос наличными

По этому документу вносятся на расчетный счет деньги непосредственно из кассы предприятия. Объявление на взнос наличными заполняется кассиром, сдающим деньги, непосредственно в банке в 1-ом экземпляре. Бланк объявления можно получить у оператора банка.

Бланк состоит из 3-х частей:

1 часть — объявление остается в банке.

2 часть — квитанция возвращается кассиру предприятия.

3 часть — ордер выдается банком вместе с выпиской.

Если предприятия сдают выручку инкассатору, то в этом случае выписывается препроводительная ведомость, которая состоит из 3-х бланков:

1 бланк — препроводительная ведомость вкладывается в денежную сумку.

2 бланк – накладная выдается инкассатору вместе с сумкой.

3 бланк — копия препроводительной ведомости остается у кассира.

Зачисление денег на расчетный счет производится на основании следующих документов:

1. По объявлению на взнос наличными или по препроводительной ведомости зачисляют на расчетный счет деньги, внесенные из кассы.

2. На основании платежных поручений покупателей и заказчиков зачисляется предоплата или выручка за реализованную продукцию.

3. На основании платежных требований-поручений, выписанных предприятием в адрес покупателей и заказчиков, зачисляется предоплата или выручка за реализованную продукцию.

4. По мемориальному ордеру зачисляются ссуда банка или проценты, выплачиваемые банком за хранение денег на счетах предприятия.

Списание денег с расчетного счета производится на основании следующих документов:

1. На основании денежного чека предприятие получает в банке деньги на заработную плату, на командировочные и хозяйственные расходы.

2. На основании платежных поручений, выписанных нашим предприятием гасится задолженность перед бюджетом, внебюджетными фондами, прочими кредиторами, а также перечисляется поставщиком оплата за товарно-материальные ценности, услуги или аванс.

3. На основании платежных требований — поручений поставщиков списываются с расчетного счета средства в оплату поступивших товарно-материальных ценностей и услуг.

4. На основании мемориального ордера выписанного банком, списываются проценты за пользование банковским кредитом, а также оплата услуг банка по расчетно-кассовому обслуживанию.

Все операции, произведенные на расчетном счете, отражаются в выписке банка, которая регулярно выдается влательцу счета.

Корреспонденция счета 51 с другими счетами

Для учета денежных средств на предприятии используется активный синтетический счет 51 “Расчетный счет”.

К счету 51 могут открываться субсчета. Субсчета открываются при наличии нескольких расчетных счетов, открытых в разных банках.

По дебету счета 51 отражается поступление денег на расчетный счет, по кредиту — списание денег с расчетного счета. Сальдо по дебету счета 51 отражает остаток средств на расчетном счете.

Зачисление денег на расчетный счет отражается следующими проводками:

Учет денежных средств на расчетном счете

Понятие «Расчетный счет» и его назначение

В практической деятельности каждый хозяйствующий субъект сталкивается с необходимостью осуществлять расчеты в безналичной форме. Расчеты предприятия с поставщиками за приобретенные материалы (услуги); с покупателями за реализуемую продукцию; с кредитными учреждениями по займам; расчеты по обязательным платежам в бюджет, платежи во внебюджетные фонды и другие чаще всего осуществляются через расчетный счет.

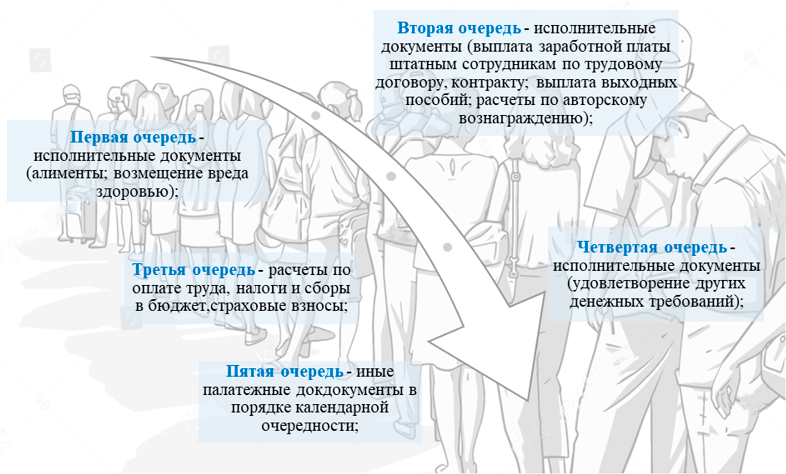

Расчетный счет является основным счетом организации, через который осуществляются денежные операции. При этом организация самостоятельно определяет необходимое количество расчетных счетов. Каждому открытому счету присваивается 20-тизначный номер, с указанием этого в уставе предприятия. В дальнейшем данный номер указывается во всех документах связанных с движением денежных средств по расчетному счету. Банковское расчетно-кассовое обслуживание осуществляется на основании заключенного договора между организацией и банком. Операции по расчетному счету осуществляются в хронологическом порядке по соответствующему распоряжению владельца счета (организации), а также без распоряжения владельца в случаях, определённых законодательством. При образовании недостатка денежных средств списание со счета осуществляется в следующем порядке:

Соблюдение данной очереди регламентируется ст. 855 Гражданского кодекса РФ.

Расчетный счет открывается в кредитных учреждениях (банках), которые предприятия выбирает для себя самостоятельно.

Управляющий банком на Заявление об открытии счета ставит «разрешительную» подпись и хозяйствующему субъекту, открывающему счет, присваивается номер расчетного счета, состоящий из 20 знаков. Через расчетный счет осуществляются все безналичные расчеты предприятия (только с помощью документов).

С 1 мая 2014 года организации и ИП, являющиеся плательщиками страховых взносов, освобождены от обязанности сообщать в ФСС и ПФР сведения об открытии и закрытии банковских счетов. Эти изменения внесены Федеральным законом от 02.04.2014г. № 59-ФЗ.

Со 2 мая 2014 года отменена обязанность организаций и ИП сообщать в налоговую инспекцию сведений об открытии и закрытии счетов, согласно Федерального закона от 02.04.2014г. № 52-ФЗ.

Порядок открытия расчетного счета

Для открытия расчетного счета в банке юридическое лицо обязано предоставить следующие документы в банк:

- Заявление на открытие счета в рублях, подписанное руководителем и главным бухгалтером организации;

- Договор банковского счета (два экземпляра) в рублях, подписанный на каждом листе;

- Свидетельство о государственной регистрации юридического лица;

- Копия выписки из единого государственного реестра юридических лиц заверенная нотариально или органом, выдавшим документ с датой выдачи не превышающей 1-го месяца до подачи документов;

- Копия надлежащим образом утвержденного устава (положения) с изменениями и дополнениями заверенная нотариально или органом, зарегистрировавшим документ;

- Копия учредительного договора, заверенная нотариально или вышестоящим органом;

- Протокол собрания учредителей;

- Копия трудового договора с руководителем организации;

- Копия приказа о вступлении в должность руководителя и назначением главного бухгалтера, заверенные оттиском печати и подписью руководителя организации;

- Карточка с образцами подписей и отписка печати руководителя предприятия и главного бухгалтера, заверенная нотариально;

- Ксерокопия паспортов лиц заявленных в карточке образцов подписей;

- Оригинал свидетельства о постановке на учет в налоговом органе и его нотариально заверенная копия;

- Копия информационного письма из территориального органа государственной статистики с присвоенными кодами и подтверждающего постановку на учет в государственный территориальный статистический орган, заверенная оттиском печати и подписями должностных лиц организации (не обязательно);

- Копии лицензии на виды деятельности, осуществлении которых требует наличие лицензий.

Синтетический и аналитический учет операций по расчетному счету

В плане счетов информация о движении денежных средств на расчетных счетах в банке учитывается на активном счете 51 «Расчетные счета». По дебету счета отражается поступление денежных средств на расчетный счет, по кредиту их списание. Сальдо по счету может быть только дебетовым, либо нулевым.

Аналитический учет движения денежных средств ведется в «Выписках банка». Банк составляет и предоставляет выписки организации согласно документооборота банка. Выписка составляется с позиции банка, при этом она предоставляется с приложением всех первичных документов. Периодичность предоставления выписок определяется оборотом движения денежных средств на расчетном счете, но как правило ежедневно.

Как учитываются безналичные денежные средства

Безналичные расчеты используются практически в каждой организации. Они предполагают перевод средств между счетами, взаимозачет требований. При операциях не используется наличка. Они предполагают особый учет.

Как открыть расчетный счет в банковском учреждении

Произведение безналичных расчетов предполагает открытие р/с. Для этого необходимо обратиться в банковское учреждение. Взаимодействие с банком выполняется на основании соглашения взаимных расчетов. Организация при необходимости может открыть несколько счетов.

Формы безналичных расчетов

Расчеты подразделяются на различные формы. Рассмотрим самые распространенные из них:

- Платежное поручение. Представляет собой распоряжение организации о переводе средств на счет. Отправляется оно в банк.

- Аккредитивы. Это обязательство, принятое банком, по направлению платежа получателю. Аккредитивы нужны для обеспечения безопасности платежей. Учет по ним ведется по счету 55. К нему создается субсчет «аккредитив».

- Расчеты посредством чеков. Выполняются при помощи чековой книжки. Это комфортная для отправителя форма перевода средств. Удобной эта форма считается потому, что платеж отправляется одновременно с отгрузкой продукции. Чек – это ценная бумага. В ней прописывается распоряжение об осуществлении платежа на положенную сумму. Нужно отметить, что чеки не получили распространение на территории РФ.

- Инкассо. Это операция, в рамках которой банк берет на себя обязательство получения денег. После получения средства переводятся на счет клиента.

Все приведенные формы расчетов отличаются своими нюансами.

Бухучет операций

Рассмотрим порядок безналичных расчетов:

- Приход средств на учетную запись организации. Операция отражается на счете 51. Безналичные расчеты могут осуществляться при самых разных ситуациях: продажа продукции, получение услуг от контрагентов, получение кредитов и займов. Они фиксируются в учете на базе банковской выписки, а также первичных документов. Последние представляют собой требование о перечислении средств в письменной форме.

- Перевод средств с банковской учетной записи. Операция отражается на «Расчетных счетах». Списание выполняется на базе расчетных документов. В них обычно указываются требования взыскателя средств о том, что плательщику нужно перечислить определенную сумму на банковский счет в погашение задолженности.

- Возврат денег на расчетный счет. Осуществляется в некоторых случаях. В частности, это нарушение положений составленного соглашения, возникших проблем при купле-продаже.

Бухгалтеру для управления безналичными средствами рекомендуется завести специальный платежный календарь.

Бухучет безналичных расчетов на счете 51

Безналичные расчеты фиксируются на счете 51. Он является активным. У него есть сальдо дебета. ДТ51 нужен для фиксации поступления безнала на расчетные счета, КТ51 – для фиксации списания средств. В первом случае актив будет увеличиваться, во втором – уменьшаться.

Списание средств осуществляется на основании платежного поручения. Документ этот оформляется в двух экземплярах. Одна из копий направляется в банк. На ней проставляется отметка банка о принятии документа. Когда средства направляются на расчетный счет, необходимо составить заявку на взнос наличными.

Используемые проводки

Рассмотрим стандартные проводки по переводу безнала на р/с:

- ДТ51 КТ62. Поступление оплаты или аванса от приобретателя услуг.

- ДТ51 КТ50. Наличные средства направлены из кассы в банк.

- ДТ51 КТ75. Взнос в УК безналом.

- ДТ51 КТ67, 66. Долгосрочное или краткосрочное кредитование.

При выбытии безнала с расчетного счета выполняются эти записи:

- ДТ60 КТ51. Оплата услуг поставщика.

- ДТ50 КТ51. Снятие средств и их направление в кассу организации.

- ДТ75 КТ51. Перевод дивидендов.

- ДТ67, 66 КТ51. Возврат кредита.

То есть записи используются для двух основных направлений операций: поступление средств и их выбытие.

Принципы расчетов безналичными средствами

Рассматриваемые расчеты через банк реализуются исключительно при наличии соответствующего документа. К примеру, это могут быть письменное распоряжение, судебный приказ, исполнительный лист и прочие документы. Списание выполняется на базе соответствующего распоряжения. В некоторых случаях списание проводится без распоряжения. К примеру, выполняется эта процедура в тех случаях, когда есть соответствующее требование кредитора. Право на списание по просьбе кредитора должно быть указано в соглашении о предоставлении услуг.

Следующий важный принцип – срочность. Существуют такие банковские процедуры: обработка официальных бумаг, списание средств, зачисление денег на счета. Практически для всех этих операций установлены определенные сроки. Последние обычно утверждаются каждым конкретным банком.

К СВЕДЕНИЮ! Платежная обеспеченность предполагает исполнение платежей со счетов в рамках сумм, которые на них имеются. То есть на счетах организации есть определенная сумма. Снять средства сверх этой суммы нельзя.

Следующий принцип – свободный подбор формы для расчета безналичкой. Существует множество форм для расчетов, которые были приведены выше. Это инкассо, аккредитив и прочее. Компания может самостоятельно подобрать подходящую для себя форму.

Унификация платежных документов также важна. Расчетные бумаги составляются по определенной форме. Они могут быть электронными или бумажными. В бумагах содержатся эти реквизиты:

- Форма расчетов.

- Название расчетных бумаг.

- Дата выписки из расчетного счета, номер этого счета.

- Информация о сторонах сделки (плательщик и его контрагент): название ЮЛ, номер счета, ИНН, адрес, номер субсчета.

- Размер платежа и его направление.

- Очередность платежей.

- Дополнительные нюансы.

Документы не будут действительны без печати и подписи.

Условные коды для операций с р/с

При отражении операций используются эти коды:

- 01. По ДТ проводится списание, по КТ – зачисление. Первичкой является поручение.

- 02. По ДТ проводится оплата, по КТ – зачисление.

- 05. По ДТ исполняется оплата, по КТ – зачисление. Первичкой является требование-поручение.

- 06. Оплата и зачисление на основании инкассового поручения.

- 07. Оплата и поступление средств по расчетным чекам.

- 08. По ДТ отражается открытие аккредитива, по КТ – зачисление аннулирования аккредитива.

- 09. Списание и зачисление средств по мемориальному ордеру.

- 10. По ДТ отражается погашение кредита.

- 11. Выдача и зачисление кредита.

- 12. По ДТ отражается зачисление средств на базе авизо.

- 13. По ДТ фиксируются расчеты с использованием банковских карт.

- 16. Списание и зачисление средств по платежному ордеру.

На основании приведенных кодов будут формироваться проводки.

Пример

Рассмотрим пример бухучета. Организация исполнила эти операции:

- Поступление средств от покупателей в размере 18 тысяч рублей.

- Снятие средств на ЗП персоналу в размере 118 тысяч рублей.

- Выдача ЗП.

- Выдача подотчета в размере 25 тысяч рублей.

Проводки будут такими:

- ДТ50 КТ62. Поступление средств от покупателей.

- ДТ50 КТ51. Поступление средств с р/с.

- ДТ70 КТ50. Выплата ЗП.

- ДТ71 КТ50. Выдача средств под отчет.

Каждая проводка меняет начальное и конечное сальдо. Она базируется на первичке.

7. Денежные агрегаты. Денежная база

7. Денежные агрегаты. Денежная база

Денежные агрегаты – показатели, используемые при анализе количественных изменений денежного обращения на определенную дату и за определенный период, а также для разработки мероприятий по регулированию темпов роста и объема денежной массы.

К основным денежным агрегатам, применяемым в финансовой статистике промышленно развитых стран, относятся следующие:

1) агрегат М1 – это деньги в узком смысле слова, т. н. деньги для сделок. Они включают в себя наличные деньги (банкноты и монеты в обращении и в кассах предприятий и организаций, казначейские билеты в отдельных странах), обращающиеся вне банков, а также деньги на текущих счетах (счетах «до востребования») в банках, другие чековые вклады, дорожные чеки, иногда и кредитные карточки. Нужно заметить, что депозиты на текущих счетах выполняют все функции денег и могут быть спокойно превращены в наличные. Именно агрегат М1 обслуживает операции по реализации валового внутреннего продукта, распределению и перераспределению национального дохода, накоплению и потреблению;

2) агрегат М2 – это деньги в более широком смысле слова, которые включают в себя все компоненты М1, срочные и сберегательные депозиты в коммерческих банках (как правило, небольших размеров и до 4 лет), т. е. сбережения, легко обратимые в наличные деньги, а также краткосрочные государственные ценные бумаги. Последние не функционируют как средство обращения, однако могут превратиться в наличные деньги. Сберегательные депозиты в коммерческих банках изымаются в любое время и превращаются в наличность. Срочные депозиты доступны вкладчику только по истечении определенного срока и, следовательно, обладают меньшей ликвидностью, чем сберегательные депозиты;

3) агрегат М3 включает в себя М2, сберегательные вклады в специализированных кредитных учреждениях, а также ценные бумаги, обращающиеся на денежном рынке, в т. ч. коммерческие векселя, выписываемые предприятиями. Эта часть средств, вложенная в ценные бумаги, создается не банковской системой, но находится под ее контролем, поскольку превращение векселя в средство платежа требует, как правило, акцепта банка, т. е. гарантии его оплаты банком в случае неплатежеспособности эмитента;

4) агрегат М4 включает в себя М3 и различные формы депозитов в крупных кредитных учреждениях. Между агрегатами необходимо равновесие, в противном случае происходит нарушение денежного обращения. Практика подсказывает, что равновесие наступает при М2 > М1, оно укрепляется при М2 + М3 > М1. В этом случае денежный капитал переходит из наличного оборота в безналичный. При нарушении такого соотношения между агрегатами в денежном обращении начинаются осложнения (нехватка денежных знаков, рост цен и др.).

В России различают следующие разновидности денег:

1) М – включает все имеющиеся в обращении деньги, бумажные и металлические;

2) М1 – включает М и средства на расчетных, текущих и специальных счетах предприятий и населения, депозиты населения в банках «до востребования»;

3) М2 – включает М1 и срочные депозиты населения в банках;

4) М3 – включает М2 и депозитные, и сберегательные сертификаты, облигации государственного займа.

Самостоятельным компонентом денежной массы Российской Федерации является денежная база. Она включает агрегат М, денежные средства в кассах банков, обязательные резервы банков в Центральном банке России и их средства на корреспондентских счетах в Центральном банке РФ.

Использование различных показателей денежной массы позволяет дифференцированно подойти к анализу состояния денежного обращения.

Данный текст является ознакомительным фрагментом.