К оттоку денежных средств приводит

Понятие притоки и оттоки денежных средств, характерные для инвестиционной деятельности предприятия

Проект, как и любая финансовая операция, т.е. операция, связанная с получением доходов и (или) осуществлением расходов, порождает денежные потоки(потоки реальных денег).

Денежный поток ИП— это зависимость от времени денежных поступлений и платежей при реализации порождающего его проекта, определяемая для всего расчетного периода.

На каждом шаге значение денежного потока характеризуется:

• притоком,равным размеру денежных поступлений (или результатов в стоимостном выражении) на этом шаге;

• оттоком,равным платежам на этом шаге;

• сальдо (активным балансом, эффектом),равным разности между притоком и оттоком.

Денежный потокобычно состоитиз (частичных) потоков от отдельных видов деятельности.

• денежного потока от инвестиционной деятельности;

• денежного потока от операционной деятельности;

• денежного потока от финансовой деятельности.

Для денежного потока от инвестиционной деятельности:

• к оттокамотносятся капитальные вложения, затраты на пуско-наладочные работы, ликвидационные затраты в конце проекта, затраты на увеличение оборотного капитала и средства, вложенные в дополнительные фонды (см. следующий раздел);

• к притокам— продажа активов (возможно, условная) в течение и по окончании проекта, поступления за счет уменьшения оборотного капитала.

Для денежного потока от операционной деятельности:

• к притокамотносятся выручка от реализации, а также прочие и внереализационные доходы, в том числе поступления от средств, вложенных в дополнительные фонды;

• к оттокам— производственные издержки, налоги.

К финансовой деятельностиотносятся операции со средствами, внешними по отношению к ИП, т.е. поступающими не за счет осуществления проекта. Они состоят из собственного (акционерного) капитала фирмы и привлеченных средств.

Для денежного потока от финансовой деятельности:

• к притокамотносятся вложения собственного (акционерного) капитала и привлеченных средств: субсидий и дотаций, заемных средств, в том числе и за счет выпуска предприятием собственных долговых ценных бумаг;

• к оттокам— затраты на возврат и обслуживание займов и выпущенных предприятием долговых ценных бумаг (в полном объеме независимо от того, были они включены в притоки или в дополнительные фонды), а также при необходимости — на выплату дивидендов по акциям предприятия.

Денежные потоки от финансовой деятельности учитываются, как правило, только на этапе оценки эффективности участия в проекте. Соответствующая информация разрабатывается и приводится в проектных материалах в увязке с разработкой схемы финансирования проекта.

Денежные потоки могут выражаться в текущих, прогнозныхили дефлированныхценах в зависимости от того, в каких ценах выражаются на каждом шаге их притоки и оттоки.

Текущиминазываются цены, заложенные в проект без учета инфляции

Прогнозныминазываются цены, ожидаемые (с учетом инфляции)на будущих шагах расчета.

Дефлированныминазываются прогнозные цены, приведенные к уровню цен фиксированного момента времени путем деления на общий базисный индекс инфляции

Денежные потоки могут выражаться в разных валютах.Рекомендуется учитывать денежные потоки в тех валютах, в которых они реализуются (производятся поступления и платежи), вслед за этим приводить их к единой, итоговой валюте и затем дефлироватъ, используя базисный индекс инфляции, соответствующий этой валюте. По расчетам, представляемым в государственные органы, итоговой валютой считается валюта Российской Федерации. При необходимости по требованию, отраженному в задании на расчет эффективности ИП, денежные потоки выражаются также и в дополнительной итоговой валюте.

В настоящих Рекомендациях используются:

• денежные потоки ИП;

• денежные потоки для отдельных участников проекта.

Наряду с денежным потоком при оценке ИП используется также накопленный денежный поток —поток, характеристики которого: накопленный приток,накопленный отток и накопленное сальдо (накопленный эффект) определяются на каждом шаге расчетного периода как сумма соответствующих характеристик денежного потока за данный и все предшествующие шаги.

studopedia.org — Студопедия.Орг — 2014-2020 год. Студопедия не является автором материалов, которые размещены. Но предоставляет возможность бесплатного использования (0.002 с) .

3. ОСНОВНЫЕ ЭЛЕМЕНТЫ АНАЛИЗА ИНВЕСТИЦИОННЫХ ПРОЕКТОВ

3.2. Денежные поступления

Одно из понятий современного финансового менеджмента — понятие о денежных поступлениях (денежных потоках — cash flow, CF). Термин «cash flow» обозначает чистый денежный результат коммерческой деятельности предприятия.

Денежные потоки определяются в течение экономического срока жизни инвестиций (расчетного периода), охватывающего временной интервал от начала проекта до его прекращения.

Расчетный период разбивается на шаги – отрезки, в пределах которых производится агрегирование данных, используемых для оценки финансово-экономических показателей. Шаги расчета определяются их номерами (0, 1,…). Время в расчетном периоде измеряется в годах или долях года и отсчитывается от фиксированного момента t = 0, принимаемого за базовый (обычно в качестве базового принимается момент начала или конца нулевого шага; при сравнении нескольких проектов базовый момент для них рекомендуется выбирать одним и тем же). В тех случаях, когда базовым является начало нулевого шага, момент начала шага с номером m обозначается через tm; если же базовым моментом является конец нулевого шага, через tm обозначается конец шага с номером m. Продолжительность разных шагов может быть различной [22].

Значение денежного потока обозначается через  (t), (CFt), если оно относится к моменту времени t, или через

(t), (CFt), если оно относится к моменту времени t, или через  (m) (CFm), если он относится к шагу m.

(m) (CFm), если он относится к шагу m.

На каждом шаге значение денежного потока характеризуется:

— притоком, равным размеру денежных поступлений (или результатов в стоимостном выражении) на этом шаге (Пm);

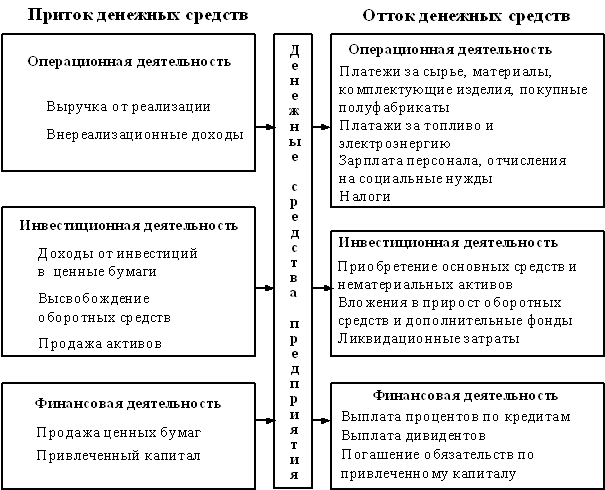

Денежный поток (t) обычно состоит из потоков от отдельных видов деятельности (рис. 3.4):

(t) обычно состоит из потоков от отдельных видов деятельности (рис. 3.4):

— денежного потока от инвестиционной деятельности и (t);

и (t);

— денежного потока от операционной деятельности (t);

(t);

— денежного потока от финансовой деятельности (t).

(t).

Рис. 3.4. Схема притоков и оттоков денежных средств предприятия [19]

Для ряда инвестиционных проектов строго разграничить потоки по разным видам деятельности может показаться затруднительным. В этих случаях можно объединить некоторые (или все) потоки [22].

Схема притоков и оттоков денежных средств на предприятии показана на рис. 3.4.

Приток денежных средств предприятия:

— выручка от реализации товаров;

— доходы от инвестиций в ценные бумаги;

— поступления от продажи излишних активов;

— высвобождение оборотных средств;

— продажа ценных бумаг;

Отток денежных средств предприятия:

— платежи за сырье, материалы, комплектующие изделия, покупные полуфабрикаты;

— платежи за топливо и энергию;

— зарплата персонала с отчислениями на социальные нужды;

— приобретение основных средств и нематериальных активов;

— вложения в прирост оборотных средств;

— выплата процентов по кредитам;

— погашение обязательств по привлеченному капиталу;

— вложения в дополнительные фонды (дополнительные вклады, ценные бумаги);

— затраты при ликвидации предприятия.

Наряду с денежными потоками при оценке инвестиционного проекта используется также накопленный (кумулятивный) денежный поток – поток, характеристики которого: накопленный приток, накопленный отток и накопленное сальдо (накопленный эффект) определяются на каждом шаге расчетного периода как сумма соответствующих характеристик денежного потока за данный и все предшествующие шаги [22].

При расчете денежных потоков следует обратить внимание на то обстоятельство, что амортизационные отчисления включаются в приток денежных средств.

Амортизация – это процесс переноса стоимости основных фондов предприятия на стоимость готовой продукции и возмещение этой стоимости при реализации продукции частями по мере износа. Поэтому начисленные амортизационные отчисления включаются в приток денежных средств.

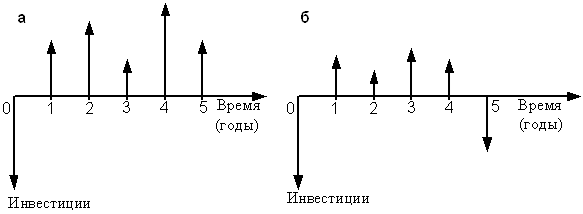

При анализе инвестиционных проектов (выборе того или иного критерия оценки) чрезвычайно важно знать характер денежных потоков. Различают ординарные и неординарные денежные потоки.

Денежный поток называют ординарным, если он состоит из исходных инвестиций, произведенных единовременно или за несколько шагов расчетного периода, а на всех последующих шагах сальдо (приток минус отток) имеют положительные значения. Если положительные сальдо чередуются в любой последовательности с отрицательными сальдо, то такой поток называется неординарным [14,15].

Рис. 3.5. Графическое представление гипотетического инвестиционного проекта [14,15]: а – с ординарным денежным потоком; б – с неординарным денежным потоком

На рис. 3.5 стрелка, направленная вверх, характеризует положительное сальдо (приток отток); стрелка, направленная вниз, – отрицательное сальдо.

Денежные потоки могут выражаться в текущих, прогнозных и дефлированных ценах.

Текущими называются цены без учета инфляции.

Прогнозными называются цены, ожидаемые (с учетом инфляции) на будущих шагах расчета.

Дефлированными называются прогнозные цены, приведенные к уровню цен фиксированного момента времени путем деления на общий базисный индекс инфляции.

Денежные потоки могут выражаться в разных валютах. Рекомендуется учитывать денежные потоки в тех валютах, в которых они реализуются (производятся поступления и платежи), вслед за этим приводить их к единой, итоговой валюте [22].

Управляем денежными средствами грамотно

Оцениваем рост оборотных активов

Оптимизируем соотношение оборачиваемости активов и кредиторской задолженности

Рассматриваем варианты замещения (погашения) долгов за счет привлекаемых средств

Одно из основных условий финансового благополучия предприятия — приток денежных средств, достаточный для покрытия планируемых расходов. Отсутствие минимально необходимого запаса денежных средств может привести к серьезным финансовым затруднениям. Своеобразным барометром возникновения этих затруднений является тенденция к сокращению доли собственных средств, необходимых для покрытия оборотных активов предприятия на фоне возрастающего объема его текущих обязательств.

Наиболее распространенным способом управления денежных средств является определение и анализ чистого денежного потока (ЧДП) от текущей деятельности предприятия. На него влияют как абсолютное изменение (рост) оборотных активов, так и в динамике их оборачиваемость — период их обращения в операционном цикле (от закупки, хранения, отгрузки и до расчетов с покупателями).

Слишком быстрый рост оборотных активов, цель которого — получить больший доход (выручку), может привести к необеспеченности их финансовыми ресурсами, как следствие — к дефициту денежных средств и кассовому разрыву.

Аналогично снижение оборачиваемости этих активов также может привести к дефициту денежного потока.

На платежеспособность компании влияет также структура источников ее финансирования — за счет каких средств (собственных или заемных) обеспечивается покрытие оборотных и других активов предприятия.

Рассмотрим влияние всех этих факторов на управляемость денежными потоками.

Критический уровень роста оборотных активов

В практике анализа денежных потоков чаще всего используется косвенный метод составления отчета о движении денежных средств. Он позволяет проследить, как изменение по каждой статье оборотных активов отражается на состоянии денежных средств предприятия. В его основу положен принцип перехода от полученного финансового результата (прибыли) к величине чистого денежного потока (ЧДП), т. е. к величине общего изменения денежных средств за рассматриваемый период. В результате чего получается положительный или отрицательный остаток денежных средств.

При анализе движения денежных средств особое внимание следует уделять причинам изменения оборотных активов и их влиянию на денежные потоки. Следует помнить, что рост статей оборотных активов, например запасов или дебиторской задолженности, приводит к реальному оттоку денежных средств.

Напротив, увеличение кредиторской задолженности свидетельствует о замедлении процесса оттока денег с предприятия, и фактически у предприятия остается больше денег на погашение других срочных обязательств.

Пример 1

Балансовый отчет предприятия представлен в табл. 1.

Проанализируем, как повлияли изменения на величину ЧДП.

Таблица 1

Первоначальный баланс предприятия, тыс. руб.

Анализ движения денежных средств по данным отчетности

«Отчет о движении денежных средств» (форма № 4) – совокупность показателей, развернуто характеризующих поток денежных средств за отчетный период (приложение 4).

Денежные средства – включают деньги в кассе и на счетах в банках, внесенные на вклады «до востребования». Депозитные вклады в банках относятся к краткосрочным или долгосрочным финансовым вложениям.

Эквиваленты денежных средств – краткосрочные высоколиквидные финансовые вложения, быстро и легко обратимые в денежные суммы и подверженные незначительному риску колебаний их стоимости. Например, депозитные сертификаты, казначейские краткосрочные обязательства.

Чистые денежные средства – нетто-результат движения денежных средств под влиянием хозяйственных операций. Чистый прирост или уменьшение денежных средств за отчетный период.

Поток денежных средств – поступление и расходование (уменьшение) денежных средств и их эквивалентов.

Приток (отток) денежных средств – увеличение (уменьшение) денежных поступлений в результате хозяйственной деятельности, отдельных видов деятельности или хозяйственных операций.

Информация, содержащаяся в «Отчете о движении денежных средств», необходима для оценки:

— перспективной возможности организации создавать положительные потоки денежных средств (превышение денежных поступлений над расходами);

— способности организации выполнять свои обязательства по расчетам c кредиторами, выплате дивидендов и иных платежей;

— потребности в дополнительном привлечении денежных средств со стороны;

— причин различия между чистыми доходами организации и связанными c ними поступлениями и платежами;

— эффективности операций по финансированию организации и инвестиционных сделок в денежной и безденежной формах.

Одним из условий финансового благополучия организации является приток денежных средств. Однако чрезмерная величина денежных средств говорит о том, что реально организация терпит убытки, связанные c инфляцией и обесценением денег, а также c упущенной возможностью их выгодного размещения.

Способ оценки достаточности денежных средств состоит в определении длительности периода их оборота:

.

.

Для исчисления среднего оборота следует использовать кредитовый оборот по счету 51. Но если у организации существенная часть расчетов проходит через кассу и специальные счета, то указанные в них расходы денежных средств должны быть прибавлены к сумме кредита по счету 51.

Составляется следующая таблица (табл. 5.1), которая показывает колебания оборота денежных средств в течение отчетного периода – срока c момента поступления денег на расчетный счет до момента их выбытия.

Движение денежных средств

Остатки денежных средств

(по ж/о №1,2, 3), тыс. руб.

Оборот за месяц, тыс. руб.

(гр. 1×30 дней/гр. 2)

В «Отчете о движении денежных средств» суммируются потоки денежных средств за отчетный период, c тем, чтобы получить дополнительную информацию о результатах производственно-хозяйственной деятельности организации, о ее инвестиционной и финансовой деятельности.

В отчете содержится информация, которая дополняет данные отчетного бухгалтерского баланса и «Отчета о прибылях и убытках». В частности, из этого отчета можно получить информацию о том, обеспечивалось ли достижение прибыльности достаточным притоком денежных средств, способствующим расширению проводимых операций или, по крайней мере, позволяющим продолжать их на прежнем уровне, удовлетворяет ли приток денежных средств необходимому уровню ликвидности организации. Отчет отражает инвестиции в дочерние и иные хозяйственные общества, капитальные вложения в основные средства, на увеличение оборотных средств, содержит данные об изъятии денежных средств из сферы инвестиций. Наконец, отчет дает представление о деятельности организации по привлечению финансовых ресурсов для финансирования ее развития и других потребностей.

Потоки денежных средств группируются в отчете по трем направлениям: текущей, инвестиционной и финансовой деятельности.

В международной практике существуют два метода составления отчета о движении денежных средств — прямой и косвенный.

Прямой метод составления отчета предполагает отражение непосредственных потоков денежных средств, поступивших от покупателей, выплаченных персоналу и т.п.

Косвенный метод составления отчета дает отражение только части потока денежных средств, не включающего валовые поступления и расходы от основной производственно-хозяйственной деятельности.

Анализ движения денежных средств также можно проводить прямым и косвенным методом.

Методика анализа движения денежных средств прямым методом достаточно проста. Форму № 4 «Отчет о движении денежных средств» следует дополнить расчетами относительных показателей структуры притока и оттока денежных средств по видам деятельности (табл. 5.2).

В колонках 8, 9, 10 записаны показатели горизонтального анализа. Сумма поступивших денежных средств составила 143 067 тыс. руб. Из них 83,8% приходится на текущую деятельность, 1,5% – на инвестиционную и 14,7% – на финансовую. Отток денежных средств организации в отчетном периоде составил 143 907 тыс. руб. Из них 92,6% – это средства, приходящиеся на текущую деятельность, 5,2 % — по инвестиционной деятельности и 2,3% – финансовая деятельность.

В колонках 7, 11, 12 и 13 записаны данные вертикального анализа. Из всей поступившей за отчетный период суммы денежных средств наибольший удельный вес приходится на выручку от продажи работ, товаров, услуг — 74,8%, 4,5% приходится на дивиденды и проценты по финансовым вложениям. При этом 65,15% приходится на инвестиционную деятельность. Точно так же анализируется отток денежных средств организации.

Отрицательным моментом в движении денежных средств организации является превышение оттока средств над их притоком на 840 тыс. руб. (6525 – 7365). Для финансовой стабильности должно быть наоборот. Анализ показывает также, что в организации сложилась опасная ситуация, когда отток средств от текущей и инвестиционной деятельности превысил приток денежных средств. Необходимым условием финансовой стабильности является такое соотношение притоков и оттоков средств в рамках текущей деятельности, которое обеспечило бы увеличение финансовых ресурсов, достаточное для осуществления инвестиций.

Анализ отчета о движении денежных средств прямым методом

Главным недостатком прямого метода анализа движения денежных средств является то, что он не раскрывает взаимосвязи полученного финансового результата и изменения денежных средств на счетах организации.

Величина притока денежных средств существенным образом отличается от суммы полученной прибыли. Как следует из формы № 2 «Отчет о прибылях и убытках» (приложение 2), анализируемая организация получила прибыль 22 250 тыс. руб., а прибыль за вычетом всех налогов и обязательных платежей составила 11 806 тыс. руб. В то же время денежные средства организации сократились за анализируемый период на 840 тыс. руб., и тому есть несколько причин.

1. Прибыль (убыток), отражаемые в форме № 2, формируются в соответствии c принципами бухгалтерского учета, согласно которым расходы и доходы признаются в том учетном периоде, в котором они были начислены (независимо от реального движения денежных средств):

— наличие расходов будущих периодов;

— наличие отложенных платежей, т.е. начисленных, которые увеличивают себестоимость продукции, а реального оттока денежных средств нет;

— расходы текущие и капитальные.

Текущие расходы напрямую относятся на себестоимость, а капитальные возмещаются в течение длительного времени (амортизация), но именно они сопровождаются значительным оттоком денежных средств.

2. Источником увеличения денежных средств может быть не только прибыль, но и заемные средства.

3. Приобретение активов долгосрочного характера не отражается на прибыли, а их реализация меняет финансовый результат.

4. На величину финансового результата оказывают влияние расходы, не сопровождаемые движением денежных средств (амортизация).

5. Изменения в составе собственного оборотного капитала. Увеличение остатков текущих активов приводит к дополнительному оттоку денежных средств, а сокращение — к их притоку.

Деятельность организации, накапливающей запасы ТМЦ, неизбежно сопровождается оттоком денежных средств, однако до того момента, пока запасы не будут отпущены в производство (реализованы), величина финансового результата не изменится.

6. Наличие кредиторской задолженности позволяет организации использовать запасы, которые еще не оплачены.

Бухгалтер, в чьи функции входит задача обеспечить руководство организации информацией о наличии и движении денежных средств, должен быть в состоянии объяснить причину расхождения размера прибыли и изменения денежных средств. C этой целью проводится анализ движения денежных средств косвенным методом.

При косвенном методе финансовый результат преобразуется c помощью ряда корректировок в величину изменения денежных средств за период.

Hа первом этапe устанавливают соответствие между финансовым результатом и собственным оборотным капиталом. Для этого устраняют влияние на финансовый результат операций начисления износа и операций, связанных c выбытием объектов долгосрочных активов (табл. 5.2).

При начислении амортизация относится на себестоимость продукции. Поскольку уменьшение прибыли в результате этого не ведет к сокращению денежных средств, то для получения реальной величины денежных средств суммы начисленной амортизации (оборот по кредиту счетов 02, 05) должны быть добавлены к нераспределенной прибыли.

Выбытие основных средств и других внеоборотных активов вызывает убыток в размере их остаточной стоимости, который фиксируется на счете 91 и затем списывается на уменьшение финансового результата в дебет счета 99 «Прибыли и убытки». На величину денежных средств эта операция не оказывает влияния, поскольку отток средств был значительно раньше — в момент приобретения этих активов. Следовательно, сумма убытка в размере недоамортизированной стоимости должна быть добавлена к величине прибыли.

Hа втором этапe корректировки устанавливают соответствие изменений собственного оборотного капитала и денежных средств. Следует определить, как изменение по каждой статье оборотного капитала отразилось на состоянии денежных средств организации.

Анализ движения денежных средств дает возможность оценить:

1) в каком объеме и из каких источников были получены поступившие денежные средства, каковы направления их использования;

2) достаточно ли собственных средств организации для инвестиционной деятельности;

3) в состоянии ли организация расплатиться по своим текущим обязательствам;

4) достаточно ли полученной прибыли для обслуживания текущей деятельности;

5) чем объясняются расхождения величины полученной прибыли и наличия денежных средств.