Дискреционная денежно кредитная политика

КРЕДИТНО-ДЕНЕЖНАЯ ПОЛИТИКА ГОСУДАРСТВА

Кредитно-денежная (монетарная) политика — это деятельность государства, направленная на решение основных макроэкономических задач и предполагающая использование кредитно-денежных инструментов.

Кредитно-денежная политика может быть двух типов: дискреционная и недискреционная (автоматическая).

Дискреционная кредитно-денежная политика бывает стимулирующая и сдерживающая.

Дискреционная кредитно-денежная политика — это целенаправленная политика, способствующая стимулированию или сдерживанию деловой активности в зависимости от фазы экономического цикла

Стимулирующая дискреционная политика (политика «дешевых» денег) проводится при спаде производства. Последовательность кредитно-денежных мероприятий при этом будет следующая: рост денежной массы, снижение процента, рост инвестиций, рост реального объема производства.

В формальном виде: МS (увеличение) = r(снижение) => I (увеличение) => Y (увеличение).

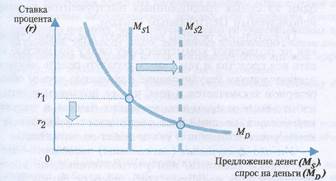

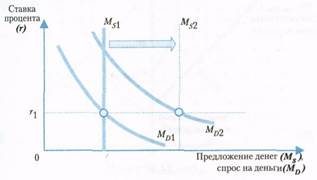

Графически стимулирующая кредитно-денежная политика может быть представлена следующим образом:

Сдерживающая дискреционная политика (политика «дорогих» денег) проводится при инфляции, опасности кризиса перепроизводства. Последовательность кредитно-денежных мероприятий при этом будет обратная: снижение денежной массы, рост процента, снижение инвестиций, снижение реального объема производства. В формальном виде: МS (снижение) => r(увеличение) => I (снижение) => Y (снижение).

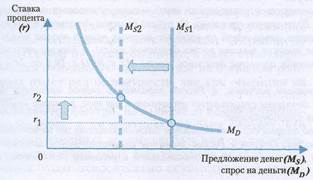

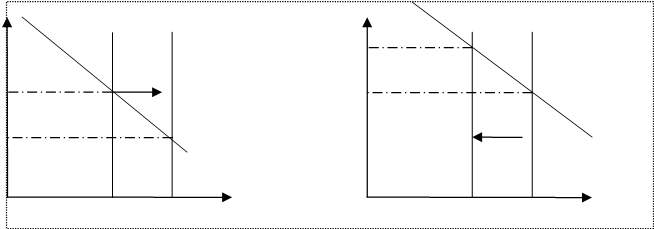

Графически сдерживающая кредитно-денежная политика может быть представлена следующим образом:

В любом случае первоначальный шаг — воздействие на денежную массу. Каким образом можно увеличивать или уменьшать денежную массу? Для этого используются три основных инструмента кредитно-денежной политики центрального банка:

• изменение минимальной нормы обязательных резервов;

• учетно-процентная (дисконтная) политика;

• операции на открытом рынке.

Изменение минимальной нормы обязательных резервов — это один из самых традиционных инструментов регулирования, используемый Центральным банком.

Обязательные резервы – это часть кредитных ресурсов банков, содержащаяся на открытом в центральном банке беспроцентном счете.

Обязательные резервы выполняют две задачи: страховую, так как не позволяют коммерческому банку полностью использовать все средства и тем самым создают резерв ликвидности, и регулирующую. Регулирование с помощью нормы обязательных резервов заключается в том, что повышая или снижая коммерческим банкам норму обязательных резервов, ЦБ ограничивает или, наоборот, расширяет их возможности осуществлять кредитование.

Учетно-процентная (дисконтная) политика — это изменение ставки дисконта, или учетной ставки.

Официальная учетная ставка – это ставка центрального банка, по которой он предоставляет кредиты коммерческим банкам и кредитным учреждениям. В России эта ставка носит название ставки рефинансирования. Повышая или понижая официальную учетную ставку, ЦБ оказывает воздействие на возможности коммерческих банков и их клиентов в получении кредита, что в свою очередь влияет на экономический рост, денежную массу, уровень рыночного процента.

Повышение учетной ставки способствует привлечению в страну иностранного краткосрочного капитала. Происходит активизация платежного баланса, увеличивается предложение иностранной валюты, что ведет к снижению курса иностранной валюты и повышению курса национальной валюты. Снижение учетной ставки приводит к противоположным результатам.

Операции с ценными бумагами на открытом рынке – это операции центрального банка по купле-продаже коммерческих и казначейских векселей, государственных облигаций и прочих ценных бумаг. Такие действия ЦБ влияют на объем ресурсов коммерческих банков.

Центральный банк, продавая ценные бумаги на открытом рынке, уменьшает ресурсы коммерческих банков и их возможности предоставлять ссуды клиентам. Это приводит к сокращению денежной массы в обращении и повышению ссудного процента. Покупая ценные бумаги на рынке у коммерческих банков, ЦБ предоставляет им дополнительные ресурсы, расширяет их возможности по выдаче ссуд.

В мировой банковской практике широко используются и другие инструменты денежно-кредитной политики ЦБ. К ним относятся:

· контроль над рынком капиталов;

· допуск к рынкам – регулирование открытия новых банков и кредитных учреждений, в том числе иностранных;

· валютные интервенции – купля-продажа значительных объемов валюты для воздействия на величину спроса и предложения (т.е. на курс) национальной денежной единицы;

· таргетирование – установление целевых ориентиров роста показателей денежной массы и др.

Использование инструментов денежно-кредитной политики может быть эффективным только в условиях их тесной увязки с бюджетной и налоговой политикой, законодательной деятельностью.

Недискреционная (автоматическая) кредитно-денежная политика — это следование монетарному правилу, которое гласит: темп роста денежной массы должен соответствовать темпу потенциального роста реального ВВП. А значит автоматическая денежно-кредитная политика состоит в последовательном изменении денежной массы.

По мнению монетаристов, главную ответственность за стабильность покупательной способности денег несет правительство, в чьих руках находится денежное предложение. Колебания денежного предложения в целях стабилизации процента, т.е. дискреционные мероприятия, лишь усиливают циклические колебания. Постоянство темпов роста денежной массы дает возможность избегать этих колебаний.

Более того, основоположник монетаризма М. Фридмен выдвигал идею принятия монетарной конституции, т.е. законодательного установления монетарного правила, согласно которому денежное предложение должно возрастать на 3 — 5% в год. Монетарное правило не было принято, но в некоторых западных странах в 1970-е годы стали применять практику денежного таргетирования — установления верхнего и нижнего пределов денежной массы на определенный период.

В 1970 — 1980 гг. в западных странах под влиянием монетаризма произошло переосмысление кредитно-денежной политики, осуществляемой центральными банками. На практике это привело к переносу центра тяжести с традиционного ориентира — динамики процентной ставки на изменение величины и темпов роста денежной массы.

В кредитно-денежной политике существует так называемая дилемма целей, которая означает невозможность одновременного регулирования денежной массы и процентной ставки.

Например, если в качестве цели стабилизации мы выбираем денежную массу, то в случае роста спроса на деньги мы допускаем колебания процентной ставки.

Если в качестве цели стабилизации мы выбираем процентную ставку, то в случае роста спроса на деньги мы допускаем колебания денежной массы.

Монетаристы выбирают в качестве цели денежную массу, а кейнсианцы — процентную ставку. Монетаристы исходят из основополагающего влияния денежного предложения на все макроэкономические показатели, а кейнсианцы видят в нестабильности процентных ставок, вызывающей нестабильность инвестиций, основную причину циклических колебаний и предлагают с этим бороться.

На практике кредитно-денежная политика не бывает стопроцентно кеинсианскои или монетаристскои, но представляет собой различные сочетания взглядов представителей обеих школ.

Дискреционная кредитно-денежная политика и «политика по правилам»

Дискреционная (гибкая) кредитно-денежная политика

направлена на стимулирование или сдерживание деловой активности в зависимости от фаз среднесрочного экономического цикла. Теоретически такая политика базируется на кейнсианских представлениях о стабилизирующий роли государства в сфере управления совокупным спросом.

Стимулирующая дискреционная политика – это политика «дешевых» денег

, которая используется ЦБ при спадах производства. Она основана на кейнсианских представлениях о трансмиссионном, т.е. передаточном, механизме изменений в экономике, вызванных ростом или уменьшением денежного предложения. Речь идет о цепочке взаимосвязей макроэкономических переменных. Так, ЦБ увеличивает денежное предложение, что (при прочих равных условиях) вызывает падение ставки процента. Более низкая ставка процента стимулирует процессы инвестирования, поскольку займы становятся более дешевыми. Рост инвестиций как элемента совокупного спроса приводит к росту ВВП.

В упрощенной форме последовательность изменений макроэкономических переменных при политике «дешевых» денег можно представить следующим образом:

MS(растет) i (снижается) I (растут) AD (растет) Y (растет)

MS(растет) i (снижается) I (растут) AD (растет) Y (растет)

Напротив, сдерживающая кредитно – денежная политика, или политика «дорогих» денег, проводится при «перегревах» экономики, сопровождающихся инфляцией.

Трансмиссионный механизм действует следующим образом:

MS(снижается) i (растет) I (уменьшаются) AD (уменьшается) Y (уменьшается). Так, повышение учетной ставки ФРС до 2,25%, о чем было сказано ранее, многими аналитиками было расценено как конец эпохи «дешевых» денег в США.

MS(снижается) i (растет) I (уменьшаются) AD (уменьшается) Y (уменьшается). Так, повышение учетной ставки ФРС до 2,25%, о чем было сказано ранее, многими аналитиками было расценено как конец эпохи «дешевых» денег в США.

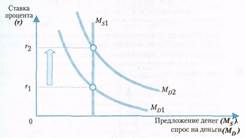

Рис. 1. Влияние изменения предложения денег на ставку процента: а) увеличение предложения денег; б) уменьшение предложения денег

Первоначально (рис. А) равновесная ставка процента находилась на уровне i0. Если ЦБ принимает решение о расширении предложения денег для стимулирования совокупного спроса, то кривая Ms1 и ставка процента установится на более низком уровне i1. В случае сдерживающей кредитно – денежной политики (рис. Б) ЦБ уменьшает предложение денег и кривая Ms сдвигается влево в положение Ms2. равновесная ставка процента повышается до уровня i2.

Стимулирующая и сдерживающая кредитно-денежная политика ЦБ

Сущность монетарной политики. Дискреционная и не дискреционная монетарная политика

Монетарная (кредитно-денежная) политика представляет собой меры по регулированию денежного рынка с целью стабилизации экономики, рисунок 21.3. Монетарная политика поэтому является разновидностью стабилизационной (антициклической) политики. Она направлена на сглаживание циклических колебаний экономики и используется для воздействия на экономику прежде всего в краткосрочном периоде.

Рисунок 21.3 – Денежно-кредитная политика государства

Цели монетарной политики – обеспечение:

— стабильного уровня совокупного выпуска (ВВП);

— полной занятости ресурсов;

— стабильного уровня цен;

— равновесия платежного баланса.

Монетарная политика влияет на экономическую конъюнктуру, воздействуя на совокупный спрос. Объектом регулирования выступает денежный рынок, и прежде всего денежная масса.

Монетарную политику определяет и осуществляет Национальный банк Украины.

Тактическими целями (целевыми ориентирами) монетарной политики центрального банка может выступать контроль за:

— предложением денег (денежной массой);

— уровнем ставки процента;

— валютным курсом национальной денежной единицы.

Национальный банк Украины располагает набором средств, которые называются инструментами денежно-кредитной политики. Эти инструменты в основном воздействуют либо на количество денег, главным образом в виде банковских депозитов, либо на процентные ставки, рисунок 21.4.

На первом этапе Центральный банк воздействует на предложение денег, уровень процентных ставок, объем кредитов. На втором – изменения в данных факторах передаются в сферу производства, способствуя достижению конечных целей.

Рисунок 21.4 – Направления кредитно-денежной политики

Инструменты денежно-кредитной политики не обязательно используются по отдельности, а наоборот, обычно используется сразу два инструмента и более, чтобы их эффекты взаимно усиливали друг друга. Мероприятия подобного рода называются комплексной политикой.

Имеющиеся в распоряжении НБ инструменты различают:

1 По непосредственным объектам воздействия. В зависимости от конкретных целей денежно-кредитная политика направлена либо на стимулирование кредитной эмиссии (кредитная экспансия), либо на ее ограничение (кредитная рестрикция). Кредитная экспансия проводится для увеличения занятости и подъема производства, а кредитная рестрикция, чтобы предотвратить «перегрев» экономики или чтобы понизить темпы инфляции.

2 По форме инструменты денежно-кредитной политики разделяются на прямые (административные), которые имеют вид директив, предписаний, инструкций, исходящих от ЦБ ирыночные (косвенные), под которыми подразумеваются способы воздействия ЦБ на денежно-кредитную сферу посредством формирования определенных условий на денежном рынке.

3 По характеру параметров инструменты денежно-кредитного регулирования делят наколичественные, с помощью которых оказывается влияние на состояние кредитных возможностей коммерческих банков, и качественные, которые представляют собой вариант прямого регулирования стоимости банковских кредитов.

4 По срокам воздействия инструменты денежно-кредитной политики разделяются на долгосрочные и краткосрочные. Под долгосрочными (конечными) целями подразумеваются те задачи, реализация которых может осуществляться от года до нескольких десятилетий (например, финансовая стабилизация, экономический рост). К краткосрочным относятся инструменты воздействия, с помощью которых достигаются промежуточные цели денежно-кредитной политики (например, преодоление финансового кризиса в стране).

Основными общими инструментами кредитно–денежной политики являются:

а) изменение нормы обязательного резервирования;

б) изменение учетной ставки (ставки рефинансирования);

в) операции на открытом рынке.

Политика обязательных резервов. Минимальные (обязательные) резервы – это наиболее ликвидные активы, которые обязаны иметь все кредитные учреждения, как правило, либо в форме наличных денег в кассе банков, либо в виде депозитов в Национальном банке или в иных высоколиквидных формах, определяемых Национальном банком. Использование нормативов может иметь как тотальный (установление ко всей сумме обязательств или ссуд), так и селективный (к их определенной части) характер воздействия.

Минимальные резервы выполняют две основные функции:

1) они как ликвидные резервы служат обеспечением обязательств коммерческих банков по депозитам их клиентов. Периодическим изменением нормы обязательных резервов Центральный банк поддерживает степень ликвидности коммерческих банков на минимально допустимом уровне в зависимости от экономической ситуации;

2) минимальные резервы являются инструментом, используемым Национальном банком для регулирования объема денежной массы в стране. Посредством изменения норматива резервных средств Национальный банк регулирует масштабы активных операций коммерческих банков (в основном объем выдаваемых ими кредитов), а, следовательно, и возможности осуществления ими депозитной эмиссии. Кредитные институты могут расширять ссудные операции, если их обязательные резервы в Национальном банке превышают установленный норматив.

Рефинансирование коммерческих банков. Рефинансирование означает получение денежных средств кредитными учреждениями от Национального банка.

Национальный банк может выдавать кредиты коммерческим банкам, а также переучитывать ценные бумаги, находящиеся в их портфелях (как правило, векселя).

Векселя переучитываются по ставке редисконтирования. Эту ставку называют также официальной дисконтной ставкой, обычно она отличается от ставки по кредитам (рефинансирования) на незначительную величину в меньшую сторону (в Европе 0,5-2,0 процентных пункта).

Операции на открытом рынке. Главным инструментом денежно-кредитной политики стали интервенции Национального банка, получившие название операций на открытом рынке.

Этот метод заключается в том, что Национальный банк осуществляет операции купли-продажи ценных бумаг в банковской системе. Приобретение ценных бумаг у коммерческих банков увеличивает ресурсы последних, соответственно повышая их кредитные возможности, и наоборот.

1.4 «Политика по правилам». Теория М. Фридмана

«Политика по правилам», или жесткая монетарная политика — политика, направленная на поддержание на определенном уровне денежной массы; графически как крайний случай представляется относительно вертикальной кривой предложения денег на уровне заданного показателя денежной массы.

Кредитно-денежная «политика по правилам» Интернет-портал «Современная экономическая теория»

http://modern-econ.ru/makro.html (жесткая кредитно-денежная политика)

Такая политика была предложена монетаристами во главе с М. Фридманом. Многие годы Фридман доказывал, что денежно-кредитная политика должна проводиться по правилам, и эта идея стала важной частью монетаристской доктрины.

Монетаристы убеждены, что денежно-кредитная политика определяет уровень экономической активности в стране в гораздо большей степени, чем считают кейнсианцы. По мнению монетаристов, денежное предложение является единственно важным фактором, оказывающим воздействие на уровень производства, цены и занятость.

Так как скорость обращения денег у монетаристов стабильна в том смысле, что ее колебания невелики, и она не изменяется в ответ на изменение денежного предложения, то само денежное предложение оказывает предсказуемое воздействие на уровень совокупного спроса.

С точки зрения монетаристов, предлагаемая кейнсианцами политика дорогих и дешевых денег вредна и бессмысленна. Главная причина макроэкономической неустойчивости лежит в сфере денежных процессов. Инфляция, безработица, спад производства не характерны для рыночной системы как таковой, а проистекают от неправильной денежной политики, осуществляемой государством.

Проведение эффективной финансовой политики согласно монетаристским рекомендациям предполагает:

1. Отказ от произвольных изменений в налоговой или денежно-кредитной политике ради поставленных экономико-политических целей. Экономика, по их мнению, крайне сложная и еще недостаточно изученная система, поэтому государственное вмешательство, направленное на устранение различных кризисных явлений вызывает обратный эффект, т.е. вносит еще больший хаос;

2. Отказ от бюджетной политики в кейнсианском понимании (как инструмента антициклической политики) и замена ее другой политикой, предполагающей, что государство будет играть роль “служащего”, который будет планировать расходы и налоги без необходимости обеспечивать экономическую стабильность;

3. Главным инструментом по поддержанию долгосрочной стабильности должна стать денежно-кредитная политика, основывающаяся на долгосрочном, стабильном росте денежного предложения в соответствии с монетарным правилом.

Монетарное правило означает ежегодное расширение денежного предложения в том же темпе, что и ежегодный темп роста реального ВВП. По оценкам монетаристов, денежное предложение должно устойчиво возрастать в пределах 3-5% в год (для США);

4. Законодательное установление монетарного правила с учетом многолетних тенденций в динамике ключевых экономических показателей.

Доводы Фридмана в защиту правил могут быть разбиты на ряд утверждений. Абель Э., Бернанке Б.. Макроэкономика, 2010

Глава 14.3. Проведение денежно-кредитной политики: правила против свободы действий

Утверждение 1. Денежно-кредитная политика сильно влияет на реальную экономику в краткосрочном периоде. Однако в более долгосрочном периоде изменения в предложении денег воздействуют прежде всего на уровень цен.

Фридман и другие монетаристы верят, что колебания денежного предложения исторически являются одними из наиболее важных — если не самыми важными — источниками циклических колебаний экономической активности. Что касается долгосрочной нейтральности, то Фридман был одним из первых, кто утверждал, что, поскольку цены в конечном итоге приспосабливаются к изменениям в предложении денег, влияние денег на реальные переменные может иметь только временный характер.

Утверждение 2. Несмотря на сильное краткосрочное влияние денег на экономику, есть мало возможностей для активного использования денежно- кредитной политики, чтобы попытаться с ее помощью сгладить деловые циклы.

Фридман подкреплял это предположение несколькими пунктами.

Во-первых, центральному банку и другим правительственным агентствам требуется время, чтобы собрать и обработать информацию относительно текущего состояния экономики. Эти информационные лаги могут создать трудности для центрального банка в определении того, действительно ли экономика находится в состоянии рецессии и уместно ли изменение экономической политики.

Во-вторых, существует значительная неопределенность в отношении того, насколько сильным для экономики будет эффект изменения в предложении денег и сколько времени потребуется для его возникновения. Фридман подчеркивал, что существуют продолжительные и переменчивые лаги между мероприятиями монетарной политики и их экономическими результатами. То есть монетарной политике не только требуется относительно много времени, чтобы заработать, но и то количество времени, которое она будет действовать, непредсказуемо и может различаться от случая к случаю.

В-третьих, корректировка цен и заработной платы происходит хоть и не мгновенно, но все же достаточно быстро, так что к тому времени, когда ФРС поймет, что экономика находится в состоянии рецессии, и увеличит предложение денег, экономика может уже выходить из рецессии.

Утверждение 3. Даже если существует некоторое пространство для использования денежно-кредитной политики в целях сглаживания деловых циклов, ФРС не может рассчитывать на то, что проделает это эффективно.

Одной из причин, по которой Фридман не верил в возможность ФРС эффективно управлять активистской монетарной политикой, была политическая. Он считал, что, несмотря на свою предполагаемую независимость, ФРС испытывает краткосрочное политическое давление со стороны президента и представителей его администрации. Например, на ФРС могут надавить, чтобы стимулировать экономику в течение года выборов. Если правильно рассчитать время, расширение предложения денег в год выборов может увеличить выпуск и занятость как раз перед тем, как избиратели пойдут на избирательные участки.

Утверждение 4. ФРС должна выбрать определенный денежный агрегат и взять на себя обязательства сделать так, чтобы он рос с постоянным темпом из года в год.

Для Фридмана решающим шагом в устранении ФРС как источника нестабильности было заставить ее отказаться от активистской, или дискреционной, денежно-кредитной политики и взять на себя обязательство — публично и заранее — следовать этому правилу. Хотя точный выбор правила не является решающим, Фридман верил, что правило постоянного темпа роста денежной массы будет хорошим выбором по двум причинам. Во-первых, ФРС обладает значительным влиянием, определенным контролем над темпом роста предложения денег. Поэтому если темп роста денежной массы значительно отклоняется от своего целевого значения, ФРС не сможет так просто обвинить в этом силы, которые находятся вне пределов ее контроля. Во-вторых, Фридман утверждал, что постепенный рост предложения денег приведет к меньшим циклическим колебаниям, чем исторически применявшаяся якобы «антициклическая» денежно-кредитная политика. Он делал вывод, что постоянный темп роста денежной массы обеспечит «стабильную монетарную основу», которая позволит экономическому росту продолжаться, не беспокоясь о денежно-кредитной нестабильности.

Фридман не был сторонником резкого перехода от дискреционной монетарной политики к низкому, постоянному темпу роста денежной массы. Вместо этого он предусматривал некоторый переходный период, в течение которого ФРС с помощью поэтапных, заранее объявляемых шагов постепенно снижало бы темп роста денежной массы. В конце концов темп роста выбранного денежного агрегата стал бы соответствовать уровню инфляции вблизи нуля. Важно, чтобы после достижения постоянного темпа роста денежной массы ФРС прекратила бы реагировать на небольшие экономические спады увеличением темпа роста предложения денег, а продолжала бы следовать политике поддержания фиксированного темпа роста денежной массы. Однако в некоторых своих работах Фридман оставлял открытой возможность того, что перед лицом серьезных экономических кризисов вроде депрессии от монетарного правила можно временно отказаться.

В 1975 году конгресс США принял специальную резолюцию, в которой потребовал от Федеральной Резервной Системы (ФРС) обеспечить долговременный рост денежных агрегатов в соответствии с долговременными потенциальными возможностями экономики по увеличению производства. ФРС было вменено в обязанность устанавливать пределы денежной массы на предстоящей период. В 1977 г. это положение было закреплено законом. И с тех пор ФРС публикует на предстоящие 12 месяцев целевые ориентиры для денежной массы и нормы дисконта с пересмотром их каждые три месяца.

Выбор вариантов кредитно-денежной политики зависит во многом от причин изменения спроса на деньги. Например, если рост спроса на деньги связан с инфляционными процессами, то уместна будет жесткая политика поддержания денежной массы, что соответствует вертикальной или крутой кривой предложения денег. Если необходимо изолировать динамику реальных переменных от неожиданных изменений скорости обращения денег, то, вероятно, предпочтительной окажется политика поддержания ставки процента, связанной непосредственно с инвестиционной активностью (горизонтальная или пологая кривая предложения денег).

Дискуссии между кейнсианцами и монетаристами об экономической роли государства в рыночной экономике позволили переосмыслить некоторые наиболее фундаментальные аспекты макроэкономической теории. Сегодня очень немногие экономисты придерживаются крайнего кейнсианского взгляда, согласно которому “деньги не имеют значения” или противоположной монетаристской крайности “только деньги имеют значение”. Современная денежно-кредитная политика использует все положительное, что есть в этих двух концепциях.