Денежный поток прямой и косвенный метод

Методы анализа денежных потоков предприятия

Денежные средства – самая ликвидная часть оборотных активов предприятия. К денежным средствам относятся средства в кассе, на расчетных, текущих и иных счетах предприятия.

Анализ денежных средств и управление денежными потоками включает в себя расчет времени обращения денежных средств (финансовый цикл), анализ денежного потока, его прогнозирование, определение оптимального уровня денежных средств, составление бюджетов денежных средств и так далее.

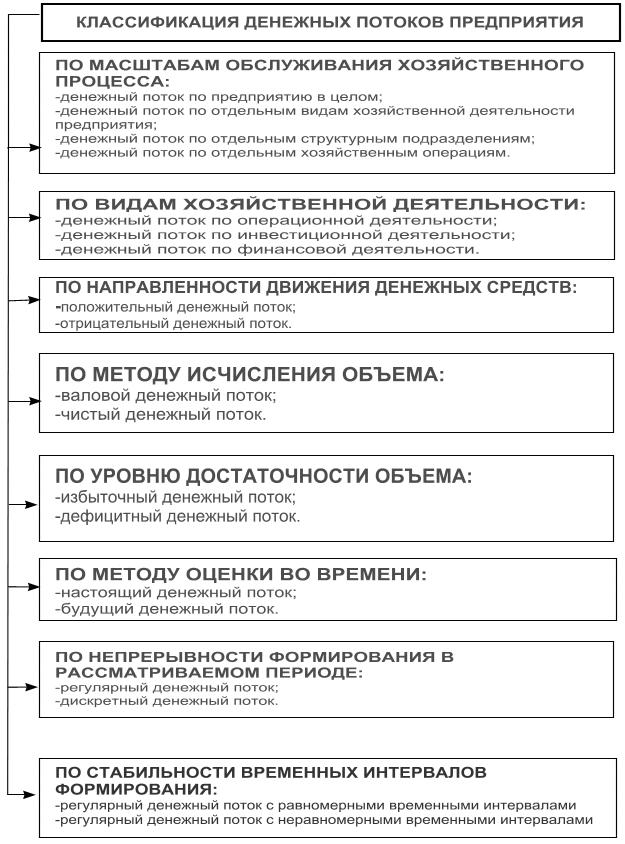

В целях обеспечения эффективного целенаправленного управления денежными потоками они требуют определенной классификации.

Рисунок 1. Классификация денежных потоков предприятия

- оперативный, повседневный контроль над сохранностью наличных денежных средств и ценных бумаг в кассе предприятия;

- контроль над целевым использованием денежных средств;

- контроль за правильными и своевременными расчетами с бюджетом, поставщиками и персоналом;

- контроль за соблюдением форм расчетов, установленных в договорах с покупателями и поставщиками;

- своевременная сверка расчетов с дебиторами и кредиторами для исключения просроченной задолженности;

- анализ состояния абсолютной ликвидности предприятия;

- соблюдение сроков оплаты кредиторской задолженности;

- способствование грамотному управлению денежными потоками предприятия.

Информационной базой анализа взаимосвязи прибыли, движения оборотного капитала и денежных средств является бухгалтерский баланс предприятия и отчет о движении денежных средств (в отчетности до 2011 года это форма 4).

Отчет о движении денежных средств – это документ, в котором отражаются поступление, расходование и нетто-изменения денежных средств в ходе текущей хозяйственной деятельности, а также инвестиционной и финансовой деятельности за определенный период. Эти изменения отражаются так, что позволяют установить взаимосвязь между остатками денежных средств на начало и конец отчетного периода.

Отчет о движении денежных средств – это отчет об изменениях финансового состояния, составленный на основе метода потока денежных средств.

Существуют два метода проведения анализа движения денежных средств: прямой и косвенный.

- прямой метод предполагает исчисление прихода (выручка от реализации продукции, работ и услуг, авансы полученные и др.) и расхода (оплата счетов поставщиков, возврат полученных краткосрочных ссуд и займов и др.) денежных средств, т.е. информационной базой анализа движения денежных является выручка;

- косвенный метод основывается на идентификации и учете операций, связанных с движением денежных средств, и последовательной корректировке чистой прибыли, т.е. исходным элементом является прибыль.

Прямой метод анализа денежных потоков

Данный метод расчета основан на отражении итогов операций (оборотов) по счетам денежных средств за период. При этом операции группируются по трем видам деятельности:

- текущая (операционная) деятельность – получение выручки от реализации, авансы, уплата по счетам поставщиков, получение краткосрочных кредитов и займов, выплата заработной платы, расчеты с бюджетом, выплаченные/полученные проценты по кредитам и займам;

- инвестиционная деятельность – движение средств, связанных с приобретением или реализацией основных средств и нематериальных активов;

- финансовая деятельность – получение долгосрочных кредитов и займов, долгосрочные и краткосрочные финансовые вложения, погашение задолженности по полученным ранее кредитам, выплата дивидендов.

Расчет денежного потока прямым методом дает возможность оценивать платежеспособность предприятия, а также осуществлять оперативный контроль за притоком и оттоком денежных средств.

Таблица 1. Прямой метод анализа движения денежных средств

Косвенный метод анализа движения денежных средств

Косвенный метод анализа движения денежных средств позволяет рассчитать данные, характеризующие чистый денежный поток в отчетном периоде, и установить взаимосвязь полученной прибыли и изменения остатка денежных средств. Этот метод основан на пересчете полученного финансового результата путем определенных корректировок в величине чистой прибыли. При использовании косвенного метода следует помнить, что чистые денежные потоки по инвестиционной и финансовой деятельности рассчитываются только прямым методом.

Причины, обусловливающие отличие суммы чистых денежных средств от величины полученного финансового результата, определяются в первую очередь тем, что финансовый результат формируется в соответствии с принципом начисления, тогда как результат изменения денежных средств определяется кассовым методом.

Кроме того, формирование отдельных доходов и расходов, влияющих на сумму прибыли, не затрагивает притоков или оттоков денежных средств. К примеру, начисление амортизации влияет на формирование прибыли, но не влечет оттока денежных средств. Погашение дебиторской задолженности в отчетном периоде не влияет на финансовый результат, но влечет приток денежных средств и т.д.

При косвенном методе проводят ряд корректировок, которые в целом можно объединить в три группы.

1. Корректировки, связанные с несовпадением во времени отражения доходов и расходов в учете с притоком и оттоком денежных средств по этим операциям.

2. Корректировки, связанные с хозяйственными операциями, не оказывающими непосредственного влияния на расчет показателя чистой прибыли, но вызывающими движение денежных средств.

3. Корректировки, связанные с операциями, оказывающими непосредственное влияние на расчет прибыли, но не вызывающими движения денежных средств.

Таблица 2. Анализ движения денежных средств (косвенный метод)

Исходной точкой при построении отчета о движении денежных средств косвенным методом является чистая прибыль (убыток), представленная в отчете о финансовых результатах. Далее производятся корректировки тех сумм (прибавляются или вычитаются из чистой прибыли), которые напрямую не связаны с движением денежных средств. Существует простое правило, которое позволяет определить, какой знак надо ставить в отчете в зависимости от типа счета (таблица 3).

Таблица 3. Правило расстановки знака в отчете в зависимости от типа счета

Отчет, построенный косвенным методом, показывает, почему различаются чистая прибыль (убыток), полученная компанией за отчетный период, и результат движения денежных средств за тот же период.

Пример анализа денежных потоков косвенным методом

Для примера рассчитаем на основе нижеприведенных данных потоки денежных средств компании косвенным методом.

Таблица 4. Исходные данные бухгалтерского баланса организации, тыс. руб.

Дополнительные использованные данные: амортизация основных средств – 450 тыс. руб.; выручка от продажи основных средств – 300 тыс. руб.; балансовая стоимость проданных основных средств – 150 тыс. руб. Изменение нераспределенной прибыли в балансе обусловлено величиной чистой прибыли за 2013 г.

Таблица 5. Построение отчета движения денежных средств косвенным методом, тыс. руб.

Таким образом, меньшая величина чистого денежного потока компании в сравнении с полученной чистой прибылью за отчетный год показывает, что значительная часть чистой прибыли израсходована на капитализацию текущих оборотных активов. Это должно обеспечить увеличение чистых денежных потоков по текущей деятельности в будущем периоде.

Эффективность управления денежными потоками предприятия определяется следующими основными положениями:

1. Денежные потоки обслуживают осуществление операционной деятельности предприятия практически во всех её аспектах. Эффективно организованные денежные потоки компании являются важнейшим симптомом его «финансового здоровья», предпосылкой достижения высоких показателей рентабельности компании.

2. Эффективное управление денежными потоками обеспечивает финансовое равновесие предприятия в процессе его стратегического развития. Темпы этого развития, финансовая устойчивость предприятия в значительной мере определяется тем, насколько различные виды потоков денежных средств синхронизированы между собой по объемам и во времени. Высокий уровень такой синхронизации обеспечивает существенное ускорение реализации стратегических целей развития предприятия.

3. Рациональное формирование денежных потоков способствует повышению ритмичности осуществления операционного процесса компании. Любой сбой в осуществлении платежей отрицательно сказывается на формировании производственных запасов сырья и материалов, уровне производительности труда, объемах продаж и т. п.

4. Эффективное управление денежными потоками позволяет сократить потребность предприятия в заемном капитале. Активно управляя денежными потоками можно обеспечить более рациональное и экономное использование собственных финансовых ресурсов, формируемых из внутренних источников, снизить зависимость темпов развития предприятия от привлекаемых кредитов. Особую актуальность этот аспект управления денежными потоками приобретает для предприятий, находящихся на ранних стадиях своего жизненного цикла, доступ которых к внешним источникам финансирования довольно ограничен.

5. Управление денежными потоками является важным фактором, обеспечивающим высокую скорость оборота капитала компании. Этому способствует сокращение продолжительности производственного и финансового циклов, достигаемое в процессе результативности управления денежными потоками, а также снижение потребности в капитале, обслуживающем хозяйственную деятельность предприятия. Ускоряя за счет эффективного управления денежными потоками оборот капитала, предприятие обеспечивает рост суммы генерируемой во времени прибыли.

6. Эффективное управление денежными потоками обеспечивает снижение риска неплатежеспособности предприятия. Даже у предприятий, успешно осуществляющих хозяйственную деятельность и генерирующих достаточную сумму прибыли, неплатежеспособность может возникать как следствие несбалансированности различных видов денежных потоков во времени. Синхронизация поступления и выплат денежных средств, достигаемая в процессе управления денежными потоками предприятия, позволяет устранить этот фактор возникновения его неплатежеспособности.

7. Активные методы управления денежными потоками позволяет компании получать дополнительную маржу, генерируемую непосредственно его денежными активами. Речь идет в первую очередь об эффективном использовании временно свободных остатков денежных средств в составе оборотных активов, а также накапливаемых инвестиционных ресурсов.

БДДС косвенным методом

41 921 просмотров

Бюджет движения денежных средств (БДДС), подготовленный с использованием косвенного метода, корректирует чистую прибыль для расчета денежных средств от операционной деятельности. Другими словами, изменения в счетах активов и пассивов, которые влияют на остатки денежных средств в течение года, добавляются или вычитаются из чистой прибыли на конец периода для получения операционного денежного потока.

Сравнение формирования БДДС прямым и косвенным методом

Раздел операционной деятельности бюджета — это единственное различие между БДДС прямым и косвенным методами. При прямом методе перечисляют все поступления и выплаты денежных средств из отдельных источников для расчета операционных денежных потоков. БДДС прямым методом не только сложно создать, но такой подход требует совершенно отдельной сверки (которая очень похожа на косвенный метод), чтобы доказать, что данные в разделе операционной деятельности являются точными.

Прямой метод представления бюджета о движении денежных средств представляет конкретные денежные потоки, связанные с элементами, которые влияют на денежный поток. Элементы, которые обычно включают:

- денежные средства, полученные от клиентов;

- проценты и полученные дивиденды;

- денежные средства, уплаченные работникам;

- денежные средства, уплаченные поставщикам;

- выплаченные проценты;

- уплаченные налоги.

Преимущество прямого метода над косвенным методом заключается в том, что он раскрывает операционные денежные поступления и платежи.

Этот метод редко используют по той простой причине, что информацию для него трудно собрать. Компании обычно не аккумулируют и не хранят информацию так, как это требуется для этого формата. Использование прямого метода может потребовать реструктуризации плана счетов для сбора различной информации. Вместо этого организации используют косвенный метод, данные по которому легче получить из существующих бухгалтерских данных.

Компании предпочитают косвенный БДДС прямому методу, потому что информация, необходимая для создания этого отчета, легко доступна в любой учетной системе. Фактически, финансовому менеджеру даже не нужно заходить в бухгалтерское программное обеспечение для создания этого отчета. Все, что ему нужно, чтобы провести косвенный анализ денежных потоков — это сравнительный отчет о прибылях и убытках. Давайте посмотрим на формат и способ подготовки бюджета о движении денежных средств – БДДС — косвенным методом.

Формат БДДС косвенным методом

Раздел операционной деятельности всегда начинается с чистой прибыли за период, затем следуют «неденежные» расходы, прибыли и убытки, которые необходимо добавить или вычесть из чистой прибыли. Эти «неденежные» операции обычно включают:

- амортизационные отчисления;

- прибыль или убыток от продажи активов;

- убытки по дебиторской задолженности.

При этом, «неденежные» расходы и убытки нужно прибавить, а прибыль необходимо вычесть.

Следующий раздел, относящийся также к операционной деятельности, корректирует чистую прибыль на изменения в активах, которые влияют на денежные средства. Эти учетные записи обычно включают:

- задолженность на счетах;

- инвентаризация;

- авансируемые затраты;

- дебиторская задолженность сотрудников и владельцев.

В данном разделе нужно рассчитать, как изменения в счетах активов повлияют на денежные средства, чтобы определить, каким образом должен быть скорректирован доход. Когда актив увеличивается в течение года, наличные деньги могут использоваться для покупки нового актива. Таким образом, чистое увеличение счета актива фактически уменьшило денежные средства, поэтому нам необходимо вычесть это увеличение из чистой прибыли. Верно и обратное. Если счет актива уменьшается, нам нужно будет добавить эту сумму обратно в доход.

Вот общее правило при подготовке косвенного отчета о движении денежных средств:

- увеличение счета актива: вычитание суммы из дохода;

- учетная запись актива уменьшается: добавьте сумму к доходу.

Последний раздел операционной деятельности корректирует чистую прибыль на изменения в счетах обязательств, касающихся движения денежных средств в течение года.

Вот некоторые из учетных записей, которые обычно используются:

- кредиторская задолженность;

- начисленные расходы.

Поскольку обязательства имеют кредитовое сальдо в отличие от дебетового сальдо счетов активов, раздел обязательств работает противоположно разделу активов. Другими словами, увеличение обязательства должно быть добавлено обратно в доход. Например, если проанализировать кредиторскую задолженность к оплате, то если в течение года увеличивалась кредиторская задолженность, это означает, что мы что-то купили без использования наличных денег. Таким образом, эта сумма должна быть добавлена обратно.

Вот основной совет, который можно использовать для всех учетных записей:

- увеличение счета обязательств: добавляется сумма из дохода;

- списание обязательств: вычитается сумма из дохода.

Все описанные корректировки суммируются и эта сумма корректирует чистую прибыль за период в соответствии с денежными средствами, полученными от операционной деятельности.

Вопрос 68 Прямой и косвенный методы анализа движения денежных средств

Прямой и косвенный методы анализа движения денежных средств

Денежные средства организации представляют собой совокупность денег, находящихся в кассе, на банковских расчетных, валютных, специальных счетах, в выставленных аккредитивах и особых счетах, чековых книжках, переводах в пути и денежных документах. В широком смысле к денежным активам относятся также вложения в краткосрочные ценные бумаги и требования на получение денежных средств.

Недостаток денежных средств может оказать серьезное негативное влияние на деятельность организации, результатом может стать неплатежеспособность, снижение ликвидности, убыточность и даже прекращение функционирования организации в качестве хозяйствующего субъекта рынка. Избыток денежных средств также может иметь отрицательные последствия для организации, так как не обеспечивает доход. Кроме того, происходит потеря реальной стоимости денег из-за инфляционных процессов.

Цель анализа движения денежных средств – разработать меры по ускорению их оборачиваемости.

Основными задачами анализа денежных средств являются:

• анализ использования денежных средств строго по целевому назначению;

• оценка правильности и своевременности расчетов с бюджетом, банками, персоналом;

• анализ соблюдения форм расчетов, установленных в договорах с покупателями и поставщиками;

• диагностика уровня ликвидности предприятия;

• прогнозирование способности предприятия погасить возникшие обязательства в установленные сроки;

• оптимизация процесса управления денежными средствами предприятия.

В экономической науке и практике выделяют три направления оценки денежных средств (прямой, косвенный и коэффициентный методы). Они позволяют оценить денежные потоки организации и разработать меры по их оптимизации.

Прямой метод анализа движения денежных средств по видам деятельности организации позволяет оценить:

• объемы и источники получения денежных средств, а также направления их использования в процессе осуществления текущей (обычной) деятельности;

• достаточность собственных средств организации для инвестиционной деятельности;

• необходимость привлечения дополнительных заемных средств в рамках финансовой деятельности;

• прогноз в обеспечении постоянной платежеспособности, т. е. полной и своевременной оплаты текущих обязательств в будущем.

Одно из преимуществ прямого метода состоит в том, что он показывает общие суммы поступлений и платежей и концентрирует внимание на тех статьях, которые генерируют наибольший приток и отток денежных средств. Однако прямой метод не раскрывает взаимосвязи величины финансового результата и величины изменения денежных средств, в частности не раскрывает, почему возникает ситуация, когда прибыльное предприятие является неплатежеспособным.

Косвенный метод анализа денежных средств более предпочтителен с аналитической точки зрения, так как позволяет объяснить причины расхождений между финансовыми результатами и свободными остатками денежной наличности.

Косвенный метод осуществляется путем соответствующей корректировки чистой прибыли на сумму изменений в запасах, дебиторской задолженности, кредиторской задолженности, краткосрочных финансовых вложений и других статей актива, относящихся к текущей деятельности.

Такие корректировки условно подразделяются на четыре группы по характеру хозяйственных операций.

1. Корректировки, связанные с несовпадением времени отражения доходов и расходов в бухгалтерском учете с притоком и оттоком денежных средств по этим операциям. Примером является отражение в учете операции отгрузки продукции с предоставлением покупателям отсрочки платежа, при котором начисляется выручка от продаж, а соответствующего притока денежных средств в данном отчетном периоде может не произойти. Следовательно, необходимо произвести корректировку прибыли в сторону ее уменьшения на сумму роста балансовых остатков дебиторской задолженности. И наоборот, при росте кредиторской балансовой задолженности по авансам, полученным от покупателей в качестве предоплаты за будущие поставки продукции, необходимо увеличить прибыль отчетного периода.

2. Корректировки, связанные с хозяйственными операциями, не оказывающими непосредственного влияния на формирование прибыли, но вызывающими движение денежных средств. В частности, оплата закупок сырья, материалов и т. п. и адекватный этому рост остатков материальных оборотных активов в анализируемом периоде вызывают необходимость произведения корректировок величины чистой прибыли. При росте остатков материальных оборотных активов сумму чистой прибыли необходимо уменьшить на эту величину, при снижении – увеличить. Другим примером данной группы корректировочных процедур могут служить хозяйственные операции, вызывающие изменение балансовых обязательств по кредитам и займам. Так, приток или отток денежных средств в связи с привлечением или возвратом заемных средств (кредитов, займов) не вызывает аналогичного изменения финансового результата. Поэтому при изменении остатков соответствующих счетов сумма прибыли отчетного периода также подлежит корректировке: с их ростом прибыль должна быть увеличена, с уменьшением – уменьшена.

3. Корректировки, связанные с операциями, оказывающими непосредственное влияние на расчет показателя прибыли, но не вызывающие движения денежных средств. Примером такой операции является начисление амортизации основных средств, нематериальных активов. Прибыль должна быть скорректирована в сторону увеличения на сумму начисленной амортизации за отчетный период.

4. Корректировки суммы чистой прибыли производятся с учетом изменения балансовых остатков активов и пассивов по видам деятельности организации (текущей, инвестиционной, финансовой). В процессе осуществления корректировок чистой прибыли ее величина преобразуется в величину изменения остатка денежных средств за анализируемый период, т. е. в конечном счете должно быть достигнуто равенство.

Косвенный метод анализа денежных средств позволяет определить влияние различных факторов финансово-хозяйственной деятельности организации на чистый денежный поток, установить, какие факторы сыграли наиболее существенную роль в отвлечении денежных средств и какие источники были привлечены организацией для компенсации денежной массы.

Важно отметить, что информационная база анализа для субъектов малого предпринимательства не включает форму № 4 «Отчет о движении денежных средств», являющуюся основной для проведения прямого метода анализа. В этом случае проводится оценка денежных потоков по данным бухгалтерской отчетности (анализ счетов, оборотно-сальдовой ведомости бухгалтерских счетов 50, 51, 52, 55, 57, 58).

Оценка денежных потоков включает в себя пять этапов.

1. Рассматривается динамика объема формирования положительного денежного потока организации (притока денежных средств) по отдельным источникам. Целесообразно сопоставлять темпы роста положительного денежного потока с темпами роста активов, объемов выручки от продаж, различными показателями прибыли (прибыли от продаж, чистой прибыли). Особое внимание необходимо уделить соотношению источников образования положительного денежного потока: внутренних (выручки от продаж) и внешних (полученных займов, кредитов), выявлению степени зависимости от внешних источников.

2. Изучается динамика объема отрицательного денежного потока организации (оттока денежных средств), а также его структура по направлениям расходования денежных средств.

3. Анализируется сбалансированность положительного и отрицательного денежных потоков по общему объему.

4. Определяются роль показателя чистой прибыли в формировании чистого денежного потока, влияние на него различных факторов: изменения за анализируемый период остатков производственных запасов, дебиторской и кредиторской задолженности, начисленной амортизации, образованных резервов и т. п. Особое место уделяется характеристике «качества чистого денежного потока», т. е. структуре источников его формирования. Высокий уровень качества чистого денежного потока характеризуется ростом удельного веса чистой прибыли, полученной за счет роста выручки от продаж, снижения себестоимости. Низкое качество имеет чистый денежный поток, значительная часть которого получена за счет роста цен на реализованную продукцию, обусловленного в большей степени инфляционными процессами.

5. Проводится коэффициентный анализ, моделируются факторные системы с целью выявления и количественного измерения разнообразных резервов роста эффективности управления денежными потоками.

Коэффициентный анализ включает расчет следующих показателей (коэффициентов): текущей платежеспособности, достаточности чистого денежного потока, эффективности денежных потоков, реинвестирования денежных потоков, рентабельности положительного денежного потока по текущей деятельности.

Прежде всего коэффициентный анализ денежных потоков дает представление о возможности организации генерировать необходимую величину поступлений денежных средств по текущей деятельности для поддержания платежеспособности.

Дополнительными показателями могут быть: коэффициент оборачиваемости и период обращения денежных средств, коэффициент абсолютной ликвидности, рентабельность израсходованных и поступивших денежных средств. Анализ изменений их величины покажет взаимосвязь использования денежных средств с результатами экономической и финансовой деятельности организации.

В результате аналитической работы можно сделать выводы о причинах дефицита денежных средств. Такими причинами могут быть:

• низкая рентабельность продаж, активов и собственного капитала;

• отвлечение денежных средств в излишние производственные запасы и незавершенное производство, влияние инфляции на запасы;

• большие капитальные затраты, не обеспеченные соответствующими источниками финансирования, влияние инфляции на капитальные вложения;

• высокие выплаты налогов и сборов и сумм дивидендов акционерам.

Процесс анализа завершается оптимизацией денежных потоков путем выбора наилучших форм их организации на предприятии с учетом внешних и внутренних факторов с целью достижения сбалансированности, синхронизации и роста чистого денежного потока.

Основными задачами оптимизации денежных потоков являются:

• выявление и реализация резервов, позволяющих снизить зависимость предприятия от внешних источников привлечения денежных средств;

• обеспечение более полной сбалансированности положительных и отрицательных денежных потоков во времени и по объемам;

• обеспечение более тесной взаимосвязи денежных потоков по видам хозяйственной деятельности предприятия;

• повышение суммы и качества чистого денежного потока, генерируемого хозяйственной деятельностью предприятия.

В системе оптимизации денежных потоков предприятия важное место принадлежит их сбалансированности во времени. В процессе такой оптимизации используются два основных метода – выравнивание и синхронизация.

Выравнивание денежных потоков направлено на сглаживание их объемов в разрезе отдельных интервалов рассматриваемого периода времени. Этот метод оптимизации позволяет устранить в определенной мере сезонные и циклические различия в формировании денежных потоков (как положительных, так и отрицательных), оптимизируя параллельно средние остатки денежных средств и повышая уровень абсолютной ликвидности. Результаты этого метода оптимизации денежных потоков во времени оцениваются с помощью среднеквадратического отклонения или коэффициента вариации, которые в процессе оптимизации должны снижаться. Результаты этого метода оптимизации денежных потоков во времени оцениваются с помощью коэффициента корреляции, который в процессе оптимизации должен стремиться к значению Заключительным этапом оптимизации является обеспечение условий максимизации чистого денежного потока предприятия.

Рост чистого денежного потока обеспечивает повышение темпов экономического развития предприятия на принципах самофинансирования, снижает зависимость от внешних источников формирования финансовых ресурсов, обеспечивает прирост рыночной стоимости предприятия.

Для этого предлагается составлять платежный календарь (план платежей точной даты), в котором, с одной стороны, отражается график поступления денежных средств от всех видов деятельности в течение прогнозного периода времени (5, 10, 15, 30 дней), а с другой график предстоящих платежей (налогов, заработной платы, формирования запасов, погашения кредитов и процентов по ним и т. д.). Платежный календарь дает возможность финансовым службам предприятия осуществлять оперативный контроль за поступлением и расходованием денежных средств, своевременно фиксировать изменение финансовой ситуации и вовремя принимать корректирующие меры по синхронизации положительного и отрицательного денежных потоков и обеспечению стабильной платежеспособности предприятия.

Мерами по повышению суммы чистого денежного потока могут быть:

• снижение суммы постоянных и переменных издержек;

• осуществление эффективной налоговой политики, обеспечивающей снижение уровня суммарных налоговых выплат;

• осуществление эффективной ценовой политики, обеспечивающей повышение уровня доходности текущей деятельности;

• постоянный контроль состояния расчетов с покупателями, особенно по отсроченным платежам;

• установление определенных условий кредитования дебиторов, например: покупатель получает скидку 2 % в случае оплаты полученного товара, оказанных услуг в течение 10 дней с момента получения и (или) оказания услуг.

Данный текст является ознакомительным фрагментом.

Как строятся прогнозы денежных потоков? В чем отличия прямого и косвенного методов прогнозирования

Как строятся прогнозы денежных потоков?

Прогнозы или планы движения денежных средств компании строятся сначала в разрезе ее структурных элементов (подразделений и филиалов), а затем в целом по организации. Сведением единого плана или бюджета занимается отдел бюджетирования, однако в некоторых компаниях это может входить и в обязанности казначеев. Сам процесс составления плана либо автоматизируется (например, в системе SAP ), либо производиться вручную (например, в Excel ).

Сначала рассчитывается чистый денежный поток (излишек или нехватку денежных средств) по периодам, а затем определяется совокупная потребность в краткосрочном финансировании .

Важно при планировании денежных потоков учесть не только изменение оборотного капитала и поступления от продаж, но и денежные потоки по финансовым сделкам (например, сделок реорганизации — M&A ).

На приведенной ниже схеме показана примерная структура прогноза движения денежных средств (англ. Cash Flow Forecast ).

На нашем сайте можно бесплатно скачать шаблон для построения отчета о движении денежных средств (Cash Flow Plan& Statement), а также пример составления прогноза текущей ликвидности для компании (в Excel).

Прямой и косвенный методы прогнозирования чистого денежного потока

Существует два основных подхода к построению отчета о денежных потоках:

Эти два подхода отличаются последовательностью этапов определения величины чистого денежного потока от операционной деятельности (в косвенном подходе, в сравнении с прямым, меняется только раздел об операционной деятельности, а порядок расчета денежного потока от инвестиционной и финансовой деятельности остается таким же):

Расчет чистого денежного потока от операционной деятельности прямым методом начинается с определения поступлений денежных средств на основе плана продаж и прогноза собираемости дебиторской задолженности (на основе периода оборачиваемости ДЗ). Затем формируется прогноз по оттоку денежных средств (оплата кредиторской задолженности). Таким образом, первым исходным элементом такого плана является выручка ;

Исходным элементом косвенного метода при планировании денежного потока является чистая прибыль . Этот показатель последовательно корректируется на статьи, которые не сказываются на изменении потока денежных средств, но влияют на значение прибыли (например, амортизация), а также на все будущие денежные поступления или выплаты, возникающих в ходе операционной деятельности:

- амортизация (уменьшает чистую прибыль). В плане, построенном по косвенному методу, значение амортизации, начисленной за период, прибавляется к исходному плановому значению чистой прибыли;

- проценты к уплате и получению;

- увеличение (-) / уменьшение (+) дебиторской задолженности;

- увеличение (-) / уменьшение (+) запасов и прочих оборотных активов;

- увеличение (+)/уменьшение (-) кредиторской задолженности;

- налог на прибыль.

К примеру, недополученная дебиторская задолженность (снижение поступлений), увеличение вложений денежных средств в приобретение запасов или уменьшение кредиторской задолженности (увеличение денежных расходов) приводят к сокращению будущего чистого денежного потока от операционной деятельности.

Таким образом, косвенный метод является более сложным с точки зрения реализации, однако он обладает важным преимуществом: поскольку он основывается на идентификации и учете операций, связанных с оттоком или притоком движением денежных средств, он позволяет понять, в результате каких операций происходит расхождение между чистой прибылью и чистым денежным потоком и увидеть те скрытые резервы (например, в изменении оборотного капитала), которые компания может задействовать для высвобождения денежных ресурсов (например, сократить запасы до оптимального уровня или ускорить оборачиваемость дебиторской задолженности ).

Прямой метод удобен тем что позволяет сразу увидеть возможности компании по покрытию всех затрат, связанных с конкретными операционной, инвестиционной и финансовой деятельностью за счет поступлений от продажи продукции, товаров, работ, услуг и прочих поступлений.

Компания может использовать один или оба подхода для анализа и планирования денежных потоков компании. Но идеальной является ситуация, когда при планировании денежных потоков используются сразу оба подхода (прямой и косвенный), которые должны приводить к одному и тому же результату по чистому денежному потоку. Это позволит не только «проверить» корректность составления плана, но и своевременно идентифицировать источники возникновения риска потери ликвидности и раскрыть возможности компании по оптимизации управления оборотным капиталом .