Денежно кредитное регулирование российской экономики

Денежно-кредитное регулирование экономики

Денежно-кредитная политика представляет собой один из элементов общей экономической политики государства (наряду с промышленной, структурной, внешнеторговой, фискальной и другим видами политики) и прямо определяется приоритетами и целями правительства. Такими конечными целями обычно являются стабильность экономического роста, низкий уровень безработицы, низкая инфляция, стабильность цен, устойчивый платежный баланс. Т.к. общее состояние экономики в большей мере зависит от состояния денежно-кредитной сферы, то центральный банк – основной проводник денежно-кредитного регулирования экономики – стремится с помощью присущих ему методов воздействовать и влиять на успешное выполнение политики правительства.

Важнейшей задачей центрального банка является обеспечение в стране безынфляционного денежного обращения, что достигается регулированием темпа роста денежной массы в национальной экономике.

Основные направления единой государственной денежно-кредитной политики России на предстоящий год включают следующие положения:

— концептуальные принципы, лежащие в основе денежно-кредитной политики, проводимой Банком России;

— краткую характеристику состояния экономики Российской Федерации;

— прогноз ожидаемого выполнения основных параметров денежно-кредитной политики в текущем году;

— количественный анализ причин отклонения от целей денежно-кредитной политики, заявленных Банком России на текущий год, оценку перспектив достижения указанных целей и обоснование их возможной корректировки;

— сценарный (состоящий не менее чем из двух вариантов) прогноз развития экономики Российской Федерации на предстоящий год с указанием цен на нефть и другие товары российского экспорта, предусматриваемых каждым сценарием;

— прогноз основных показателей платежного баланса Российской Федерации на предстоящий год;

— целевые ориентиры, характеризующие основные цели денежно-кредитной политики, заявляемые Банком России на предстоящий год, включая интервальные показатели инфляции, денежной базы, денежной массы, процентных ставок, изменения золотовалютных резервов;

— основные показатели денежной программы на предстоящий год;

— варианты применения инструментов и методов денежно-кредитной политики, обеспечивающих достижение целевых ориентиров при различных сценариях экономической конъюнктуры;

— план мероприятий Банка России на предстоящий год по совершенствованию банковской системы Российской Федерации, банковского надзора, финансовых рынков и платежной системы.

Комплекс методов, используемых Центральным банком РФ для регулирования денежно-кредитной сферы условно можно разделить на две группы: общие (воздействующие на экономику в целом) и селективные (влияющие на отдельные отрасли и сферы экономики).

К общим методам относятся следующие:

· Изменение норм обязательных резервов. Обязательные резервы – часть привлеченных ресурсов коммерческих банков, депонируемых в центральном банке для обеспечения выплат при возникновении у банка серьезных финансовых проблем (то есть это своего рода гарантийный фонд). Размер обязательных резервов в процентном отношении к обязательствам кредитной организации (норматив обязательных резервов), а также порядок депонирования обязательных резервов в Банке России устанавливаются Советом директоров. Нормативы обязательных резервов не могут превышать 20 процентов обязательств кредитной организации и могут быть дифференцированными для различных кредитных организаций.

Увеличивая нормы обязательных резервов, Центральный банк РФ тем самым сокращает объем свободных кредитных ресурсов коммерческих банков. Коммерческие банки стараются получить больший доход на оставшиеся в их распоряжении средства и вынуждены повышать ставки по предоставляемым ссудам, и спрос на них со стороны хозяйствующих субъектов сокращается, а количество денег в обращении снижается.

При снижении норм обязательных резервов происходит обратный процесс — денежное предложение расширяется. Данный метод является одним из наиболее жестких методов воздействия на денежное предложение, в большинстве развитых стран практически не используется.

· Изменение учетной ставки. Учетная ставка (ставка рефинансирования)– это процент, по которым Центральный банк предоставляет кредиты коммерческим банкам. Путем снижения или увеличения базовой ставки Центральный банк может усиливать или ослаблять заинтересованность коммерческих банков в получении дополнительных ресурсов путем заимствований у него. При снижении ставки снижается стоимость заемных денег, и, как следствие, растет объем корпоративных инвестиций и расходов населения, стимулируя рост ВВП. И наоборот, повышение ставки сдерживает инвестиции и расходы, что замедляет рост экономики. Эта политика называется политикой дорогих денег и применяется при высоких темпах инфляции.

· Операции на открытом рынке. В этом случае Центральный банк осуществляет покупку-продажу государственных ценных бумаг. Активно продавая имеющиеся в его распоряжении государственные ценные бумаги, Центральный банк снижает их цену для дилеров, доходность ценных бумаг увеличивается. Коммерческие банки стараются приобрести такие бумаги, объем их свободных ресурсов сокращается, следовательно, кредиты хозяйствующим субъектам предоставляются в меньшем объеме, а количество денег в обращении уменьшается. Когда Центральный банк начинает скупать государственные ценные бумаги происходит обратный процесс – цена на них повышается, доходность снижается, банки стараются продать ценные бумаги по более высоким ценам. Объем их кредитных ресурсов возрастает, количество денег в обращении увеличивается.

Резервные меры (изменение процентной ставки и нормы резервирования), как правило, применяются в качестве вспомогательного инструмента. Это связано как со сложностью их реализации, для которой необходимо одобрение ряда правительственных организаций, так и с тем, что эффект от подобных мер проявляется лишь спустя 3-6 месяцев после их непосредственной реализации, в то время как применение операций на открытом рынке сказывается на величине денежного предложения, а следовательно на покупательной активности потребителей и инвестиционной активности корпораций, практически без промедления. Однако эффективность — глубина влияния — от изменения процентной ставки и нормы резервирования значительно больше, чем от операций на открытом рынке.

· Цель валютных интервенций – изменение уровня соответствующего валютного курса, баланса активов и пассивов по разным валютам или ожиданий участников валютного рынка. Действие механизма валютных интервенций аналогично проведению товарных интервенций. Для того чтобы повысить курс национальной валюты, центральный банк должен продавать иностранные валюты, скупая национальную. Тем самым уменьшается спрос на иностранную валюту, а следовательно, увеличивается курс национальной валюты. Для того чтобы понизить курс национальной валюты, центральный банк продает национальную валюту, скупая иностранную. Это приводит к повышению курса иностранной валюты и снижению курса национальной валюты.

Для интервенций, как правило, используются официальные валютные резервы, и изменение их уровня может служить показателем масштабов государственного вмешательства в процесс формирования валютных курсов.

Официальные интервенции могут проводиться разными методами – на биржах (публично) или на межбанковском рынке (конфиденциально), через брокеров или непосредственно через операции с банками, на срок или с немедленным исполнением.

Кроме того, официальные валютные интервенции подразделяются на «стерилизованные» и «нестерилизованные». «Стерилизованными» называют интервенции, в ходе которых изменение официальных иностранных нетто-активов компенсируется соответствующими изменениями внутренних активов, т.е. практически отсутствует воздействие на величину официальной «денежной базы»[1]. Если же изменение официальных валютных резервов в ходе интервенции ведет к изменению денежной базы, то интервенция является «нестерилизованной».

Для того чтобы валютные интервенции привели к желаемым результатам по изменению национального валютного курса в долгосрочной перспективе, необходимо:

1. Наличие необходимого количества резервов в центральном банке для проведения валютных интервенций;

2. Доверие участников рынка к долгосрочной политике центрального рынка;

3. Изменение фундаментальных экономических показателей, таких как темп экономического роста, темп инфляции, темп изменения увеличения денежной массы и др.

К общим методам денежно-кредитного регулирования относят также рефинансирование банков (предоставление Центральным банком кредитов коммерческим банкам), депозитные операции Центрального банка (т.е. привлечение средств коммерческих банков в депозит), установление ориентиров роста денежной массы и эмиссию облигаций Банка России

Селективные методы денежно-кредитного регулирования, направленные на регулирование отдельных видов кредита, способствуют развитию определенных сфер экономики.

К селективным методам относятся следующие:

· установление кредитных потолков, то есть максимальной или минимальной ставки по предоставляемым ссудам и привлекаемым депозитам;

· регулирование рисков в банковской деятельности;

· кредитование приоритетных отраслей народного хозяйства на льготных условиях;

· установление нормативов ликвидности, регулирующих объем остатков средств на счетах коммерческих банков и величину высоко ликвидных активов.

Контрольные вопросы:

1. Каковы основные инструменты денежно-кредитной политики государства?

2. Предположим, что Центральный банк решает увеличить денежное предложение на 3%. Обсудите вероятные способы решения этой экономической задачи и последствия реализации этой политики.

3. Центральный банк осуществляет широкомасштабную продажу государственных ценных бумаг на открытом рынке. На что направлена эта мера, являющаяся одним из инструментов денежно-кредитной политики?

Тестовые задания:

1.Девальвация – это:

а) укрупнение национальной денежной единицы путем обмена по установленному соотношению старых денежных знаков на новые;

б) обесценение национальной валюты, выражающееся в снижении ее курса по отношению к иностранным валютам;

в) аннулирование старой обесценившейся валюты и введение новой

г) восстановление золотого содержания денежной единицы

Денежно-кредитное регулирование экономики, его методы и инструменты

Дата публикации: 21.12.2018 2018-12-21

Статья просмотрена: 786 раз

Библиографическое описание:

Усманов, А. А. Денежно-кредитное регулирование экономики, его методы и инструменты / А. А. Усманов, А. Х. Базиев. — Текст : непосредственный, электронный // Молодой ученый. — 2018. — № 51 (237). — С. 156-158. — URL: https://moluch.ru/archive/237/54951/ (дата обращения: 10.04.2020).

В представленной статье автором сделана попытка выявить основную и ведущую роль Банка России как макроэкономического регулятора российской экономики и его важнейшей функции — денежно-кредитного регулирования.

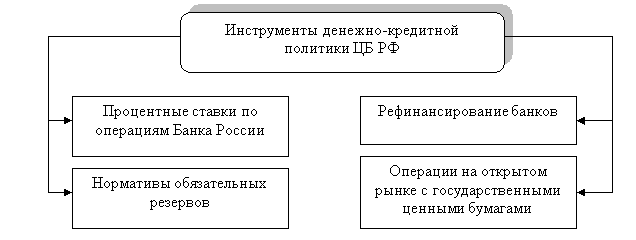

Авторы делают вывод, что Банк России в России функции выполняет мегарегулятора, аосновными инструментами денежно-кредитной политики ЦБ РФ выступают: процентные ставки по операциям Банка России; нормативы обязательных резервов; рефинансирование банков; операции на открытом рынке с государственными ценными бумагами.

Ключевые слова: Банк России, денежно-кредитное регулирование, финансовый рынок, ставка рефинансирования.

In the present article the author attempts to identify the main and leading role of the Bank of Russia as a macroeconomic regulator of the Russian economy and its most important function — monetary regulation. The author concludes that the Bank of Russia in Russia functions as a mega-regulator, and the main instruments of monetary policy of the Central Bank of Russia are: interest rates on operations of the Bank of Russia; mandatory reserve ratios; refinancing of banks; open market operations with government securities.

Keywords: Bank of Russia, monetary regulation, financial market, refinancing rate.

Финансовые рынки в настоящее время являются одной из наиболее регулируемых отраслей экономики. В последнее десятилетие в большинстве стран был совершены реформы, в результате которых функции регулирования и надзора за различными финансовыми рынками перешли к интегрированному регулятору. В России функции мегарегулятора выполняет Банк России, в область деятельности которого входит развитие финансового рынка 3, с. 16. Поскольку модель регулирования является сравнительно молодой, хотя и за несколько лет накоплен колоссальный опыт, в этих условиях особого внимания требуют вопросы дальнейших преобразований методов регулирования и надзора за финансовыми рынками.

В России разработчиком и проводником денежно-кредитной политики выступает ЦБ РФ совместно с Правительством РФ. С помощью денежно-кредитных инструментов ЦБ РФ воздействует на уровень инфляции, производство товаров, работ и услуг в целях роста ВВП, обеспечения занятости населения, развития внешнеэкономических отношений, в целом для решения важнейших стратегических социально-экономических задач государства и его регионов 4, с. 30.

Одна из важнейших функциональных обязанностей ЦБ РФ регулировать денежные потоки, осуществляя, в том числе, денежно-кредитное регулирование. Используя в большинстве случаев административные методы (устанавливает прямые ограничения на деятельность коммерческих банков, провидит инспекции и ревизии, издает инструкции и др.), центральные банки, с целью регулировать банковскую сферу, используют и экономический инструментарий (см. рис.1)

Рис. 1. Основные инструменты и методы денежно-кредитной политики Центрального банка РФ 4, с. 31

Рассмотрим каждый из элементов денежно-кредитной политики, представленной на рисунке 1.

Минимальный резерв является одним из обязательных вкладов коммерческих банков в ЦБ РФ, размер такого резерва установлен на законодательном уровне. Если резервная норма будет превышена на несколько процентных пунктов это будет способствовать снижению избыточных резервов и понизит значение денежного мультипликатора. Как результат — возможности коммерческих банков на создание кредитных денег будут уменьшены. Норма минимальных резервов находится в зависимости от конъюнктуры и других факторов (вид или величина вкладов), способных изменять ее.

Любые операции на открытом рынке могут быть сведены к покупке или продаже ЦБ РФ государственных ценных бумаг. Применительно к высокой конъюнктуре, когда активность коммерческих банков особо повышена, следует понимать деятельность ЦБ РФ по выпуску на рынок ценных бумаг государственных облигаций по выгодным ценам. Покупка данных ценных бумаг непосредственно коммерческими банками будет свидетельствовать о том, что объем кредитования сокращается. Если в покупке ценных бумаг заинтересованы физические лица или фирмы, то размеры их банковских вкладов уменьшаются, что опять-таки влечет за собой уменьшение кредитных возможностей банков. В данных ситуациях денежное предложение МS сокращается. Наоборот, в период спада центральный банк может заниматься выкупом этих облигаций на выгодных условиях, что приведет к увеличению МS. Впервые этот инструмент стали применять в США в 20-х годах ХХ в. В реалиях современности операции на открытом рынке это ключевое средство контроля денежного предложения 2, с. 84.

Охарактеризуем теперь политику рефинансирования.

Ставка рефинансирования — это ставка, которую взимает ЦБ РФ по кредитам. Данный инструмент основан на том, что коммерческие банки могут увеличить свои кредитные ресурсы, привлекая средства ЦБ РФ. Если ставка повышается, то рефинансирование не является привлекательным инструментом и при прочих условиях может привести к тому, что кредитная активность будет понижена. Снижение ставки даст противоположный результат.

Данный инструмент монетарной политики является одним из старейших. Его начали внедрять и использовать в США начиная с 1913 г. Применительно к России отметим, что активное его использование связано с началом развития двухуровневой банковской системы. С момента начала использования этого инструмента в январе 1991 г.- ставка рефинансирования многократно изменялась, достигнув своего максимума 210 % в октябре 1993 г.

Банк России установил единую ставку рефинансирования с 17 сентября по 16 декабря 2018 года. В итоге действующая ставка рефинансирования ЦБ РФ на 2018 год составляет 7,5 % годовых [6].

Наглядно динамика изменения ставки рефинансирования представлена в таблице 1.

Определенного периода, в течение которого действует процентная ставка рефинансирования, нет. Меняется она, в зависимости от состояния финансовой сферы и инфляционных ожиданий. Обычно рост показателя становится следствием удешевления национальной валюты, и наоборот. Чтобы легче было заинтересованным лицам определить размер ставки рефинансирования в разный период действия, используется таблица 1.

Динамика ставки рефинансирования 6

Период действия ключевой ставки

Тема 73. Методы денежно-кредитного регулирования экономики

Тема 73. Методы денежно-кредитного регулирования экономики

Денежно-кредитная политика ЦБ направлена либо на стимулирование денежно-кредитной эмиссии – кредитная экспансия, т. е. оживление конъюнктуры в условиях падения производства, либо на ограничение денежно-кредитной эмиссии в периоды экономических подъемов, сопровождаемых “перегревами” конъюнктуры – кредитная рестрикция. Достижение этих целей происходит с помощью нескольких методов денежно-кредитного регулирования:

I. Установление верхнего и нижнего пределов денежной массы, находящейся в обращении. Введение таких пределов позволяет контролировать пропорции воспроизводства общественного продукта и предпринимательскую активность рыночных хозяйственных структур. В РФ возникла уникальная система централизованного регулирования денежного обращения, разработанная отечественными экономистами (Шевчук Денис, Деньги Кредит Банки конспект лекций, Финансы и кредит, Экономическая теория конспект лекций, История экономики учебное пособие). Эта система основывается на кассовом планировании оборота наличных денег рыночных хозяйствующих структур и банковских органов. 1) На первом этапе предприятия и организации представляют заявки на наличные деньги (кассовые заявки) в обслуживающий банк. 2) На втором этапе низовые банки и их вышестоящие звенья на основе кассовых заявок предприятий составляют свои кассовые программы, в которых отражается потребность в наличных денежных средствах в зоне их деятельности. Эти программы представляются в ЦБ; 3) На третьем этапе ЦБ составляет сводную программу кассовых оборотов низовых банков и их обеспечения ресурсами эмиссионного фонда. Эта программа является составной частью рефинансирования банков; 4) На четвёртом этапе местным банкам сообщаются выделенные им эмиссионные ресурсы ЦБ; 5) На пятом этапе осуществляется территориальное управление кассовыми оборотами низовых банков с перераспределением свободных денежных средств между отдельными краями, областями, республиками и регионами. Опыт РФ показал, что составление кассовых программ позволяет банкам контролировать состояние денежного обращения, подготовиться к операциям с наличными деньгами и не допускать задержек их выдачи.

II. Установление фиксированных процентных ставок по кредитам для коммерческих банков. Изменение процентных ставок либо расширяет, либо сжимает денежный рынок, что оказывает соответствующее воздействие на товаропроизводящие отрасли народного хозяйства. Как правило, снижение процентных ставок вызывает рост деловой активности, оживление производства и продвижения товаров на целевые рынки. Повышение ставок приводит к противоположному экономическому эффекту. Комбинирование процентных ставок позволяет ЦБ управлять ценами на кредит и эффективно использовать его для развития национальной экономики. Ставка рефинансирования ЦБ.

III. Установление норм обязательного резервирования на счетах в ЦБ. Резервированные части оборотных капиталов КБ позволяет ограничить эмиссию новых денег и при необходимости оказывать кредитную помощь банкам, испытывающим временные финансовые затруднения. Расчёт нормы обязательных резервов проводится на основе привлечённых ресурсов банка, т. е. остатков денежных средств на счетах текущих, срочных и сберегательных вкладов (по счетам до востребования16 %, по срочным от 31 до 90 дней 13 %, свыше 90 дней – 10 %, по счетам в валюте – 5 %).

IV. Использование части эмиссионных фондов ЦБ для покупки облигаций госзаймов и прямого покрытия дефицита бюджета.

ЦБ выполняет функцию кассового обслуживания бюджета и становится кассиром государства. Посредством проведения ЦБ операций на открытом рынке увеличивается (при покупке ц.б.) или уменьшается (при продаже ц.б.) объем собственных резервов КБ в отдельности и банковской системы в целом, что влечёт за собой изменение стоимости кредита и, как следствие, спроса на деньги.

V. Покупка золота и инвалюты для регулирования платёжного баланса и курса

ЦБ является главным депозитарием золото-валютных резеров страны. Центробанку разрешено проводить валютные интервенции для воздействия на курс и на суммарный спрос и предложение денег. При ухудшении платёжного баланса ЦБ прибегает к валютным интервенциям на ММВБ, поддерживая таким образом валютный коридор.

Данный текст является ознакомительным фрагментом.

Денежно-кредитное регулирование

Денежно-кредитная политика Центрального банка — совокупность мероприятий, направленных на изменение денежной массы в обращении, объёма кредитов, уровня процентных ставок и других показателей денежного обращения и кредита.

Содержание

Инструменты

Основными инструментами денежно-кредитной политики ЦБ являются:

- установка нормы обязательного банковского резерва (какую часть своих средств коммерческие банки должны держать в Центральном банке для обеспечения резерва);

- регулирование официальной учётной ставки (под какие проценты Центральный банк даёт кредиты другим банкам);

- операции на открытом рынке (покупка и продажа государственных ценных бумаг: облигаций, казначейских обязательств…)

- валютные интервенции (покупка и продажа Банком России иностранной валюты на валютном рынке для воздействия на курс рубля и на суммарное предложение денег)

Устанавливая размер резервов, Центральный банк регулирует денежные потоки. Так при увеличении обязательных резервов уменьшаются активы банков, и они вынуждены увеличивать проценты, под которые они выдают кредиты организациям и частным лицам. Обычно норма банковского резерва повышается для поддержания ликвидности банковской системы в условиях экономического кризиса (страховка на случай, если большое число вкладчиков одновременно пойдут забирать свои деньги из банка.

Методы

- Общие — оказывают влияние на рынок заемных капиталов в целом.

- Селективные — оказывают влияние на конкретные вид кредитов или на кредитование отдельных отраслей, фирм.

Виды Монетарных политик

- Жесткая — направлена на поддержание определенного размера денежной массы.

- Гибкая — направлена на регулирование процентной ставки.

Возможные цели денежно-кредитной политики:

- Высокий уровень занятости

- Экономический рост

- Стабильность цен

- Стабильность процентных ставок

- Стабильность финансовых рынков

- Стабильность валютных рынков

Обычно денежно-кредитная политика ЦБ направлена на достижение и сохранение финансовой стабилизации, в первую очередь укрепление курса национальной валюты и обеспечение устойчивости платежного баланса страны.

Источники

- Фредерик Мишкин «Экономическая теория денег, банковского дела и финансовых рынков»

См. также

- Центральный банк

- Ставка рефинансирования

- Банковский мультипликатор

Wikimedia Foundation . 2010 .

Смотреть что такое «Денежно-кредитное регулирование» в других словарях:

ДЕНЕЖНО-КРЕДИТНОЕ РЕГУЛИРОВАНИЕ — (monetary accommodation) См.: приспособительная денежно кредитная политика (accomodatory monetary policy). Экономика. Толковый словарь. М.: ИНФРА М , Издательство Весь Мир . Дж. Блэк. Общая редакция: д.э.н. Осадчая И.М.. 2000 … Экономический словарь

ДЕНЕЖНО-КРЕДИТНОЕ РЕГУЛИРОВАНИЕ — одно из основных средств воздействия государства на экономические процессы. Д. к.р. экономики РФ осуществляется ЦБ РФ. В порядке указанного регулирования он определяет нормы обязательных резервов, учетных ставок по кредитам, устанавливает… … Юридический словарь

Денежно-кредитное регулирование — см. Регулирование денежно кредитное … Терминологический словарь библиотекаря по социально-экономической тематике

Денежно-кредитное регулирование — – совокупность мероприятий государства, регламентирующих деятельность денежно кредитной системы, показатели денежного обращения и кредита, рынок ссудных капиталов, порядок безналичных расчетов в целях воздействия на экономику … Коммерческая электроэнергетика. Словарь-справочник

Денежно-кредитное регулирование — MONETARY ACCOMODATION Ис пользование государством инструментов денежно кредитной политики для регулирования внезапного изменения денежной массы. Например, увеличение массы денег в обращении необходимо для того, чтобы компенсировать дефляционное… … Словарь-справочник по экономике

ДЕНЕЖНО-КРЕДИТНОЕ РЕГУЛИРОВАНИЕ — одно из основных средств воздействия государства на экономические процессы. Д. к.р. экономики РФ осуществляется Банком России. В порядке такого регулирования Банк России определяет нормы обязательных резервов, учетных ставок по кредитам,… … Энциклопедический словарь экономики и права

денежно-кредитное регулирование — одно из основных средств воздействия государства на экономические процессы. Д. к.р. экономики РФ осуществляется ЦБ РФ. В порядке указанного регулирования он определяет нормы обязательных резервов, учетных ставок по кредитам, устанавливает… … Большой юридический словарь

РЕГУЛИРОВАНИЕ ДЕНЕЖНО-КРЕДИТНОЕ — (см. ДЕНЕЖНО КРЕДИТНОЕ РЕГУЛИРОВАНИЕ) … Энциклопедический словарь экономики и права

регулирование денежно-кредитное — Одно из основных средств воздействия государства на экономические процессы. Д. к.р. экономики РФ осуществляется Банком России. Он определяет нормы обязательных резервов, учетных ставок по кредитам, устанавливает экономические нормативы для… … Справочник технического переводчика

РЕГУЛИРОВАНИЕ, ДЕНЕЖНО-КРЕДИТНОЕ — см. ПОЛИТИКА, ДЕНЕЖНО КРЕДИТНАЯ … Большой экономический словарь