Все о бирже

Все о бирже

Биржа — это наиболее удобное и безопасное место, где встречаются покупатели и продавцы ценных бумаг и активов. На ней можно купить и продать акции, облигации , валюту, контракты на золото и серебро, нефть, газ и другие активы.

Самая крупная торговая площадка в России — Московская биржа, основным владельцем которой является Центральный банк. Она проводит торги в электронном режиме, вашего личного присутствия (как в старые добрые времена) не потребуется.

Во всем мире физические лица не могут сами торговать на бирже. Для того чтобы их заявка о покупке или продаже поступила в систему торговой площадки, нужен посредник. В качестве посредника может выступать банк, инвестиционная или брокерская компания. Смысл их существования в том, что они упрощают процесс участия в торгах и платят налоги за своего клиента, но при этом берут с него комиссию. У финансового посредника всегда есть лицензия, выданная Центральным банком. Без нее он не может существовать. Это дополнительная гарантия надежности ваших вложений.

Брокер открывает для частного инвестора брокерский счет, на который тот перечисляет деньги. Раньше эта процедура занимала несколько дней и требовала личного визита в офис для прохождения идентификации. Но сейчас все стало гораздо удобнее — счет можно открыть дистанционно с телефона, планшета или ноутбука, а пополнить — безналичным переводом или пластиковой картой.

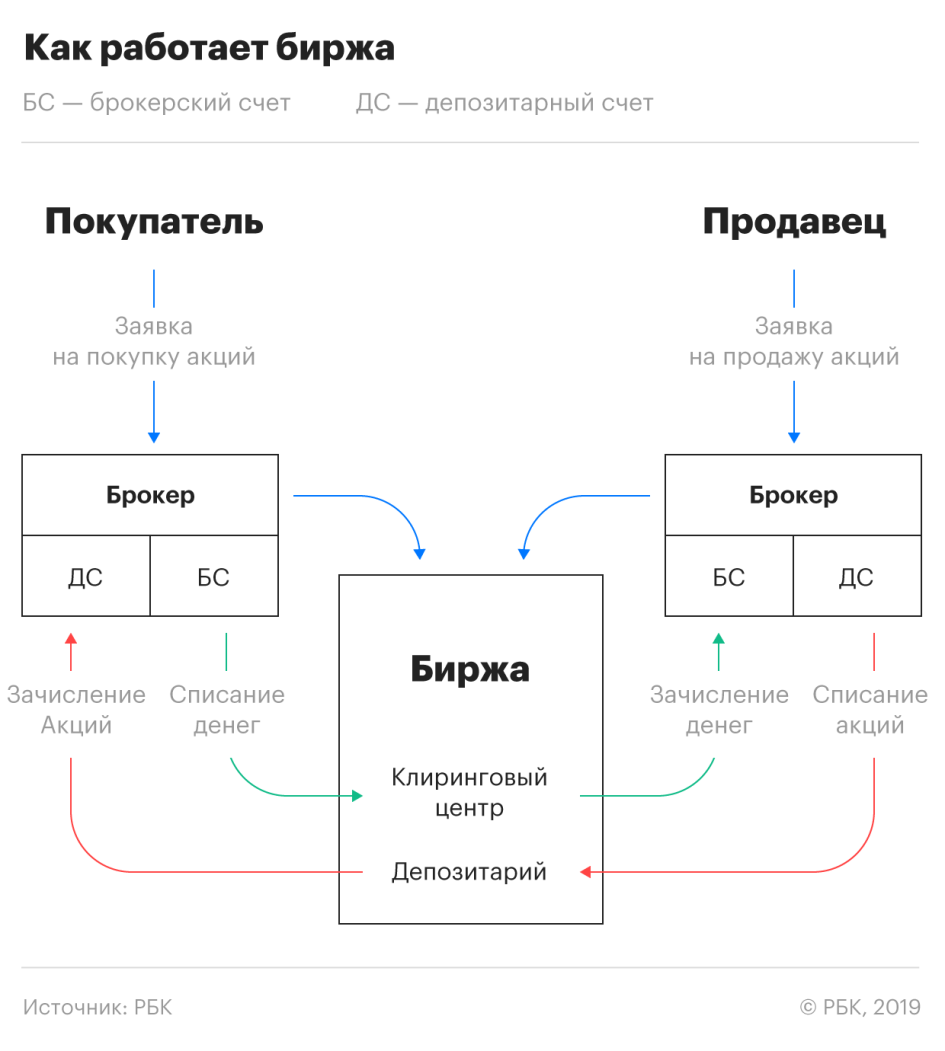

Как происходят сделки?

В наши дни брокеры предоставляют доступ к торгам через мобильные приложения или специальные программы — терминалы. Также заявку на покупку или продажу можно подать «с голоса», то есть позвонить брокеру по телефону и дать ему поручение на совершение операции.

При подаче заявки нужно указать количество ценных бумаг и цену, по которой мы хотим их купить. Например, 100 акций «Газпрома» по цене ₽250. Подаем соответствующую заявку брокеру, а он в свою очередь направляет ее на биржу. Биржа соберет 100 акций среди встречных заявок на продажу и закроет сделку на ₽25 тыс. Интересно, что в одной сделке может участвовать один покупатель и несколько продавцов, например, в нашем случае два продавца с пакетами по 20 и 80 акций. Или наоборот — один продавец и несколько покупателей.

В момент заключения сделки брокер спишет с нашего счета ₽25 тыс., точно такую же сумму получит брокер продавца. Но эти расчеты происходят не напрямую между брокерами, для этого есть еще один специальный институт — Национальный клиринговый центр (НКЦ). Он отвечает за взаимозачет денег и акций по итогам торгового дня. Последующие выплаты и переход прав на ценные бумаги происходят по результатам взаимозачета.

Далее в игру вступает депозитарий, где хранятся купленные ценные бумаги. В нашем случае это Национальный расчетный депозитарий (НРД), который входит в группу Московской биржи. Это максимально надежный институт, который в случае краха брокера или банка сохранит право инвестора на владение активами. По итогам торгового дня депозитарий производит перевод ценных бумаг.

Московская биржа работает по расписанию с выходными и праздничными днями. Основная сессия начинается в 10:00 мск и длится до 18:40 мск. После этого проводится аукцион закрытия.

Открыть счет онлайн за несколько минут можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Документ, удостоверяющий имущественное право, который может покупаться и продаваться. Наиболее распространенные ценные бумаги акции, облигации и депозитарные расписки. Акция — удостоверяет долю участия в имуществе компании, включая долю в нераспределенной прибыли. Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов.

Что такое биржа и как устроен рынок

Биржа – это такое место, где встречаются покупатель и продавец. В отличие от продуктового рынка, на биржах продают финансовые активы и реальные товары, например нефть. Контракты заключаются на огромные суммы и поэтому биржа регулируется множеством органов, напрямую на бирже нельзя совершать покупки, если только вы не банк, в других случаях вся работа идет через брокера.

На условиях честности и прозрачности заключается сделка, которая находится под присмотром регулятора. После этого все получают то, что они хотели: продавец – деньги, а покупатель – товар. В мире существует множество бирж, самыми крупными из которых являются Нью-Йоркская и Лондонская торговые площадки.

По всему миру раскиданы рынки, на которых активно ведется торговля. Разумеется, они различаются по масштабам, не стоит сравнивать Западные биржи и биржи развивающихся стран. Но, в целом, услуги они оказывают одинаковые. Любой, кто захочет заполучить в свою личную собственность небольшой аппетитный кусочек (скажем, McDonalds), может купить акции этой компании на бирже.

Что такое биржа простыми словами

Биржа – это площадка, где покупатели и продавцы могут заключать сделки между собой. Сегодня по всей планете открыто большое количество различных площадок такого рода. Все биржи можно классифицировать в зависимости от различных признаков, которые являются их отличительными особенностями. В этой статье мы расскажем о том, какие бывают торговые площадки, а также приведем в качестве примера несколько экзотических.

Биржа – это площадка, где покупатели и продавцы могут заключать сделки между собой. Сегодня по всей планете открыто большое количество различных площадок такого рода. Все биржи можно классифицировать в зависимости от различных признаков, которые являются их отличительными особенностями. В этой статье мы расскажем о том, какие бывают торговые площадки, а также приведем в качестве примера несколько экзотических.

Классификация бирж

Выделяют несколько типов бирж:

- по виду предлагаемого товара;

- по принципу организации;

- в соответствии с участниками;

- по роли и месту в международной торговле.

Самая известная классификация по виду предлагаемого товара. Здесь выделяют несколько типов бирж – фондовые, товарные и валютные (последнее не путать с Форекс. Forex – это внебиржевой рынок).

Фондовые биржи

Фондовые биржи – это, прежде всего, площадки для привлечения инвестиций. Основные торговые активы здесь – акции компаний. Помимо этих активов, на фондовых биржах можно также встретить такие финансовые инструменты, как долговые бумаги и прочее.

Фондовые биржи существуют во всех развитых странах и в большинстве развивающихся. Их история насчитывает столетия. Наиболее известные – Лондонская, Нью-Йоркская, биржа во Франкфурте и так далее.

Товарные биржи

Из названия ясно, что эти биржи предназначены для торговли каким-либо товаром. На различных площадках такого типа торгуют как сельскохозяйственной продукцией, так и драгоценными металлами и даже нефтью.

Из названия ясно, что эти биржи предназначены для торговли каким-либо товаром. На различных площадках такого типа торгуют как сельскохозяйственной продукцией, так и драгоценными металлами и даже нефтью.

Товарные биржи могут быть универсальными и международными. На наиболее популярных из них можно встретить широчайший список товарных активов. К примеру, на бирже Chicago Board of Trade предлагают сельскохозяйственную продукцию, золото, серебро и ценные бумаги. На Чикагской товарной бирже CME предлагают не только товары, но и торговлю валютой и ценными бумагами.

Валютные биржи

Самой крупной валютной биржей является ММВБ. Однако помимо валюты, здесь ведется торговля и другими инструментами. Не стоит путать валютную биржу и внебиржевой международный валютный рынок Форекс. Валютные биржи существуют для того, чтобы обеспечивать более тонкое регулирование курса.

Классификация бирж по принципу организации

Здесь можно выделить три основных направления – государственные, частные и смешанные биржи. Первый тип создается государством на основании действующего законодательства. Получить допуск сюда может любой предприниматель с определенным размером оборота. Главное условие – быть в торговом реестре. В основном, такие биржи находятся в континентальной Европе.

Что касается США и Великобритании, здесь распространены частные биржи. Здесь ограничено количество участников. Для того, чтобы стать членом такой площадки, необходимо приобрести сертификат (пай). Смешанные биржи работают, в основном, в Западной Европе.

Классификация по участникам

Существует два типа бирж по этому признаку – открытые и закрытые. На открытых биржах торгуют не только постоянные члены, но и посетители. Открытые биржи, в свою очередь, делятся на полностью открытые, где покупатели и продавцы торгуют между собой и условно открытые, где между продавцами и покупателями могут быть посредники как в виде брокеров, так и в виде дилеров.

Зарубежные биржи сегодня в основном относятся к закрытому типу. То есть непосредственные покупатели и продавцы к торгам не допускаются. Вместо них это делают члены биржи, которые и играют роль посредников. Такой принцип считается правильным потому что биржевой трейдинг – это достаточно высокие риски.

По роли в международной торговле

Самыми крупными в мире биржами являются Нью-Йоркская, Лондонская и Токийская – эти биржи являются международными. Кроме того, существуют национальные биржи, которые работают в рамках определенного государства. Подобные биржи, фактически, закрыты для нерезидентов с учетом того, что местные законы препятствуют участию иностранцев.

Самыми крупными в мире биржами являются Нью-Йоркская, Лондонская и Токийская – эти биржи являются международными. Кроме того, существуют национальные биржи, которые работают в рамках определенного государства. Подобные биржи, фактически, закрыты для нерезидентов с учетом того, что местные законы препятствуют участию иностранцев.

В России тоже есть международные биржи. Тем не менее, даже ММВБ де-факто таковой не является, так как валютный, торговый и налоговый режим не позволяют свободно перемещать прибыль.

Экзотические биржи

Нельзя не вспомнить о экзотических биржах. К примеру, есть несколько площадок, которые можно считать самыми маленькими. Подобные биржи чаще всего встречаются на тихоокеанских островах.

На Королевской бирже Камбоджи торгуется всего две акции.

Еще одна подобная биржа находится в Лаосе. Правда, здесь торгуют акциями четырех компаний.

На Фиджи тоже есть своя биржа. Сюда приходят брокеры и дилеры для торговли. Интересно, что на этой площадке не используется компьютерная техника. Всего представлено 16 компаний. Все операции записываются на стене фломастером. Оборот этой площадки не превышает полтора миллиона долларов США в год.

Есть также специализированные биржи. Которые тоже можно вполне отнести к экзотическим. В качестве примера выступает новозеландская молочная биржа с соответствующими фьючерсами. Дело в том, что молоко играет большую роль в экономике этой страны. Фьючерсы на молоко позволяют фермерам хеджировать их риски на волатильном рынке.

На бирже в городе Алсмеер торгуют цветами.

Ежедневно здесь продают порядка 60% от всех цветов в мире. Ежегодный оборот площадки составляет более четырех миллиардов евро.

Интересная особенность данной биржи заключается в том, что стартовая цена на лот является максимальной. Затем она постепенно снижается на один пункт. Задача брокера нажать на кнопку тогда, когда цена будет минимальной.

К экзотическим относится и биржа сомалийских пиратов. Она основана в 2009 году. Те, кто принимают участие в торгах, могут претендовать на часть добычи. К слову, несмотря на то, что сомалийских пиратов не любят и даже побаиваются мореплаватели многих стран, местные жители к ним более чем благосклонны. По крайней мере, пираты для них меньшее зло, чем местное правительство. Приобрести акции на бирже пиратов может любой желающий. В качестве «эмитентов» выступают компании, занимающиеся морским разбоем. В качестве оплаты за ценные бумаги принимаются не только деньги, но и оружие и даже продукты питания.

Как торговать на бирже

Все сделки заключаются мгновенно. Более того, компьютерные технологии позволяют проходить миллионам сделок ежесекундно. Нет необходимости ехать в штаб-квартиру корпорации, или куда-то еще. Все это можно провернуть, находясь дома, в любимом кресле. Безусловно, существуют определенные тонкости, иначе каждый второй на нашем земном шаре был бы миллионером.

Обычный человек, будучи физическим лицом, сам не может работать на бирже.

Дело в том, что на фондовом рынке могут присутствовать только профессиональные участники, которых называют брокерами. Это юридические лица, которые имеют специальную лицензию для работы на бирже. Ее сложно получить. Брокеры исполняют роль посредников, которые выполняют поручения своих клиентов. Технически это никак не ограничивает действия инвестора, и он волен покупать и продавать ценные бумаги так, как считает нужным.

Дело в том, что на фондовом рынке могут присутствовать только профессиональные участники, которых называют брокерами. Это юридические лица, которые имеют специальную лицензию для работы на бирже. Ее сложно получить. Брокеры исполняют роль посредников, которые выполняют поручения своих клиентов. Технически это никак не ограничивает действия инвестора, и он волен покупать и продавать ценные бумаги так, как считает нужным.

Таким образом, если человек твердо решил вступить на путь преумножения своего капитала, ему необходимо в первую очередь открыть счет у брокера. После этого клиент получает возможность проводить сделки через специальную программу на компьютере или передавать заявки по телефонному звонку.

Как заработать на бирже

Естественно, основной целью для инвестора, который решил купить акции, является заработок денег. Но тут тоже все не так просто, как кажется. Слепо купить акции какой-то крупной компании и получить от этого стабильный доход не получится. Основная загвоздка заключается в том, что акции имеют тенденцию не только расти, но и падать, точно так же, как и валютные курсы, например. Соответственно, инвестор должен точно знать, когда покупать акции, а когда от них лучше избавиться.

Безусловно, можно наблюдать за новостями и делать выводы, основываясь на общедоступных фактах. Такой подход называется «фундаментальным», и он используется, если трейдер хочет разместить свои активы надолго. Если же инвестор ищет быстрой прибыли, то он станет торговать на короткие сроки, основываясь на локальных движениях цен.

Чтобы лучше анализировать изменения цены, существуют специальные графики, которые отражают, насколько акция выросла или упала в конкретный промежуток времени.

Самыми популярными графиками являются японские свечи и американские бары. Они представляют собой наборы геометрических фигур, пропорции которых говорят о дальнейшем движении цены. Кроме того, на основе свечей или баров можно делать математические выкладки, называемые «индикаторы». Полученные числа применяются как маркеры, которые подсказывают, когда покупать, а когда продавать. Такой подход называется «техническим», и он часто противопоставляется фундаментальному. К его минусам можно отнести то, что он не может предугадывать серьезные форс-мажорные события, такие как войны или стихийные бедствия, а ведь они очень сильно влияют на расстановку сил.

Но только одно знание ничего не даст, если оно не поддерживается деньгами.

Чтобы что-то преумножить, нужно это иметь, так как, сколько ноль не умножай, итог останется неизменным. Впрочем, обучение как раз стоит начинать с той суммы, которая не критична для инвестора.

В этом работа на рынке похожа на промысел рыбака или ныряльщика за жемчугом. Трейдеру очень важно ограничивать свои убытки, которые, несомненно, случаются, ведь безубыточной торговли не бывает.

В этом работа на рынке похожа на промысел рыбака или ныряльщика за жемчугом. Трейдеру очень важно ограничивать свои убытки, которые, несомненно, случаются, ведь безубыточной торговли не бывает.

Как и ловец жемчуга ныряет под воду, так и трейдер покупает какой-то финансовый инструмент с надеждой на прибыль. Но если ныряльщик открывает под водой ракушку и не находит там жемчуга, он тут же всплывает, а не ждет на дне моря, пока она вырастет внутри моллюска. Также и инвестор в случае ошибки не должен ждать до конца, когда же вырастет купленная акция. Увидев какой-то критичный убыток, необходимо избавиться от актива и подумать о поиске другой точки входа.

Если инвестор соблюдает осторожность и внимательно подходит к торговле, то он, безусловно, сможет разбогатеть и преувеличить свой капитал.

Главное – хотя бы начать что-то делать и попытаться изменить свою жизнь. Сегодня, благодаря фондовой бирже, это может сделать каждый.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Как работает биржа. Часть 1. Основы

По просьбе читателей предыдущего поста про биржевой симулятор Pump and Dump пишу пост для новичков по основам работы биржи.

В общем понимании биржа – это место, где производится обмен денег на товар и товара на деньги, то есть покупка и продажа чего-либо. От обычного рынка биржа отличается тем, что на биржах торгуется однородный товар и обмен организован по принципу «гарантия лучшей цены». Это даёт возможность однозначно определить цену биржевого товара в определенный момент времени. Еще одно важное отличие от обычного рынка – вы не можете выбирать с кем заключать, а с кем не заключать сделку. Заключая сделку, вы вообще не знаете, у кого покупаете и кому продаете, так как напрямую работаете только с биржей, которая выступает арбитром всех сделок.

На биржах торгуется не физический товар, а финансовые инструменты: акции, облигации, обязательства. На товарных биржах физический товар заменяется контрактом на поставку, что также является финансовым инструментом. Главная особенность биржевого товара – отсутствие понятия качества. Биржевой товар одного вида полностью взаимозаменяем, только цена имеет значение. Сам механизм работы биржи помогает покупателю и продавцу найти цену, которая устроит обоих. Всё остальное уже вторично и зависит от конкретной биржи.

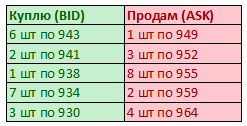

В узком понимании биржу можно представить как два списка заявок на покупку и продажу количества товара с указанием цены, каждый список отсортирован по критерию наилучшей цены.

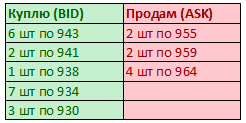

Подобный список на жаргоне трейдеры часто называют стакан. Из стакана сразу видно состояние рынка в данный момент времени. Мы видим, что можем купить одну единицу товара по 949 или продать по 943. Организованность обмена заключается в том, что покупатели и продавцы выстраиваются в очередь и могут только по очереди обслужить, желающего заключить сделку по рыночной цене, то есть выкупить с «рынка» или продать «рынку».

Обычно в биржевых терминалах отображаются только верхушки стакана. Каждая из колонок может уходить далеко вниз, включая сотни заявок, но их обычно опускают, так как они содержат менее выгодные предложения. Также все заявки с одинаковой ценой группируются в одну суммарную запись в таблице, но могут быть выставлены разными участниками.

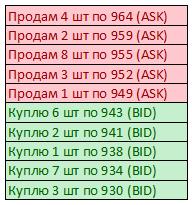

Часто список стакана изображают вертикально:

При текущем раскладе мы не можем заключить сделку на бирже по покупке 1 штуки товара за 955, так как в данный момент товар можно купить по более низкой цене: за 949. В зависимости от логики работы биржи, биржа либо даст вам купить 1 штуку товара по 949 либо отвергнет вашу заявку.

Для наглядности стакан можно изобразить на графике:

В графике стакана горизонтальная ось представляет собой цену, а вертикальная – объём. Каждый столбец показывает заявку в стакане. Положение столбца по вертикали обозначает цену заявки, а высота столбца – количество. Зелёные столбцы – это заявки «куплю», а красные заявки «продам». Высота расположения столбца показывает общий объём заявок находящихся в стакане до текущей заявки.

По графику стакана видно, сколько выставлено товара и по какой цене. Глядя на график легко определить, что чтобы цена товара поднялась до 955, нам надо выкупить с рынка 4 штуки, тогда мы выкупим всё предложение до указанной цены.

Все участники торгов на бирже равноправны. Никто не имеет преимущества перед другими. Все участники могут, как выставлять заявку в список, так и заключать сделки с имеющимися заявками. Единственный способ опередить кого-то в списке – предложить лучшую цену.

Предположим, что вам срочно нужно получить 10 штук товара, у вас нет времени ждать и вас устраивает текущая рыночная цена. Вы отправляете на биржу заявку «купить 10 штук по рыночной цене». Чтобы выполнить вашу заявку биржа заключит для вас следующие сделки:

1) покупка 1 штук по 949

2) покупка 3 штук по 952

3) покупка 6 штук по 955

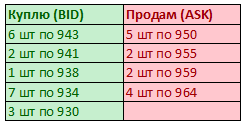

После выполнения заявки у стакана будет следующее состояние:

Как видно из таблицы вы полностью выкупили товар по 949 и 952 и купили 6 штук по 955. Товара по цене 955 осталось 2 штуки.

В результате нашей операции мы подняли текущую биржевую цену товара с 949 до 955, объём сделок проведенных на рынке равен 10 штук. По-английски сделку называют trade, часто в русском языке сделки тоже называют трейдами.

Это была покупка или продажа?

Любая сделка, заключаемая на бирже, заключается между её участниками, поэтому логично предположить, что каждая сделка будет одновременно и покупкой и продажей. С нашей точки зрения мы совершили покупку, но с точки зрения продавцов, с кем мы заключили сделку, это была продажа. Все участники, включая нас и продавцов равноправны. Так как же называть текущие сделки: покупка или продажа?

Для обозначения выбран следующий простой принцип: указывается тип сделки внешнего участника по отношению к стакану, то есть к «рынку». Проще говоря, публикуется сделка того участника, который согласился на текущую рыночную цену и заключил сделку без ожидания, таким образом, каждая сделка показывает выкуп с «рынка» или продажу «рынку». Тем самым цена сделки показывает текущую рыночную цену внешнего наблюдателя по отношению к рынку. При выкупе товара с «рынка» биржевая цена растёт. При продаже товара «рынку» цена падает.

Помимо выкупа или продажи рынку по рыночной цене, мы как равноправный участник можем отправлять заявки, которые попадут в стакан. Для этого надо указать цену, по которой мы хотим купить или продать.

Еще раз посмотрим на таблицу и увидим, что заявкой по покупке 10 штук по рыночной цене, мы увеличили разницу между лучшей ценой покупки и продажи. Теперь разница составляет 955 – 943 = 12. Это разница называется спредом. То есть своей сделкой мы увеличили спред.

Следует отметить, что спред всегда положительный. Другими словами цена в колонке «Куплю» не может быть выше цены в колонке «Продам», так как иначе цена перекрывалась бы и сделка купли/продажи была бы уже заключена. Стакан всегда включает только заявки, ожидающие тех, кто согласится на предложенную другими участниками цену. Если вы хотите более выгодной сделки, придется создать свою заявку и подождать того, кто согласится на вашу цену.

Чтобы уменьшить спред мы отправляем заявку «продать 5 штук по 950». Биржа принимает нашу заявку, и она попадает в стакан:

Так как наша цена продажи в данный момент наилучшая, то наша заявка попадает на первое место в списке «Продам». Таким образом, мы сократили спред до 950 – 943 = 7.

Отправив заявку, которая попала в биржевой стакан, мы стали маркетмейкером. То есть одним из тех, кто создаёт рынок. Возможно, вы ранее не раз слышали подобный термин.

Часто маркетмейкером называют организацию, которая является первичным создателем рынка акций компании, которая выходит на биржу. Это то юридическое лицо, которое обязано в любой момент времени продать вам акции или выкупить их у вас. Для этого меркетмейкер, имея акции в запасе и средства для их выкупа, размещает много заявок в биржевой стакан, создавая рынок с нуля. Маркетмейкер как правило пассивен, то есть он выставляет заявки как товар в магазине и ждёт пока с ним заключат сделку другие участники рынка. Если акции компании популярны, то, как правило, потребность в специальном маркетмейкере отпадает и в этом случае маркетмейкерами являются спекулянты.

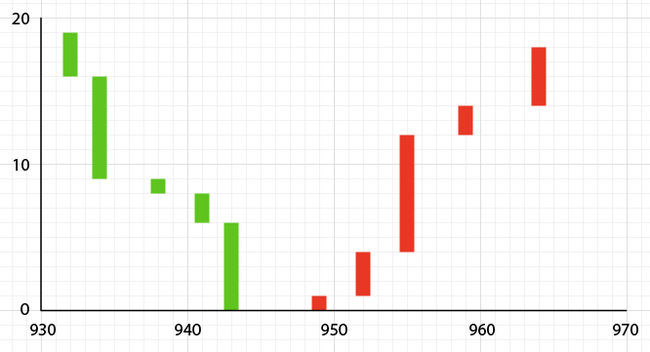

График биржевой цены

В ходе торгов на бирже заключается сделки по покупке и продаже биржевого товара. Для наглядного представления изменения цены биржевого товара заключенные сделки представляют графически в виде графика биржевой цены и объёма сделок.

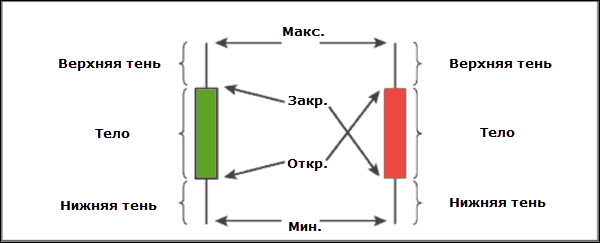

Вертикальная шкала графика цены представляет собой цену, а горизонтальная шкала – время. Каждый временной период на графике рисуется так называемой «японской свечой».

Японская свеча — это самый наглядный и популярный способ представления изменения цены во временном промежутке. Тело свечи показывают цену самой первой (цена открытия) и последней (цена закрытия) сделки совершенной в этом временном промежутке. Если цена открытия ниже цены закрытия, то цена выросла и свеча имеет зелёный цвет. Если наоборот, то цена упала и имеет красный цвет. Тени показывают минимальную и максимальную цену сделки внутри временного промежутка.

Для формирования свечи используют как сделки покупки, так и продажи, не разделяя. Поэтому глядя на свечу, нельзя однозначно сказать, какой сделкой обозначен уровень.

Помимо цены сделок важным показателем рынка является объём заключенных сделок. Объём сделок текущей свечи отображают в виде столбца находящегося строго под свечой. Горизонтальная ось графика объёма представляет время, а вертикальная ось – объём. Чем выше столбец тем больше товара было куплено/продано. Здесь важно не количество сделок, а именно количество товара.

Ниже показан график, изображающий 3 заключенные сделки:

Мы предположили, что все сделки заключены в первый временной период, например минута. Цена открытия отображается нижней границей тела свечи: 949, а цена закрытия верхней: 952. Так как цена закрытия выше цены открытия, то свеча имеет зелёный цвет. По нижнему графику видно, что за этой временной промежуток совершено сделок объемом 10 штук.

Предположим, в этот временной промежуток было заключено еще две сделки:

4) продажа 1 штуки по 943,

5) покупка 1 штуки по 955

Тогда график цены и объёма примет следующий вид:

Для большей информативности можно разделять объём купленного и проданного товара и рисовать объём двумя столбиками: красным – объём продажи и над ним зелёным – объём покупки.

Следует сразу пояснить, что график цены – это история сделок, а «текущая биржевая цена» — это цена самой последней сделки. Другими словами, вы не можете купить/продать по «текущей рыночной цене», а можете заключить сделки только с предложениями из «стакана».

На этом пока всё. Пост получился достаточно объёмным и теоретическим. В следующих постах постараюсь перевести подачу материала в практическую плоскость. Кому интересно, подписывайтесь. Кто не хочет ждать и хочет применить полученные знания на практике, можете скачать симулятор Pump and Dump для Android и потренироваться в чтении графиков и в отправке заявок.

Как работает и что такое фондовая биржа?

Помните кадры из документальной хроники, полные драматизма фотографии, изображающие работу трейдеров в «яме» (место на бирже, где трейдеры заключали сделки)?

Помните кадры из документальной хроники, полные драматизма фотографии, изображающие работу трейдеров в «яме» (место на бирже, где трейдеры заключали сделки)?

Такой способ торговли уходит в прошлое. Более удобной становится электронная торговля – она быстрее и дешевле.

Основные понятия

Развитие телекоммуникаций, в том числе интернета, позволяет инвесторам совершать сделки с ценными бумагами в реальном времени, даже находясь в разных концах земного шара.

Фондовая биржа – место, где встречаются продавцы и покупатели ценных бумаг и где заключаются сделки между ними.

Итак, одним из ключевых участников рынка ценных бумаг являются фондовые биржи, на которых совершаются сделки, связанные с покупкой и продажей ценных бумаг.

Задача фондовой биржи — создать комфортные условия участникам рынка для проведения операций с ценными бумагами.

Функции

Специалисты, работающие на бирже, выполняют следующий комплекс работ:

- производят отбор ценных бумаг, которые могут торговаться на бирже. Эту процедуру называют листингом. К торговле на бирже допускаются акции хороших компаний, которые работают с прибылью. Акции этих компаний достаточно легко купить и продать;

- осуществляют расчет фондовых индексов по результатам торгов. Фондовый индекс показывает, как в среднем изменилась цена акций, торгуемых на бирже, за истекший период;

- определяют правила проведения торгов;

- обеспечивают проведение расчетов между продавцами и покупателями ценных бумаг.

Для того, чтобы инвесторы могли совершать операции купли-продажи, нужно место, где эти операции могли бы проводиться. Фондовые биржи созданы именно для этого.

Биржевую торговлю в России сегодня представляет Московская биржа. Это целая группа компаний, в состав которой входит помимо торговых площадок еще и клиринговый центр и центральный депозитарий. Благодаря созданной инфраструктуре Московская биржа предоставляет клиентам полный цикл услуг, связанных с биржевой торговлей.

Рядовому инвестору попасть на биржу невозможно.

Допуск к торгам

В России насчитывается около 500 тысяч частных инвесторов, причем их число растет с каждым годом. В США количество индивидуальных инвесторов составляет несколько миллионов человек.

Где можно найти такое помещение, чтобы в нем разместить всех желающих торговать ценными бумагами? Наверное, создать такое помещение невозможно. Да и не нужно. Механизм торговли построен таким образом, что допуск на биржу имеют только брокерские компании.

Частный инвестор может совершать операции с ценными бумагами через брокерскую компанию.

При осуществлении сделок купли-продажи ценных бумаг продавец и покупатель напрямую не встречаются. Частный инвестор-продавец подает заявку на продажу ценных бумаг брокерской компании.

Брокерская фирма поручает заказ клиента своему представителю на торговой площадке по телефону или по компьютерным системам связи, который передает ее торговому брокеру. Торговый брокер работает в операционном зале, и он выставляет эту заявку для всеобщего обозрения.

Аналогичным образом поступает инвестор, желающий купить ценные бумаги. Он будет подавать заявку на покупку ценных бумаг своей брокерской компании, а та выставит ее в торговом зале. Если параметры заявок сойдутся по цене и количеству ценных бумаг, то сделка состоится. Покупатель получит ценные бумаги, а продавец — деньги.

Механизм торгов

В последнее время в механизме биржевой торговли произошли существенные изменения, обусловленные развитием компьютерных технологий. Раньше биржа представляла собой большой зал, в котором торговля велась с голоса, т. е. брокеры выкрикивали, какие акции, сколько и по какой цене они хотят купить или продать.

В результате в зале стоял невообразимый шум и свою голосовую заявку брокер подкреплял специальными жестами. Появился особый язык жестов биржевой торговли, которому обучали брокера, прежде чем его допустить в торговый зал.

В настоящее время торговля с голоса практически не ведется.

Брокерская компания по компьютерным сетям выставляет заявку, которая высвечивается на мониторе компьютера для всеобщего обозрения. Если появляется встречная заявка, совпадающая по параметрам (по количеству и по цене), то заявки автоматически удовлетворяются.

С появлением Интернета кардинально изменились условия работы частных инвесторов — подключившись к Интернету, инвестор может совершать сделки, не выходя из дома.

Для этого достаточно на компьютере установить программное обеспечение, которое предлагают многие брокерские компании. Благодаря этой технологии инвестор может:

- получать все последние новости о происходящих на фондовом рынке событиях;

- видеть котировки ценных бумаг в реальном времени;

- видеть котировки ценных бумаг в реальном времени;

- отдавать приказы на покупку и продажу ценных бумаг.

Дополнительно ознакомьтесь с кратким видео о том, как работает фондовая биржа: