Ценные бумаги именные и на предъявителя

Ценные бумаги именные и на предъявителя

Выберите верные суждения о ценных бумагах и запишите цифры, под которыми они указаны.

1) Различают ценные бумаги именные и на предъявителя.

2) Вексель представляет собой свидетельство о денежном вкладе в банке с обязательством банка о возврате этого вклада и процентов по нему через установленный срок.

3) B соответствии с ГК РФ ценной бумагой называют любой документ, выпускаемый государством.

4) Ценная бумага, удостоверяющая владение долей в капитале предприятия и дающая права на получение части прибыли предприятия, называется акцией.

5) Облигация даёт владельцу право требовать её погашения в установленные сроки.

В российском гражданском праве ценные бумаги классифицируются по способу легитимации владельца ценной бумаги (управомоченного лица) на предъявительские (ценные бумаги на предъявителя), именные, ордерные (ордерские). Согласно российскому законодательству к ценным бумагам относятся:

Акция (лат. actio — распоряжение) — ценная бумага, свидетельствующая о праве на долю собственности в капитале компании и получении дохода (дивиденда). Обыкновенные акции. Привилегированные акции могут вносить ограничения на участие в управлении, а также могут давать дополнительные права в управлении (не обязательно), но приносят постоянные (часто — фиксированные в виде определенной доли от бухгалтерской чистой прибыли или в абсолютном денежном выражении) дивиденды.

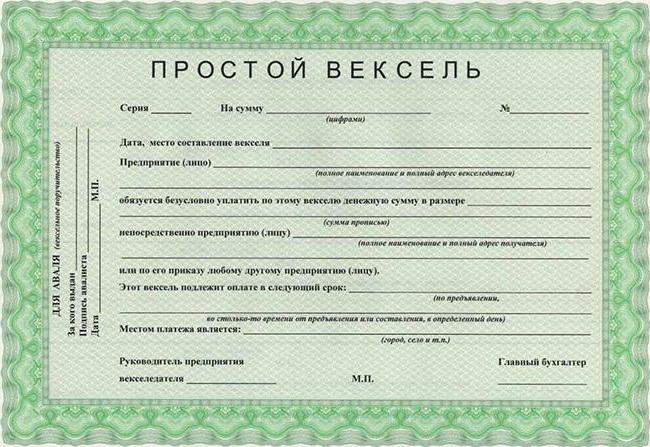

Вексель (от нем. Wechsel) — строго установленная форма, удостоверяющая ничем не обусловленное обязательство векселедателя (простой вексель), либо предложение иному указанному в векселе плательщику (переводный вексель) уплатить по наступлении предусмотренного векселем срока определенную денежную сумму.

Облигация (лат. obligatio — обязательство; англ. bond — долгосрочная, note — краткосрочная) — эмиссионная долговая ценная бумага, закрепляющая право её владельца на получение от эмитента облигации в предусмотренный в ней срок её номинальной стоимости или иного имущественного эквивалента. Облигация может также предусматривать право её владельца на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права. Доходом по облигации являются процент и/или дисконт.

Чек (фр. chèque, англ. cheque) — это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю. Чекодателем является лицо, имеющее денежные средства в банке, которыми он вправе распоряжаться путем выставления чеков, чекодержателем — лицо, в пользу которого выдан чек, плательщиком — банк, в котором находятся денежные средства чекодателя.

1) Различают ценные бумаги именные и на предъявителя — да, верно.

2) Вексель представляет собой свидетельство о денежном вкладе в банке с обязательством банка о возврате этого вклада и процентов по нему через установленный срок — нет, неверно.

3) B соответствии с ГК РФ ценной бумагой называют любой документ, выпускаемый государством — нет, неверно.

4) Ценная бумага, удостоверяющая владение долей в капитале предприятия и дающая права на получение части прибыли предприятия, называется акцией — да, верно.

5) Облигация даёт владельцу право требовать её погашения в установленные сроки — да, верно.

Классификация ценных бумаг

По способу удостоверения прав владельца ценной бумаги (легитимизации), в соответствии со ст. 145 ГК РФ, ценные бумаги подразделяются на предъявительские, ордерные и именные.

Предъявительская ценная бумага характеризуется следующими признаками.

1. Для удостоверения прав держателя данной ЦБ достаточно лишь предъявление подлинника ЦБ обязанному лицу, то есть права по данной ценной бумаге принадлежат предъявителю ценной бумаги;

2. Должник (исполнитель) по данной ценной бумаге не должен устанавливать, каким образом такая бумага попала к предъявителю, и считается свободным от обязательств, исполнив их и получив в обмен ценную бумагу;

3. Ценная бумага выписывается без указания имени лица, обладающего правом по данной ЦБ;

4. Передача такой ценной бумаги осуществляется простым вручением новому держателю.

По российскому законодательству ценными бумагами на предъявителя могут быть государственные облигации, облигации, депозитные и сберегательные сертификаты, коносаменты, банковская сберегательная книжка на предъявителя, простое складское свидетельство. Выпуск акций на предъявителя разрешается в определенном отношении к величине оплаченного уставного капитала эмитентов в соответствии с нормативами, установленными Федеральной комиссией по рынку ценных бумаг.

В ордернойценной бумаге субъектом удостоверенных ею прав является названное в ней лица. Однако это лицо не только само может осуществить это право, но и передать его своим приказом (ордером) другому лицу. Права из ордерной ЦБ предаются путем совершения передаточной надписи (индоссамента). Лицо, совершающее передаточную надпись, называется индоссантом, а лицо, пользу которого совершается такая надпись – индоссатом. Отсюда вытекает, что надлежащим держателем такой бумаги будет считаться лицо, чье имя стоит последним в ряду непрерывных передаточных надписей (индоссаментов), причем непрерывность определяется по чисто формальным признакам: необходимо, чтобы под каждой передаточной надписью стояла подпись лица, указанного в предыдущей надписи в качестве индоссата.

Индоссант несет ответственность не только за действительность переданного права, но и за его осуществление, то есть в случае невыполнения обязательств должником по ценной бумаге соответствующее требование может быть предъявлено к любому индоссанту, и все индоссанты несут солидарную ответственность по обязательствам из ценной бумаги. Однако индоссант может исключить свою ответственность, сделав оговорку «без оборота на меня». При предъявлении иска держателем ЦБ к одному из индоссантов, и в случае удовлетворения им этого иска, указанный индоссант приобретает право регресса к предыдущим обязанным по бумаге лицам.

Ордерными ценными бумагами могут быть: вексель, коносамент, чек, двойное складское свидетельство.

Под именной понимается такая ценная бумага, которая уполномочивает своего держателя в качестве субъекта выраженного в ней права, если его имя указано в самой бумаге. Для некоторых документов, например, именных акций, необходимо кроме этого занесение имени держателя в специальную книгу – реестр владельцев именных ценных бумаг.

Права по именным ценным бумагам передаются в порядке общегражданской цессии, то есть установленным гражданским законодательством порядке уступки права требования (глава 24 ГК РФ). При уступке права требования кредитор (первоначальный владелец ценной бумаги), уступивший требование другому лицу (последующему владельцу ценной бумаги), обязан передать ему документы, удостоверяющие право требования по ней (бланк ценной бумаги). Первоначальный владелец ценной бумаги отвечает перед новым владельцем за недействительность переданного ему требования (например, если лицо, передающее ценную бумагу не является ее законным держателем), но не отвечает за неисполнение этого требования должником (эмитентом ценной бумаги), как это происходит при передаче ордерных ценных бумаг. При этом эмитент должен быть уведомлен о состоявшейся передаче прав. Цессия оформляется двусторонним договором между передающей (цедент) и принимающей (цессионарий) сторонами.

К именным ценным бумагам относятся: государственная облигация, облигация, депозитный и сберегательные сертификаты, коносамент, акция, жилищные сертификаты.

В зависимости от формы фиксации прав, выраженных в ценной бумаге, различают документарную и бездокументарную форму ценной бумаги.

Классическим вариантом выпуска ценной бумаги, при котором способом фиксации прав, удостоверенных ЦБ, является документ, выпущенный в бумажной форме (это бланк или сертификат ценной бумаги).

Для удобства обращения владелец документарной ценной бумаги может передать ее на хранение в организации, именуемые депозитариями.

Документарная форма ЦБ – форма ценной бумаги, при которой владелец устанавливается на основании предъявления оформленного надлежащим образом бланка или сертификата ЦБ, а в случае депонирования такого – на основании записи по счету «депо».

Бездокументарные ценные бумаги являются новым способом фиксации прав владельца ценных бумаг. В этом случае для осуществления и передачи прав, удостоверенных ценной бумагой, не требуется физической передачи бумажного бланка ценной бумаги, а достаточно доказательств закрепления за данным лицом имущественных прав из бумаги в специальном реестре (обычном или компьютеризованном).

Согласно ст. 149 ГК РФ лицо, получившее специальную лицензию, может производить фиксацию прав, закрепляемых именной или ордерной ЦБ в бездокументарной форме (с помощью средств электронно-вычислительной техники и т.п.).

«Лицо, получившее специальную лицензию» — это юридические лица, получившие разрешение на осуществление деятельности по ведению реестра, и лицензию профессионального участника рынка ценных бумаг, которые имеют право осуществлять депозитарную деятельность.

Гражданский кодекс разрешает для конкретных ЦБ данный способ выпуска только в случаях, предусмотренных законом, не подзаконными актами. В настоящее время в бездокументарной форме разрешен выпуск только эмиссионных ценных бумаг.

В бездокументарной форме не могут выпускаться ценные бумаги на предъявителя, так как это противоречит их сущности.

Права собственности на ценную бумагу при выпуске ценных бумаг в бездокументарной форме устанавливаются на основании записи в реестре владельцев ценных бумаг или выписки со счета «депо» при депонировании глобального сертификата ценных бумаг в депозитарии.

Операции с бездокументарными ценными бумагами могут совершаться только при обращении к лицу, ведущему реестр или счета «депо», которое и фиксирует все переходы имущественных прав по ценным бумагам.

Исходя из сказанного, можно дать следующее определение бездокументарной ценной бумаги.

Бездокументарная форма ценных бумаг – это форма ЦБ, при которой владелец устанавливается на основании записи в системе ведения реестра владельцев ценных бумаг или, в случае депонирования ценных бумаг, на основании записи по счету «депо».

В зависимости от статуса лица, выпустившего ценную бумагу, различают:

· государственные ценные бумаги;

· муниципальные ценные бумаги;

· частные (корпоративные) ценные бумаги.

Отметим, что государственным и муниципальным образованиям разрешено выпускать только долговые ценные бумаги.

Эмитентами частных ценных бумаг выступают юридические и физические лица. Вопрос о том, какой вид ценных бумаг может выпускать тот или иной вид юридических лиц или физическое лицо, решается отдельно для каждого вида ЦБ. Например, физические лица могут выпускать только вексель; акции могут выпускать только коммерческие юридические лица, созданные в форме акционерных обществ; депозитные и сберегательные сертификаты, а также сберегательные банковские книжки на предъявителя имеют право выпускать только банки.

Если принять в расчет цели выпуска ценных бумаг, характер сделок, лежащих в основе их выпуска, способы предоставления средств и выплаты доходов, ценные бумаги можно подразделить на долевые (или имущественные), долговые и производные.

Долевые ценныебумаги удостоверяют факт внесения средств в капитал эмитента, право на долю имущества эмитента и право на получение дохода. Срок действия таких бумаг обычно не ограничен. К долевым ценным бумагам относятся акции акционерных обществ.

Долговые ценные бумаги удостоверяют отношения займа между владельцем ценных бумаг (кредитором) и лицом, выпустившим ценную бумагу (должником или заемщиком). К долговым ценным бумагам относятся все виды облигаций, депозитные и сберегательные сертификаты, векселя, а также закладные.

Долговые ценные бумаги удостоверяют отношения займа между владельцем ценных бумаг (кредитором) и лицом, выпустившим ценную бумагу (должником или заемщиком). К долговым ценным бумагам относятся все виды облигаций, депозитные и сберегательные сертификаты, векселя, а также закладные.

Производные ценные бумаги не выражают ни отношения займа, ни имущественных прав между владельцем ценных бумаг и их эмитентом. Их можно назвать ценными бумагами второго порядка. Их появление связано с тем, что существуют долевые и долговые ценные бумаги, которые можно отнести к ценным бумагам первого порядка. Производные ценные бумаги удостоверяют право владельца на приобретение ценных бумаг первого порядка. К производным ценным бумагам относятся опционы, варранты, фьючерсные контракты, приватизационные чеки.

Почти все виды долевых, долговых и производных ценных бумаг могут быть как именными, так и на предъявителя.

В зависимости от срока действия ценных бумаг их можно условно разделить на два вида: краткосрочные и долгосрочные. К краткосрочным ценнымбумагам относятся финансовые требования со сроком действия до одного года. Они продаются, как уже отмечалось выше, на денежном рынке, поэтому их называют «инструментами денежного рынка». Долгосрочные ценные бумаги имеют срок действия более одного года. Продаются они на рынке капиталов, поэтому их называют «инструментами рынка капиталов».

Граница между краткосрочными и долгосрочными финансовыми инструментами, как и граница между денежным рынком и рынком капиталов, является весьма условной. И все же такое деление оправдано. Инструменты денежного рынка служат, прежде всего, для обеспечения ликвидными средствами потребностей государства и краткосрочных потребностей сферы бизнеса, в то время как инструменты рынка капиталов более тесно связаны с процессом сбережения и инвестирования. Сбережения и инвестиции являются неотъемлемым атрибутом нормально развивающейся (то есть растущей) экономики. Однако часто случается так, что одни экономические единицы делают сбережения, а реальные инвестиции осуществляют другие. Рынок капитала как раз и обеспечивает связь, посредством которой сбережения единиц с избыточным капиталом превращаются в капитальные активы, такие как новое строительство и оборудование.

Ценная бумага на предъявителя: определение, особенности и отзывы

Привлекательность ценных бумаг для инвестирования денег простыми обывателями неоспорима и объясняется относительно простым способом приобретения. К тому же при правильном выборе это достаточно надежный способ сохранения, а если повезет, то и приумножения семейных финансов. Пожалуй, представляет проблему только многообразие выбора. Но, четко определяя свои возможности, а также учитывая и оценивая все опасности, можно сделать выгодное вложение.

При каком варианте риски ниже, а степень доходности выше? Что предпочесть: приобретение ценных бумаг, в которых владелец гордо поименован, или еще больше упростить себе задачу и купить бумаги на предъявителя? И в том, и в другом случае есть свои преимущества, равно как и негативные моменты. Но мы сегодня обсудим ситуацию, когда в качестве финансового инструмента используются ценные бумаги на предъявителя.

Что это такое?

Юридическая наука определяет ее как документ, составленный в установленной форме, при наличии обязательных реквизитов. Кроме того, ценная бумага на предъявителя является гарантом неких имущественных прав. Реализация этих прав возможна лишь при наличии вышеозначенного документа. Физического предоставления, как видно из дефиниции, совершенно достаточно, чтобы обеспечить законное исполнение обязательств. В современных реалиях эти финансовые документы — необходимый рыночный инструмент, нашедший широкое применение в сфере создания обществ акционерного типа, приватизации, в оформлении кредитных обязательств, в развитии разнообразных платежных финансовых систем.

Вообще, бывают ценные бумаги именные и на предъявителя.

Этапы и особенности развития

Как государственные ассигнации, впервые в России предъявительские документы возникли в конце 18-го века. Постановлением «Об учреждении банков. «, принятым в 1768 году, было определено, что лицо, предъявившее ассигнации, автоматически признается владельцем и ему необходимо выплатить их стоимость без расписки. В целом это определение и до сегодня считается наиболее соответствующим.

С течением времени при монополизации эмиссии банкнот государственными учреждениями на предъявителя стали выпускать расписки, билеты, сертификаты, а также долгосрочные займы и акции. При советском режиме необычайную популярность получило распространение лотерейных билетов. Банковский, депозитный, сберегательный сертификат, государственные ценные бумаги, вексель, облигация, лотерейный билет, опцион, чек – всё это нынешняя российская финансовая система обозначает как ценную бумагу на предъявителя. Собственно, ценностную значимость представляет даже не бланк документа сам по себе, а информационная составляющая о неких гражданских правах. Реализация этих прав наступает при представлении самих бумаг.

Отдельно происходит рассмотрение долговых документов, являющихся подтверждением получения займа, так как они не считаются ценными бумагами. Поскольку у кредитора всегда имеется возможность востребовать долг и без представления документа. Для этого достаточно подтвердить погашение суммы долга соответствующей распиской. Реализация обязательств, удостоверяемых ценными бумагами без предоставления самих бумаг, возможна только по решению судебных органов (признали утратившими силу в судебном порядке). Чем уникальна ценная бумага на предъявителя?

Преимущества и особенности

Именно возможность предъявления для исполнения любым держателем и считается главным преимуществом настоящего финансового инструмента. Если сравнивать предъявительские бумаги с ценными бумагами других видов, именно этот факт повышает их оборотоспособность и финансовую привлекательность. Надо отметить, что нормы российского права практически не регламентируют отношения владельца предъявительских документов и эмитента. Разрозненные пункты представлены в некоторых статьях гражданского и гражданского процессуального законодательства (ст. 143, 145, 146, 148, 302, 843 и 917). Оговорено, что все права, определенные этим денежным документом, принадлежат лицу, предъявившему его.

Что такое ордерная ценная бумага и на предъявителя? Об этом далее.

Организация, имеющая обязательства, должна реализовать их при предъявлении держателем, потребовав лишь документ для удостоверения личности. В данной ситуации гарантом полной реализации прав владельца считаются предъявительские бумаги сами по себе. Для вручения их стороннему субъекту достаточно обычной передачи из одних рук в другие. Очевидно, что столь незатейливая процедура и является привлекательной для граждан. К тому же полное отсутствие информации о собственнике также можно отнести к преимуществам. Держатели именных ценных бумаг при оформлении финансовых документов вынуждены сообщать о себе специалистам достаточно большое количество сведений. Еще одно бесспорное достоинство, как мы уже упоминали, доступность и простота вручения другим держателям (конечно, можно считать данное утверждение спорным, например в ситуации утраты или порчи).

Виды и характерные особенности ценных бумаг на предъявителя

Ценные бумаги оформляются на бланках строгой отчетности, в обязательном порядке содержат реквизиты, определенные соответствующими нормами закона:

- Название.

- Дата взноса денег.

- Точное наименование организации-эмитента.

- Юридический адрес.

- Стоимость по номиналу.

- Срок выплаты денежных средств.

- Процентную ставку и проценты.

- Иную информацию, если она считается необходимой.

Кроме того, ценные бумаги бывают именные и на предъявителя. Классификацию денежных бумаг производят различными способами, выделяя в качестве определяющего признака какое-либо свойство, например срок действия. Соответственно, различают ограниченные во времени и имеющие неограниченный срок действия. Кроме этого их подразделяют по виду и форме. К примеру, выпуск денежных займов в форме облигаций возможен предприятиями, организациями (если эта деятельность отражена в уставных документах), а также государством. Покупка облигаций позволяет владельцу получить в дальнейшем стоимостное выражение у эмитента.

Вексель

Вексель – это ордерная ценная бумага, которая удостоверяет право перехода одного обязательства в другое и дает право лицу, имеющему его, на истребование установленной в нем денежной суммы. Оформляется в строго обозначенной форме. Чек — документ, который можно обменять в кредитной организации на деньги. Наши сограждане очень активно пользуются чеками, предпочитая их всем другим способам. Документ, заверяющий право владения транспортируемым товаром, называется коносаментом. Его выдает перевозчик владельцу груза. Какие еще существуют виды ценных бумаг на предъявителя?

Коносамент

Документ, заверяющий право владения транспортируемым товаром, называется коносаментом. Его выдает перевозчик владельцу груза. Также является ордерной ценной бумагой. Выдача коносамента решает одновременно несколько функциональных задач: не требуется расписки в получении груза, заменяет товарно-транспортную накладную, может быть подтверждением договорных обязательств на перемещение груза, документом, подтверждающим право распоряжаться товаром, а также может служить в качестве обеспечения кредита под выданный товар.

Изначально коносамент использовался для транспортировки товаров морем. Сейчас применение этого документа возможно при грузоперевозке любым транспортом. Документ, обозначающий сумму банковского вложения и права владельца на получение по прошествии нормативного срока денежных средств, носит название банковского сертификата. Какие эмиссионные ценные бумаги на предъявителя бывают? Этим интересуются часто.

Акция

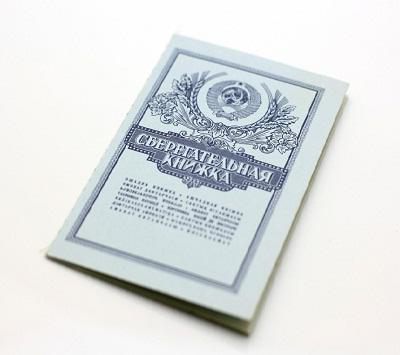

Документация, которая определяет долю во владении компанией и закрепляет возможность акционера получать положенную ему часть прибыли от доходов компании, а также право принимать участие в работе предприятия, определяет возможность получения части имущества, если предприятие подлежит ликвидации, называется акциями. Депозит и обычная сберкнижка долгое время были самыми распространенными финансовыми инструментами и получили устойчивое развитие на территории России. Сберкнижка дает право распоряжаться финансовыми средствами и отображает сведения о величине сбережений. Этот финансовый инструмент имеет ряд позитивных и негативных признаков, о которых нужно сказать отдельно.

Сберегательная книжка на предъявителя

К плюсам использования сберкнижки можно отнести следующее: содержит детальную информацию обо всех финансовых движениях, реквизитах лицевого счета и отделения банка, сроках проведения операций; каждая финансовая операция сопровождается выводом остатка доступных средств; для обращения в судебные инстанции в любом спорном случае это официальный документ. Недостатки также имеют место, и сбрасывать их со счетов нельзя. Во-первых, утраченной или утерянной сберкнижкой может воспользоваться любой желающий, во-вторых, восстановить сберкнижку можно, только имея постановление суда. В-третьих, отсутствует гарантированная страховка на вклад.

Как ее хранить?

Учитывая все вышесказанное, рекомендуется хранить такого рода документы в банковских организациях, это обезопасит владельца сберкнижки от кражи или потери. А также избавит от дальнейших судебных разбирательств по восстановлению прав на финансовые вложения. Выдача сберкнижки без указания владельца в современных условиях достаточно большая редкость, в основном банки отдают предпочтение именным документам.

Заключение

Необходимо напомнить, что служащие кредитно-финансовых учреждений, ответственные за эмиссию ценных бумаг, несут перед законом полную ответственность за совершенные действия. Попытка выпустить подобные документы, не имея разрешительной документации, выданной соответствующими органами власти, может повлечь за собой юридическую ответственность. Держатели финансовых документов в этом случае лишаются прав владения, а сами выпущенные бумаги аннулируются.

Нами рассмотрена документарная ценная бумага на предъявителя.

Ордерные ценные бумаги: предназначение, виды и методы передачи

Разнообразие бумаг

Вопреки распространенному мнению, ценные бумаги не только те, что торгуются на бирже и могут увеличить капитал. К ЦБ также относятся любые правовые документы на материальные ценности, будь то депозитарный сертификат, либо контракт на поставку товара. Да, такие документы также могут быть перепроданы, но для этого должны быть учтены определенные обстоятельства по передаче прав.

Фьючерс, к примеру, является контрактом на определенную поставку активов, которые могут быть зафиксированы при помощи данной сделки. Фьючерс обладает большой волатильностью, то есть резко меняет цену. А значит он способен быть в скором времени перепродан. Именно эта его особенность и сделала фьючерс популярным инструментом среди спекулянтов.

Классификация бумаг

Помимо уже понятного и известного разделения на облигации, акции и прочие документации, бумаги имеют и другой типаж. Общепринятая классификация позволяет делить их в соответствии с принципом перехода прав.

На основании данного принципа получается известное деление ЦБ на:

- Именные ценные бумаги. Выписанные на определенное лицо и указанное в сертификации. Такая акция будет предоставлять все потенциальные возможности только для того, чье имя зафиксировано в документе. Конечно перепродажа возможна, но только по факту проведения целой серии регистрационных актов, как у депозитария, так и у регистратора. Подобные перипетии существенно снижают оборотность данного типа.

- Ордерная ценная бумага составляется на имя первого конкретного держателя. При этом держатель получается право передавать полномочия по собственному приказу. Отражается данный приказ при помощи соответствующей надписи на самой бумаге. Передаточная надпись на ордерной ценной бумаге – индоссамент. Формально индоссаментом является и сам первоначальный владелец актива.

- Сертификаты на предъявителя. Такие сертификаты закрепляют право за держателем документов. Соответственно на самих физических носителях нет указаний, конкретизирующих лицо владельца. Такая специфика повышает оборотность и значимость ЦБ как рыночного товара. Но при этом также подлежит регистрации. Хотя, по сравнению с именной, предъявительская ЦБ гораздо проще в плане проведения сделок по ней. Формально такой бумагой можно назвать даже денежную банкноту национальной валюты.

Ордерные ценные бумаги

Ордерной ценной бумагой называется довольно широкий спектр активов, который несет за собой скорее процесс передачи денежных масс. В отличии от акций, которые гарантируют владение частью компании, ордера гарантирую владение суммой. Соответственно с механизмом облигаций похожего несколько больше.

Данные ордерные свидетельства подразделяются на переводные и простые ордера. Простым векселем называется обыкновенная расписка. Переводной документ может передаваться между лицами, когда в специальной графе делается специальная отметка. О необходимости совершения подобного действия должно быть специальное указание, изложенное в процессе заполнения бумаги.

Именная ценная бумага – документарная, а значит за ней зафиксированной имя ее полноправного и законного владельца. Список подобных сертификаций не слишком широк, но требует всестороннего изучения.

Гражданский кодекс закрепляет понятие:

Ордерной является документарная ценная бумага, по которой лицом, уполномоченным требовать исполнения по ней, признается ее владелец, если ценная бумага выдана на его имя или перешла к нему от первоначального владельца по непрерывному ряду индоссаментов

Вексель

Вексель – классический образец ордера. Представляет собой документацию, имущественные права по которой располагаются в отношении некоторой суммы, указанной в векселе. Формирует долговые обязательство путем указания на квитке конкретной сумму, которую эмитент должен держателю.

Процесс выписки векселя представляет собой маршрут из банка, с которым и эмитента имеется договор, документации, которая им заполняется и держателем, который возвращается в банк с данной бумагой. Держатель требует сумму по векселю со счета в банке. Либо получает долговое обязательство. В банке осуществляются выдачи средств по векселям. Таким образом они “гасятся”, то есть, долговые обязательства закрываются.

Похожее сотрудничество с банковским институтом и у того, кто выписывает чеки. В отличие от магазинного чека, который скорее становится подтверждением покупки, банковский служит инструментом передачи денег.

Обладая счетом в конкретном банке, его клиент может завести именную чековую книжку. При безналичном расчете с некоторым свои партнером или другим участником сделки по купле/продаже, человек заполняет в своей чековой книжке один квиток.

Туда вносится сумма, установленное договоренностью и то имя, на которое чек и выписывается. Следом, указанное в чеке лицо, обладает возможностью получить указанную сумму в любой кассе банка, у которого обслуживает эмитент.

Коносамент

Гораздо более интересная схема представляется в коносаментах. Это товарораспределительные сертификаты, за каждым из которых стоит определенная товарная поставка конкретного типа: морского или авиационного.

Данный ордер фиксирует массу поставки товара, его наименование, сроки выполнения и денежную массу, которая должна быть либо была уплачена за проведение данной поставки. Коносамент должен указывать и следующие моменты:

- Именного типа, где четко прописывается получатель грузов;

- Коносамент на предъявителя, то есть груз получит человек, предъявивший коносамент;

- Ордерного типа, он является самым широко используемым. Подобный документ можно передавать, если это прописано на другой стороне.

Ценность заключается в том, что на данном документе фиксируются итоги, то есть факт выполнения поставки, а значит только при заполнении данной графы возможен процесс расчете финансами за данное поступление.

В автомобильных грузовых перемещениях данный документ заменяется накладной – соответствующим фиксирующим сертификатом. В широком рыночном понимании данные документы могут быть перепроданы, тем самым поступление будет перенацелено на другое лицо, нынешнего обладателя. На бирже такой принцип во многом применяется фьючерсными срочными контрактами.

Передача прав

Передача права, как уже было сказано выше, осуществляется при помощи индоссаманта. Это специальная надпись, которую проводит действующий владелец прям на бумаге, тем самым передавая полномочия в руки нового владельца. Указывается имя и дата передачи.

Восстановление прав по определенной документации может быть проведено в зависимости от потери этих прав. Чаще всего возможен судебный порядок, на котором будет рассмотрено дело. В случае потери документа есть вероятность успешно обратиться в учреждение – эмитент, и предоставив доказательства восстановить вексель.

Судебный порядок устанавливается Гражданским Кодексом РФ:

- В случае поступления заявления держателя документа до истечения трех месяцев со дня опубликования указанных в части первой статьи 296 настоящего Кодекса сведений суд оставляет заявление лица, утратившего документ, без рассмотрения и устанавливает срок, в течение которого лицу, выдавшему документ, запрещается производить по нему платежи и выдачи. Этот срок не должен превышать два месяца.

- Одновременно судья разъясняет заявителю его право предъявить в общем порядке иск к держателю документа об истребовании этого документа, а держателю документа его право взыскать с заявителя убытки, причиненные принятыми запретительными мерами.

- На определение суда по вопросам, указанным в настоящей статье, может быть подана частная жалоба.

Уступка права требования обязательств по ордерной бумаге проводится также в рамках Гражданского Кодекса РФ, где этот момент прописан в статье 146 а также в соответствии с 29-ой статьей Федерального Закона “О рынке ценных бумаг”.