Торговать на бирже форекс

Биржа Форекс

Форекс – международный финансовый рынок, на котором происходит обмен валют (от foreignexchange – «зарубежный обмен»). При этом до 1971 года такой рынок существовать попросту не мог, так как действовал вначале «золотой стандарт», а затем – Бреттон-Вудская система. С появлением Ямайской валютной системы и освобождения курса стали возможными и значительные колебания курсов. Прибыль на них и можно получить, используя для торговли «биржу» Форекс. На самом деле правильное наименование Форекс – международный внебиржевой рынок, а за счёт отсутствия четкого места прохождения сделок в нём могут участвовать трейдеры из разных стран.

- Биржа Форекс как заработать

- Время работы биржи Форекс

- Играть на бирже Форекс

- Торговля на бирже Форекс

- Биржа Forex для новичков – Основы

- Разница между биржей Forex и фондовой биржей

- Преимущества форекс

- Биржа Форекс и понимание котировок валютных пар

- Психология работы на бирже Форекс

- Часы Форекс

- Форекс в России

Биржа Форекс как заработать

Чтобы получить доступ к торговле, необходимо выбрать надёжного брокера, который предоставит доступ к торговле, а также удобную платформу (ПО) для интернет-трейдинга. Также для заработка понадобится «кредитное плечо», которое может составлять от 100 до 2000 и более. В результате, внеся на счёт при плече 1 к 100 всего 1000 долларов, при сделке вы сможете оперировать цифрой в 100 тыс. долларов. Продавая и покупая разные валюты, вы сможете либо заработать, либо потерять на курсовой разнице. Одновременно хорошие платформы имеют большое количество автоматических индикаторов для анализа рынка – как технических, так и графических (до полусотни), с которыми проще ориентироваться в происходящем процессе.

Время работы биржи Форекс

Время работы «биржи» Форекс строго ограничено – любые операции начинаются 2 часа ночи в понедельник, и завершаются в 2 часа ночи в субботу. Похоже, это вполне разумное ограничение для особо ярых игроков, которые смогли бы анализировать ситуацию и продавать либо покупать валюту практически 24 часа в сутки. Всё это время получают прибыль или несут убытки не только спекулянты и инвесторы, но и банки.

Работу также могут ограничивать и сами популярные брокеры Форекс – дилинговые центры. К слову, на данный момент деятельность таких организаций в РФ не подлежит регуляции и контролю.

Играть на бирже Форекс

Чтобы играть на рынке Форекс, изучите «вводные данные» — типы счетов, маржинальные требования брокера, клиентские документы. Различаются счета по размерам минимального депозита (100 USD/EUR либо больше), доступным торговым инструментам (не только классическим валютным парам, но и CFD на металлы, энергоносители, индексы и акции. Различаются в зависимости от брокера плечо (1 к 25 – 1 к 500) и многие другие параметры. Своевременно анализируя данные и оценивая тенденции, возможно как приобрести растущую валюту (либо другой инструмент), так и вовремя продать убывающую в цене относительно других.

Торговля на бирже Форекс

Торговля на «бирже» Форекс в США законодательно регулируется работающей при правительстве Комиссией по фьючерсной торговле товарами. Правилами торгов и разрешением конфликтов заведует неправительственная ассоциация (National Futures Association). Требования американской NFA стараются выполнять трейдеры и за пределами США, поскольку и частные трейдеры, и фонды избегают компаний, не соответствующих уровню, заданному NFA.

Однако играть на рынке Форекс участникам в России, Украине и Беларуси приходится на свой страх и риск, так как государственное регулирование в этой сфере практически отсутствует. В частности, ФС по финансовым рынкам России еще в 2009 г. отметила, что действия участников этого рынка не считаются деятельностью профессиональных участников рынка ценных бумаг. А следовательно, не может регулироваться ФЗ и правовыми актами.

И лишь в декабре 2014 г. был принят соответствующий закон, разъяснивший суть понятия (как торговлю на неорганизованном рынке), и позволивший обезопасить физлиц от мошенников за счёт требования регистрации форекс-дилера в СРО.

Биржа Forex для новичков – Основы

Первое, чем привлекательна биржа Forex для новичков – основы торговли можно выяснить именно здесь. Прежде чем стать трейдером, важно:

- выбрать подходящего брокера, чтобы производить операции (он предоставит и ПО, и «плечо»);

- разобраться в терминах, изучить основные методы анализа (фундаментальные – по стране, технические – по конкретным операциям);

- скачать ПО (терминал, чаще всего – Metatrader подходящей версии);

- опробовать основные виды операций в демо-режиме, а не на реальных деньгах.

Советы бывалых таковы:

- Торгуйте не по расписанию, а когда у вас будет взвешенное, продуманное решение.

- Не читайте все подряд – выбирайте самое главное из проверенных источников.

- Изучайте тренды, но не концентрируйтесь на них.

- Продумывайте сценарии действий, не полагайтесь на «внезапное вдохновение». Точно знайте, когда вы остановите операции.

Разница между биржей Forex и фондовой биржей

Поскольку Форекс – это не биржа, а внебиржевой рынок, разница между биржей Forex и фондовой биржей колоссальна. Первое и главное отличие – Forex не имеет определенной страны, города и адреса работы. Фактически, это группа банков и других организаций, объединённых общей системой для ведения финансовых операций. Второе отличие – проверка объема сделок невозможна, поэтому традиционные для фондовой биржи показатели (индикаторы) здесь не действуют. Третье отличие – проводить собственные операции на фондовой бирже частные лица не могут, а черед ДЦ (дилинговые центры) отдельные физлица могут легко попробовать себя в роли трейдера.

Преимущества форекс

Несмотря на специфичность этого валютного внебиржевого рынка, преимуществами Форекс называют:

- Возможность начинать с небольших сумм (вплоть до 100 долл.) и попробовать работать с условным демо-счетом.

- Доступ к торговым операциям даже частным лицам (через ДЦ).

- Высокий оборот (по подсчетам – в несколько триллионов долларов в сутки).

- Высокая волатильность (валютные пары преодолевают по сотне пунктов за сутки, давая возможность быстрее заработать).

Кроме того, здесь напрямую действует «закон спроса и предложения» – нет ограничений, которые накладывают реальные фондовые биржи. Не требуется уплачивать налог на прибыль – преимущество для начинающих с небольших сумм. Реально валюта никуда не двигается – а значит, нет сопутствующих расходов. Объем сделки легко увеличить (если она удачна) в несколько раз. Работать с Форекс можно из любой точки мира.

Биржа Форекс и понимание котировок валютных пар

На внебиржевом рынке торгуются любые валюты. Однако покупка/продажа каждой ведется через другую. Если вам интересны биржа Форекс и понимание котировок валютных пар, выберите, какую валюту вы торговать собираетесь. Нюансы:

- Валютная пара – любые 2 валюты, одна из которых растет или падает в отношении другой.

- Название кодирует направление сделок: базовая валюта/валюта котировки. Базовая – покупается/продается, валюта котировки – измеряет величину «курса».

- Существует 4 основные пары: EUR/USD, USD/CHF (со швейцарским франком), GBP/USD; USD/JPY (с японской йеной). Они называются Majors.

- До 90% сделок совершается с долларом США, 37% – евро, 20% – йеной, британским фунтом стерлингов – не более 17% всех сделок.

- Максимальная активность (и изменение котировок) происходят при изменении курсов нацбанками стран. Это время называют торговыми сессиями.

Психология работы на бирже Форекс

Прежде чем начинать совершать любые действия, важно понимать, какова психология работы на бирже Форекс. По неофициальной статистике, до 95% трейдеров тратят свои средства впустую, не добиваясь хоть каких-либо прибылей. Средства уходят на счета дилинговых центров. Подробное обучение, планирование, стратегия работы, четкий анализ и заранее продуманные схемы действий, совершение операций только при полном понимании текущего процесса – главные составляющие психологии работы на Форекс. Пунктуальность и педантичность в выполнении своих решений – единственное спасение для «горячих голов» и тех, кто склонен к жадности и жажде быстрой наживы.

Примечание. Перед работой с любой новой валютой важно провести фундаментальный анализ – изучить состояние страны, текущие процессы и глобальные тенденции, чтобы не ориентироваться на краткосрочные «перепады» котировок.

Часы Форекс

В целом внебиржевой рынок Форекс работает 24 часа почти каждый день, за исключением регламентированного еженедельного перерыва. Однако многие скачивают приложения или устанавливают ПО, которое показывает определенные периоды – открытия и закрытия торговых сессий на мировых биржах. В подобные часы Форекс сделки максимальны по объему, а спрэд – разрыв между «спросом» (ask) и «предложением» (bid) – существенны. Есть аналогичные онлайн-сервисы – они менее удобны, поскольку не предлагают оповещений. Одновременно в хороших «часах» обязательно указываются:

- текущие котировки;

- уровни поддержки;

- фондовые индексы;

- курс Центробанка;

- индекс USD.

Часы позволяют определить время открытия и закрытия торговых сессий в конкретном часовом диапазоне.

Форекс в России

Представлен внебиржевой рынок Форекс в России брокерами – компаниями, организующими работу для трейдеров. Многие из них работают с 2008 г. и еще дольше. В силу нового закона, регулирующего с 2016 г. продажу валют, официально предоставлять доступ к рынку Форекс непросто. Компании придется:

- вступить в СРО (саморегулируемую организацию), внести 2 млн руб. в компенсационный фонд;

- увеличить собственный капитал до 100 млн руб.;

- получить лицензию Банка России.

Условия работают только в отношении зарегистрированных в РФ юрлиц. Поэтому подавляющее большинство брокеров – компании, зарегистрированные в других странах (Мальта, Маврикий, Кипр, ЮАР, Великобритания, США). На 1 января 2016 официальную лицензию имела «Финам», а подавали, по сведениям ЦРФИН, документы на её получение крупные «игроки» – «Альпари», «Телетрейд», «Форекс Клуб», «Профит Групп».

Портфель читателя: как потерять 4 зарплаты на форексе и начать агрессивно торговать на бирже

История и стратегия частного инвестора из Москвы

Т—Ж полон подробных инструкций для начинающих, продвинутых и даже заблудших инвесторов.

Но инвестиционный путь у каждого свой. Мы запускаем новую рубрику, в которой хотим дать слово нашим читателям и заглянуть в их инвестпортфели. В первом выпуске инженер из Москвы рассказывает, как попал на рынок форекс и все потерял, почему первые же купленные на Московской бирже акции оказались его лучшей инвестицией и какой стратегии он следует теперь.

Кем работает: руководитель проектов в инженерной компании

Когда начал инвестировать: ПАММ-счета с 2013 года, счет на ММВБ и ИИС с 2016 года, счет у американского брокера с 2018 года

Почему решил попробовать: из-за соседа по общежитию, низкой ставки по депозиту и рекламы форекса

Первые вложения: 50 000 Р

Старт

Я инженер, работаю руководителем проектов в компании, которая проектирует и строит небольшие части больших заводов в сфере энергетики. Учился в МГТУ и в Центральной школе Лилля.

Инвестированием начал интересоваться еще в университете. Мой сосед по общежитию занимался активным трейдингом, проводил большие сделки. У него уже тогда был Мак с двумя огромными мониторами — это вселяло зависть. В трейдинге я ничего не понимал, но хотел разобраться. Первую книгу по теме купил за 800 рублей — непомерные деньги для 2008 года.

Инвестировать начал уже после окончания университета, в 2013 году, когда появилась постоянная работа. Проценты по банковским депозитам казались смешными, я понял, что они не покрывают инфляцию, и хотел большего. Но мотивировал меня скорее интерес, а не финансовые цели.

Начинал с небольших сумм: положил 50 тысяч рублей на ПАММ-счета — это доверительное управление на форекс-биржах. Форекс тогда был везде — и в офлайне, и в интернете. Наверное, на мое решение повлияла реклама.

Я увидел, как один выпускник МГТУ пиарил на своей страничке во Вконтакте компанию, через которую он заработал на несколько квартир. Не думаю, что он хотел кого-то подставить или обмануть: просто зашел туда на 3—4 года раньше меня и сделал на этом деньги. А я пришел за полтора года до заката.

Схема была такая: кладешь деньги на счет, отдаешь их в управление, управляющий якобы торгует на форексе. Ты повторяешь его сделки: его счет растет — твой счет растет, его падает — твой падает. Если есть прибыль, управляющий берет себе комиссию. Если прибыли нет, убытки на мне.

Сейчас я понимаю, что это были мошеннические компании, а рост и падение были фиктивными. Система работала как пирамида: твой счет рос, если привлекались новые вкладчики.

Я постепенно довел инвестиции до 300 тысяч рублей, а в 2015 году потерял все деньги. Это была большая для меня сумма: четыре месячных зарплаты на тот момент.

После этого на полтора года я забросил инвестиции.

В 2016 году начал инвестировать через брокера на Московской бирже. Начинал с 200 тысяч рублей. Цель была — агрессивно торговать, чтобы быстрее накопить на квартиру. Первыми бумагами были «М-видео» и «Новатэк».

Лучшее инвестиционное решение

Я купил акции «Новатэка» в 2016 году, задолго до запуска их флагманского проекта «Ямал СПГ». Это был расчет на несколько лет: завод только строили, он должен был стать новым источником прибыли — значит, и акции должны были вырасти. Так как «Новатэк» — газовая компания, а моя работа связана с оказанием услуг в нефтегазовом секторе, я мог прикинуть потенциал.

первые инвестиции на Московской бирже в «Новатэк» и «М-видео»

На мое решение повлияло то, что в проект постепенно входили новые инвесторы: французский «Тоталь», китайский Фонд Шелкового пути, китайская нефтегазовая корпорация CNPC. К тому же его поддерживало государство, а Путин лично контролировал строительство.

Акции то росли, то падали ниже цены покупки.

За два года «качелей» у меня было много сомнений, но я не продавал акции. В итоге за 2018 год, когда завод запустился, стоимость сильно выросла — я почти удвоил свои вложения.

Стратегия

Сейчас я инвестирую в облигации РФ, российские акции, а также акции американских и китайских компаний. В 2018 году я открыл счет напрямую у иностранного брокера и теперь имею доступ к Американской, Шанхайской и европейским биржам.

Облигации мне нужны для защиты капитала: чтобы при падении рынка можно было быстро их продать и купить подешевевшие акции на низах. Американские бумаги — для диверсификации. Долю акций в долларах я собираюсь увеличивать. У меня печальное представление о долгосрочных перспективах рубля: исторически он всегда дешевел по отношению к доллару.

У меня три счета: два пассивных и один активный. На пассивных счетах акции меняются не чаще раза в полгода. Здесь я скорее делаю ставку на индустрию — вкладываю в компании роста или в компании, которые доминируют в своем секторе: «Аэрофлот», Московская биржа, «Новатэк», Google.

Среднегодовая доходность пассивного портфеля за три года — около 17% в рублях.

На активном счете я провожу по 1—2 операции в месяц. Оцениваю краткосрочные перспективы — максимум на год. Например, слежу за ожидаемыми дивидендами, хорошим финансовым отчетом, слиянием или поглощением, изменением цен на сырье — за всем, что может привести к положительной переоценке компании.

Кредитным плечом я пользуюсь только на активном счете. На длинных позициях могу использовать заемные средства довольно долго, скажем 8 месяцев из 12. Когда становится страшно, сокращаю плечо или убираю вовсе.

Пару раз удавалось шортить — зарабатывать на падении акции. Немного заработал так на акциях «Магнита», а на «Татнефти» получил убыток: пока я играл на понижение, компания продолжала расти.

Бывают серьезные просадки. Например, в 2017 году я несколько месяцев был в минусе, а на потерянные в 2018 году деньги мог бы купить хорошую иномарку.

Инвестиционный провал

Я стараюсь не доводить долю какой-то одной бумаги более чем до 20% портфеля. Но однажды нарушил это правило.

Я рассчитывал на большой и быстрый куш на акциях АФК «Система» после их корпоративного спора с «Роснефтью». Когда «Роснефть» подала к компании иск, акции «Системы» упали с 20 с лишним рублей примерно до 14. Потом они подписали мировое соглашение: АФК «Система» в итоге должна была выплатить 100 миллиардов рублей, то есть в два с лишним раза меньше суммы, о которой шла речь в суде.

общая сумма исков, которые «Роснефть» подала к АФК «Система» в 2017 году

Я ожидал, что, раз дело урегулировано, акции должны отпрыгнуть как минимум на половину падения, и закупился по 14 рублей — вложил где-то 40% активного портфеля. Но «Систему» ждали новые трудности, и с 14 рублей цена опустилась до 8 и даже ниже, то есть еще почти в два раза.

Если акция в моем портфеле падает на 15%, я даже не волнуюсь. А тут был провал, в какой-то момент я даже плакал. Я боялся, что «Система» не отрастет, но просто ждал и усреднялся — покупал акции по текущей цене, чтобы снизить среднюю цену покупки и быстрее выйти в плюс. В итоге вышел в прибыль, продал 60% акций и сейчас в плюсе где-то на 7%. Хотя неприятно, что я так надолго заморозил свои деньги в этом болоте.

Но биржа для меня — это во многом развлечение, способ больше узнать о мире и компаниях. А деньги я еще заработаю.

Главный вывод, который я сделал: да, что-то может пойти не так, но если фундаментальная оценка не изменилась, надо привязать себя к батарее и не продавать акции. Не нужно фиксировать убыток — лучше по возможности усредняться и ждать разворота тренда.

Решения и риски

Чтобы принимать решения, важно следить за макроэкономической ситуацией: санкциями, торговыми войнами, закредитованностью отдельных стран, ставками центральных банков и так далее. Здесь для меня основной источник — сайт «Ведомостей». Торговые войны приводят к замедлению экономик. Хоть и нельзя сказать, когда именно у конкретной компании что-то поменяется, тренд и его скорость можно чувствовать.

Я оцениваю риски интуитивно. Модели не считаю, но смотрю на основные показатели: закредитованность, P / E, динамику выручки и прибыли, новые инвестиционные проекты на горизонте, будущие источники выручки.

Когда учился понимать рынок, кропотливо разбирал отчеты российских и иностранных компаний и сверялся с аналитическими сайтами. Сейчас не делаю этого, так как все уже сделано более опытными частными инвесторами, в том числе в Т—Ж .

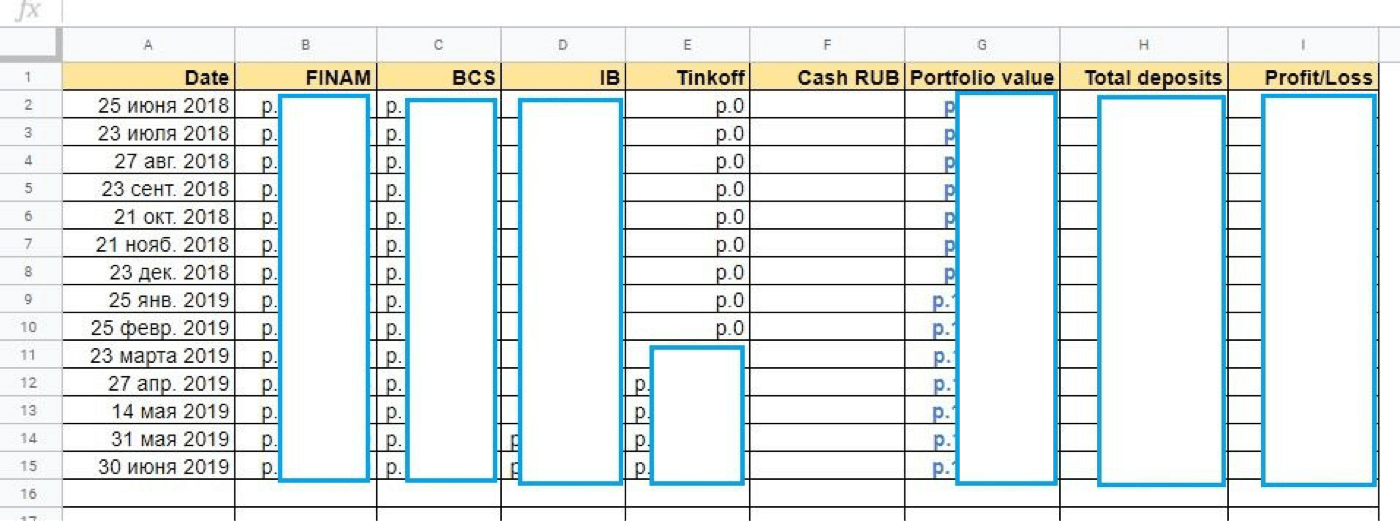

Чтобы каждый месяц оценивать изменения портфеля, я делаю собственные таблички в экселе.

Колонка A — это дата, в колонки B — E я вручную ввожу данные из личных кабинетов разных брокеров. Колонка G — совокупная рыночная стоимость всех инструментов. Колонка H — сколько личных денег я внес брокерам. Разница между H и G показывает текущую прибыль или убыток по всем брокерам. Свободные деньги, которые никуда не вложены, — это колонка F

Колонка A — это дата, в колонки B — E я вручную ввожу данные из личных кабинетов разных брокеров. Колонка G — совокупная рыночная стоимость всех инструментов. Колонка H — сколько личных денег я внес брокерам. Разница между H и G показывает текущую прибыль или убыток по всем брокерам. Свободные деньги, которые никуда не вложены, — это колонка F

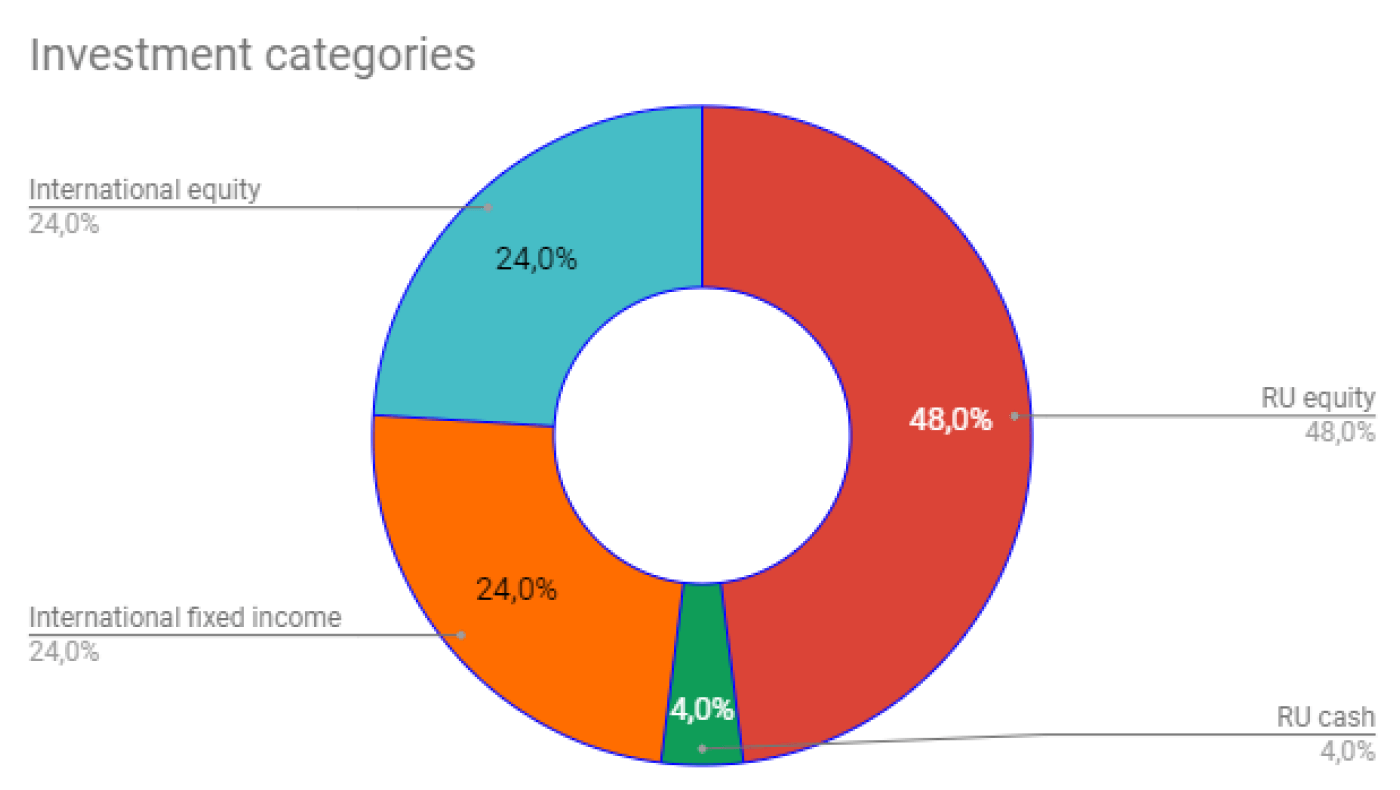

Отдельные графики я строю, чтобы отслеживать, как средства распределяются между российскими и иностранными акциями и облигациями.

Пример такого графика. Красным обозначены российские акции и облигации в рублях, голубым — иностранные акции в долларах, оранжевым — иностранные и российские еврооблигации в долларах, а зеленым — свободные денежные средства в рублях

Пример такого графика. Красным обозначены российские акции и облигации в рублях, голубым — иностранные акции в долларах, оранжевым — иностранные и российские еврооблигации в долларах, а зеленым — свободные денежные средства в рублях

Что такое Forex

Многие слышали о возможностях довольно крупных заработков на Forex, но не все четко понимают, что это за рынок и каким именно образом можно зарабатывать на нем. В представлении некоторых возникают картины с большим скоплением прилавков, с одной стороны которых расположились продавцы, а по другую сторону — покупатели. Однако на деле все обстоит иначе.

Понятие рынка FOREX

Рынок начал формироваться в 70-х годах прошлого века. Отказ всех мировых держав от золотого стандарта в 1976 году послужил основанием для создания Forex. С этого времени страны перешли на ямайскую систему. Курсы валют стали зависеть от рыночных отношений, а не устанавливаться государством, как было прежде. Подобное развитие событий способствовало нормальному функционированию мировой экономики. В полной мере стал возможен обмен капитала между различными странами. Сегодня ежедневный и увеличивающийся со временем оборот международной торговой площадки составляет от 5 до 7 трлн долларов.

Forex является международным глобальным рынком. В качестве товара здесь выступают валюты. Само наименование FOReign EХchange в переводе означает «зарубежный обмен». Вполне приемлемо сравнение этого рынка с обменным пунктом, в котором одна денежная единица покупается (либо продается) за другую.

Например, если в ближайшем будущем известно, что будет происходить ценовой рост доллара США, то это обстоятельство можно использовать для получения прибыли, купив американскую валюту и перепродав ее по выгодной для себя цене. Финансовые операции на международном рынке происходят подобным же образом, но с более крупными суммами.

Forex предоставляет возможность получения профита благодаря курсовой разнице. Под курсом принято понимать единицу одной валюты, выраженную в единицах другой. При падении спроса на любую из валют, она дешевеет. Поэтому другая денежная единица начинает пользоваться большим спросом, и ее цена растет. Зарабатывать можно как на падении цен, так и на их росте.

Отличительные особенности рынка Forex

Цены на Forex формируются путем соглашения между участниками торгов в зависимости от спроса и предложения на ту или иную валюту.

Среди множества особенностей международной торговой площадки все же можно выделить наиболее важные:

- Функциональность. Первоначальная цель создания — обмен валюты. Рыночные отношения позволяют осуществлять его по выгодным для участников курсам. Впоследствии трейдеры стали использовать Forex для заработка. Центральные банки всех стран совершают на этом рынке валютные интервенции с целью стабилизации курсов своих национальных денежных единиц.

- Отсутствие точной географической привязки к какой-либо локальной биржевой площадке. Это позволяет любому желающему круглосуточно осуществлять торговые операции из любой точки земного шара при наличии интернета. Трейдинг проводится с помощью специальной программы, устанавливаемой на компьютер или другие персональные устройства.

- Разнообразный состав участников рынка: мажоритарии (центральные банки, крупные коммерческие и инвестиционные организации), различные торговые фирмы, обычные трейдеры.

Биржа Forex с позиции трейдера

Кратко описать схему торговли на международном валютном рынке можно следующим образом. Участник трейдинга, используя специальную программу (зачастую это платформа Метатрейдер), наблюдает графики торгуемых активов. После анализа и принятия решения о покупке или продаже он подает команду на открытие торговой позиции. Команда поступает на сервер брокера, на сайте которого зарегистрирован торгующий.

Брокер, используя информацию от поставщиков ликвидности, сразу же выдает клиенту текущий результат по этой позиции на его торговый терминал. В зависимости от обстоятельств, сделка может быть прибыльной или убыточной. Впоследствии, наблюдая за ценой актива, трейдер принимает решение о моменте закрытия сделки. Сделать это можно вручную или автоматически, заранее выставив приказы по профиту и возможному ограничению убытка.

География валютного рынка

В отличие от фондовых и товарно-сырьевых бирж, Forex не имеет конкретной торговой площадки. В качестве рабочих площадок для реализации банковских транзакций выступают региональные валютные рынки. Наиболее значимые из них: азиатский, европейский, американский и тихоокеанский. Взаимодействие площадок происходит посредством новейших информационных технологий.

Трейдинг осуществляется через интернет или с помощью телефона. Причем это можно делать круглосуточно. Исключениями являются праздничные и выходные дни недели. Конкретное расписание торговых сессий на Forex отсутствует. Различные банки начинают свою работу в разное время, отраженное в форматах GMT, EET (восточноевропейское) и GMT+3 (московское). Существует летнее и зимнее время.

Основные участники

Развитие Forex стремительными темпами способствует появлению все новых участников торговли.

Их можно разделить по значимости на несколько групп:

- Первую и, пожалуй, самую основную составляют центральные и коммерческие банки. Именно на них приходится львиная доля всех валютных операций на межбанковском рынке. Другие участники торгов в этих банках держат свои счета, через которые реализуют финансовые операции. Являясь регуляторами Forex, центральные банки управляют золотовалютными резервами и проводят валютные интервенции. Таким образом, ЦБ и казначейства оказывают влияние на спрос, повышая или понижая предложение национальной и иностранной денежных единиц.

Довольно значимыми представителями первой группы являются FED (Федеральная резервная система Соединенных Штатов), Европейский банк, а также ЦБ Германии, Великобритании, Японии. Именно стабилизация курсов национальных валют и пополнение их резервов, а не получение прибыли, является основной задачей первой группы. Путем вливания значительных средств ЦБ оказывают весьма значимое влияние на рыночную ситуацию и ощутимое изменение валютных курсов.

Коммерческие банки представляют значительное число контрагентов, являющихся посредниками по финансовым операциям своей клиентуры. Цель этих контрагентов — получение прибыли от рыночных операций и комиссионных клиентов. Deutsche Bank, Citibank, Standard Bank и Union Bank of Switzerland — крупнейшие представители коммерческих банков.

- Инвестиционные фонды и компании относятся ко второй группе участников. Размещение средств в ценных бумагах корпораций и правительств разных стран — это их основной вид деятельности. Международные корпорации, в свою очередь, инвестируют данные средства в производство за рубежом. Для нормальной финансовой деятельности необходим постоянный обмен одного вида валюты на другой.

Платежи или переводы денежных средств через коммерческие банки проводятся в режиме онлайн. Однако за счет разницы курсов валюту выгоднее приобретать на Forex самостоятельно.

- К третьей группе можно отнести валютные биржи, брокерские и дилинговые компании. Валютные биржи не принимают участия в обменных операциях как отдельные представители рынка, однако формируют его структуру. Хотя в ряде стран есть такие организации, выполняющие обмен валют для юридических лиц. В этом случае на обменный курс активное влияние оказывает само государство.

В качестве посредников выступают брокерские компании. За связь продавцов с покупателями они берут процент от суммы сделки. Довольно часто брокеры бывают посредниками торговых корпораций, инвестиционных фондов и компаний.

- Трейдеры, или частные лица, представляют четвертую, наиболее многочисленную группу участников. С 1986 года они получили отличную возможность инвестирования денежных средств в трейдинг на Forex. Развитие интернета, правильное прогнозирование динамики изменения курсов валют, оптимальный выбор стратегии трейдинга позволяют им получать неплохой профит на курсовой разнице.

Помимо этого, частные лица занимаются проведением неторговых операций в сфере зарубежного туризма, приобретением и продажей наличной валюты, получением гонораров и пенсий.

Как совершаются сделки

Любая денежная единица на Forex выражена трехбуквенным кодом. К примеру, пара «британский фунт / доллар США» выглядит следующим образом: GBPUSD. Валюту, находящуюся слева, называют базовой (в данном случае это GBP), а расположенную справа — валютой котировки (в данном случае USD).

Поскольку любой актив можно продать или купить, существует две цены:

- Bid(бид) — цена предложения. По ней продавец готов реализовать базовую валюту (в данном случае GBP) и приобрести валюту котировки (USD).

- Ask(аск) — цена спроса. По ней покупатель готов приобрести базовую валюту (GBP) и продать котируемую (USD).

Спред представляет собой разницу между бид и аск. Это заработок брокерской компании, комиссия, без которой трейдинг невозможен. Спред уплачивается один раз — в момент открытия сделки.

Объем любой сделки измеряется в лотах. Стандартом является 100 000 единиц базовой валюты. Ранее частные лица не имели возможности торговать на Forex, поскольку далеко не каждый располагал такой денежной суммой. Теперь, благодаря кредитному плечу, любой участник может заниматься трейдингом. Именно данное обстоятельство и сделало Forex таким популярным.

Кредитное плечо брокер предоставляет под залоговую сумму (маржу) на депозите трейдера. Отсюда и название — маржинальная торговля. К примеру, кредитное плечо 1:100 подразумевает, что сделку на Forex можно провести с суммой, в 100 раз меньшей суммы сделки. Реализовывать трейдинговые операции позволяет специальная платформа — торговый терминал. Брокер предоставляет его совершенно бесплатно. На сайте можно выбрать и скачать наиболее приемлемый для себя вариант.

На примере актива GBPUSD можно наглядно рассмотреть процесс совершения сделки.

Проанализировав ситуацию, мы видим: есть все предпосылки падения курса актива. В определенный момент, когда курс равен 1.4200/1.4204, принято решение войти в рынок на продажу. Иными словами, продать 0,1 лота GBPUSD (10 000 GBP) по 1.4200.

Получается, что проданы 10 000 GBP и куплены 10 000 × 1.4200 = 14 200 USD. Для того чтобы совершить такую сделку, не требуется сумма, равная 14 200 USD. Достаточно иметь 142 USD — в сто раз меньше. Недостающие денежные средства любезно предоставляет брокер.

После того как цена актива GBPUSD дошла до значения 1.3655/1.3659, приказом открылась противоположная позиция на покупку, закрыв ранее открытую на продажу. Таким образом, осуществляется покупка 10 000 GBP, но уже по 1.3659. Разность, она же прибыль, составляет

142.00 – 136.59 = 5.41 USD

Что необходимо, чтобы начать торговать на Forex?

Первоначально следует пройти несложную регистрацию на сайте брокера. Указав свои идентификационные данные, нужно скачать и установить торговый терминал Метатрейдер на компьютер или телефон. Описание всех доступных платформ можно найти на сайте.

После установки на экране появится картинка с графиком актива. Расцветку и фон можно изменять по своему желанию.

Клавиша F1 позволяет получить справочную информацию о работе с программой. Чтобы делать более точные прогнозы дальнейшего ценового движения, в терминале можно использовать различные индикаторы, а также строить вспомогательные линии.

Для тренировки желательно открыть демонстрационный счет. Используя виртуальные средства, начинающий трейдер сможет выбрать наиболее подходящие для торговли активы, а также выработать и протестировать свою стратегию торговли.

Полученные навыки в дальнейшем можно опробовать на центовом счете. Это торговля уже реальными средствами с минимальными рисками. В процессе трейдинга возможные потери будут минимизированы.

Впоследствии, получив определенный опыт, можно перейти на реальный долларовый счет. Пополнить его довольно просто. Для этого нужно зайти в Личный кабинет и нажать кнопку «пополнение». Затем на появившейся странице будут представлены несколько вариантов пополнения: банковские карты, электронные деньги и др. Брокер предоставляет также возможность перевода средств с одного счета на другой.

Полученную в результате торговли прибыль можно перевести по реквизитам своей карты или других платежных систем. Как правило, использование последних позволяет вывести средства гораздо быстрее.

Что такое Forex

Многие слышали о возможностях довольно крупных заработков на Forex, но не все четко понимают, что это за рынок и каким именно образом можно зарабатывать на нем. В представлении некоторых возникают картины с большим скоплением прилавков, с одной стороны которых расположились продавцы, а по другую сторону — покупатели. Однако на деле все обстоит иначе.

Понятие рынка FOREX

Рынок начал формироваться в 70-х годах прошлого века. Отказ всех мировых держав от золотого стандарта в 1976 году послужил основанием для создания Forex. С этого времени страны перешли на ямайскую систему. Курсы валют стали зависеть от рыночных отношений, а не устанавливаться государством, как было прежде. Подобное развитие событий способствовало нормальному функционированию мировой экономики. В полной мере стал возможен обмен капитала между различными странами. Сегодня ежедневный и увеличивающийся со временем оборот международной торговой площадки составляет от 5 до 7 трлн долларов.

Forex является международным глобальным рынком. В качестве товара здесь выступают валюты. Само наименование FOReign EХchange в переводе означает «зарубежный обмен». Вполне приемлемо сравнение этого рынка с обменным пунктом, в котором одна денежная единица покупается (либо продается) за другую.

Например, если в ближайшем будущем известно, что будет происходить ценовой рост доллара США, то это обстоятельство можно использовать для получения прибыли, купив американскую валюту и перепродав ее по выгодной для себя цене. Финансовые операции на международном рынке происходят подобным же образом, но с более крупными суммами.

Forex предоставляет возможность получения профита благодаря курсовой разнице. Под курсом принято понимать единицу одной валюты, выраженную в единицах другой. При падении спроса на любую из валют, она дешевеет. Поэтому другая денежная единица начинает пользоваться большим спросом, и ее цена растет. Зарабатывать можно как на падении цен, так и на их росте.

Отличительные особенности рынка Forex

Цены на Forex формируются путем соглашения между участниками торгов в зависимости от спроса и предложения на ту или иную валюту.

Среди множества особенностей международной торговой площадки все же можно выделить наиболее важные:

- Функциональность. Первоначальная цель создания — обмен валюты. Рыночные отношения позволяют осуществлять его по выгодным для участников курсам. Впоследствии трейдеры стали использовать Forex для заработка. Центральные банки всех стран совершают на этом рынке валютные интервенции с целью стабилизации курсов своих национальных денежных единиц.

- Отсутствие точной географической привязки к какой-либо локальной биржевой площадке. Это позволяет любому желающему круглосуточно осуществлять торговые операции из любой точки земного шара при наличии интернета. Трейдинг проводится с помощью специальной программы, устанавливаемой на компьютер или другие персональные устройства.

- Разнообразный состав участников рынка: мажоритарии (центральные банки, крупные коммерческие и инвестиционные организации), различные торговые фирмы, обычные трейдеры.

Биржа Forex с позиции трейдера

Кратко описать схему торговли на международном валютном рынке можно следующим образом. Участник трейдинга, используя специальную программу (зачастую это платформа Метатрейдер), наблюдает графики торгуемых активов. После анализа и принятия решения о покупке или продаже он подает команду на открытие торговой позиции. Команда поступает на сервер брокера, на сайте которого зарегистрирован торгующий.

Брокер, используя информацию от поставщиков ликвидности, сразу же выдает клиенту текущий результат по этой позиции на его торговый терминал. В зависимости от обстоятельств, сделка может быть прибыльной или убыточной. Впоследствии, наблюдая за ценой актива, трейдер принимает решение о моменте закрытия сделки. Сделать это можно вручную или автоматически, заранее выставив приказы по профиту и возможному ограничению убытка.

География валютного рынка

В отличие от фондовых и товарно-сырьевых бирж, Forex не имеет конкретной торговой площадки. В качестве рабочих площадок для реализации банковских транзакций выступают региональные валютные рынки. Наиболее значимые из них: азиатский, европейский, американский и тихоокеанский. Взаимодействие площадок происходит посредством новейших информационных технологий.

Трейдинг осуществляется через интернет или с помощью телефона. Причем это можно делать круглосуточно. Исключениями являются праздничные и выходные дни недели. Конкретное расписание торговых сессий на Forex отсутствует. Различные банки начинают свою работу в разное время, отраженное в форматах GMT, EET (восточноевропейское) и GMT+3 (московское). Существует летнее и зимнее время.

Основные участники

Развитие Forex стремительными темпами способствует появлению все новых участников торговли.

Их можно разделить по значимости на несколько групп:

- Первую и, пожалуй, самую основную составляют центральные и коммерческие банки. Именно на них приходится львиная доля всех валютных операций на межбанковском рынке. Другие участники торгов в этих банках держат свои счета, через которые реализуют финансовые операции. Являясь регуляторами Forex, центральные банки управляют золотовалютными резервами и проводят валютные интервенции. Таким образом, ЦБ и казначейства оказывают влияние на спрос, повышая или понижая предложение национальной и иностранной денежных единиц.

Довольно значимыми представителями первой группы являются FED (Федеральная резервная система Соединенных Штатов), Европейский банк, а также ЦБ Германии, Великобритании, Японии. Именно стабилизация курсов национальных валют и пополнение их резервов, а не получение прибыли, является основной задачей первой группы. Путем вливания значительных средств ЦБ оказывают весьма значимое влияние на рыночную ситуацию и ощутимое изменение валютных курсов.

Коммерческие банки представляют значительное число контрагентов, являющихся посредниками по финансовым операциям своей клиентуры. Цель этих контрагентов — получение прибыли от рыночных операций и комиссионных клиентов. Deutsche Bank, Citibank, Standard Bank и Union Bank of Switzerland — крупнейшие представители коммерческих банков.

- Инвестиционные фонды и компании относятся ко второй группе участников. Размещение средств в ценных бумагах корпораций и правительств разных стран — это их основной вид деятельности. Международные корпорации, в свою очередь, инвестируют данные средства в производство за рубежом. Для нормальной финансовой деятельности необходим постоянный обмен одного вида валюты на другой.

Платежи или переводы денежных средств через коммерческие банки проводятся в режиме онлайн. Однако за счет разницы курсов валюту выгоднее приобретать на Forex самостоятельно.

- К третьей группе можно отнести валютные биржи, брокерские и дилинговые компании. Валютные биржи не принимают участия в обменных операциях как отдельные представители рынка, однако формируют его структуру. Хотя в ряде стран есть такие организации, выполняющие обмен валют для юридических лиц. В этом случае на обменный курс активное влияние оказывает само государство.

В качестве посредников выступают брокерские компании. За связь продавцов с покупателями они берут процент от суммы сделки. Довольно часто брокеры бывают посредниками торговых корпораций, инвестиционных фондов и компаний.

- Трейдеры, или частные лица, представляют четвертую, наиболее многочисленную группу участников. С 1986 года они получили отличную возможность инвестирования денежных средств в трейдинг на Forex. Развитие интернета, правильное прогнозирование динамики изменения курсов валют, оптимальный выбор стратегии трейдинга позволяют им получать неплохой профит на курсовой разнице.

Помимо этого, частные лица занимаются проведением неторговых операций в сфере зарубежного туризма, приобретением и продажей наличной валюты, получением гонораров и пенсий.

Как совершаются сделки

Любая денежная единица на Forex выражена трехбуквенным кодом. К примеру, пара «британский фунт / доллар США» выглядит следующим образом: GBPUSD. Валюту, находящуюся слева, называют базовой (в данном случае это GBP), а расположенную справа — валютой котировки (в данном случае USD).

Поскольку любой актив можно продать или купить, существует две цены:

- Bid(бид) — цена предложения. По ней продавец готов реализовать базовую валюту (в данном случае GBP) и приобрести валюту котировки (USD).

- Ask(аск) — цена спроса. По ней покупатель готов приобрести базовую валюту (GBP) и продать котируемую (USD).

Спред представляет собой разницу между бид и аск. Это заработок брокерской компании, комиссия, без которой трейдинг невозможен. Спред уплачивается один раз — в момент открытия сделки.

Объем любой сделки измеряется в лотах. Стандартом является 100 000 единиц базовой валюты. Ранее частные лица не имели возможности торговать на Forex, поскольку далеко не каждый располагал такой денежной суммой. Теперь, благодаря кредитному плечу, любой участник может заниматься трейдингом. Именно данное обстоятельство и сделало Forex таким популярным.

Кредитное плечо брокер предоставляет под залоговую сумму (маржу) на депозите трейдера. Отсюда и название — маржинальная торговля. К примеру, кредитное плечо 1:100 подразумевает, что сделку на Forex можно провести с суммой, в 100 раз меньшей суммы сделки. Реализовывать трейдинговые операции позволяет специальная платформа — торговый терминал. Брокер предоставляет его совершенно бесплатно. На сайте можно выбрать и скачать наиболее приемлемый для себя вариант.

На примере актива GBPUSD можно наглядно рассмотреть процесс совершения сделки.

Проанализировав ситуацию, мы видим: есть все предпосылки падения курса актива. В определенный момент, когда курс равен 1.4200/1.4204, принято решение войти в рынок на продажу. Иными словами, продать 0,1 лота GBPUSD (10 000 GBP) по 1.4200.

Получается, что проданы 10 000 GBP и куплены 10 000 × 1.4200 = 14 200 USD. Для того чтобы совершить такую сделку, не требуется сумма, равная 14 200 USD. Достаточно иметь 142 USD — в сто раз меньше. Недостающие денежные средства любезно предоставляет брокер.

После того как цена актива GBPUSD дошла до значения 1.3655/1.3659, приказом открылась противоположная позиция на покупку, закрыв ранее открытую на продажу. Таким образом, осуществляется покупка 10 000 GBP, но уже по 1.3659. Разность, она же прибыль, составляет

142.00 – 136.59 = 5.41 USD

Что необходимо, чтобы начать торговать на Forex?

Первоначально следует пройти несложную регистрацию на сайте брокера. Указав свои идентификационные данные, нужно скачать и установить торговый терминал Метатрейдер на компьютер или телефон. Описание всех доступных платформ можно найти на сайте.

После установки на экране появится картинка с графиком актива. Расцветку и фон можно изменять по своему желанию.

Клавиша F1 позволяет получить справочную информацию о работе с программой. Чтобы делать более точные прогнозы дальнейшего ценового движения, в терминале можно использовать различные индикаторы, а также строить вспомогательные линии.

Для тренировки желательно открыть демонстрационный счет. Используя виртуальные средства, начинающий трейдер сможет выбрать наиболее подходящие для торговли активы, а также выработать и протестировать свою стратегию торговли.

Полученные навыки в дальнейшем можно опробовать на центовом счете. Это торговля уже реальными средствами с минимальными рисками. В процессе трейдинга возможные потери будут минимизированы.

Впоследствии, получив определенный опыт, можно перейти на реальный долларовый счет. Пополнить его довольно просто. Для этого нужно зайти в Личный кабинет и нажать кнопку «пополнение». Затем на появившейся странице будут представлены несколько вариантов пополнения: банковские карты, электронные деньги и др. Брокер предоставляет также возможность перевода средств с одного счета на другой.

Полученную в результате торговли прибыль можно перевести по реквизитам своей карты или других платежных систем. Как правило, использование последних позволяет вывести средства гораздо быстрее.