Торг на бирже

Торг на бирже

Биржа — это наиболее удобное и безопасное место, где встречаются покупатели и продавцы ценных бумаг и активов. На ней можно купить и продать акции, облигации , валюту, контракты на золото и серебро, нефть, газ и другие активы.

Самая крупная торговая площадка в России — Московская биржа, основным владельцем которой является Центральный банк. Она проводит торги в электронном режиме, вашего личного присутствия (как в старые добрые времена) не потребуется.

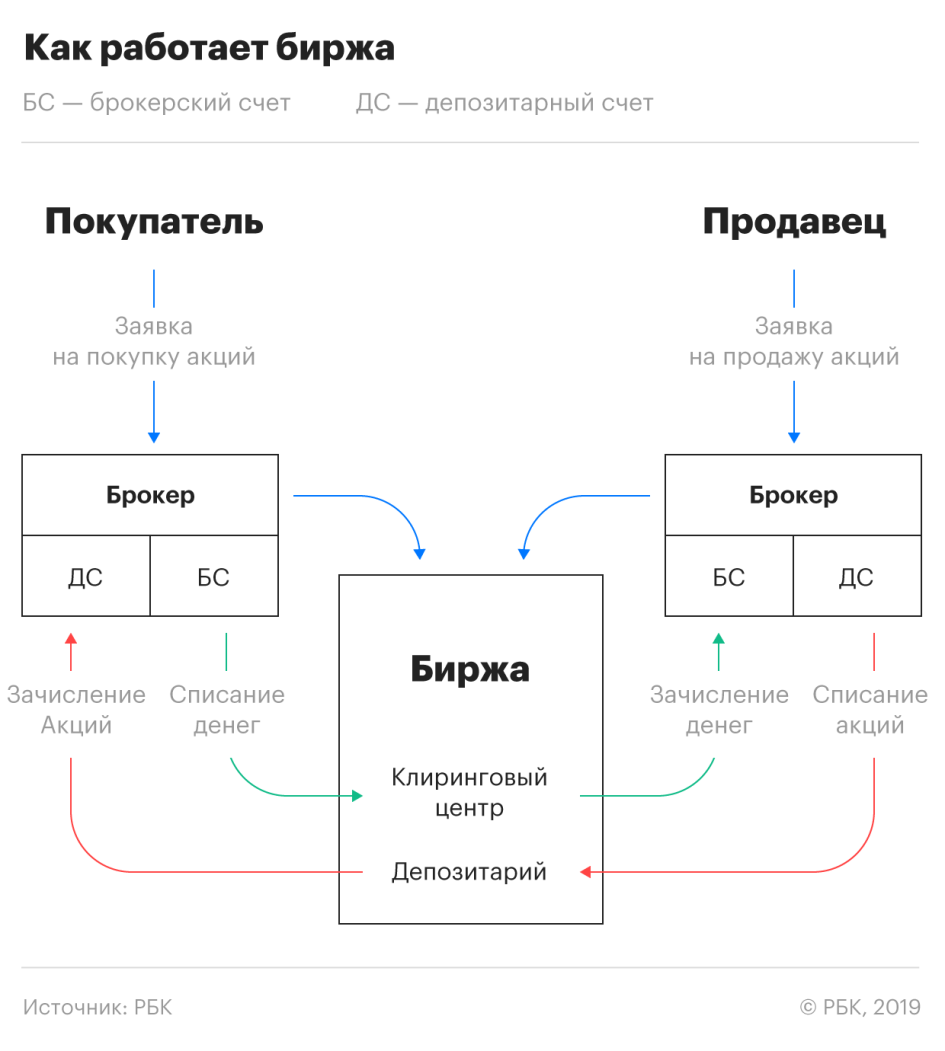

Во всем мире физические лица не могут сами торговать на бирже. Для того чтобы их заявка о покупке или продаже поступила в систему торговой площадки, нужен посредник. В качестве посредника может выступать банк, инвестиционная или брокерская компания. Смысл их существования в том, что они упрощают процесс участия в торгах и платят налоги за своего клиента, но при этом берут с него комиссию. У финансового посредника всегда есть лицензия, выданная Центральным банком. Без нее он не может существовать. Это дополнительная гарантия надежности ваших вложений.

Брокер открывает для частного инвестора брокерский счет, на который тот перечисляет деньги. Раньше эта процедура занимала несколько дней и требовала личного визита в офис для прохождения идентификации. Но сейчас все стало гораздо удобнее — счет можно открыть дистанционно с телефона, планшета или ноутбука, а пополнить — безналичным переводом или пластиковой картой.

Как происходят сделки?

В наши дни брокеры предоставляют доступ к торгам через мобильные приложения или специальные программы — терминалы. Также заявку на покупку или продажу можно подать «с голоса», то есть позвонить брокеру по телефону и дать ему поручение на совершение операции.

При подаче заявки нужно указать количество ценных бумаг и цену, по которой мы хотим их купить. Например, 100 акций «Газпрома» по цене ₽250. Подаем соответствующую заявку брокеру, а он в свою очередь направляет ее на биржу. Биржа соберет 100 акций среди встречных заявок на продажу и закроет сделку на ₽25 тыс. Интересно, что в одной сделке может участвовать один покупатель и несколько продавцов, например, в нашем случае два продавца с пакетами по 20 и 80 акций. Или наоборот — один продавец и несколько покупателей.

В момент заключения сделки брокер спишет с нашего счета ₽25 тыс., точно такую же сумму получит брокер продавца. Но эти расчеты происходят не напрямую между брокерами, для этого есть еще один специальный институт — Национальный клиринговый центр (НКЦ). Он отвечает за взаимозачет денег и акций по итогам торгового дня. Последующие выплаты и переход прав на ценные бумаги происходят по результатам взаимозачета.

Далее в игру вступает депозитарий, где хранятся купленные ценные бумаги. В нашем случае это Национальный расчетный депозитарий (НРД), который входит в группу Московской биржи. Это максимально надежный институт, который в случае краха брокера или банка сохранит право инвестора на владение активами. По итогам торгового дня депозитарий производит перевод ценных бумаг.

Московская биржа работает по расписанию с выходными и праздничными днями. Основная сессия начинается в 10:00 мск и длится до 18:40 мск. После этого проводится аукцион закрытия.

Открыть счет онлайн за несколько минут можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Документ, удостоверяющий имущественное право, который может покупаться и продаваться. Наиболее распространенные ценные бумаги акции, облигации и депозитарные расписки. Акция — удостоверяет долю участия в имуществе компании, включая долю в нераспределенной прибыли. Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов.

Основы и правила торгов на бирже

Трейдинг — перспективный способ заработка на бирже, но требует времени, усилий и углубленного изучения правил и основ торгов на бирже. В Сети встречаются противоречивые мнения о трейдинге: одни говорят, что «сколотили» состояние на Форекс, а другие считают это банальным лохотроном. Поэтому для начинающих трейдеров непонятно, стоит ли торговать на бирже. В первую очередь нужно усвоить, что деньги не будут сыпаться с небес. Спекуляция на рынке ценных бумаг и валютном рынке подразумевает финансовые вложения.

Трейдинг — перспективный способ заработка на бирже, но требует времени, усилий и углубленного изучения правил и основ торгов на бирже. В Сети встречаются противоречивые мнения о трейдинге: одни говорят, что «сколотили» состояние на Форекс, а другие считают это банальным лохотроном. Поэтому для начинающих трейдеров непонятно, стоит ли торговать на бирже. В первую очередь нужно усвоить, что деньги не будут сыпаться с небес. Спекуляция на рынке ценных бумаг и валютном рынке подразумевает финансовые вложения.

Определение «биржа» и «трейдинг»

Биржа — организация, которая обеспечивает стабильное функционирование рынков ликвидности (Форекс, фондовый рынок и т. д.), что позволяет пользователям торговать. Чтобы поток финансовых активов не был стихийным, необходим посредник, который выступает в качестве гаранта. Биржи упорядочивают движение цифровых, электронных и материальных активов.

Задачи биржи в торговле:

- упрощение и ускорение торгового процесса;

- стабилизация цен (уравнивание спроса и предложения);

- безопасность интереса сторон (продавец и покупатель).

Торговля или трейдинг — спекуляция торговыми инструментами через биржу. Чтобы осуществлять открытие сделок напрямую, требуется большая сумма. Основное количество трейдеров работают через форекс-брокеров, устанавливающих кредитное плечо, что снижает минимальный порог входа в рынок.

Всем ли подходит торговля на бирже

Чтобы торговать, требуются необходимые знания, навыки и личностные качества:

- дисциплинированность;

- эмоциональная устойчивость и стабильность;

- готовность к риску.

Знание основ успешной торговли на бирже не гарантирует быстрой и стабильной прибыли. Начинающие трейдеры часто теряют вложения и прекращают торговать на рынке Форекс.

Следует сразу подготовиться к длительному и кропотливому обучению теории и практики. Важный аспект — психология трейдинга, которая поможет избежать распространенных ошибок и научит торговать, контролируя эмоции во время работы.

Как изучить основы и правила трейдинга

У каждого есть возможность обучаться фондовой торговле. Существуют специализированные школы трейдинга, где преподаются азы. Многие курсы, особенно бесплатные, организованы брокерами. В программе собраны структурированные знания, дающие представление, как торговать на бирже. Необходимая информация находится в Интернете в открытом доступе, но самостоятельный сбор требует больше времени и усилий.

Основные материалы для обучения:

- книги;

- статьи;

- аналитика от специалистов;

- вебинары;

- онлайн-курсы;

- видео-уроки.

Теория не принесет плодов без закрепления знаний на практике. Применить навыки без риска собственными средствами новичкам поможет демо-счет (виртуальная копия реальной торговли). Открыть счет бесплатно можно практически у любого брокера и начать торговать.

Трейдерам необходимо постоянно тестировать индикаторы технического анализа и торговые стратегии (ТС). Общение на тематических форумах поможет оставаться «в теме» и набраться жизненного опыта в работе.

Когда основы изучены, приходится постоянно:

- практиковаться (торговать на виртуальном и реальном счетах);

- анализировать рынок;

- следить за экономическими и финансовыми новостями.

ТС предварительно тестируется на демо-версии, а затем используется на реальном счете.

Выбор торговой площадки

Для осуществления биржевых сделок надо определиться с компанией, через которую будут проходить операции. Из-за популярности трейдинга появилось большое количество мошеннических организаций, пользующихся доверчивостью и неосведомленностью людей.

Чтобы не быть обманутым и найти максимально выгодную по условиям компанию, нужно придерживаться ряда критериев:

- Длительный период работы. Компании с многолетним опытом имеют репутацию и опыт, другие брокеры требуют большей осторожности.

- Положительная репутация. В Сети должны преобладать позитивные отзывы, отсутствие судебных разбирательств и т. д.

- Торговые условия. Компания не «заманивает» сказочной прибылью, а предлагает реальное сотрудничество.

- Сайт брокера должен быть качественным и удобным. Плохо проработанный портал говорит, что организаторы не настроены на долгую работу.

- Набор торговых инструментов. Количество акций, ETF, валютных пар и т. д. демонстрирует разнообразие вариантов для работы.

- Платформа функционирует без сбоев, проскальзываний, зависаний и т. д. Если встречаются баги и др. недочеты, следует торговать на другой площадке. Функционал терминала должен удовлетворять основным потребностям пользователя.

- Наличие лицензий, сертификатов или наград — дополнительный плюс в пользу биржи или посреднической организации.

- Прозрачность администрации фирмы. Учредительные документы размещаются на сайте в открытом доступе, информация достоверна.

- Обратная связь осуществляется своевременно, ответы на вопросы даются в полной мере, а сотрудники вежливы и полностью вовлечены в процесс.

- Изучение рейтинга «лучших» и «худших». Ориентироваться следует на официальные списки финансовых регуляторов.

Дополнительные критерии для отбора компании (дизайн, количество способов вывода, валюта счета и т. д.), где можно торговать, носят субъективный характер. После выбора брокера или биржи переходят к освоению стратегий Форекса, технического анализа с помощью индикаторов.

Обучение торговле

Чтобы начать торговать, изучают:

- технический анализ (фигуры на графике, индикаторы, советники);

- фундаментальный анализ (влияние экономических и политических факторов на ценовое движение);

- торговые стратегии («японские свечи», «скользящие средние», «полосы Боллинджера»);

- психологию трейдинга.

Освоение теоретических основ сопровождается параллельной практикой на демо-счете. Для оптимизации усилий рекомендуется вести дневник трейдера, куда вносится важная информация (торговая статистика, регламент работы, полезные советы).

К первым успешным сделкам чаще всего новички приходят не раньше, чем через несколько недель. Стабилизировать и вывести доход в плюс получается не у каждого трейдера. На это уходят месяцы и даже годы. Многим приходится торговать, получая минимальную прибыль.

Торговать на начальном этапе лучше одним активом. Большинство биржевых сделок выполняется в часы активности конкретных бирж и торговых сессий (тихоокеанская, азиатская, европейская, американская).

Через терминал ведутся торги товаром, металлами, ценными бумагами и валютными парами. Онлайн-платформы объединяют разные рынки ликвидности, позволяя совершать сделки на любом через одну программу.

Поиск брокера и открытие счета

Индивидуальные условия отбора:

- Минимальный депозит. Новички редко готовы торговать крупными суммами на старте. Оптимально начинать с 10–50 долларов.

- Комиссии. Чтобы личные деньги не уходили в кассу брокера, выбирают организацию с приемлемыми условиями. Российские компании в среднем взимают 0,5–1 %.

- Акции. Наличие промопредложений позволяет клиенту извлечь максимум выгоды из сотрудничества с конкретным брокером.

- Простота и скорость вывода средств. Чем больше способов для снятия денег, тем лучше. Оперативность запроса играет важную роль, поскольку за время холда курс меняется, и клиент получит меньшую сумму. Оптимальный вариант — моментальный вывод, но большинство российских организаций проводит транзакцию в течение 2–3 рабочих дней.

- Хеджирование. Возможность торговать застрахованными сделками позволяет сэкономить значительную часть средств.

Процедура регистрации персонального счета сопоставима с аналогичной в банке. Проходится двумя способами:

- лично в офисе компании;

- онлайн на официальном сайте.

Для создания аккаунта требуется:

- ввод персональных данных (ФИО, пол, возраст, страна и т. д.);

- контакты (электронная почта, телефон, скайп и т. д.);

- согласие с Условиями сотрудничества;

- подтверждение email переходом по ссылке в письме.

После создания аккаунта и открытия счета проходят верификацию (подтверждение личности), после чего начинают полноценно торговать. Необходим скан паспорта, фото и другие документы по запросу компании. После проверки модераторами сайта открываются все функции личного кабинета. В среднем проверка занимает 1–2 рабочих дня, в редких случаях — больше.

Без должного уровня знаний и умений торговать на Форекс можно, но заработать вряд ли получится. Только постоянное самообучение, контроль и практика позволят достичь успеха в трейдинге. Освоив основы торговли на бирже и выработав грамотную стратегию поведения и работы, выходят на высокий и стабильный доход.