Развитие вторичного рынка ценных бумаг

Цель, задачи и особенности вторичного рынка

ВТОРИЧНЫЙ РЫНОК И ФОНДОВАЯ БИРЖА

Цель, задачи и особенности вторичного рынка

Понятие и задачи фондовой биржи

Структура фондовой биржи

Понятие и процедура листинга

Котировка ценных бумаг

Основные виды биржевых сделок

Виды клиентских приказов

Технология операций с ценными бумагами

Порядок заключения сделок в торговом зале

Факторы, влияющие на заключение сделки

Фондовые индексы

Внебиржевой рынок ценных бумаг

Возникновение и развитие фондовых бирж в России

Характеристика современных фондовых бирж

Цель, задачи и особенности вторичного рынка

Вторичный рынок ценных бумаг – это наиболее активная часть фондового рынка, где осуществляется большинство операций с ценными бумагами, за исключением первичной эмиссии и первичного размещения. Цель вторичного рынка – обеспечить реальные условия для покупки, продажи и проведения других операций с ценными бумагами после их первичного размещения.

Вторичный рынок можно определить как механизм перераспределения инвестиционных потоков в рыночной экономике.

Первичный рынок порождает вторичный; и, несмотря на то, что на практике эти рынки обособлены друг от друга, вместе они образуют сложную систему.

Вторичный рынок ценных бумаг включает организованный и неорганизованный (внебиржевой) рынок. Основными участниками вторичного рынка являются государство, акционерные общества, специалисты-профессионалы рынка ценных бумаг, инвестиционные фонды и компании, коммерческие банки, фондовые центры и магазины, прочие хозяйствующие субъекты и граждане.

К операциям организованного вторичного рынка относятся классические биржевые операции. К операциям внебиржевого вторичного рынка относятся купля-продажа, хранение ценных бумаг, формирование портфеля ценных бумаг и управление им, определение рыночной стоимости ценных бумаг, маркетинговые исследования, ценообразование, оценка инвестиционного риска. Обращение ценных бумаг на вторичном рынке – это в основном их перепродажа. Большая часть сделок купли-продажи производится через посредников-брокеров, инвестиционных дилеров, трейдеров (представителей фирм в торговой зоне биржи) по рыночной цене (курсу).

Вторичный рынок выполняет две функции: а) сводит друг с другом продавцов и покупателей (обеспечивает ликвидность ценных бумаг); б) способствует выравниванию спроса и предложения. Объем сделок на вторичном рынке в индустриально развитых странах существенно выше, чем на первичном. Например, в США он составляет примерно 60-70% общего объема операций с ценными бумагами. Российский вторичный рынок находится в стадии становления. Особое место на вторичном рыке занимают регионы. Развитие региональных рынков ценных бумаг является одним из важных условий роста экономики многих областей.

Задачами развития вторичного рынка ценных бумаг в России являются:

○ Повышение финансовой активности хозяйствующих субъектов и физических лиц;

○ Развитие новых форм финансовой практики;

○ Совершенствование нормативно-правовой базы;

Что такое вторичный рынок ценных бумаг: объясняю человеческими словами на простом примере

18 августа 2019

Привет, друзья! Один мой приятель вернулся из США, где проработал почти 5 лет. На мой вопрос, чем занимаются американцы, он ответил: «Сидят дома, стригут купоны». Понятно, что это обычный взгляд гастарбайтера, но нельзя отрицать: граждане развитых стран очень активно играют на бирже. Их учат этому с детства.

А может, нам тоже пора начинать? Вторичный рынок ценных бумаг – именно то место, где можно сколотить целое состояние. Или потерять. Но что это такое и где он находится? Это я и предлагаю обсудить.

Что это такое?

Когда организация впервые продает свои акции (проводит IPO) или выпускает облигации, она делает это на первичном рынке. После их полной реализации ценные бумаги переходят на вторичный рынок: инвесторы покупают и продают акции друг у друга, исключая эмитента из своих сделок. Именно такие площадки принято называть «фондовым рынком», хотя на нем могут продаваться акции первичного выпуска.

Роль в экономике

Как заставить человека вложить деньги в то или иное производство? Можно ли его привлечь дивидендами, которые окупят вклад через десятки лет? Если вообще окупят. По всей видимости, нет. Для того и появился вторичный рынок. Именно он привлекает инвестора.

Функции фондового рынка:

- с его помощью бизнес привлекает долгосрочные средства;

- он дает возможность людям инвестировать в привлекательные ценные бумаги;

- привлекает капитал из других стран;

- способствует экономическому росту страны в целом за счет развития национальных предприятий, увеличения сбора налогов, появления новых рабочих мест.

Вторичный рынок капитала государства – это своего рода барометр экономики. Он позволяет оценить деловую активность, выделить сильные и слабые направления развития.

Виды вторичного рынка

Их можно разделить на 4 группы:

- Организованные фондовые биржи. На них торгуются ценные бумаги, включенные в котировки биржи.

- Внебиржевой рынок. Происходит торговля ценными бумагами, не включенных в список. Самая известная российская площадка – RTS Board.

- Внебиржевая торговля ценными бумагами, которые котируются на организованных биржах. Обычно ее ведут внебиржевые брокеры по заказам своих клиентов. При этом клиент значительно снижает свои расходы.

- Торговля ценными бумагами между двумя инвесторами. Еще один способ снизить комиссионные расходы при сделке.

Участники

В целом на вторичном рынке существует большое количество участников и игроков. Их можно сгруппировать следующим образом:

- Физические лица. Покупают и продают ценные бумаги, их целью является получение прибыли.

- Компании и корпорации. Обычно это чистые заемщики. Когда им нужны средства на новые проекты, они предлагают различные виды ценных бумаг в соответствии с предпочтениями инвесторов.

- Правительство. Может привлекать заемные средства путем выпуска облигаций. Финансирует компании государственного сектора, делая первоначальные инвестиции или предоставляя государственные займы.

- Регуляторы. Государственные и общественные организации, контролирующие отношения между другими участниками рынка.

- Посредники. Одна из самых больших групп участников вторичного рынка. Брокеры, банки, регистраторы, рейтинговые агентства, портфельные менеджеры, инвестиционные фонды и т.д. Их цель – установить связь между инвестором и пользователем средств. Они помогают выбрать объект инвестиций, оказывают услуги в приобретении ценных бумаг, предоставляют статистику и консультации.

Как совершаются сделки на вторичном рынке?

Большинство мировых бирж проводит сделки по принципу встречных аукционов. Продавец и покупатель выставляют цены на покупку/продажу ценной бумаги.

Основные биржевые операции

К ним относятся действия с ценными бумагами, товарами, другими финансовыми активами:

- Купля и продажа.

- Листинг и делистинг. Внесение и исключение бумаги в биржевой котировальный список.

- Предоставление котировок и расчет залога.

- Консультации участников вторичного рынка.

- Поставка ценных бумаг.

- Проведение взаиморасчетов.

Как получить доступ к этому рынку?

Выход на отечественные или зарубежные вторичные рынки ценных бумаг для российского гражданина возможен через профессиональных брокеров.

После заключения договора человек получает доступ к торговому терминалу, вносит деньги на лицевой счет и может начинать торговлю.

Предупреждение о БО и Форекс

Друзья, многочисленные сайты, предлагающие бинарные опционы и торговлю на рынке Форекс, не являются субъектами финансовых рынков. Большинство из них мошенники или букмекеры, имеющие регистрацию на каком-нибудь острове в Карибском море. Не попадайтесь на их развод, берегите свои деньги.

Текущее состояние российского рынка ценных бумаг

Он медленно, но растет. По состоянию на 2018 г. Московская фондовая биржа заняла 22-е место из 81 крупнейших бирж мира. И это очень неплохой показатель, учитывая, что население нашей страны составляет около 2 % от всего человечества. Правда, занимаем мы 1/6 часть суши, но это не главное.

Заключение

Считается, что более 90% миллионеров создали или увеличили свой капитал именно на фондовых биржах . Разбуди практически любого американца ночью, и он расскажет, какой сегодня был индекс Dow Jones или S & P500. Может, поэтому они живут лучше нас? Инвестициям учиться нужно, и наш проект предоставляет для этого все возможности.

Надеюсь, что статья о вторичном рынке была вам полезна. Подписывайтесь на новости, делитесь ими с друзьями в социальных сетях. Всего вам доброго.

Вторичный рынок ценных бумаг

На вторичном рынке ценных бумаг осуществляется перепродажа тех активов, которые были в свою очередь приобретены на первичном рынке. Здесь для эмитента перестают, сосредоточиваться новые финансовые инструменты, а лишь идет перераспределение ресурсов (финансовых средств) среди инвесторов. Иными словами, все сделки на вторичном рынке осуществляются без непосредственного участия эмитента и на расклад торговых дел влияния они не способны оказывать.

Эмитенту не имеет значения, кто будет обладателем ценных бумаг, ему намного важнее каким будет объём обязательств по данным активам. Вторичный рынок является самой активной частью фондового рынка, так как именно здесь заключается большинство сделок с финансовыми объектами, кроме первичного размещения и первичной эмиссии.

Основной целью такого рынка является обеспечение купли — продажи ценных бумаг после их первичного размещения. Он следит за оперативностью и справедливостью по осуществлению всех сделок. Также существуют внебиржевой (неорганизованный или «уличный» рынок) и биржевой (организованный рынок) для вторичного рынка.

Все активы на вторичном рынке строго ранжируются по различным критериям – надёжность активов, ликвидность, стоимость и т.п. Процедура по ранжированию и отбору ценных бумаг, именуется листингом . У внебиржевой системы организованной торговли, или биржевой системы какой либо из фондовых бирж существует свой конкретно разработанный листинг, который необходим для их допуска к обращению.

Являясь посредником перепродажи, данный рынок помогает инвесторам без усилий покупать и продавать бумаги. Инвесторы на вторичном рынке по необходимости могут получить обратно те средства (продав актив), которые были инвестированы в ценные бумаги или получить дивиденды от них.

Возможность по перепродаже ценных бумаг обуславливается на свободе владельца этих бумаг принимать решение по их обороту, а также перепродавать их другому инвестору. Сам по себе вторичный рынок стимулирует более активную работу первичного рынка.

Роль вторичного рынка нельзя преуменьшать, так как без него все сделки по купле-продаже ценных бумаг были бы невозможны или затруднены. И это отталкивало бы всех инвесторов осуществлять продажу или покупку данных активов.

Цель развития вторичного рынка ценных бумаг в России это:

Особенности Российского вторичного рынка:

Операции биржевого вторичного рынка это то, что относят к классическим биржевым операциям.

Операции внебиржевого вторичного рынка это хранение ценных бумаг, купля-продажа, формирование портфеля и управление, маркетинговые исследования, определение рыночной стоимости, оценка инвестиционного риска, ценообразование. По сравнению с биржевым оборотом — внебиржевой оборот характерен своей низкой организованностью и низкой регулированностью. Сделки по покупки или продаже ценных бумаг на вторичном рынке производят через трейдеров, инвестиционных дилеров, посредников-брокеров.

Вторичный рынок ценных бумаг выполняет две функции:

1) обеспечивает ликвидность ценных бумаг (сводит вместе продавцов и покупателей)

Участники вторичного рынка ценных бумаг

Сущность и классификация рынка ценных бумаг

Финансовая система страны является инструментом, обеспечивающим движение товаров и услуг от производителя к потребителю. Взаиморасчеты между субъектами поддерживаются рынками денег и капитала. Фондовый рынок является промежуточным звеном между ними и частью финансовой системы. Он способен обслуживать как долгосрочные операции, характерные для рынка капитала, так и краткосрочные, схожие с оборотом денежных средств.

Рынок выполняет функции в рамках финансовой системы. Он способствует накоплению денежных средств и капитала, их распределению, а также целевому применению. Кроме того, вложение в ценные бумаги помогает покрыть нехватку финансовых средств производственным компаниям, а также сформировать непроизводственную часть прибыли.

Фондовый рынок складывается относительно оборота и выпуска ценных бумаг. Сами фондовые инструменты представляют собой документы, подтверждающие имущественные права своих владельцев. Передача прав происходит только при наличии ценной бумаги. На современном фондовом рынке обращаются ценные бумаги различных видов и характеристик. Это влияет на классификацию фондовых рынков:

Попробуй обратиться за помощью к преподавателям

- Организованные рынки работают согласно установленным законодательно-правовым нормам. Здесь действуют профессиональные участники отношений, предоставляя свои посреднические услуги. Уровень требований к субъектам достаточно высок, что способствует обеспечению гарантий выполнения прав всех сторон сделки.

- Субъекты, не прошедшие процедуру отбора для участия в торгах на организованных площадках, создают нерегулируемый рынок. Здесь происходит непосредственное взаимодействие между владельцами ценных бумаг.

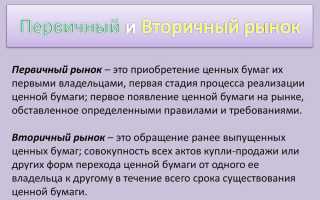

- Фондовые инструменты первичного выпуска продаются на первичном рынке. Цена на такие бумаги равна их номинальной стоимости.

- На вторичном рынке обращаются всевозможные виды ценных бумаг. Торговля на нем ведется по рыночной цене.

Фондовый рынок является частью финансовой системы страны. Он влияет на общее состояние и стабильность функционирования национальной экономики.

Особенности вторичного рынка ценных бумаг

Особенностью вторичного рынка фондовых инструментов можно назвать отсутствие накопления средств для коммерческих целей эмитентов. Здесь совершается только перераспределение финансов между инвесторами. На вторичном рынке обращаются бумаги, уже прошедшие процедуру продажи минимум один раз.

Задай вопрос специалистам и получи

ответ уже через 15 минут!

На вторичном рынке ведется активна продажа любых активов, что позволяет инвесторам реализовывать собственные стратегические и тактические цели и задачи. Примерами вторичного рынка могут быть крупнейшие фондовые биржи мира, такие как Нью-Йоркская. Если рассматривать вторичный рынок с юридической точки зрения, то на нем происходит постоянный переход прав собственности между субъектами отношений. Вторичные рынки обеспечивают процесс перераспределения финансов, поддерживают активную торговлю, а также позволяют финансировать крупные инвестиционные проекты. Именно поэтому, в развитых странах объем оборота на вторичных рынках намного превышает оборот на первичных. Здесь формируется реальная рыночная цена актива, которая определяет котировки.

К основным функциям вторичного рынка относят:

- Сведение в одном месте интересов продавцов и покупателей ценных бумаг, как правило, инвесторов, либо посредников, выступающих от лица своих клиентов или от собственного лица.

- Влияние на установление равновесной цены путем формирования баланса между предложением и спросом.

На вторичном рынке обеспечивается практически весь спектр услуг, которые возникают на фондовом рынке. Здесь осуществляется хранение фондовых инструментов, регистрация передачи прав собственности, посредничество при совершении сделок. Кроме того, здесь собирается и анализируется информация, создается свод рыночной информации, строятся прогнозы. На вторичном рынке сталкиваются интересы продавцов и покупателей на специально отведенных площадках – фондовых биржах, внебиржевых платформах. Так же оказываются услуги по определению уровня риска, его распределению и нивелированию.

Участники вторичного рынка ценных бумаг

Вторичный рынок отличается высоким уровнем торговых операций. Здесь действуют инвесторы, либо профессиональные участники, представляющие их интересы. К инвесторам относят всех экономических субъектов, совершающих покупку на фондовом рынке с целью извлечения дополнительной прибыли в будущем. В качестве инвесторов могут выступать:

- кредитно-денежные организации;

- различные паевые фонды и фонды, основанные на сборе взносов (пенсионные, страховые фонды);

- отдельные индивиды;

- экономические субъекты хозяйствования;

- профессиональные посредники.

Каждый из вышеперечисленных участников стремится к максимизации непроизводственной части прибыли или увеличению иных доходов. Как правило, для этих целей создается инвестиционный портфель, позволяющий распределить риски между имеющимися фондовыми инструментами. Кроме того, инвестиционный портфель позволяет получать доход в различные временные промежутки. Такой подход планируется и прогнозируется до начала приобретения фондовых инструментов.

Часто крупные владельцы ценных бумаг, либо компании, желающие расширить свой инвестиционный портфель, прибегают к услугам профессиональных участников рынка. Брокеры являются посредникам, выступающими от лица клиента и распоряжающиеся их активами с целью эффективного размещения фондовых инструментов. Дилеры действуют от своего лица и распоряжаются собственными активами. Все большую популярность приобретают инвестиционные компании, а также инвестиционные банки, оказывающие услуги по размещению ценных бумаг. Важно отметить, что реализация инвестиционных проектов характерна для первичного рынка, где обеспечивается продажа эмитированных фондовых инструментов.

Вторичный рынок положительным образом влияет на развитие финансового сектора экономики. Здесь устанавливается соотношение предложения и спроса на активы, что приводит цены рынка к равновесным.