Откуда деньги на бирже

Откуда деньги на бирже

Есть у меня товарищ, работал зам директора крупной брокерской компании, сейчас частный управляющий. Меня всегда интересовали заявления, что на фондовом рынке в первый год свои деньги теряют до 95% новичков.Товарищ прямо и откровенно отвечал на поставленные вопросы, ответы на которые, думаю, будут интересны всем.

Я — это я, Т — это товарищ.

Я. Правда ли то, что на фонде сливает много народу?

Т. С плечами сливает действительно очень много.

Я. Ну, это наверное активные

Т. Конечно, основная масса клиентов это пассив, очень мало сделок, низкие плечи, или вовсе без них, много кто еще в Газпроме с ваучеров сидит, или по IPO акционером стал.

Т. Я работал в крупной брокерской компании. Допустим, у нас было 100 000 клиентских счетов, из них активно торговало около 10 000, т.е. около 10%.

Я. Вот про них и расскажи, сколько из этих активных клиентов теряет в первый год весь счет.

Т. За первый год? Сложно сказать точно, зависит от года конечно, от волатильности рынка, боюсь, что каких то сенсационных цифр или предельно точных я не назову, но в целом из активных клиентов, использующих плечи, в первый год свой счет обнуляет от 20 до 50%.

Я. Т.е. получается, что из 100 000 клиентов на маржин колл выходят от 2 000 до 5 000?

Т. Ну где-то так. Многие же довносят, так что статистику сложно провести. Раньше, когда на ММВБ были большие плечи, там много людей «резали», сейчас ФОРТС на первом месте.

Я. Про форекс, что-нибудь можешь сказать?

Т. Российский форекс? 99.9% потеряют свой первый взнос, торговля с плечом 1 к 250 это игровой автомат, по типу «однорукого бандита». Торгуйте на форекс через брокера, без плечей, и статистика потерь будет не выше чем на фондовом рынке.

Я. Второй миф развенчаешь?

Т. Какой?

Я. Фондовый рынок замкнутая система?

Т. С чего бы это? Посмотри на спот рынок, он растет вширь каждый год, капитализируя сам себя, т.е. ты хочешь сказать, что он растет только на деньги, которые принесли клиенты?

Нет, конечно, на спот рынке много участников, которые заинтересованы в стабильном развитии и росте рынка, а не краткосрочных колебаниях. Кроме того, рынок ведь не ограничивается только акциями и фьючерсами, есть огромный рынок облигаций, денежный рынок, рынок закрытых ПИФов и т.д. и средства из одного рынка переходят в другой.

На простом примере: ты получил процентный доход от облигации, или дивиденды от акций, и они оказались у тебя на торговом счете, ты, что эти деньги забрал у других участников?

Деньги выплачивает компания, которой порой вообще все равно, сколько стоят ее акции (если только под эти акции не берутся кредиты). И только на этих деньгах рынок может расти в объеме на несколько процентов в год.

Я. Откуда же пошел миф про замкнутую систему?

Т. Может от ДЦ? Или участники срочного рынка Фортс, настолько уверены в своих собственных силах, что думают, что своим интеллектом победили всех остальных в стакане.

Иногда на срочном рынке возникает неэффективность, вызванная действиями, какого то крупного игрока. Вы думаете, что обыграли его, а на самом деле помогли ему захеджировать свои риски, по сути, выступив его контрагентом. А может идти банальный «распил» денег в стакане.

Я. Т.е. на Фортсе мы делим не деньги друг друга?

Т. Скорее, деньги крупных хеджеров растворяются в этом рынке давая ему возможность роста, хотя на секундных колебаниях трейдеры, возможно, отбирают куски друг у друга.

У длинных денег доходность маленькая, а объемы большие. Следовательно, часть этой доходности может переходить спекулянтам, которых меньше по активам, поэтому их доходность может быть выше.

Я. Почему малая доходность больших денег должна увеличивать большую доходность маленьких денег?

Т. Потому что у больших денег хедж, который снижает доходность, и он может идти в чью то пользу из тех, кто не хеджит.

Я. Короче, малая часть портфеля длинных денег вкладывается в рискованные инструменты и при этом хеджируется и деньги на хедж являются донорской помощью мелким спекулянтам?

Т. Ну как-то так.

Я. Мелочь принимает на себя риск больших, и в случае глобального обвала портфели крупных игроков являются ничем не захеджированными?

Т. Отчасти этот хедж как раз срабатывает и хеджит большие деньги, а спекулянты получают ноль на счёте, а когда он не пригодился, он снижает общую доходность больших денег, а соответственно малые получают свой кусок

Я. Так все-таки, знание и интеллект помогают побеждать на фондовом рынке?

Т. Ну конечно помогает 🙂 Кроме этого, на фондовом рынке, мелким спекулянтам помогает заработать присутствие больших игроков и возникающая тут и там неэффективность рынка, посмотри на результат конкурса, 95% заработанных там денег это результат превосходства технологий и скорости в исполнении заявок.

Я. На втором эшелоне, наверное, все по-другому?

Т. Второй эшелон тоже дает массу возможностей для заработка на неэффективности, хотя тут конечно приходится, кроме очевидных случаев, применять интеллект. Например, вышла новость, про какую то компанию второго эшелона, напрямую касающаяся ее, если в голубых фишках такие новости отслеживаются еще на этапе ее опубликования, и по факту выхода новости уже идет фиксация, во втором эшелоне бывает временной лаг, позволяющий заработать на новостях. В некоторых случаях, конечно, важно правильно интерпретировать новость, быть в курсе дел компании. Но бывают простые варианты лежащие на поверхности.

Я. Вывод?

Т. Маленьким деньгам проще работать с неэффективностью рынка, быстрее оборачивать на этом деньги, осуществлять мани менеджмент, чем долго и нудно управлять пакетом акций, в надежде заработать 40% годовых. Вот когда маленькие деньги станут большими…

Я. Сколько примерно денег будет тяжело «проворачивать» на неэффективности российского рынка?

Т. Более двух миллионов рублей, наверное, потребуют других правил торговли. Хотя по опыту скажу, многие из тех, кто привык торговать определенным капиталом (допустим 1-2 млн. рублей), выводят излишек капитала на банковский счет, где получают 10-15% безрискового дохода, такой своеобразный структурный продукт, или инвестируют в сферы не связанные с фондовым рынком.

Как заработать на бирже

Процесс торговли на бирже принято называть трейдингом. Его основная задача – зарабатывать на различных финансовых операциях с валютами, акциями крупных компаний, фьючерсами и не только. Рынок Форекс также имеет отношение к трейдингу. Для тех, кто желает зарабатывать на рынке ценных бумаг, интернет-трейдинг может стать неплохим стартом. Основной процесс торговли на фондовой бирже осуществляется через брокерские компании и автономных брокеров – именно они выступают в роли связующего звена между фондовой биржей и трейдером. Естественно, брокеру необходимо оплачивать комиссионные со своего дохода.

- Заработай на бирже

- Как заработать на бирже новичку?

- Как заработать на бирже новичку дома?

- Сколько зарабатывают на бирже?

- Как зарабатывать на бирже через интернет?

- Фондовая биржа как заработать

- Что такое биржа?

- Как заработать на бирже первые деньги?

- Стратегии торговли на рынке ценных бумаг

- Анализ рынка

- Мани-менеджмент. Как управлять рисками на бирже?

- Начальные условия работы на бирже

- Выбор брокерской компании

- Как заработать на бирже имея маленький стартовый капитал?

Заработай на бирже

Включить в торговлю на бирже можно и самостоятельно, однако в этом случае вам придётся вложить немало времени и средств в данную деятельность. Ведь трейдеру без брокера придётся самостоятельно получать лицензию, дабы быть допущенным к торгам, а также изучать работу рынка. Без подготовки в данном секторе торговли простому человеку делать нечего. Кроме того, для участия в торгах необходимо будет заплатить значительный вступительный взнос. К примеру, в ММВБ такой взнос составляет три миллиона рублей – сумма для простого человека слишком большая. Ещё одно необходимое вложение – приобретение лицензированной программы для торговли на бирже. Сами понимаете, гораздо проще начать сотрудничать с брокером при сравнительно небольшом стартовом капитале. Особенно, если вы новичок на бирже.

Как заработать на бирже новичку?

В Интернете сегодня успешно работает огромное количество брокерских компаний, с помощью которых начать зарабатывать на бирже может каждый человек, имея небольшой запас средств для инвестиций. Брокер предоставит вам необходимые инструменты для торговли на бирже. Достаточно высокий рейтинг в Рунете имеют такие брокерские компании как Альфа-Капитал, Уралсиб, Тройка Диалог, ВТБ, Финам и другие. Они успели зарекомендовать себя на рынке в качестве надёжного партнёра, клиенты в основной своей массе им доверяют. Брокерская компания не только откроет вам доступ к бирже, но и проведёт предварительное обучение. После чего, вы сможете самостоятельно использовать предоставленные вам инструменты программ для трейдеров.

Как заработать на бирже новичку дома?

Если вы планируете постоянно работать дома, обращайте внимание на тот факт, что фондовые биржи работают по собственному графику. Время работы некоторых из них отличается в разы – всё зависит от того, к какой торговой бирже они относятся. Когда будете выбирать биржевой ресурс для торговли, обязательно учитывайте этот факт и выбирайте те площадки, которые открыты в удобное для вас время. Второй момент, на который нужно обращать внимание – комиссия, требуемая той или иной брокерской компанией. Слишком высокая комиссия лишит вас нормального дохода – ищите компании, которые к вопросам комиссионных подходят адекватно.

Сколько зарабатывают на бирже?

На этот вопрос ни один профессиональный брокер не даст вам однозначный ответ. Слишком много факторов в итоге оказывают влияние на заработок среднестатистического трейдера. Не стоит «вестись» на рекламу, в которой вам говорят, что вы сможете получить огромный доход уже в первый месяц торговли на бирже. Это не так. Нет никаких рамок, которые реально ограничивают трейдера в заработке. Но это в теории. На практике все куда прозаичнее. В среднем, трейдеры, ответственно подходящие к торговле на бирже «поднимают» суммы, которые составляют около 20% вложенных ими в торговлю средств. Даже очень успешные трейдеры редко достигают показателей в 40%. Соответственно, заработок будет зависеть и от размеров ваших инвестиций.

Как зарабатывать на бирже через интернет?

Далеко не сразу новичок на биржевом рынке начинает получать удовольствие от торговли (многие до этого момента разворачиваются и уходят с данного рынка). И психологически, и эмоционально необходимо быть достаточно стойким и уравновешенным человеком. Кроме того, придётся освоить технику торговли на бирже, что под силу не каждому. Как правило, из 10 начинающих трейдеров только 1-2 человека полностью осваивают торговлю и остаются. Для того, чтобы начать зарабатывать, вам необходимо:

- Освоить всю теорию торговли на бирже, познакомиться с её спецификой и особенностями.

- Научиться постоянно держать себя в руках, не торговать в возбуждённом состоянии, не действовать под властью эмоций.

- Накопить внушительный опыт работы с различными биржевыми площадками.

Фондовая биржа как заработать

Процесс торговли на бирже принято называть трейдингом. Его основная задача – зарабатывать на различных финансовых операциях с валютами, акциями крупных компаний, фьючерсами и не только.

Биржевой рынок достаточно многогранен. Сегодня он представлен фондовой, срочной и валютной биржами. К примеру, ММВБ в России – это фондовая биржа, которая специализируется на торговле акциями компаний. А вот РТС – это срочный рынок, он работает с опционами и фьючерсами. Вы должны самостоятельно определить, на каком биржевом рынке вы бы хотели закрепиться и где торговать. Выбирайте те площадки, работа на которых вам кажется наиболее близкой и понятной. От этого будет зависеть успешность вашей деятельности и, конечно, ваша прибыль.

Что такое биржа?

Биржа – это площадка, на которой представители покупателей и продавцов заключают различные сделки между собой. Большинство контрактов заключаются с помощью посредников.

Сравнение биржи с рынком – некорректный пример, поскольку на рынке всегда есть товар, который принадлежит продавцу, а все договоренности достигаются без участия посредника. Отсутствие товара – главное преимущество биржи, благодаря которому становится возможным заключение сделки без фактической поставки.

Как заработать на бирже первые деньги?

Трейдерам-новичкам рекомендуют наименее рискованный старт в виде работы с акциями или фьючерсами. Со временем у вас появится понимание процесса заработка на этих инструментах. С первым опытом есть смысл попробовать силы в работе с производными инструментами или перейти на Форекс. Главное – большое количество регулярной практики и жесткая финансовая дисциплина. Не рискуйте слишком большими суммами, минимизируйте размер убытка, сводите к минимуму количество убыточных сделок и первая прибыль не заставит себя долго ждать.

Стратегии торговли на рынке ценных бумаг

Абсолютно каждая торговая стратегия базируется либо на максимизации прибыли, либо на минимизации рисков. Оба эти фактора противопоставляются друг другу. Задача каждого инвестора – выбрать для себя стратегию с оптимальным соотношением факторов риска и прибыльности во время торговли акциями. Все стратегии делятся на консервативные и агрессивные. Однако существуют и умеренно агрессивные. Новичкам рекомендуют выбирать консервативные (с минимальным уровнем риска) стратегии, чтобы не слить начальный депозит в первые дни работы на бирже.

Анализ рынка

Существует 2 вида анализа финансовых рынков.

Фундаментальный, он же экономический анализ. Применяется участниками рынка для работы с долгосрочными и среднесрочными инвестициями. Предполагает работу с макроэкономическими показателями.

Технический анализ. Позволяет спрогнозировать движение рынка с помощью индикаторов и графиков. Используется для среднесрочных инвестиций, а также для заключения контрактов в рамках одного дня.

Мани-менеджмент. Как управлять рисками на бирже?

- Торгуйте только собственными средствами. Никаких кредитов.

- Не вкладывайте весь инвестиционный капитал в один актив или одного брокера.

- Не увеличивайте объем сделки на сумму, которая превысит первоначальный объем в 10 раз.

- Уходите от больших убытков.

- Оптимальный размер потерь за один торговый день не должен превышать 2% — 5% от суммы депозита. Этими цифрами следует руководствоваться во время использования стоп-лоссов.

- Старайтесь, чтобы размер прибыли в 3 раза превосходил размер убытков.

- Не открывайте большое количество сделок на начальном этапе.

Начальные условия работы на бирже

Все начинается с оформления лицензии. Пройти стартовый курс базовых навыков трейдера также не будет лишним.

Далее следует оплата вступительного взноса. Отдельные биржи не допускают к торгам клиентов, которые не перевели оплату.

Следующий этап – покупка программного обеспечения. Функционирование биржи в интернете возможно только с помощью серьезных лицензированных программ. Поддерживать такой софт способны исключительно крупные брокеры.

Выбор брокерской компании

Универсальной формулы нет. Поэтому приходится лопатить тонны информации, чтобы выбрать максимально подходящего партнера. Обращайте внимание на размер комиссионных, уровень программного обеспечения, спектр доступных услуг, и, конечно же, отзывы в интернете.

У многих броекров есть специальные, стартовые предложения для новичков. Изучите эти наборы услуг у нескольких компаний, чтобы оценить перспективы дальнейшего сотрудничества.

Оценивайте рекомендации опытных трейдеров, стаж работы на рынке, а также авторитет, которым пользуется организация в профессиональных кругах.

Как заработать на бирже имея маленький стартовый капитал?

Сегодня какие-либо ограничения относительно порога входа на рынок практически полностью отсутствуют. Стартовать разрешено даже с минимальных сумм. Некоторые брокеры предлагают начинать с депозита в 1 000 рублей. Для заработка и успеха размер стартового капитала не имеет принципиального значения. Главная задача – покрыть покупку минимального лота и оплатить комиссионный сбор брокеру. Конечно, такие щадящие условия предлагают не все операторы рынка, но в последнее время доступных вариантов становится все больше.

Совет от Сравни.ру: Вы наверняка видели рекламу о том, что Уоррен Баффет торговлей на бирже заработал себе состояние, размер которого сегодня оценивается в 42 млрд. долларов США. При этом мало кто знает, что доходность капитала, вложенного этим трейдером в биржу, составляет порядка 30-32%. Это к размышлениям о том, сколько среднестатистический человек может заработать на торговле акциями…

Что такое фондовая биржа и откуда там деньги

Что такое фондовый рынок и биржа, какую пользу обществу приносят биржевые площадки и в чём смысл биржевой торговли. Как заработать деньги на Московской бирже, кто такие спекулянты и инвесторы. Эти и многие другие вопросы рассмотрим в этой «обучающей» статье.

Итак, зачем же нужна биржа? Говоря простым языком, биржа – это площадка, объединяющая людей, у которых есть деньги, с людьми, которые в этих деньгах нуждаются. Допустим, есть человек, которому необходимы деньги на развитие своего бизнеса. Что он может сделать?

- Взять кредит в банке. Но банки дают кредиты бизнесу под высокие проценты. Поэтому это дорогой вариант.

- Он может выпустить облигации и платить по ним процент. Но это тоже довольно дорого.

- Он может выпустить акции и продать их всем желающим. Это самый дешевый способ привлечь капитал.

Продавая акции, компания продаёт долю в своём бизнесе взамен на деньги. При этом люди, покупающие акции, получают долю в компании, а также, в большинстве случаев, прибыль от владения ими (дивиденды).

Для примера возьмём акции Северстали. Несколько лет назад (в апреле 2015 года) одна акция компании стоила 570 руб. За 4 года и по настоящее время акции принесли 460 руб. дивидендов. В 2014 году цена акции была и того ниже (около 248 руб.). В итоге с 2014 года компания выплатила дивидендов на большую сумму, чем цена покупки. Таким образом, акции стали бесплатными. Таким образом, инвестиции полностью окупились, плюс акции выросли в цене в 2 раза.

Учитывая, что Северсталь выплачивает около 100 руб. в год, доходность составляет 20% годовых. Это при том, что ставки по вкладам падают. В настоящее время они составляют около 6 – 6,5% годовых, но в скором времени могут упасть ещё ниже, т.к. Минфин прогнозирует инфляцию на уровне 3%. Поэтому доходность 20% — это очень хорошая доходность.

Это наглядный пример, доказывающий, насколько инвестиции выгодны для инвесторов. В то же время продажа акций выгодна и для самой компании, т.к. она привлекла средства, которые вложила в производство, увеличив его, что, в свою очередь, привело к росту прибыли. Таким образом, инвестиции выгодны для обеих сторон, руководство компании привлекло дешёвые деньги, увеличив свою прибыль, инвесторы получили высокую доходность за свои инвестиции.

Это пример показывает, что на бирже все получают то, что хотят, а также видите, откуда на бирже берутся деньги: есть инвесторы, вкладывающие свои средства, есть компании, привлекающие эти средства и генерирующие прибыль, которой затем делятся с акционерами. Дивиденды в дальнейшем также могут возвращаться на биржу.

Конечно, не все инвестиции выгодны, не все решения на бирже верные, не каждому «подходит» биржа. Но это тема отдельной статьи.

Биржа – перераспределение денег. В частности, от людей, принявших неверное решение, к разумным инвесторам.

Кроме того, биржа помогает перераспределять деньги по секторам экономики. Например, в одном из секторов ожидается прорыв, а в другом – наблюдается застой. Например, телекоммуникационный сектор. В этом секторе уже действуют определённые операторы, база данных у них расширена уже до предела, особого развития в этом секторе нет. Акции этих компаний также особо не растут. Инвесторы из этой отрасли перетекают в другие. Например, в Hi-tech. Например, если взглянуть на рынок США, то это акции Apple, Amazon, Microsoft. Динамика роста этих акций впечатляет. Это связано с тем, что отрасль, находящаяся в стагнации, не нуждается особо в деньгах, компании этой отрасли просто функционируют, поддерживая себя на одном уровне. А вот развивающаяся отрасль нуждается в деньгах. Таким образом, биржа перераспределяет средства из одной отрасли в другую.

Перераспределение происходит по нескольким вариантам.

- Плановый подход, т.е. государство решает, куда вкладывать средства. Но не всегда этот подход верный. Например, вспомним СССР, правительство считало кибернетику лженаукой и не направляли на неё средства. В итоге, как мы знаем, это решение было неверное.

- Биржевой подход. На бирже действуют инвесторы, анализирующие ситуацию и направляющие свои средства туда, куда считают нужным. Этот подход более оптимальный. Именно поэтому существование биржи в капиталистическом государстве необходимо.

Остались вопросы? Пишите их в комментариях, наши специалисты ответят вам в ближайшее время.

Если статья была полезна, пожалуйста, поделитесь ею в социальных сетях.

Как торговать на бирже

Дать денег Минфину и заработать

Я частный инвестор. Последние три года я инвестирую собственные деньги на Московской бирже.

В цикле статей я расскажу, какие возможности дает российский рынок ценных бумаг частному инвестору.

Для начала убедитесь, что у вас уже есть минимальные сбережения и инвестировать вы планируете не последние деньги. Читайте об этом в статье «Куда вложить 100 000 рублей».

Многие боятся, что биржа — это казино со случайными выигрышами и гарантированным проигрышем. На самом деле биржа — это кропотливая работа с финансовыми инструментами. Если работать осознанно, то будет хороший результат. Если покупать что попало в случайном порядке, тогда результата действительно не будет.

Биржа для частного инвестора — это не картины из фильма «Волк с Уолл-стрит». Это спокойная вдумчивая работа.

Что такое биржа

По способу работы биржу можно было бы сравнить с продуктовым рынком. Разница в том, что вместо овощей здесь продают ценные бумаги, валюту и заключают контракты. Но это было бы очень условное сравнение, потому что торги на современных биржах проходят в электронном виде. А вместо обычных покупателей на бирже работают профессиональные участники рынка ценных бумаг: банки и брокеры. В остальном всё то же: одни продают, другие покупают, биржа за всеми присматривает.

Инвесторам биржа нужна, чтобы вкладывать и приумножать деньги. Компании могут прийти на биржу, чтобы получить деньги на развитие. Банки выступают посредниками для тех и других. Основной российской площадкой является Московская биржа.

Биржа — это место, где покупают и продают ценные бумаги

Каждый может стать биржевым инвестором: вложить и заработать на своих вложениях. Однако на биржу нельзя просто зайти, размахивая деньгами, и начать торговать. Биржа работает только с профессиональными участниками. Для доступа к торгам вам нужен посредник: биржевой брокер или банк. Вы им говорите, что делать с вашими деньгами и бумагами, а они исполняют ваши поручения за процент. Здесь всё как раз как в фильме «Волк с Уолл-стрит».

О том, как выбрать брокера, я расскажу в отдельной статье. Сейчас достаточно знать, что для старта вам понадобится паспорт и немного денег. Существуют брокеры, у которых нет требований по минимальному депозиту, но лучше рассчитывать на стартовую сумму 30 000 рублей.

Для торговли на Московской бирже

На Московской бирже много разных рынков (читай: отделов): валютный, денежный, срочный, товарный и другие. Для среднесрочных и долгосрочных инвестиций предназначен фондовый рынок, на котором торгуют облигациями, акциями и другими ценными бумагами. Начнем с них.

Облигации

Облигации — это долговой инструмент с фиксированной доходностью. Выпуская облигации, компания берет деньги в долг и затем возвращает их с процентами. Сколько и когда она будет возвращать — известно заранее.

Когда вы покупаете облигацию, вы как бы перекупаете чье-то право получить деньги от должника. Грубо говоря, я купил облигацию Минфина за 1000 рублей, как бы дал ему денег в долг. Минфин должен мне эту тысячу. Вы покупаете у меня облигацию Минфина за 1000 рублей — теперь Минфин должен не мне, а вам. Когда придет время, Минфин будет платить вам. Или тому, кому вы перепродадите облигацию в процессе.

У облигации есть эмитент, номинал, срок погашения, купоны.

Эмитент — это тот, кто выпустил облигацию: корпорация или правительство. Эмитенту вы как бы даете деньги.

Номинал — сумма, которую компания выплатит вам в дату погашения облигации. У российских облигаций номинал обычно составляет 1000 рублей — это такой стандарт для простоты расчетов.

Срок погашения — это то время, которое компания или государство обещает пользоваться вашими деньгами и когда, соответственно, оно вам их вернет. Срок един для всех, кто решит купить определенную облигацию конкретного выпуска.

Грубо говоря, я сегодня говорю: «Ребята, нужен миллион на пять лет». 1000 человек дают мне по 1000 рублей. Я каждому выдаю по облигации — всего 1000 облигаций. Пять лет я пользуюсь миллионом, а параллельно держатели моих облигаций могут ими между собой торговать. Каждые полгода я плачу текущим держателям облигаций какой-то процент, на который мы договорились. Проходит пять лет, я говорю: «Так, у кого есть облигации, идите сюда, буду возвращать деньги». И те, у кого на тот момент будут эти облигации, получат назад свою тысячу.

Купоны — это периодические процентные платежи, как выплата процентов по вкладу. График выплаты купонов известен заранее, еще при выпуске облигаций на бирже. Если на момент, когда условный Минфин должен выплатить купоны, вы владеете его облигацией, то вы получите сумму этого купона. Это как бы плата за пользование вашими деньгами.

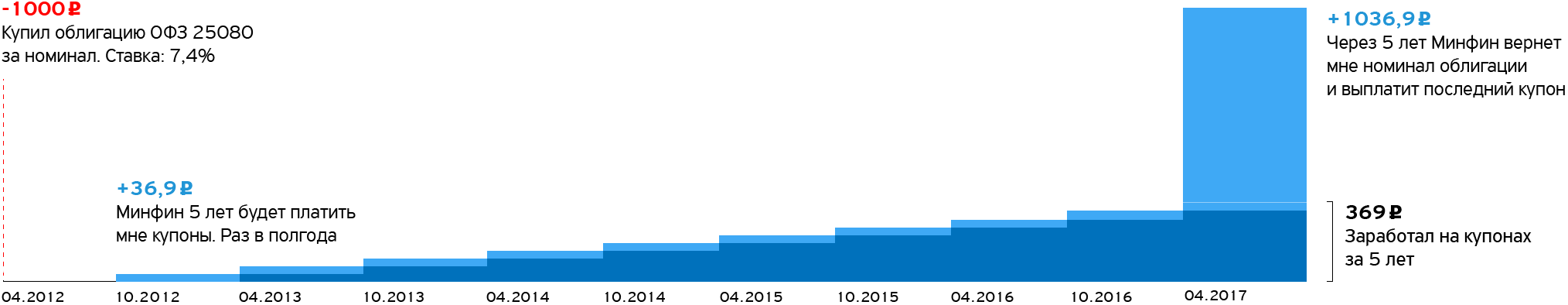

Возьмем для примера выпуск облигаций федерального займа, размещение которого состоялось 25 апреля 2012 года, а погашение состоится 19 апреля 2017 года. Параметры облигаций выпуска ОФЗ № 25080 RМFS опубликованы на сайте Минфина:

- Номинальная стоимость одной облигации — 1000 рублей.

- Дата погашения — 19 апреля 2017 года.

- Процентная ставка купонного дохода — 7,4% годовых.

- Каждая облигация этого выпуска имеет 10 полугодовых купонов по 36,90 рубля.

В итоге ОФЗ № 25080 RMFS будет приносить купонный доход в 36,90 рубля каждые полгода:

Облигации можно купить в момент их размещения или через биржевые торги у тех, кто уже купил облигацию и теперь перепродает. Частному инвестору с небольшим капиталом стоит рассчитывать на второе.

16 августа 2016 вы могли купить ОФЗ 25080 по цене 98,84%. Дело в том, что цены на облигации задаются в процентах от номинала. Почему за 98,84%, а не за 100%? Потому что рыночные ставки сейчас выше, чем были в момент размещения, и, чтобы заинтересовать покупателя, продавец вынужден компенсировать эту разницу скидкой.

Облигации — это когда вы кредитуете крупную компанию или правительство

Помимо цены вам также придется заплатить продавцу накопленный купонный доход ( НКД ). Если не вдаваться в подробности, то это часть еще не выплаченного купона. Это за вас посчитает и удержит биржа. В итоге за одну облигацию ОФЗ № 25080 16 августа 2016 года вы бы заплатили 988,4 рубля чистой цены и 24,13 рубля НКД .

19 октября на каждую купленную облигацию вы получите девятый купон размером 36,90 рубля — это написано в расписании Минфина. Восемь предыдущих купонов вы пропустили — по ним Минфин уже рассчитался, и вы это знали, когда покупали облигацию.

19 апреля 2017 года вам будет выплачен десятый купон размером 36,90 рубля. И так как десятый купон последний, вместе с ним вам вернут весь номинал облигации размером 1000 рублей.

Итого: вы потратили 1012,73 рубля, а спустя восемь месяцев получили 1073,8 рубля — на 61,07 рубля больше. За восемь месяцев вы заработали 6,03%. Это 8,95% годовых.

ОФЗ 25080 — облигация с постоянным размером купона. Существуют также облигации с привязкой купона к межбанковским ставкам или инфляции — такие облигации дают покупателю защиту от изменения процентных ставок в экономике. Бывают амортизируемые облигации, у которых сумма основного долга выплачивается не в конце срока, а постепенно, вместе с купонами.

В сравнении с депозитами облигации — более гибкий, хотя и более сложный инструмент. Частному инвестору облигации позволяют зафиксировать ставку на длительный срок, более гибко вносить и забирать деньги, получить доходность выше депозита в госбанках.

Доходность облигаций немного выше депозита

Для примера сравним доходность ОФЗ 25080 с вкладами в госбанках, не реинвестируя купоны и не капитализируя проценты по вкладам. Сумму вклада возьмем равной цене 600 облигаций по состоянию на 16 августа 2016 — 607 638 рублей. Срок вклада возьмем равным количеству дней до погашения облигаций — 246 дней.