Как проходят торги на бирже

Как проходят торги на бирже

Биржа — это наиболее удобное и безопасное место, где встречаются покупатели и продавцы ценных бумаг и активов. На ней можно купить и продать акции, облигации , валюту, контракты на золото и серебро, нефть, газ и другие активы.

Самая крупная торговая площадка в России — Московская биржа, основным владельцем которой является Центральный банк. Она проводит торги в электронном режиме, вашего личного присутствия (как в старые добрые времена) не потребуется.

Во всем мире физические лица не могут сами торговать на бирже. Для того чтобы их заявка о покупке или продаже поступила в систему торговой площадки, нужен посредник. В качестве посредника может выступать банк, инвестиционная или брокерская компания. Смысл их существования в том, что они упрощают процесс участия в торгах и платят налоги за своего клиента, но при этом берут с него комиссию. У финансового посредника всегда есть лицензия, выданная Центральным банком. Без нее он не может существовать. Это дополнительная гарантия надежности ваших вложений.

Брокер открывает для частного инвестора брокерский счет, на который тот перечисляет деньги. Раньше эта процедура занимала несколько дней и требовала личного визита в офис для прохождения идентификации. Но сейчас все стало гораздо удобнее — счет можно открыть дистанционно с телефона, планшета или ноутбука, а пополнить — безналичным переводом или пластиковой картой.

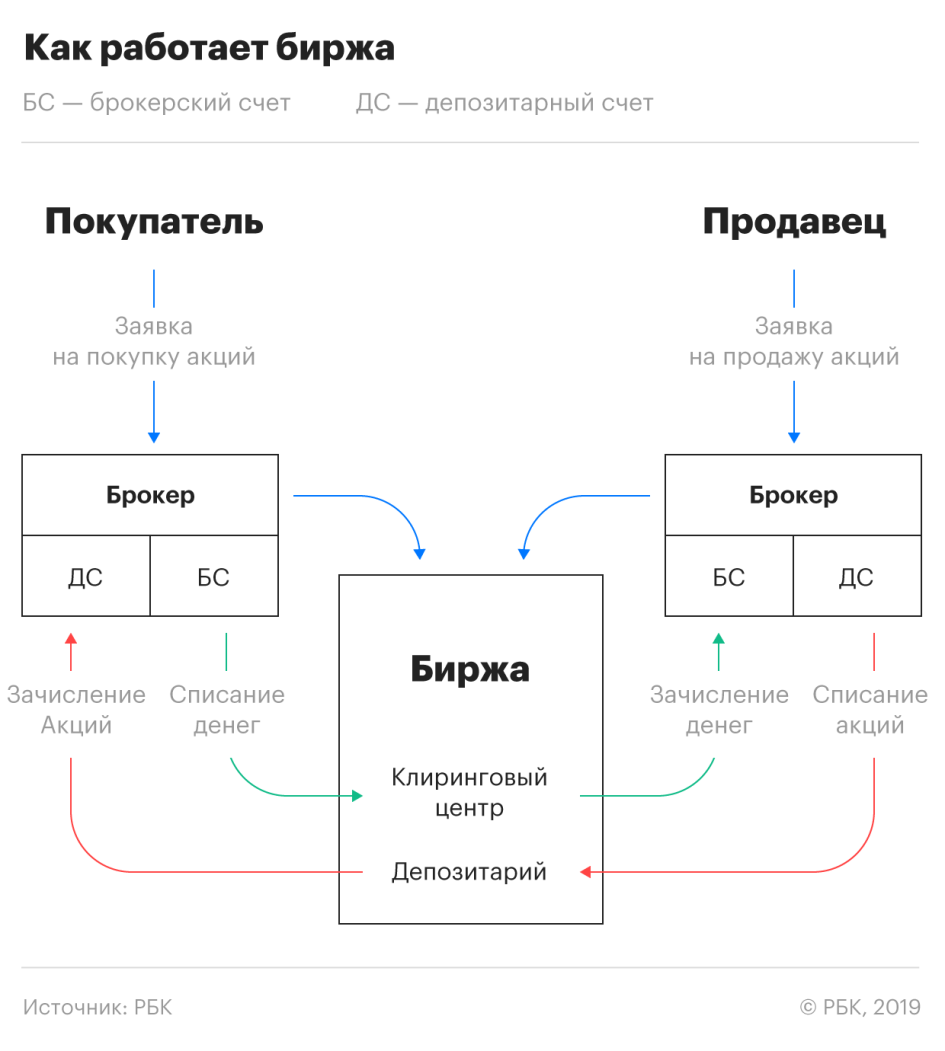

Как происходят сделки?

В наши дни брокеры предоставляют доступ к торгам через мобильные приложения или специальные программы — терминалы. Также заявку на покупку или продажу можно подать «с голоса», то есть позвонить брокеру по телефону и дать ему поручение на совершение операции.

При подаче заявки нужно указать количество ценных бумаг и цену, по которой мы хотим их купить. Например, 100 акций «Газпрома» по цене ₽250. Подаем соответствующую заявку брокеру, а он в свою очередь направляет ее на биржу. Биржа соберет 100 акций среди встречных заявок на продажу и закроет сделку на ₽25 тыс. Интересно, что в одной сделке может участвовать один покупатель и несколько продавцов, например, в нашем случае два продавца с пакетами по 20 и 80 акций. Или наоборот — один продавец и несколько покупателей.

В момент заключения сделки брокер спишет с нашего счета ₽25 тыс., точно такую же сумму получит брокер продавца. Но эти расчеты происходят не напрямую между брокерами, для этого есть еще один специальный институт — Национальный клиринговый центр (НКЦ). Он отвечает за взаимозачет денег и акций по итогам торгового дня. Последующие выплаты и переход прав на ценные бумаги происходят по результатам взаимозачета.

Далее в игру вступает депозитарий, где хранятся купленные ценные бумаги. В нашем случае это Национальный расчетный депозитарий (НРД), который входит в группу Московской биржи. Это максимально надежный институт, который в случае краха брокера или банка сохранит право инвестора на владение активами. По итогам торгового дня депозитарий производит перевод ценных бумаг.

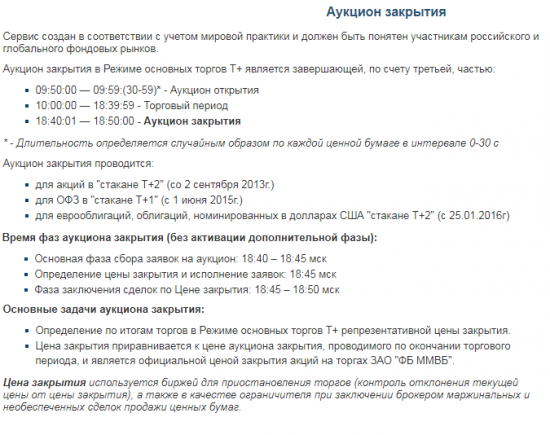

Московская биржа работает по расписанию с выходными и праздничными днями. Основная сессия начинается в 10:00 мск и длится до 18:40 мск. После этого проводится аукцион закрытия.

Открыть счет онлайн за несколько минут можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Документ, удостоверяющий имущественное право, который может покупаться и продаваться. Наиболее распространенные ценные бумаги акции, облигации и депозитарные расписки. Акция — удостоверяет долю участия в имуществе компании, включая долю в нераспределенной прибыли. Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов.

Как происходят торги на ММВБ: подробное руководство для участия в них

Здравствуйте, уважаемые читатели.

Торги на ММВБ являются обязательным разделом любого обзора экономических новостей. За прошедшие 30 лет биржевая торговля стала одним из важнейших элементов российской экономики. Через одну из крупнейших национальных торговых площадок страны — ММВБ — ежегодно проходят колоссальные объемы инвестиционного капитала.

Поэтому сегодня рассмотрю механизмы, положенные в основу функционирования ПАО «Московская Биржа ММВБ-РТС» и возможности ведения самостоятельной торговли.

Принцип работы Московской биржи

Торговая площадка (ММВБ в том числе) выступает гарантом надежного и законного заключения сделок. Биржа ведет учет всех участников торгов и компаний, имеющих листинг.

Торговля на ММВБ ведется обезличенно. Участники торгов не видят контрагентов по сделке, но биржа исполняет их торговые поручения в сделке по наилучшей в данный временной момент цене.

Это и есть основополагающий принцип работы всех бирж.

Предупреждение о биржах

Перед началом торговли на бирже следует тщательно проанализировать свои возможности. Необходимо понимать, что при осуществлении биржевых сделок всегда существует риск потери депозита.

Как правило, ММВБ информирует клиента об отказе от ответственности за убытки торговли, вызванные любыми регулятивными актами правительства, рыночными правилами, остановкой торгов, боевыми действиями и иными обстоятельствами «форс-мажор», контроля над которыми компания не имеет.

Трейдеры также осведомлены о возможности возникновения дополнительных рисков торговли на бирже из-за неполадок в работе торговых систем, в средствах связи и сети.

Структура биржи

- АО «ММВБ» ― главное подразделение финансовой организации, оказывающее услуги доступа к торгам по всем имеющимся на Московской бирже инструментам, а также клиринг, технологическую поддержку группы и разработку IT-решений, ей подчинены все нижеприведенные структуры.

- АО «Фондовая биржа ММВБ» ― осуществляет листинг, торги акциями и корпоративными облигациями, паями ПИФов, фондовыми фьючерсами.

- АО «Национальная товарная биржа» ― является биржевым товарным рынком группы и уполномоченной МинСельхозом России торговой площадкой для проведения государственных интервенций на рынке сельскохозяйственной продукции, сырья и продовольствия (основные направления деятельности: госинтервенции, организация биржевого спот-рынка и рынка поставочных фьючерсов).

- АО «Расчетная палата ММВБ» ― обслуживает клиентские счета группы, проводит иные денежные расчеты.

- НКО АО «Национальный Клиринговый Центр» ― осуществляет операции клиринга, то есть переоценку рисков по действующим позициям, внесение изменений, связанных с открытием/закрытием сделок.

- НКО АО «Национальный расчетный депозитарий» — производит расчеты и депозитарное обслуживание (хранение ценных бумаг), которые приобретаются в результате сделок на бирже, является крупнейшим расчетным депозитарием в России.

- Региональные расчетные и биржевые центры ― являются представительствами группы в городах Санкт-Петербург, Екатеринбург, Самара, Новосибирск, Нижний Новгород, Ростов-на-Дону, Владивосток.

Как проходят торги на Мосбирже

Московская биржа имеет 3 основных секции. Каждая площадка ММВБ имеет свое время начала и конца торгов:

- Фондовый рынок Московской биржи является основной торговой площадкой для заключения сделок с акциями и облигациями как российских, так и зарубежных эмитентов. Доступ к данной торговой площадке могут получить как граждане Российской Федерации, так и резиденты иностранных юрисдикций. Фондовая секция Московской биржи начинает торговлю в 09:45 (GMT+3). В первые 15 минут осуществляется предторговая подготовка, с 10:00 начинается торговля. В 19:00 торги на площадке заканчиваются.

- Срочный рынок Московской биржи ― торговая площадка для опционных и фьючерсных контрактов. Рабочее время секции — с 10:00 до 23:50 (GMT+3).

- Валютный рынок ММВБ ― это площадка, на которой торговля ведется непосредственно самой валютой. В настоящее время трейдерам доступны для торговли на бирже 17 валютных пар. Время работы секции ― с 10:00 до 23:50 (GMT+3).

На ММВБ клиринг осуществляется путем проведения клиринговых сессий: дневной (с 14:00 до 14:03), промежуточной (с 17:00 до 18:00) и вечерней (с 18:45 до 19:00). Большинство зачислений и переводов приходятся на дневную и вечернюю клиринговые сессии, учет открытых/закрытых позиций, их регистрация и внесение изменений в реестр — на промежуточную.

Подготовка к торговле

Сегодня начать с нуля торговлю на ММВБ физическому лицу достаточно просто. И все же небольшой ликбез по торгам и ММВБ новичку будет нелишним.

С какой суммы начинать торговать

Не нужен опыт, чтобы понять, бесплатно реальные сделки на ММВБ не совершаются. Поэтому перед тем как заключить соглашение с брокером, стоит определиться, какой объем денежных средств вы готовы внести на будущий депозит для дальнейшей торговли.

С виду этот вопрос кажется очень простым, однако отношение к нему трейдеров со стажем крайне серьезное:

- Малый объем инвестиций не сможет сразу дать желаемую доходность на ММВБ. В таком случае новичок может перейти к частым спекулятивным сделкам. Это рискованная торговля, которая ведет к убыткам и полной потере депозита, особенно если человек работает на рынке очень мало.

- Большие вложения могут обеспечить хорошую доходность на ММВБ. Но и это не самый лучший для начинающего инвестора вариант. Убытки возникают даже при грамотной, эффективной торговле. Значительная прибыль означает и соответствующий убыток. Неподготовленный человек, увидев минус на счете после торговли, впадает в стресс и начинает принимать неверные торговые решения.

В то же время надо отметить, что понятия «много» и «мало» на ММВБ достаточно относительны. Поэтому верным решением будет прислушаться к опытным игрокам рынка. Они советуют выделять для инвестиций только свободные средства, изъятие которых из личного или семейного бюджета никоим образом не скажется на уровне вашей жизни.

Если в таком варианте единоразово выделенные для биржи средства покажутся недостаточными, создайте свой первоначальный депозит, ежемесячно откладывая. Ни в коем случае не торгуйте на заемные средства, не работайте с брокерами и организациями, предлагающими сформировать свой первоначальный депо для торговли на ММВБ на кредитные средства.

Можно ли торговать без брокера

Интересным будет вопрос о возможности торговать на ММВБ без каких-либо посредников, то есть брокеров. Решением проблемы будет открытие собственной брокерской компании. Однако идея создать лицензируемую фирму для своих нужд достаточно затратна.

Простому же частному лицу на сегодняшний день нет возможности получить доступ к торговле на ММВБ напрямую? Хотя бы потому, что брокерские услуги — это лицензируемый вид деятельности. Лицензия на оказание брокерских услуг не выдается на руки физлицам.

Советы по выбору брокера

Сегодня рынок финансовых услуг России переполнен предложением «открыть торговый счет и начать зарабатывать на бирже». Можно провести довольно простое деление всех брокерских компаний на надежные и те, надежность которых проверить достаточно трудно.

Рассмотрим вначале последних. К фирмам, надежность которых проверить сложно, можно отнести любую компанию, имеющую хотя бы один из признаков, приведенных ниже:

- не имеет российской регистрации (либо имеет фирму-двойника с регистрацией в России, но работает с клиентом через фирму, зарегистрированную в офшоре);

- предлагает клиенту торговлю на бирже с крупным кредитным плечом (1:50, 1:100, 1:1000);

- заключает договора на обслуживание дистанционно или минуя систему Госуслуг, не имеет для этой цели офиса;

- не имеет соответствующих лицензий для осуществления брокерской деятельности;

- предлагает вести торговлю на бирже нестандартными инструментами ― бинарными опционами (которых никогда не было на российском рынке);

- позиционирует себя как дилинговый центр;

- позиционирует себя как форекс-дилер;

- предлагает начать торговлю на Форексе (даже если предложение и исходит от честной компании, этот рынок не подходит для торговли трейдеру-новичку).

При выборе своего первого брокера для торгов на ММВБ будущему инвестору не рекомендуется заключать договор с посредником, имеющим вышеперечисленные признаки.

Правильным решением будет воспользоваться услугами давно проверенной, имеющей российские лицензию и юрисдикцию компании (Финам, Открытие, БКС, Сбербанк, Уралсиб и другие известные российские брокеры).

Такая компания действует строго в рамках российского правового поля, имеет российские счета, а все возникающие при торговле на ММВБ разногласия можно разрешить в рамках отечественного судопроизводства.

Как проходят торги на бирже

Вчера появился пост с вопросом , что же за сделки происходят в голубых акциях, когда торги закончились. Что за глюки, мол.

Я попробую пояснить, и если в чем-то окажусь неточным, надеюсь, меня поправят более понимающие в этом товарищи.

В 18:40 заканчивается торговый период сессии и проходит его последняя сделка.

Наступает аукцион закрытия, который идет 10 минут.

Первые пять минут – до 18:45 – происходит аукционное определение цены закрытия сессии, и еще 5 минут по этой и только по этой цене могут пройти дополнительные сделки.

Как это происходит

Наступает 18:40 по мск, все заявки, выставленные игроками в торговый период, и которые защищали рынок от резких ложных движений, исчезают, появляются заявки людей, которые решили принять участие в аукционе.

В стакане становятся видны те заявки, которые попадают в 10-ку лучших заявок на продажу и покупку соответственно, остальные заявки не отражаются.

Конспектируя правила аукциона

1) выставленные заявки на каждом уровне цены складываются (агрегируются), в итоге получается некоторое суммарное число лотов на продажу и на покупку на каждом обработанном заявками ценовом уровне.

2) На каждом уровне цены, таким образом, определяется минимальное число лотов, которые «схлопнутся» встречными заявками

3) далее — внимание! — выбирается значение/уровень цены, которое обеспечивает заключение МАКСИМАЛЬНО возможного объема сделок! — это надо понимать так — выбираются уровни, на которых возможно схлопнуть максимальное количество «встречных» лотов.

4) А теперь самое важное! таких уровней при наличии двух крупных противоположных заявок ДВА.

4) Из правил биржи:

«Если таких цен несколько, то цена определяется как среднее арифметическое максимального и минимального из этих значений» и далее происходит «Заключение сделок по единой цене», и эта единая цена оказывается ценой закрытия торгового дня.

Иными словами, увидев на аукционе закрытия очень большой бид в верхней части биржевого стакана и очень большой офер в нижней части стакана, можно предположить, что цена закрытия окажется где-то посередине между ними.

Резюмируем

1.Таким образом, если вы в послеторговый период поставите заявку на продажу ниже, чем выставлена крупная заявка на покупку, которая и определит цену закрытия, то ваша заявка исполнится по цене более высокой, чем выставили вы – в этом и заключается аукцион. Если же цена закрытия окажется ниже вашей, ваша заявка не исполнится.

2.Как только определена цена закрытия, сделки можно производить только по этой цене, но как правило, они исполняются редко, так как крупный интерес не в торговле по цене закрытия, а только в ее определении.

3.Чтобы не заявляла биржа, послеторговый аукцион – инструмент манипулятивного «рисования» цены закрытия.

Не так редки случаи снижения или вздерга цены на аукционе более чем на пару процентов, а полпроцента туда-сюда – обычное дело.

4.Когда цена закрытия заметно отличается от цены последней сделки торгового периода, на этом можно неплохо заработать следующим утром, когда сразу же с открытия, уже на предторговом аукционе, происходит реверсное движение.

Я всегда караулю цены на послеторговом аукционе.

Торговля на бирже ММВБ – пошаговая инструкция для начинающих

Некоторые из моих знакомых с успехом торгуют на бирже и живут на доход от приобретаемых акций. Мне это показалось весьма заманчивым, и захотелось самой попробовать поучаствовать в подобных операциях. Но, как оказалось, наличия компьютера и интернета маловато для приобретения права вести торги. Как же попасть на Московскую биржу, какие бумаги требуется предоставить и что подразумевает регистрация на данной торговой площадке? Делюсь приобретенным мной опытом.

Что такое Московская биржа

Московская межбанковская валютная биржа организована в 1992 г. В 2012 г она прошла процедуру присоединения к РТС и получила наименование ОАО «Московская биржа». Сейчас это лидирующая торговая площадка нашей страны, где взаимодействует больше всего клиентов и совершается больше всего операций. Кроме этого, она состоит в двадцатке мировых лидеров.

Как функционирует ММВБ

На Московской бирже ежедневно регистрируются тысячи транзакций по следующим направлениям:

- валюта;

- активы (торговля акциями, облигациями);

- паи инвестиционных фондов;

- фьючерсы;

- опционы;

- драгоценные металлы и пр.

Пользователями биржи являются:

- финансовые учреждения;

- управляющие компании;

- негосударственные пенсионные фонды;

- брокеры;

- инвесторы (юридические и физлица).

Для осуществления и фиксирования транзакций организованы дата-центры, оснащенные специализированной компьютерной техникой и ПО. Имеются торговые терминалы — посредством их подаются заявки на проведение той или иной транзакции. Существует и огромная база данных — в ней собраны все данные о клиентах и сделках.

Вся система сбора и учета информации отличается большой надежностью. Все операции подтверждаются электронной подписью участников сделки, а система безопасности гарантирует, что никакие данные не потеряются и не окажутся достоянием третьих лиц.

Как проходят торги на Московской бирже

ММВБ состоит из трех основных секций, работающих по индивидуальному графику;

Работая в фондовом секторе, можно вкладывать средства в российские и зарубежные активы. Здесь стороной сделки могут быть граждане РФ и иных государств. Сектор начинает функционировать в 10:00 и заканчивает в 18:40, подготовка к работе ведется с 09:45.

В валютном сегменте торговой площадки проводятся сделки с валютными парами. Все валюты торгуются по отношению к рублю. Существует два режима поставки: на сегодня (TOD) и на завтра (TOM).

Операции по принципу TOМ проводятся с 10:00 до 23:50, а по принципу TOD — с учетом вида валюты:

- доллары США — 10:00 — 17:15;

- швейцарские франки, фунты стерлингов, евро — 10:00 — 15:15;

- китайские юани и гонконгские доллары — 10:00 — 10:45.

На срочном рынке продаются и покупаются фьючерсные и опционные контракты на нефть, золото, сырье, индекс РТС и пр. Рынок открыт с 10:00 до 23:50. Подготовка к работе начинается в 9:45.

На веб-сайте ММВБ подробно размещены все материалы о графике и правилах ведения торгов.

Как торговать на Московской бирже физическому лицу

Стать участником биржевой торговли, в принципе, несложно. Однако одной регистрации на сайте ММВБ для этого недостаточно. Придется осуществить несколько подготовительных процедур.

Поиск брокера

Это самое первое, что необходимо сделать, поскольку участвовать в биржевых сделках можно только с помощью посредника — брокера. Это специализированная организация, имеющая соответствующую лицензию. Эта организация производит подключение инвестора к торговой площадке и сопровождает его биржевую деятельность. На веб-ресурсе ММВБ доступен перечень брокеров, уполномоченных вести на ней торги.

Для поиска брокера есть несколько рекомендаций:

- Уточните, наделен ли посредник полномочиями осуществлять свою деятельность на Московской бирже.

- Выясните, есть ли филиалы брокера там, где вы живете. Это немаловажно, если вы намерены лично посещать офис организации, например, для обучения на семинарах и тренингах.

- Сравните имеющиеся тарифы на обслуживание и выберите самый оптимальный для себя. Некоторые посредники в целях расширения клиентской базы могут предлагать бесплатное обслуживание в течение некоторого периода времени. Обязательно оцените размеры и порядок удержания комиссий: обычно, чем больше операций проводится, тем меньше комиссионный сбор.

Создание демонстрационного счета

Это удобно, поскольку помогает освоить программные средства, используемые для участия в торгах, а также разобраться в самих принципах биржевой работы. Можно выделить такие программы, как «Tradematic Trader», «Quik», «TRANSAQ», «Netinvestor» и т.д.

ПО необходимо установить заблаговременно, чтобы познакомиться с интерфейсом, подстроить «под себя» имеющийся функционал, а также попробовать поторговать виртуально, не рискуя при этом своими деньгами. При любых трудностях в работе с программой клиент вправе задать вопрос в службу поддержки ее разработчика.

Для удобства трейдеров создано множество специальных сервисов, дающих возможность отслеживать статистику операций, составлять графики, диаграммы, анализировать данные. Наиболее распространен среди них сервис «Статистика трейдера» (www.marketstat.ru).

Открытие счета

Приняв решение относительно брокера, нужно заключить с ним договор на обслуживание двумя доступными методами:

- Обратившись в отделение организации-брокера. Отправляться в офис нужно с установленным комплектом документов. Их перечень можно узнать у брокера.

- Дистанционно через портал госуслуг.

Если счет хочет открыть лицо, которому не исполнилось еще 18 лет, к числу обязательных документов добавляется согласие со стороны органов опеки и попечительства.

После оформления соглашения открывается брокерский счет, создается аккаунт, предоставляются логин и пароль.

Чтобы подавать заявки через торговый терминал, понадобятся уникальные электронные ключи. Сгенерировать их поможет специальное ПО. Один из этих ключей (открытый) передается организации-посреднику, а другой (закрытый) находится у владельца аккаунта, и только он может применять его.

Внесение на счет денежных средств

Чтобы перейти к реальной торговле, следует внести на свой брокерский счет некоторую финансовую сумму через кассу банка либо посредством платежных сервисов, доступных онлайн.

Проводя различные транзакции, трейдер поступает на свой страх и риск. Финансы, вносимые на счет, не подлежат страхованию, и, допустив оплошность, их владелец несет убытки.

Ознакомьтесь с тематическим видео, доступным по ссылке: