Как правильно торговать на бирже форекс

Как происходит торговля валютой на Форекс

Советник iTrader — Сигналы от профессионалов

Рейтинг брокеров форекс

Фундаментальный анализ это

Доверительное управление на Forex

Открытие торгового счета Форекс

Процесс обмена одной валюты на другую непрерывный. Это обусловлено рядом причин – от проведения расчетных операций между транснациональными компаниями, до использования валюты в личных целях, например для поездки за рубеж.

Несколько слов в целом о торговле валютой на Форекс

Постоянная необходимость в иностранной валюте стала причиной формирования единой сети, позволяющей продавцам и покупателям совершать обменные операции быстро (из любой точки планеты), а главное – круглосуточно.

Сеть по проведению конверсионных операций (обмен валюты) получила название в виде аббревиатуры «Forex», которая расшифровывается как Fоrеign Ехchаngе Mаrkеt – Международный рынок по торговле валютой. По мере формирования и развития Форекс, закладывались основы для нового вида бизнеса – торговли валютой. Прибыль от данного занятия извлекается на курсовой разнице покупки/продажи валюты под влиянием сил спроса и предложения.

Как происходит трейдинг валютой на рынке Форекс. Основные понятия.

Торговля на рынке Форекс осуществляется с помощью специальных контрактов, именуемых «валютными парами». Денежные знаки любой страны обозначаются тремя буквами. Пара состоит из двух валют: на первом месте стоит базовая (товар), а на втором – котируемая (величина, отображающая стоимость единицы товара). Например, курс пары евро/доллар (EUR/USD) равняется 1,45. Это означает, что один евро стоит 1,45 доллара.

Сделки (позиции), которые открывают трейдеры на рынке Форекс, бывают двух видов: на покупку (в надежде на рост) и на продажу (в расчете на падение курса валюты). Покупка также называется «длинной позицией», поскольку в разрезе стратегического планирования, курсы валют всегда растут. Продажа, соответственно, – «короткая позиция».

Трейдер на рынке Форекс может заработать как на росте, так и на падении курса валюты.

Для каждой пары валют представлены две котировки (стоимости): «Ask» – цена, которую должен заплатить трейдер брокеру за покупку базовой валюты и «Bid» – цена продажи трейдером определенного ее количества. Например, если мы видим, что котировка парыEUR/USD равняется 1,2585/89, это означает, что купить евро за доллары можно по курсу 1,2589 («Ask»), а продать евро и получить доллары – по 1,2585 («Bid»). Цена продажи всегда будет меньше, чем покупки. Разница называется «спредом» (по сути, комиссия за сделки). Спред бывает фиксированным и плавающим. В представленном примере, спред = 1,2589-1,2585=0,0004 или 4 пункта. Пункт – минимальное ценовое изменение на валютном рынке. Один пункт для пары евро/доллар – это изменение четвертого знака после запятой.

Любая сделка на валютном рынке выражена определенной денежной суммой (размером). Указывается размер в лотах. Один лот равняется 100 тысячам базовой валюты (стоит на первом месте в паре). Необязательно начинать торговые операции сразу целым лотом. Можно работать и с дробными вариантами: 0,05 лота (5 тысяч базовой валюты) или 0,2 лота (20 тысяч базовой валюты).

Именно от того, с каким контрактом работает трейдер, зависят его прибыль/убытки. Стоимость пункта всегда определяется на основе котируемой валюты (второй в паре). Формула проста: лот необходимо умножить на долю пункта. Например, если работать 0,5 лота по паре евро/доллар, то пункт будет равняться 50000*0,0001=5$. Прибыль/убыток соразмерны лоту.

Как происходит трейдинг валютой на рынке Форекс: механизм проведения операций

Механизм работы на рынке Форекс прост: допустим, трейдер видит на графике EUR/USD падение, иными словами – евро падает относительно доллара. Не теряя времени, он открывает короткую позицию (продажу) с размером лота 0,5 (сумма 50000 евро). Возникает вопрос: а если у трейдера нет такой суммы, где взять деньги? Брокер – вот кто обеспечивает трейдера необходимыми средствами. В рамках маржинальной торговли, трейдеру предоставляется кредитное «плечо». Проведение операций возможно даже при отсутствии необходимой суммы на счету трейдера. Для заключения сделки, достаточно внести залог (маржу), которая в 100-500 раз меньше, чем объемы лота. Например, «плечо» 1:200 свидетельствует о том, что трейдеру на покупку/продажу 50000 у.е. необходима сумма в 200 раз меньше. В нашем примере, маржа=50000/200=250 у.е. Маржа выступает гарантией платежеспособности трейдера.

Механизм работы на рынке Форекс прост: допустим, трейдер видит на графике EUR/USD падение, иными словами – евро падает относительно доллара. Не теряя времени, он открывает короткую позицию (продажу) с размером лота 0,5 (сумма 50000 евро). Возникает вопрос: а если у трейдера нет такой суммы, где взять деньги? Брокер – вот кто обеспечивает трейдера необходимыми средствами. В рамках маржинальной торговли, трейдеру предоставляется кредитное «плечо». Проведение операций возможно даже при отсутствии необходимой суммы на счету трейдера. Для заключения сделки, достаточно внести залог (маржу), которая в 100-500 раз меньше, чем объемы лота. Например, «плечо» 1:200 свидетельствует о том, что трейдеру на покупку/продажу 50000 у.е. необходима сумма в 200 раз меньше. В нашем примере, маржа=50000/200=250 у.е. Маржа выступает гарантией платежеспособности трейдера.

Продолжим наш пример: итак, допустим, что у нас на счету 350 долларов. Кредитное «плечо» 1:200, валютная пара – EUR/USD; объем сделки – 50000 евро. Открывается короткая позиция по 1,2585 («Bid»). Это означает, что мы продали 50000 евро по курсу 1,2585; в дальнейшем нужно купить эту же сумму, но дешевле. Под данную сделку брокер выделяет 50000*1,2585=62925 доллара. Залог=50000/200*1,2585=314,625 долларов.

Допустим, через время цена евро упала. Принимается решение о закрытии сделки (нужно купить). Любую позицию необходимо закрывать противоположной сделкой. Брокер теперь покупает 50000 евро по курсу, к примеру, 1,2580. Получаем: 50000*1,2580=62900. Сумму 50000 евро брокер забирает себе и перестает удерживать залог (314,625 долларов), а трейдер получает прибыль: 62925-62900=25 долларов. Таким образом, общий депозит увеличивается на 25 у.е. до 375 долларов.

Что необходимо трейдеру для успешной торговли?

Новички часто спрашивают, что нужно знать и уметь для получения прибыли на Форекс?

Не так давно трейдингом занимались только профессионалы с высшим экономическим образованием, однако, сейчас торговать может любой желающий. Почему же тогда не каждый может получить прибыль?

Основными составляющими успешного рыночного игрока являются: везение, правильный выбор брокера, а также стратегии, и, конечно, знания. Трейдинг сопряжен с финансовыми рисками. Профессионалы рекомендуют не спешить заводить реальный торговый счет, а открыть демо счет на форекс . Брокеры, как правило, предоставляют бесплатные тренировочные счета.

Успех трейдера также зависит от выбора методов совершения торговых операций. Одни игроки работают внутри дня, другие с помощью скальпинга, третьи предпочитают ночную торговлю, а есть и такие, которые ориентируются только на экономические новости. Конечно, лучше всего, если стратегия трейдера включает анализ каждой из сторон, влияющих на изменение валютных курсов.

Преимущества и недостатки в работе с валютной биржей

Среди плюсов валютного рынка можно выделить такие как:

- ликвидность операций. Брокер предоставляет большое количество разнообразных инструментов;

- круглосуточная работа;

- отсутствие привязанности к определенному месту. Трейдеру доступны программы (терминалы), с помощью которых можно делать ставки из любой точки нашей планеты.

К недостаткам относят:

- высокий уровень риска. Количество торговых инструментов на Форекс намного больше, чем, к примеру, на фондовой бирже. Кроме того, ликвидность денег выше. Это означает, что котировки меняются чаще, а «поймать» нужные точки входа труднее;

- круглосуточная работа. Выступает как плюсом, так и минусом, поскольку между завершением одной сессии и началом другой практически нет времени на отдых;

- огромное кредитное «плечо». Конечно, это плюс. Однако, есть вероятность потерять большую сумму, если не знать правил мани-менеджмента.

Торговая платформа «МТ-4» как инструмент для открытия сделок

Торговый терминал «MеtаTrаdеr-4» (или «МТ-4») – одна из самых популярных платформ для торговли валютными парами. Для работы с «МТ-4» необходимо открыть реальный счет или демо.

Платформа позволяет мгновенно совершать сделки, выставлять отложенные ордера, проводить технический анализ валюты, наблюдать за главными финансовыми новостями и многое другое, выделяющую ключевую ликвидность форекс-торговли.

Помимо основных функций, есть возможность использовать специальных советников (роботов), анализирующих рынок валюты и предлагающих сигналы на покупку/продажу.

Маржинальная торговля на Форекс открывает широчайшие перспективы перед инвесторами. Имея всего 1% от суммы лота, можно торговать и получать неплохую прибыль, которая в десятки раз превышает начальные капиталовложения.

Портфель читателя: как потерять 4 зарплаты на форексе и начать агрессивно торговать на бирже

История и стратегия частного инвестора из Москвы

Т—Ж полон подробных инструкций для начинающих, продвинутых и даже заблудших инвесторов.

Но инвестиционный путь у каждого свой. Мы запускаем новую рубрику, в которой хотим дать слово нашим читателям и заглянуть в их инвестпортфели. В первом выпуске инженер из Москвы рассказывает, как попал на рынок форекс и все потерял, почему первые же купленные на Московской бирже акции оказались его лучшей инвестицией и какой стратегии он следует теперь.

Кем работает: руководитель проектов в инженерной компании

Когда начал инвестировать: ПАММ-счета с 2013 года, счет на ММВБ и ИИС с 2016 года, счет у американского брокера с 2018 года

Почему решил попробовать: из-за соседа по общежитию, низкой ставки по депозиту и рекламы форекса

Первые вложения: 50 000 Р

Старт

Я инженер, работаю руководителем проектов в компании, которая проектирует и строит небольшие части больших заводов в сфере энергетики. Учился в МГТУ и в Центральной школе Лилля.

Инвестированием начал интересоваться еще в университете. Мой сосед по общежитию занимался активным трейдингом, проводил большие сделки. У него уже тогда был Мак с двумя огромными мониторами — это вселяло зависть. В трейдинге я ничего не понимал, но хотел разобраться. Первую книгу по теме купил за 800 рублей — непомерные деньги для 2008 года.

Инвестировать начал уже после окончания университета, в 2013 году, когда появилась постоянная работа. Проценты по банковским депозитам казались смешными, я понял, что они не покрывают инфляцию, и хотел большего. Но мотивировал меня скорее интерес, а не финансовые цели.

Начинал с небольших сумм: положил 50 тысяч рублей на ПАММ-счета — это доверительное управление на форекс-биржах. Форекс тогда был везде — и в офлайне, и в интернете. Наверное, на мое решение повлияла реклама.

Я увидел, как один выпускник МГТУ пиарил на своей страничке во Вконтакте компанию, через которую он заработал на несколько квартир. Не думаю, что он хотел кого-то подставить или обмануть: просто зашел туда на 3—4 года раньше меня и сделал на этом деньги. А я пришел за полтора года до заката.

Схема была такая: кладешь деньги на счет, отдаешь их в управление, управляющий якобы торгует на форексе. Ты повторяешь его сделки: его счет растет — твой счет растет, его падает — твой падает. Если есть прибыль, управляющий берет себе комиссию. Если прибыли нет, убытки на мне.

Сейчас я понимаю, что это были мошеннические компании, а рост и падение были фиктивными. Система работала как пирамида: твой счет рос, если привлекались новые вкладчики.

Я постепенно довел инвестиции до 300 тысяч рублей, а в 2015 году потерял все деньги. Это была большая для меня сумма: четыре месячных зарплаты на тот момент.

После этого на полтора года я забросил инвестиции.

В 2016 году начал инвестировать через брокера на Московской бирже. Начинал с 200 тысяч рублей. Цель была — агрессивно торговать, чтобы быстрее накопить на квартиру. Первыми бумагами были «М-видео» и «Новатэк».

Лучшее инвестиционное решение

Я купил акции «Новатэка» в 2016 году, задолго до запуска их флагманского проекта «Ямал СПГ». Это был расчет на несколько лет: завод только строили, он должен был стать новым источником прибыли — значит, и акции должны были вырасти. Так как «Новатэк» — газовая компания, а моя работа связана с оказанием услуг в нефтегазовом секторе, я мог прикинуть потенциал.

первые инвестиции на Московской бирже в «Новатэк» и «М-видео»

На мое решение повлияло то, что в проект постепенно входили новые инвесторы: французский «Тоталь», китайский Фонд Шелкового пути, китайская нефтегазовая корпорация CNPC. К тому же его поддерживало государство, а Путин лично контролировал строительство.

Акции то росли, то падали ниже цены покупки.

За два года «качелей» у меня было много сомнений, но я не продавал акции. В итоге за 2018 год, когда завод запустился, стоимость сильно выросла — я почти удвоил свои вложения.

Стратегия

Сейчас я инвестирую в облигации РФ, российские акции, а также акции американских и китайских компаний. В 2018 году я открыл счет напрямую у иностранного брокера и теперь имею доступ к Американской, Шанхайской и европейским биржам.

Облигации мне нужны для защиты капитала: чтобы при падении рынка можно было быстро их продать и купить подешевевшие акции на низах. Американские бумаги — для диверсификации. Долю акций в долларах я собираюсь увеличивать. У меня печальное представление о долгосрочных перспективах рубля: исторически он всегда дешевел по отношению к доллару.

У меня три счета: два пассивных и один активный. На пассивных счетах акции меняются не чаще раза в полгода. Здесь я скорее делаю ставку на индустрию — вкладываю в компании роста или в компании, которые доминируют в своем секторе: «Аэрофлот», Московская биржа, «Новатэк», Google.

Среднегодовая доходность пассивного портфеля за три года — около 17% в рублях.

На активном счете я провожу по 1—2 операции в месяц. Оцениваю краткосрочные перспективы — максимум на год. Например, слежу за ожидаемыми дивидендами, хорошим финансовым отчетом, слиянием или поглощением, изменением цен на сырье — за всем, что может привести к положительной переоценке компании.

Кредитным плечом я пользуюсь только на активном счете. На длинных позициях могу использовать заемные средства довольно долго, скажем 8 месяцев из 12. Когда становится страшно, сокращаю плечо или убираю вовсе.

Пару раз удавалось шортить — зарабатывать на падении акции. Немного заработал так на акциях «Магнита», а на «Татнефти» получил убыток: пока я играл на понижение, компания продолжала расти.

Бывают серьезные просадки. Например, в 2017 году я несколько месяцев был в минусе, а на потерянные в 2018 году деньги мог бы купить хорошую иномарку.

Инвестиционный провал

Я стараюсь не доводить долю какой-то одной бумаги более чем до 20% портфеля. Но однажды нарушил это правило.

Я рассчитывал на большой и быстрый куш на акциях АФК «Система» после их корпоративного спора с «Роснефтью». Когда «Роснефть» подала к компании иск, акции «Системы» упали с 20 с лишним рублей примерно до 14. Потом они подписали мировое соглашение: АФК «Система» в итоге должна была выплатить 100 миллиардов рублей, то есть в два с лишним раза меньше суммы, о которой шла речь в суде.

общая сумма исков, которые «Роснефть» подала к АФК «Система» в 2017 году

Я ожидал, что, раз дело урегулировано, акции должны отпрыгнуть как минимум на половину падения, и закупился по 14 рублей — вложил где-то 40% активного портфеля. Но «Систему» ждали новые трудности, и с 14 рублей цена опустилась до 8 и даже ниже, то есть еще почти в два раза.

Если акция в моем портфеле падает на 15%, я даже не волнуюсь. А тут был провал, в какой-то момент я даже плакал. Я боялся, что «Система» не отрастет, но просто ждал и усреднялся — покупал акции по текущей цене, чтобы снизить среднюю цену покупки и быстрее выйти в плюс. В итоге вышел в прибыль, продал 60% акций и сейчас в плюсе где-то на 7%. Хотя неприятно, что я так надолго заморозил свои деньги в этом болоте.

Но биржа для меня — это во многом развлечение, способ больше узнать о мире и компаниях. А деньги я еще заработаю.

Главный вывод, который я сделал: да, что-то может пойти не так, но если фундаментальная оценка не изменилась, надо привязать себя к батарее и не продавать акции. Не нужно фиксировать убыток — лучше по возможности усредняться и ждать разворота тренда.

Решения и риски

Чтобы принимать решения, важно следить за макроэкономической ситуацией: санкциями, торговыми войнами, закредитованностью отдельных стран, ставками центральных банков и так далее. Здесь для меня основной источник — сайт «Ведомостей». Торговые войны приводят к замедлению экономик. Хоть и нельзя сказать, когда именно у конкретной компании что-то поменяется, тренд и его скорость можно чувствовать.

Я оцениваю риски интуитивно. Модели не считаю, но смотрю на основные показатели: закредитованность, P / E, динамику выручки и прибыли, новые инвестиционные проекты на горизонте, будущие источники выручки.

Когда учился понимать рынок, кропотливо разбирал отчеты российских и иностранных компаний и сверялся с аналитическими сайтами. Сейчас не делаю этого, так как все уже сделано более опытными частными инвесторами, в том числе в Т—Ж .

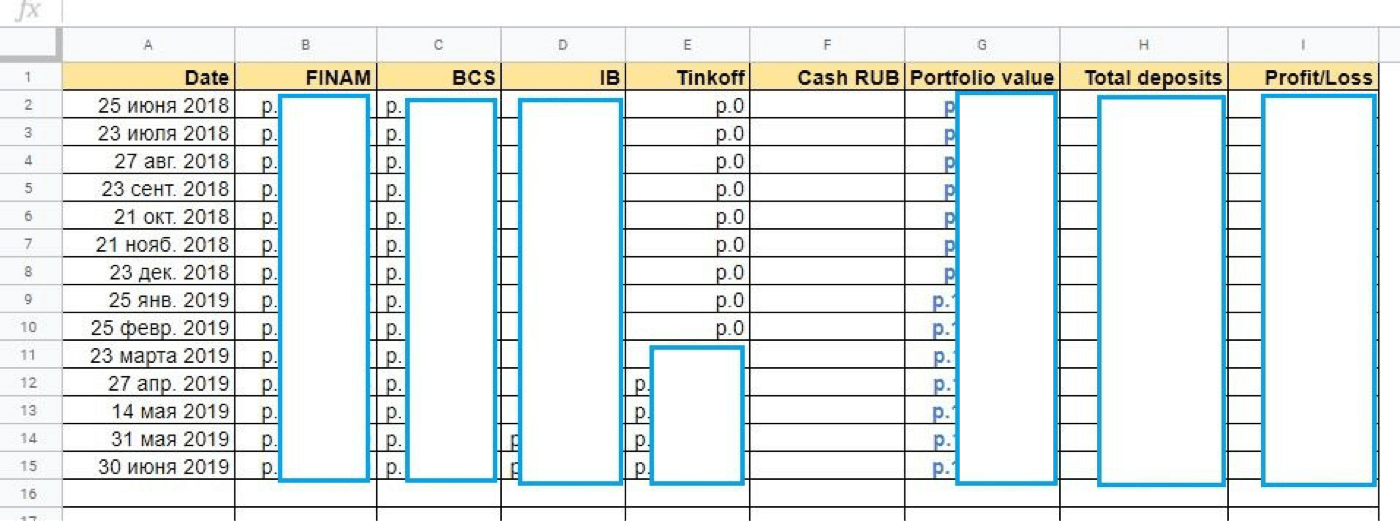

Чтобы каждый месяц оценивать изменения портфеля, я делаю собственные таблички в экселе.

Колонка A — это дата, в колонки B — E я вручную ввожу данные из личных кабинетов разных брокеров. Колонка G — совокупная рыночная стоимость всех инструментов. Колонка H — сколько личных денег я внес брокерам. Разница между H и G показывает текущую прибыль или убыток по всем брокерам. Свободные деньги, которые никуда не вложены, — это колонка F

Колонка A — это дата, в колонки B — E я вручную ввожу данные из личных кабинетов разных брокеров. Колонка G — совокупная рыночная стоимость всех инструментов. Колонка H — сколько личных денег я внес брокерам. Разница между H и G показывает текущую прибыль или убыток по всем брокерам. Свободные деньги, которые никуда не вложены, — это колонка F

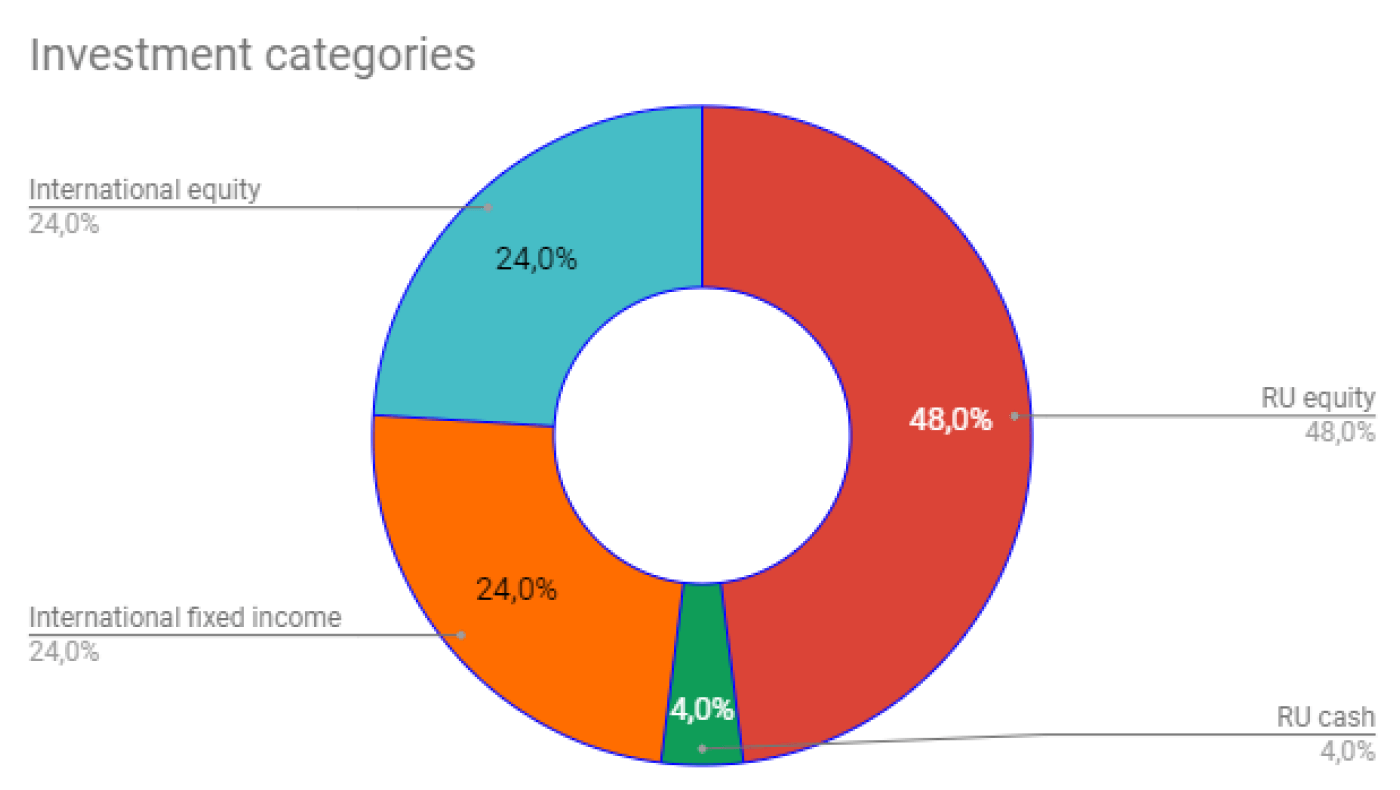

Отдельные графики я строю, чтобы отслеживать, как средства распределяются между российскими и иностранными акциями и облигациями.

Пример такого графика. Красным обозначены российские акции и облигации в рублях, голубым — иностранные акции в долларах, оранжевым — иностранные и российские еврооблигации в долларах, а зеленым — свободные денежные средства в рублях

Пример такого графика. Красным обозначены российские акции и облигации в рублях, голубым — иностранные акции в долларах, оранжевым — иностранные и российские еврооблигации в долларах, а зеленым — свободные денежные средства в рублях