Как начать торговать на бирже форекс

Как торговать на Форекс

![]()

Эта статья будет полезной для тех, кто еще только планирует начать свое знакомство с валютным рынком и не знает, как торговать на Форекс. Я снова решил поднять в своем блоге тему Форекса, так как из общения с подписчиками у меня сложилось впечатление, что многие считают Форекс чем-то непомерно сложным.

На самом деле это, конечно же, не так. Миллионы людей торгуют на валютном рынке, и никто (ну или почти никто) из них не имеет специального трейдерского образования. Сам механизм торговли на Форекс предельно прост: вы либо покупаете валюту с расчётом на то, что её курс вырастет, либо продаете с расчётом на то, что ее курс упадет.

Правда есть несколько аспектов, которые по началу могут показаться сложными – специфическая терминология и ряд правил, по которым эта самая торговля проходит. Давайте вкратце по ним пройдемся.

Как начать торговать на Форекс

Для того чтобы начать торговать на Форекс, вам понадобится зарегистрироваться в одном из Форекс-брокеров и получить доступ к торговой платформе. Большинство брокеров предлагают два вида торговых платформ:

- Метатрейдер (четвертая или пятая версия);

- Онлайн-платформа (которую не нужно скачивать на компьютер).

Так как самым популярным вариантом является платформа Метатрейдер 4 (МТ4), то и рассматривать то, как торговать на Форекс, мы будем на ее примере. Как вариант, можно воспользоваться метатрейдером от брокера Альпари, или FinmaxFX.

Как торговать на рынке Форекс

Скачав и установив на компьютер платформу, можно приступать к торговле. Для того чтобы открыть сделку на Форекс, вам понадобится нажать на вкладку «Новый ордер», которая находится на верхней панели Метатрейдера. Кстати, слово «ордер» переводится с английского языка как «заявка» или «приказ» и будет вам встречаться очень часто. Запомните его.

Далее перед вами появится окно, в котором нужно будет уточнить детали вашего ордера (заявки). Вот тут у новичков и появляется основная масса вопросов, как торговать на Форекс и правильно заполнить заявку. Давайте разберемся с ними по порядку:

Что такое символ

Символ – это название валютной пары. Каждая валютная пара состоит из двух валют: базовой (стоящей слева) и котируемой (стоящей справа). Например, в паре EUR/USD базовой валютой будет евро, а котируемой – доллар. Собственно, их отношение и будет валютным курсом, на котором зарабатывают зарабатывают трейдеры.

Объем торговых сделок на Форекс

Объем торговых сделок на Форекс измеряется в лотах. 1 лот – это 100 000 единиц базовой валюты. То есть для пары EUR/USD одним лотом будет 100 000 евро, а для пары USD/CHF – 100 000 долларов. Минимальный объем одной торговой сделки на Форекс составляет 0.01 лота (микролот), то есть 1 000 единиц базовой валюты.

От объема сделки напрямую зависит стоимость пункта, то есть то, сколько мы заработаем или потеряем, если котировка изменится. Например, при объеме сделки в 1 лот стоимость каждого пункта EUR/USD будет 10$, а при объеме сделки в 0.01 лота всего лишь 0.10$ (10 центов).

Несмотря на то, что микролот составляет 1 000 единиц валюты, трейдеру совершенно не обязательно иметь на счете большую сумму денег, так как Форекс брокеры предоставляют кредитное плечо. Кредитное плечо – это объем заимствованных у брокера средств, которые можно использовать для открытия сделки.

К примеру, кредитное плечо 1:100 дает возможность торговать на Форекс суммами в 100 раз большими, чем объем собственных средств на счете трейдера. Стоит сразу отметить, что кредитное плечо – это не кредит, и отдавать ничего брокеру не придется. Максимальный размер риска все равно будет ограничен собственными средствами трейдера. При этом максимальный заработок трейдера ничем ограничен не будет.

Чтобы не забивать себе голову сложными расчетами, стоит воспользоваться калькулятором трейдера. Такой калькулятор есть на сайте каждого брокера, и с его помощью можно без труда определить все параметры сделки.

Что такое Стоп Лосс и Тейк Профит?

Стоп Лосс (СЛ) и Тейк Профит (ТП) – это заявки на автоматическое закрытие сделки. В них вы указываете котировки, при которых вы хотели бы зафиксировать прибыль или ограничить убыток. Стоп Лосс – это заявка на фиксацию убытка, а Тейк Профит – это заявка на фиксацию прибыли.

Выставлять эти заявки не обязательно, так как вы можете следить за торговлей на Форекс самостоятельно и открывать либо закрывать позиции вручную. Однако торговать без Стоп Лосса все же не рекомендуется из-за риска получить большие убытки.

Что такое типы сделок в торговле на Форекс?

Существует два типа Форекс-сделок: «немедленного исполнения» и «отложенные ордеры». Сделки немедленного исполнения открываются сразу и по текущим котировкам. Ну а отложенные ордеры открываются тогда, когда график дойдет до заданной нами котировки.

При открытии сделок немедленного исполнения можно задать максимальное отклонение от запрошенной цены. Эта функция необходима для тех случаев, когда открыть сделку по текущей цене невозможно. Например, такой цены просто нет или на эту цену есть длинная очередь из заявок других трейдеров. Так что для того чтобы избежать ситуации, в которой сделка не откроется вовсе, можно указать приемлемый диапазон отклонения цены.

Теперь про отложенные ордеры. Отложенных ордеров существует четыре вида: Buy Limit, Buy Stop, Sell Limit и Sell Stop. На картинке выше я схематически изобразил, какая между ними разница. Собственно, разница заключается в направлении сделки. Будет ли она открыта выше или ниже указанной вами цены, и будет ли она открыта на покупку или на продажу.

Bid, Ask, Спред

В торговле на Форекс всегда есть два вида котировок: Bid (котировка продажи) и Ask (котировка покупки). Разница между ними называется Спред. По аналогии с обычным пунктом обмена валюты мы можем купить валюту по одному курсу, а продать по другому. Разница между курсами – это прибыль, которую получает брокер.

Стоит учитывать, что сделки на Форекс изначально открываются для трейдера в минусе на величину спреда. То есть для получения прибыли необходимо вначале отработать спред.

Заключение

Ну вот, собственно, и вся механика, по которой происходит торговля на Форекс. Да, это не бинарные опционы, где есть всего две кнопки «Выше» и «Ниже». Но и тут совершенно не нужно быть финансовым гением для того, чтобы разобраться. Кстати, контракты на разницу (CFD) торгуются точно также.

Естественно, с тем, как торговать на Форекс, легче всего разбираться на практике. Для этих целей я советую воспользоваться демо-счетом, который можно открыть в любом нормальном брокере (в том числе и в Альпари).

Как торговать на форекс

Для начала вам нужно скачать терминал metatrader 4 с сайта брокера, тут же и рассказывается как открыть демо-счет для торговли. Далее потом выбираете валютную пару и открываете сделки на повышение или понижение, также более подробно можете здесь почитать.

Сколько нужно денег, чтобы начать торговать на фондовом рынке?

На этот вопрос есть два возможных ответа: простой и правильный.

Простой ответ заключается в том, что вас ограничивает только размер минимального депозита у вашего брокера (компании, предоставляющей вам доступ на рынок): без брокера вы не сможете торговать на бирже. Размер минимального депозита зависит, прежде всего, от конкретного брокера и от того рынка, на котором вы хотите торговать – так, к примеру, минимальный депозит у заметного количества форекс-брокеров составляет всего 1$. Тем не менее, если вы видите столь низкий первоначальный взнос, то не стоит сломя голову нести в подобную контору все свои деньги в надежде быстро стать миллионером – это не только весьма проблематично с минимальным стартовым капиталом, но и довольно рисковано: различные «кухонные» брокеры любят завлекать клиентов низкими первоначальными депозитами и всяческими бонусами при пополнении счета — все это делается для того, чтобы вы принесли мошенникам как можно больше денег.

Правильный ответ, очевидно, много сложнее. В целом, работать на фондовом рынке можно с практически любым минимальным депозитом – другое дело, что вы четко должны понимать, что вложив рубль, заработать 100 рублей будет практически невозможно. Кроме того, помните, что многие торговые стратегии и активы вам будет недоступны при недостаточно большом капитале. Как же определить оптимальный размер капитала, который подходит именно под ваши цели и стратегии? В двух словах не объяснишь, поэтому я нагло воспользуюсь возможностью и дам ссылку на свою статью, которая подробно все объясняет.

форексе по действительности можно эаработать деньги и какого брокера посоветуете?

В теории, на валютном рынке Forex заработать легко — достаточно просто прогнозировать курс какой валюты будет расти или продать и, в зависимости от прогноза, купить или продать валюту. На практике же все иначе — курсы валют постоянно изменяются как в сторону повешения, так в сторону понижения. К тому же, курсы зависят от новостей финансового рынка и многих других обстоятельств. Это значительно увеличивает риски. Торговать на рынке Форекс советую только в том случае, если есть начальные навыки в области финансовых и фондовых рынков.

Один из самых старых Forex-брокеров в России — компания Альпари. Она уже успела зарекомендовать себя в качестве надежного брокера. Об этом свидетельствуют многочисленные положительные отзывы в сети.

Реально ли зарабатывать 10-15 тысяч в месяц на форекс приложениях типо alpari и iQ option??

Если речь идет о бинарных опционах, сразу же закрывайте вкладку, e-mail, бросайте трубку. У них всегда отрицательной матожидание доходности. На сайте есть уже хорошие ответы, почему это так, можно поискать.

Касательно альпари, то тут сложнее. Они вроде бы не являются кухней (https://www.mql5.com/ru/blogs/post/376763), но наверняка я сказать не могу, так как не пользовался. Если бинарный опционы всегда направлены на разорение клиентов, то форексовые брокеры бывают настоящие (для меня главный индикатор кухни — они предлагают торговать с плечом 100). Но это не дополнительный заработок для студента. Это полноценная профессия, где нужно заниматься постоянным анализом, не говоря уже об алгоритмическом трейдинге. И уж тем более это не нужно делать на приложениях — только терминалы на ПК. Игра на валютных парах не гарантирует дохода. А вот мозг может совершить столько когнитивных ошибок, что можно проиграть все, что угодно.

Поэтому если есть лишние деньги, то попробовать научиться можно. Если нужен полноценный источник небольшого дохода, то есть более традиционные и надежные заработки для студентов (писать рефераты, устроиться официантом, раздавать флаеры и т.д.). А для непрофессионалов биржи нужны только для долгосрочного инвестирования.

Как торговать нефтью на бирже?

Помимо физической покупки бочек с нефтью (судя по вопросу, это не ваш вариант) можно поучаствовать в росте цен на нефть, купив фьючерс на нефть на Московской бирже. Этот инструмент подходит для активных спекуляций на небольшом временном промежутке и может быть куплен даже с совсем небольшой суммой. Также я бы посоветовал рассмотреть покупку акций нефтедобывающих компаний. Их прибыль напрямую зависит от рыночных цен, и чем дороже нефть, тем выше доходы акционеров этих компаний. На российском рынке крупными компаниями являются Роснефть, Лукойл, Газпромнефть, Татнефть, Башнефть.

Стоит ли открывать брокерский счет?

Нужно все тщательно продумать, ведь вы рискуете своими кровными. Сначала выберите надежного брокера, ведь это он будет совершать сделки от вашего лица. Это очень важно. Брокер ведет учет ваших финансов. Также еще делается регистрация на бирже, где вам будут присвоены специальные коды для совершения сделок.

Вы должны быть уверены с своем брокере, иначе не стоит и начинать. Брокер дает вам информацию о ходе торгов.

То есть, вы становитесь инвестором и совершаете сделки с активами (ценные бумаги, валюта, опционы), и если грамотно вести торговли, то прибыль будет приличная.

Также вам установят специальную пограмму, по которой из дома вы сможете следить, как растут или падают цены на активы, и как совершаются сделки. Но не забудьте, что доход от сделок облагается подоходным налогом 13 %.

Что такое Форекс и как работает?

Форекс это это рынок международного обмена валют по свободно формирующимся котировкам на основе спроса на валюту и, соответственно, предложения. Говоря проще это рынок валют,драгоценных металов.А работает он так там проходят торги нужно вовремя скуплять валюту или драгоценный метал и также вовремя продавать.

Как торговаться на рынке в арабских странах?

Искусству правильно торга я научилась за время своих путешествий по Марокко. К шопингу по-арабски лучше подготовиться заранее:

Одеваемся попроще, чтобы сойти за нищебродов.

Доллары и евро – символ роскоши, поэтому берем местную валюту. Делим сумму на несколько частей, чтобы в случае торгов показать, что у нас не очень много кэша с собой.

Запоминаем ключевые фразы: «би кам?» — «сколько?»; «миш рхис абадан» — «слишком много»; «миш куаис» — «плохой», «ля, шукран» — «нет, спасибо».

А дальше – делаем морду кирпичом и идем напролом через рынок или торговые ряды. Главный секрет – выглядеть так, будто предлагаемый товар нам совершенно не нужен, на рынок мы зашли случайно, а у товара задержались чисто из снисхождения к продавцу. Называют цену – говорим, что это дорого. Снижают цену – говорим, что всё равно дорого. Отказываются снижать цену – говорим, что не особо-то хотелось, и уходим (медленно, чтобы у продавца было время нас остановить и предложить более низкую цену). В идеале мы должны прийти к тому, чтобы цену нам скинули более чем в два раза – это касается кожи, ковров, ювелирных изделий.

Если продавец попался несговорчивый, можем назвать свою цену. Например: «Куплю за двадцать – и всё». Отказывается – уходим. Как правило, вслед нам будут лететь цифры «тридцать», «двадцать пять», «двадцать четыре» — в результате все равно мы купим заветный товар за заветную двадцатку.

Моя любимая фишка – во время торгов уверенно заявить, что я живу здесь, знаю местные цены и покупать товар по ценам для туристов не собираюсь (здесь как раз идут в ход заученные заранее фразочки). Естественно, начинаются вопросы, и тут главное – расположить продавца к себе. Говорите, что приехали из России, там очень холодно, а здесь тепло, работаете в таком-то отеле (придумайте должность попроще). Для девушек вообще идеальный вариант – «вышла замуж за араба» (заодно избавите себя от назойливого флирта). Будьте убедительны, и вам обязательно снизят цену

Как стать трейдером?

Стать трейдером очень просто. Надо всего лишь заключить договор с биржевым брокером, открыть там счет и перевести на него деньги. Затем нужно установить программное обеспечение (так называемый терминал, обычно можно скачать с сайта брокера), и вы уже можете торговать. За свои услуги брокер будет брать небольшую комиссию (обычно процент с каждой сделки).

А вот заработать трейдингом деньги гораздо сложнее. Помните, что абсолютное большинство начинающих трейдеров сильно проигрываются. На тему как торговать на бирже написаны тонны трудов, однако ни в одном нет и не может быть единственно верного рецепта (что бы там ни говорилось).

Несколько советов, если все же решили попробовать себя в трейдинге:

не играйте на последние деньги, тем более на заемные;

если проиграли, не пытайтесь отыграться, скорее всего, просадите еще больше, а затуманенный разум помешает рассуждать рационально, будете надеяться на удачу и проиграете;

будьте осторожны со сделками вкороткую, для начала лучше вообще ограничиться бычьей стратегией;

не играйте с плечом;

лучше не связываться с фьючерсами и опционами, стратегии торгов с ними достаточно сложны для новичка;

выработайте четкую стратегию и соблюдайте ее;

покупая или продавая актив, вы должны ясно понимать, почему вы так делаете.

не лезьте в форекс, там мизерные доходы (и огромные проигрыши) и много мошенников.

Как покупать валюту на бирже?

Никаких сложностей. Открыв брокерский счет, вы получите доступ на валютную секцию Московской биржи. Здесь валюта торгуется по биржевому курсу, причем вам не придется идти куда-то — все сделки совершаются онлайн, прямо из личного кабинета клиента.

Как торговать акциями?

Торговать акциями (покупать или продавать их) может каждый. Для этого не нужны большие сбережения и специальное образование, но необходимо знать несколько базовых шагов, которые помогут вам начать инвестировать.

1) Акции российских и зарубежных компаний торгуются на биржах. В России самые популярные – Московская и Санкт-Петербургская биржи.

Московская биржа – это площадка, которая организовывает торги российскими ценными бумагами, драгоценными металлами, валютой, фьючерсами и другими финансовыми инструментами.

Санкт-Петербургская биржа – площадка, которая организовывает торги бумагами иностранных компаний, например, Apple, Facebook, Coca-Cola. Именно через неё российский инвестор может вкладывать деньги в зарубежные предприятия.

2) Но у физического лица нет права покупать акции на бирже напрямую. Сделать это он может только через брокера.

Брокер – посредник на бирже, который проводит все сделки инвестора. Он учитывает его доходы, может обучать или консультировать.

Ещё у каждого брокера должна быть лицензия о брокерской деятельности от ЦБ РФ. Брокеры выкладывают её у себя на сайте в разделе «Лицензии».

3) Чтобы начать инвестировать через брокера, нужно оформить у него брокерский счёт. Сделать это не сложнее, чем заказать банковскую карточку. Процедуры похожи – заполняете анкету на сайте, указываете свои паспортные данные и адрес регистрации.

4) Брокерские компании работают не бесплатно. Они зарабатывают на комиссиях с каждой операции клиента по ценным бумагам. Комиссия у каждой компании разная, но обычно она не бывает больше 0,3% от общей суммы сделки.

5) Открыть брокерский счёт и покупать акции можно дистанционно. Поможет в этом интернет-витрина ценных бумаг.

Портфель читателя: как потерять 4 зарплаты на форексе и начать агрессивно торговать на бирже

История и стратегия частного инвестора из Москвы

Т—Ж полон подробных инструкций для начинающих, продвинутых и даже заблудших инвесторов.

Но инвестиционный путь у каждого свой. Мы запускаем новую рубрику, в которой хотим дать слово нашим читателям и заглянуть в их инвестпортфели. В первом выпуске инженер из Москвы рассказывает, как попал на рынок форекс и все потерял, почему первые же купленные на Московской бирже акции оказались его лучшей инвестицией и какой стратегии он следует теперь.

Кем работает: руководитель проектов в инженерной компании

Когда начал инвестировать: ПАММ-счета с 2013 года, счет на ММВБ и ИИС с 2016 года, счет у американского брокера с 2018 года

Почему решил попробовать: из-за соседа по общежитию, низкой ставки по депозиту и рекламы форекса

Первые вложения: 50 000 Р

Старт

Я инженер, работаю руководителем проектов в компании, которая проектирует и строит небольшие части больших заводов в сфере энергетики. Учился в МГТУ и в Центральной школе Лилля.

Инвестированием начал интересоваться еще в университете. Мой сосед по общежитию занимался активным трейдингом, проводил большие сделки. У него уже тогда был Мак с двумя огромными мониторами — это вселяло зависть. В трейдинге я ничего не понимал, но хотел разобраться. Первую книгу по теме купил за 800 рублей — непомерные деньги для 2008 года.

Инвестировать начал уже после окончания университета, в 2013 году, когда появилась постоянная работа. Проценты по банковским депозитам казались смешными, я понял, что они не покрывают инфляцию, и хотел большего. Но мотивировал меня скорее интерес, а не финансовые цели.

Начинал с небольших сумм: положил 50 тысяч рублей на ПАММ-счета — это доверительное управление на форекс-биржах. Форекс тогда был везде — и в офлайне, и в интернете. Наверное, на мое решение повлияла реклама.

Я увидел, как один выпускник МГТУ пиарил на своей страничке во Вконтакте компанию, через которую он заработал на несколько квартир. Не думаю, что он хотел кого-то подставить или обмануть: просто зашел туда на 3—4 года раньше меня и сделал на этом деньги. А я пришел за полтора года до заката.

Схема была такая: кладешь деньги на счет, отдаешь их в управление, управляющий якобы торгует на форексе. Ты повторяешь его сделки: его счет растет — твой счет растет, его падает — твой падает. Если есть прибыль, управляющий берет себе комиссию. Если прибыли нет, убытки на мне.

Сейчас я понимаю, что это были мошеннические компании, а рост и падение были фиктивными. Система работала как пирамида: твой счет рос, если привлекались новые вкладчики.

Я постепенно довел инвестиции до 300 тысяч рублей, а в 2015 году потерял все деньги. Это была большая для меня сумма: четыре месячных зарплаты на тот момент.

После этого на полтора года я забросил инвестиции.

В 2016 году начал инвестировать через брокера на Московской бирже. Начинал с 200 тысяч рублей. Цель была — агрессивно торговать, чтобы быстрее накопить на квартиру. Первыми бумагами были «М-видео» и «Новатэк».

Лучшее инвестиционное решение

Я купил акции «Новатэка» в 2016 году, задолго до запуска их флагманского проекта «Ямал СПГ». Это был расчет на несколько лет: завод только строили, он должен был стать новым источником прибыли — значит, и акции должны были вырасти. Так как «Новатэк» — газовая компания, а моя работа связана с оказанием услуг в нефтегазовом секторе, я мог прикинуть потенциал.

первые инвестиции на Московской бирже в «Новатэк» и «М-видео»

На мое решение повлияло то, что в проект постепенно входили новые инвесторы: французский «Тоталь», китайский Фонд Шелкового пути, китайская нефтегазовая корпорация CNPC. К тому же его поддерживало государство, а Путин лично контролировал строительство.

Акции то росли, то падали ниже цены покупки.

За два года «качелей» у меня было много сомнений, но я не продавал акции. В итоге за 2018 год, когда завод запустился, стоимость сильно выросла — я почти удвоил свои вложения.

Стратегия

Сейчас я инвестирую в облигации РФ, российские акции, а также акции американских и китайских компаний. В 2018 году я открыл счет напрямую у иностранного брокера и теперь имею доступ к Американской, Шанхайской и европейским биржам.

Облигации мне нужны для защиты капитала: чтобы при падении рынка можно было быстро их продать и купить подешевевшие акции на низах. Американские бумаги — для диверсификации. Долю акций в долларах я собираюсь увеличивать. У меня печальное представление о долгосрочных перспективах рубля: исторически он всегда дешевел по отношению к доллару.

У меня три счета: два пассивных и один активный. На пассивных счетах акции меняются не чаще раза в полгода. Здесь я скорее делаю ставку на индустрию — вкладываю в компании роста или в компании, которые доминируют в своем секторе: «Аэрофлот», Московская биржа, «Новатэк», Google.

Среднегодовая доходность пассивного портфеля за три года — около 17% в рублях.

На активном счете я провожу по 1—2 операции в месяц. Оцениваю краткосрочные перспективы — максимум на год. Например, слежу за ожидаемыми дивидендами, хорошим финансовым отчетом, слиянием или поглощением, изменением цен на сырье — за всем, что может привести к положительной переоценке компании.

Кредитным плечом я пользуюсь только на активном счете. На длинных позициях могу использовать заемные средства довольно долго, скажем 8 месяцев из 12. Когда становится страшно, сокращаю плечо или убираю вовсе.

Пару раз удавалось шортить — зарабатывать на падении акции. Немного заработал так на акциях «Магнита», а на «Татнефти» получил убыток: пока я играл на понижение, компания продолжала расти.

Бывают серьезные просадки. Например, в 2017 году я несколько месяцев был в минусе, а на потерянные в 2018 году деньги мог бы купить хорошую иномарку.

Инвестиционный провал

Я стараюсь не доводить долю какой-то одной бумаги более чем до 20% портфеля. Но однажды нарушил это правило.

Я рассчитывал на большой и быстрый куш на акциях АФК «Система» после их корпоративного спора с «Роснефтью». Когда «Роснефть» подала к компании иск, акции «Системы» упали с 20 с лишним рублей примерно до 14. Потом они подписали мировое соглашение: АФК «Система» в итоге должна была выплатить 100 миллиардов рублей, то есть в два с лишним раза меньше суммы, о которой шла речь в суде.

общая сумма исков, которые «Роснефть» подала к АФК «Система» в 2017 году

Я ожидал, что, раз дело урегулировано, акции должны отпрыгнуть как минимум на половину падения, и закупился по 14 рублей — вложил где-то 40% активного портфеля. Но «Систему» ждали новые трудности, и с 14 рублей цена опустилась до 8 и даже ниже, то есть еще почти в два раза.

Если акция в моем портфеле падает на 15%, я даже не волнуюсь. А тут был провал, в какой-то момент я даже плакал. Я боялся, что «Система» не отрастет, но просто ждал и усреднялся — покупал акции по текущей цене, чтобы снизить среднюю цену покупки и быстрее выйти в плюс. В итоге вышел в прибыль, продал 60% акций и сейчас в плюсе где-то на 7%. Хотя неприятно, что я так надолго заморозил свои деньги в этом болоте.

Но биржа для меня — это во многом развлечение, способ больше узнать о мире и компаниях. А деньги я еще заработаю.

Главный вывод, который я сделал: да, что-то может пойти не так, но если фундаментальная оценка не изменилась, надо привязать себя к батарее и не продавать акции. Не нужно фиксировать убыток — лучше по возможности усредняться и ждать разворота тренда.

Решения и риски

Чтобы принимать решения, важно следить за макроэкономической ситуацией: санкциями, торговыми войнами, закредитованностью отдельных стран, ставками центральных банков и так далее. Здесь для меня основной источник — сайт «Ведомостей». Торговые войны приводят к замедлению экономик. Хоть и нельзя сказать, когда именно у конкретной компании что-то поменяется, тренд и его скорость можно чувствовать.

Я оцениваю риски интуитивно. Модели не считаю, но смотрю на основные показатели: закредитованность, P / E, динамику выручки и прибыли, новые инвестиционные проекты на горизонте, будущие источники выручки.

Когда учился понимать рынок, кропотливо разбирал отчеты российских и иностранных компаний и сверялся с аналитическими сайтами. Сейчас не делаю этого, так как все уже сделано более опытными частными инвесторами, в том числе в Т—Ж .

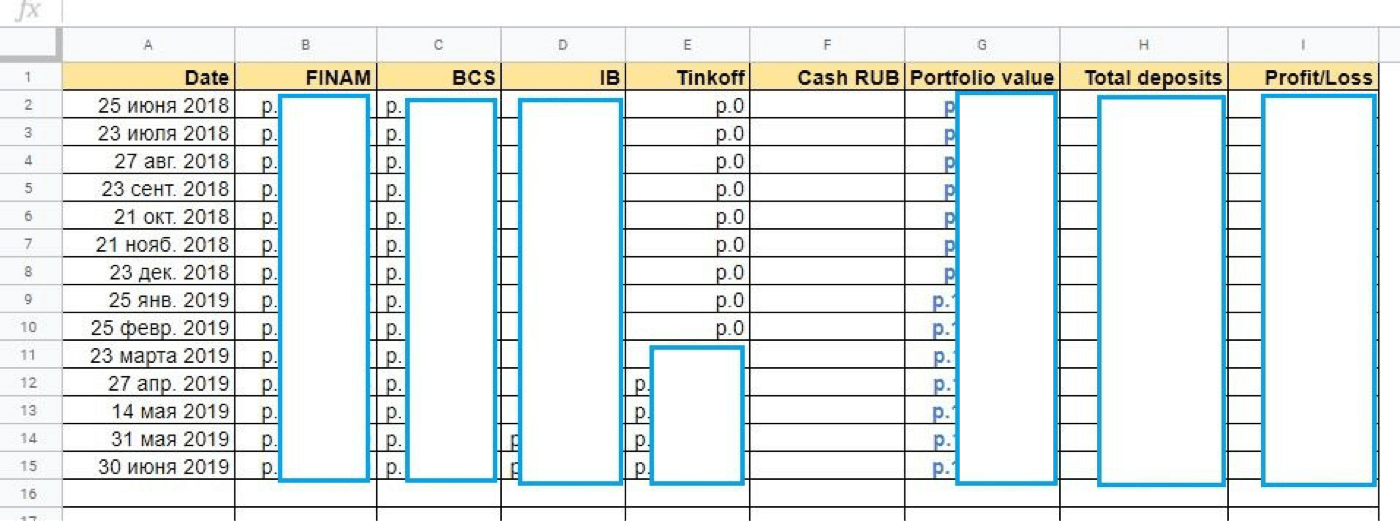

Чтобы каждый месяц оценивать изменения портфеля, я делаю собственные таблички в экселе.

Колонка A — это дата, в колонки B — E я вручную ввожу данные из личных кабинетов разных брокеров. Колонка G — совокупная рыночная стоимость всех инструментов. Колонка H — сколько личных денег я внес брокерам. Разница между H и G показывает текущую прибыль или убыток по всем брокерам. Свободные деньги, которые никуда не вложены, — это колонка F

Колонка A — это дата, в колонки B — E я вручную ввожу данные из личных кабинетов разных брокеров. Колонка G — совокупная рыночная стоимость всех инструментов. Колонка H — сколько личных денег я внес брокерам. Разница между H и G показывает текущую прибыль или убыток по всем брокерам. Свободные деньги, которые никуда не вложены, — это колонка F

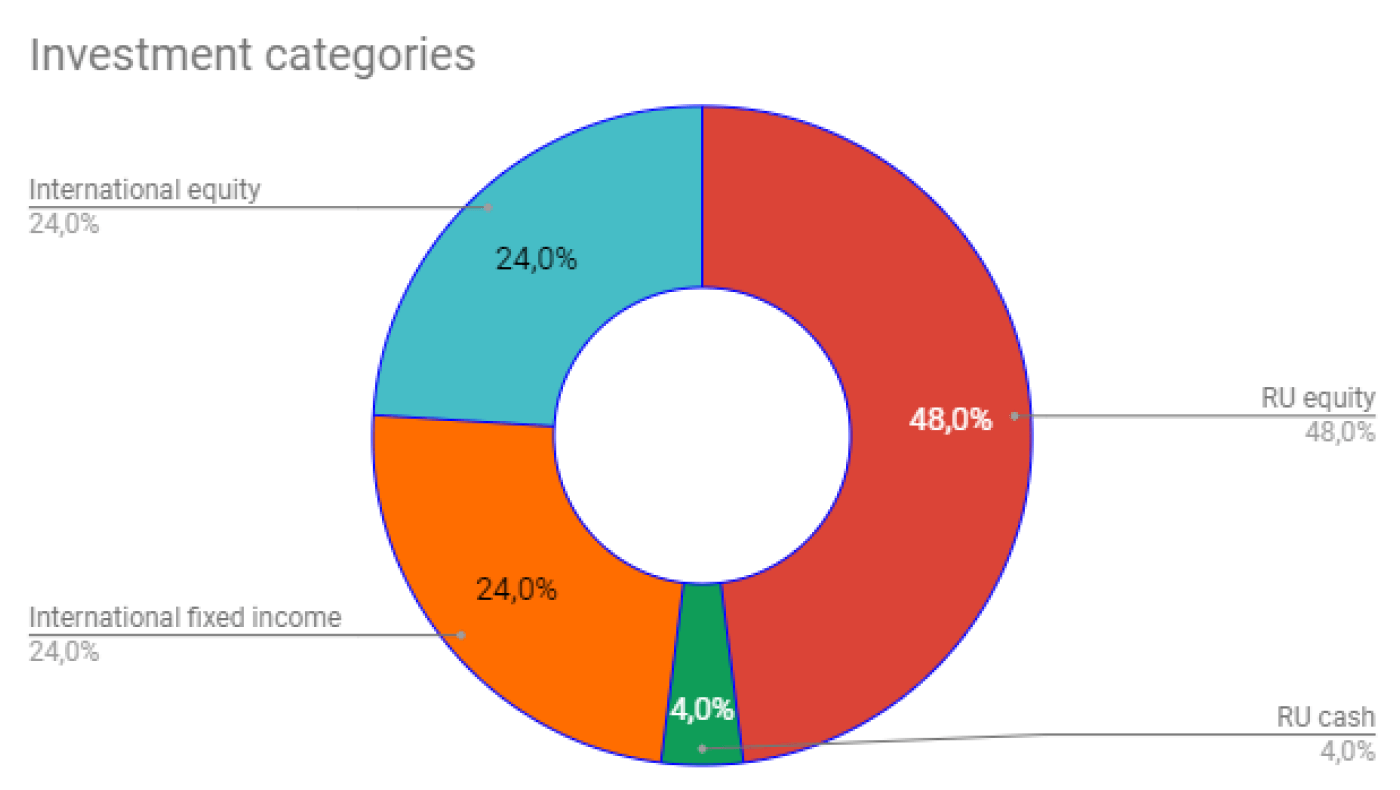

Отдельные графики я строю, чтобы отслеживать, как средства распределяются между российскими и иностранными акциями и облигациями.

Пример такого графика. Красным обозначены российские акции и облигации в рублях, голубым — иностранные акции в долларах, оранжевым — иностранные и российские еврооблигации в долларах, а зеленым — свободные денежные средства в рублях

Пример такого графика. Красным обозначены российские акции и облигации в рублях, голубым — иностранные акции в долларах, оранжевым — иностранные и российские еврооблигации в долларах, а зеленым — свободные денежные средства в рублях

Как торговать на Форекс

![]()

Эта статья будет полезной для тех, кто еще только планирует начать свое знакомство с валютным рынком и не знает, как торговать на Форекс. Я снова решил поднять в своем блоге тему Форекса, так как из общения с подписчиками у меня сложилось впечатление, что многие считают Форекс чем-то непомерно сложным.

На самом деле это, конечно же, не так. Миллионы людей торгуют на валютном рынке, и никто (ну или почти никто) из них не имеет специального трейдерского образования. Сам механизм торговли на Форекс предельно прост: вы либо покупаете валюту с расчётом на то, что её курс вырастет, либо продаете с расчётом на то, что ее курс упадет.

Правда есть несколько аспектов, которые по началу могут показаться сложными – специфическая терминология и ряд правил, по которым эта самая торговля проходит. Давайте вкратце по ним пройдемся.

Как начать торговать на Форекс

Для того чтобы начать торговать на Форекс, вам понадобится зарегистрироваться в одном из Форекс-брокеров и получить доступ к торговой платформе. Большинство брокеров предлагают два вида торговых платформ:

- Метатрейдер (четвертая или пятая версия);

- Онлайн-платформа (которую не нужно скачивать на компьютер).

Так как самым популярным вариантом является платформа Метатрейдер 4 (МТ4), то и рассматривать то, как торговать на Форекс, мы будем на ее примере. Как вариант, можно воспользоваться метатрейдером от брокера Альпари, или FinmaxFX.

Как торговать на рынке Форекс

Скачав и установив на компьютер платформу, можно приступать к торговле. Для того чтобы открыть сделку на Форекс, вам понадобится нажать на вкладку «Новый ордер», которая находится на верхней панели Метатрейдера. Кстати, слово «ордер» переводится с английского языка как «заявка» или «приказ» и будет вам встречаться очень часто. Запомните его.

Далее перед вами появится окно, в котором нужно будет уточнить детали вашего ордера (заявки). Вот тут у новичков и появляется основная масса вопросов, как торговать на Форекс и правильно заполнить заявку. Давайте разберемся с ними по порядку:

Что такое символ

Символ – это название валютной пары. Каждая валютная пара состоит из двух валют: базовой (стоящей слева) и котируемой (стоящей справа). Например, в паре EUR/USD базовой валютой будет евро, а котируемой – доллар. Собственно, их отношение и будет валютным курсом, на котором зарабатывают зарабатывают трейдеры.

Объем торговых сделок на Форекс

Объем торговых сделок на Форекс измеряется в лотах. 1 лот – это 100 000 единиц базовой валюты. То есть для пары EUR/USD одним лотом будет 100 000 евро, а для пары USD/CHF – 100 000 долларов. Минимальный объем одной торговой сделки на Форекс составляет 0.01 лота (микролот), то есть 1 000 единиц базовой валюты.

От объема сделки напрямую зависит стоимость пункта, то есть то, сколько мы заработаем или потеряем, если котировка изменится. Например, при объеме сделки в 1 лот стоимость каждого пункта EUR/USD будет 10$, а при объеме сделки в 0.01 лота всего лишь 0.10$ (10 центов).

Несмотря на то, что микролот составляет 1 000 единиц валюты, трейдеру совершенно не обязательно иметь на счете большую сумму денег, так как Форекс брокеры предоставляют кредитное плечо. Кредитное плечо – это объем заимствованных у брокера средств, которые можно использовать для открытия сделки.

К примеру, кредитное плечо 1:100 дает возможность торговать на Форекс суммами в 100 раз большими, чем объем собственных средств на счете трейдера. Стоит сразу отметить, что кредитное плечо – это не кредит, и отдавать ничего брокеру не придется. Максимальный размер риска все равно будет ограничен собственными средствами трейдера. При этом максимальный заработок трейдера ничем ограничен не будет.

Чтобы не забивать себе голову сложными расчетами, стоит воспользоваться калькулятором трейдера. Такой калькулятор есть на сайте каждого брокера, и с его помощью можно без труда определить все параметры сделки.

Что такое Стоп Лосс и Тейк Профит?

Стоп Лосс (СЛ) и Тейк Профит (ТП) – это заявки на автоматическое закрытие сделки. В них вы указываете котировки, при которых вы хотели бы зафиксировать прибыль или ограничить убыток. Стоп Лосс – это заявка на фиксацию убытка, а Тейк Профит – это заявка на фиксацию прибыли.

Выставлять эти заявки не обязательно, так как вы можете следить за торговлей на Форекс самостоятельно и открывать либо закрывать позиции вручную. Однако торговать без Стоп Лосса все же не рекомендуется из-за риска получить большие убытки.

Что такое типы сделок в торговле на Форекс?

Существует два типа Форекс-сделок: «немедленного исполнения» и «отложенные ордеры». Сделки немедленного исполнения открываются сразу и по текущим котировкам. Ну а отложенные ордеры открываются тогда, когда график дойдет до заданной нами котировки.

При открытии сделок немедленного исполнения можно задать максимальное отклонение от запрошенной цены. Эта функция необходима для тех случаев, когда открыть сделку по текущей цене невозможно. Например, такой цены просто нет или на эту цену есть длинная очередь из заявок других трейдеров. Так что для того чтобы избежать ситуации, в которой сделка не откроется вовсе, можно указать приемлемый диапазон отклонения цены.

Теперь про отложенные ордеры. Отложенных ордеров существует четыре вида: Buy Limit, Buy Stop, Sell Limit и Sell Stop. На картинке выше я схематически изобразил, какая между ними разница. Собственно, разница заключается в направлении сделки. Будет ли она открыта выше или ниже указанной вами цены, и будет ли она открыта на покупку или на продажу.

Bid, Ask, Спред

В торговле на Форекс всегда есть два вида котировок: Bid (котировка продажи) и Ask (котировка покупки). Разница между ними называется Спред. По аналогии с обычным пунктом обмена валюты мы можем купить валюту по одному курсу, а продать по другому. Разница между курсами – это прибыль, которую получает брокер.

Стоит учитывать, что сделки на Форекс изначально открываются для трейдера в минусе на величину спреда. То есть для получения прибыли необходимо вначале отработать спред.

Заключение

Ну вот, собственно, и вся механика, по которой происходит торговля на Форекс. Да, это не бинарные опционы, где есть всего две кнопки «Выше» и «Ниже». Но и тут совершенно не нужно быть финансовым гением для того, чтобы разобраться. Кстати, контракты на разницу (CFD) торгуются точно также.

Естественно, с тем, как торговать на Форекс, легче всего разбираться на практике. Для этих целей я советую воспользоваться демо-счетом, который можно открыть в любом нормальном брокере (в том числе и в Альпари).